Навигация

На бюджетне відшкодування податку на додану вартість;

1. На бюджетне відшкодування податку на додану вартість;

2. На формування бюджетних сум, як субвенції місцевим бюджетам.

Акцизний збір.

Акцизний збір — це непрямий податок на високорентабельні і монопольні товари (продукцію), що включається в ціну цих товарів (продукцію)1.

Перелік підакцизних товарів і ставки встановлюються Верховною Радою України. До підакцизних товарів відносяться: алкогольні напої, тютюнові вироби, шоколад і шоколадні вироби, ікра осетрових і лососевих риб, відеотехніка і телевізори кольорового зображення, легкові, пасажирські та вантажепасажирські автомобілі, хутряні і шкіряні вироби, килими і килимові вироби машинного виробництва та ін.

Стягнення акцизного збору проводиться на підставі Декрету Кабінету Міністрів України від 26 грудня 1992 року “Про акцизний збір” і Закону України від 15 вересня 1995 року “Про акцизний збір на алкогольні напої і тютюнові вироби”, а також Закону України від 16 лютого 1995 року “Про ставки акцизного збору і ввізне мито на спирт етиловий і алкогольні напої” зі змінами від 12 червня 1997 року і від 12 лютого 1998 року; Закону України від 24 травня 1996 року “Про ставки акцизного збору і ввізного мита на деякі транспортні засоби і шини для них”; Закону України від 11 липня 1996 року “Про ставки акцизного збору і ввізне мито на деякі товари (продукцію)”; Положення “Про виробництво, зберігання і продаж марок акцизного збору”, затвердженого Постановою Кабінету Міністрів України від 24 жовтня 1996 року і Постановою Кабінету Міністрів України від 20 червня 1997 року М9 666 “Про заходи щодо введення марок акцизного збору на алкогольні напої вітчизняного виробництва”.

Суб‘єктами податку є суб'єкти підприємницької діяльності (юридичні і фізичні особи), виробники підакцизних товарів, а також суб'єкти підприємницької діяльності, що імпортують підакцизні товари (продукцію); громадяни України, іноземні громадяни, особи без громадянства, які ввозять предмети (товари) на митну територію України згідно з чинним законодавством.

Об'єктом оподаткування є:

а) обороти з реалізації підакцизних товарів вітчизняного виробництва шляхом Їх продажу, бартерних операцій, безоплатної передачі товарів чи з частковою їх оплатою;

б) обороти з реалізації (передачі) товарів (продукції) для власного споживання, промислової переробки (крім п."а"), а також для своїх робітників (за винятком алкогольних напоїв і тютюнових виробів відповідно до Закону від 15 вересня 1995 р.);

в) вартість алкогольних напоїв і тютюнових виробів, виготовлених українськими виробниками на давальницькій основі;

г) митна вартість імпортних товарів (продукції), що ввозяться на митну територію України і придбані за іноземну валюту, з врахуванням мита і митних зборів;

д) предмети (товари), що ввозяться (пересилаються) на митну територію України громадянами України, іноземними громадянами і особами без громадянства вартістю понад 200 Євро, а у разі ввозу одиничного неподільного предмета - вартістю, що не перевищує 300 Євро (Постанова Кабінету Міністрів України від 27 серпня 1996 р. №1010 “Про удосконалення порядку ввозу (пересилання) громадянами предметів (товарів) в Україну”).

Ставки акцизного збору єдині по всій території України. Вони встановлені:

а) у відсотковому відношенні до обороту реалізації, обміну, передачі товарів (продукції);

б) у твердих сумах з одиниці реалізованого товару.

З метою повноти охоплення джерел оподаткування підакцизних товарів Указом Президента України від 12 липня 1995 р. №609 “Про марки акцизного збору на алкогольні напої і тютюнові вироби” введено обов'язкове маркування цих товарів шляхом позначення марками акцизного збору пляшок і пачок у порядку, передбаченому Правилами виготовлення, збереження і продажу марок акцизного збору.

Марка акцизного збору — це спеціальний знак, яким маркуються алкогольні напої і тютюнові вироби, наявність якого підтверджує оплату акцизною збору чи належне оформлення векселя.

Терміни сплати встановлені залежно від суб'єктів і суми акцизного збору. Так, підприємства-виробники, що реалізують алкогольні напої, акцизний збір сплачують на третій робочий день після здійснення обороту по реалізації; підприємства-виробники, що реалізують тютюнові вироби, - щомісячно, до 16 числа наступного за звітним місяця, виходячи з фактичного обсягу реалізації тютюнових виробів за минулий місяць; власники (замовники) алкогольних напоїв і тютюнових виробів, виготовлених у межах України з давальницької сировини, - не пізніше дня отримання готової продукції.

Усі інші підприємства (крім вищезазначених), у яких середньомісячні суми акцизного збору за минулий рік становили 50 тис. гривень, сплачують його подекадне 15, 25 числа поточного місяця і 5 числа наступного за звітним місяця, виходячи з фактичного оподатковуваного обороту за відповідну декаду. Підприємства, у яких середньомісячні суми акцизного збору за минулий рік становили до 50 тис. гривень включно, а також суб'єкти підприємницької діяльності без створення юридичної особи, що постійно проживають на території України, - щомісячно, не пізніше 15 числа наступного за звітним місяця по фактичному оподатковуваному обороту за минулий місяць.

Суми акцизного збору з товарів, що виробляються в Україні, розподіляються між державним бюджетом і місцевими бюджетами за місцем виробництва товару у співвідношенні, яке щорічно визначається при затвердженні державного бюджету. Акцизний збір з товарів, що ввозяться на територію України, повністю надходить до державного бюджету України.

Мито.

Мито є непрямим податком, що стягується з товарів і транспортних засобів, які переміщуються через митний кордон країни. Це, переміщення може бути зв'язане з ввезенням, вивезенням або перевезенням транзитом товарів чи транспортних засобів. Цей податок виконує фіскальну і регулювальну функції. Регулювальна функція спрямована на формування раціональної структури імпорту та експорту, захист національного виробника (мито на імпорт); заохочення або обмеження експорту (мито на експорт). Міжнародна практика свідчить, що найбільш поширеним є мито на імпорт.

Мито стягується на основі Митного кодексу України і Закону України "Про єдиний митний тариф" від 5 лютого 1992р.

Єдиний митний тариф України - це систематизований звід ставок мита, яким обкладаються товари чи інші предмети, що ввозяться на митну територію України чи вивозяться за її межі.

Платниками мита є фізичні та юридичні особи. Сплата податку здійснюється під час перетину митного кордону. У кінцевому підсумку реальними платниками мита на імпорт (ввізне мито) є споживачі товарів, що імпортуються. Однак під час перетину митного кордону мито сплачує суб'єкт господарювання.

На фінансову діяльність імпортерів-суб'єктів господарювання будуть справляти вплив: визначення об'єкта оподаткування, розмір ставок податку, податкові пільги, терміни сплати ввізного мита.

Об'єктом оподаткування є митна вартість товару, що перемішується через митний кордон.

Сплачують ввізне мито також громадяни України, іноземні громадяни і особи без громадянства за предмети вартістю, що перевищує 200 Євро, і за одиничний неподільний предмет вартістю понад 300 Євро (Постанова Кабінету Міністрів України “Про удосконалення порядку ввозу (пересилання) громадянами предметів (товарів) в Україну” від 27 серпня 1996 р. № 1010).

Для визначення митної вартості товару, що імпортується, вартість товару у валюті, яка визначена укладеним контрактом, перераховується в національну валюту України за курсом Національного банку на день подання митної декларації.

Законом визначені 3 види ставок мита:

1. Адвалерні, що нараховуються у відсотках до митної вартості оподатковуваних товарів та інших предметів.

2. Специфічні, що нараховуються у твердих сумах на одиницю оподатковуваних товарів чи інших предметів.

3. Комбіновані, які поєднують у собі адвалерні і специфічні мита.

Законом визначені 3 види ставок мита:

1. Адвалерні, що нараховуються у відсотках до митної вартості оподатковуваних товарів та інших предметів.

2. Специфічні, що нараховуються у твердих сумах на одиницю оподатковуваних товарів чи інших предметів.

3. Комбіновані, які поєднують у собі адвалерні і специфічні мита.

На підакцизні товари встановлено ставки специфічного ввізного мита. Для більшості видів підакцизних товарів ставку ввізного мита встановлено в Євро з одиниці товарів, що імпортуються. Ставки ввізного мита диференційовані за товарними групами, як і ставки акцизного збору. Перелік товарів, що підлягають митному оподаткуванню, значно ширший, ніж перелік підакцизних товарів.

При стягненні мита діє розгалужена система пільг - від встановлення мінімальних пільгових ставок залежно від країни-постачальника (на імпортні товари), залежно від країни-покупця (на експортні товари) аж до повного звільнення від мита окремих товарів

Контроль за стягненням мита здійснюють митні органи. За виконання ними своїх обов'язків і надання платникам відповідних послуг стягуються митні збори. Вони теж можуть бути встановлені у відсотках від митної вартості товарів, однак їх не слід ототожнювати з митним податком.

Мито, що стягується митними органами, повністю вноситься до державного бюджету України.

Законом про єдиний митний тариф встановлені ввізні, вивізні і сезонні мита, а також особливі види мита.

До особливих видів мита відносяться: спеціальні, антидемпінгові і компенсаційні мита, що застосовуються в окремих випадках при ввезенні та митну територію України і вивезенні за ЇЇ межі товарів та інших предметів, незалежно від інших видів мита.

Спеціальні мита застосовуються:

1. Як охоронний захід, коли в Україну ввозяться товари в такій кількості чи на таких умовах, які спричиняють чи загрожують нанести шкоду виробникам;

2. Як захід попереджування учасників зовнішньоекономічної діяльності, які порушують загальнодержавні інтереси у цій області, а також як запобіжний захід недобросовісної конкуренції у випадках, визначених законами України;

3. Як захід у відповідь на дискримінаційні та/або неприязні дії з боку іноземних держав проти України чи у відповідь на дії окремих країн і їх об'єднань, що обмежують здійснення законних прав та інтересів суб'єктів зовнішньоекономічної діяльності в Україні.

Антидемпінгові мита застосовуються у випадках:

-ввезення на територію України товарів за ціною значно нижчою, ніж їх конкурентна ціна у країні експорту, і таке ввезення загрожує нанести шкоду державним виробникам чи перешкоджає розширенню виробництва подібних товарів в Україні;

-вивезення за межі України товарів за ціною значно нижчою, ніж ціни решти експортерів подібних чи конкуруючих товарів, чим спричиняють шкоду загальнодержавним інтересам України.

Від сплати мита звільняються:

-транспортні засоби на регулярних міжнародних перевезеннях вантажів, багажу і пасажирів, а також предмети матеріально-технічного забезпечення, пальне і продовольство, необхідні для їх нормальної експлуатації у дорозі;

-предмети матеріально-технічного забезпечення і спорядження, паливо, сировина для промислової переробки, продовольство та інше майно, що вивозиться з України для забезпечення виробничої діяльності українських і орендованих українськими підприємствами суден, що ведуть морський промисел, і продукція їх промислу, що ввозиться на територію України;

-валюта України, іноземна валюта і цінні папери;

-предмети, призначені для офіційного і особистого користування, що ввозяться в Україну і вивозяться з України головами дипломатичних представництв, членами дипломатичних представництв і співробітниками адміністративно-технічного персоналу, а також членами їх сімей, які проживають разом з ними;

-майно, що ввозиться в Україну як внесок іноземного інвестора в статутний фонд підприємства з іноземними інвестиціями;

-товари та інші предмети вітчизняного виробництва, що ввозяться назад на територію України без обробки і переробки, а також товари Імпортного виробництва, що вивозяться з України без обробки і переробки.

Як пільга допускається зниження ставок мита при ввезенні на територію України і вивезенні з неї товарів та інших предметів - відремонтованих і раніше ввезених чи вивезених, - пошкоджених до пропуску їх через митний кордон України, але придатних для використання як виробів чи матеріалів.

Непрямі податки мають важливу роль у формуванні Державного бюджету. Так в Законі України “Про Державний бюджет України на 1999 рік” встановлені такі суми податкових надходжень по непрямих податках:

Податок на додану вартість 8.302.728 тис. грн.

Акцизний збір з вітчизняних товарів 1.364.652,9 тис. грн.

Акцизний збір з імпортних товарів 859.870 тис. грн.

Ввізне мито 1.587.810 тис. грн.

Це разом складає 12.115.060,9 тис. грн. При загальній сумі доходів до Державного бюджету 23.895.260,8 тис.грн.. Тобто доля непрямих податків у формуванні доходної частини бюджету складає 50,7%.

Згідно з цим Законом до Державного бюджету України у повному обсязі зараховуються всі непрямі податки, крім акцизного збору з вітчизняних товарів. Статтею 6 цього Закону затверджені розміри нормативів відрахувань від акцизного збору з вітчизняних товарів до бюджетів Автономної Республіки Крим, областей, міст Києва та Севастополя.

В системі непрямого оподаткування України, як і в цілому в податковій системі, багато недоліків. Найважливішим з них можна назвати нестабільність правової бази. Так, наприклад, з моменту прийняття Закону України "Про податок на додану вартість" було прийнято більше двадцяти виправлень до його тексту. Також треба відмітити недостатню увагу до регулюючої функції непрямих податків та зловживання їх фіскальною функцією, хоча непрямі податки за своєю суттю є дуже пристосованими до регулюючої функції.

Література

1. Закон України “Про Державний бюджет України на 1999 рік” від 31 грудня 1998 року.

2. Закон України “Про податок на додану вартість” від 3 квітня 1997 року зі змінами.

3. Закон України “Про акцизний збір на алкогольні напої і тютюнові вироби” від 15 вересня 1995 року.

4. Закон України “Про ставки акцизного збору і ввізне мито на спирт етиловий і алкогольні напої” від 16 лютого 1995 року зі змінами.

5. Закону України "Про єдиний митний тариф" від 5 лютого 1992р.

6. Декрет Кабінету Міністрів України від 26 грудня 1992 року “Про акцизний збір”.

7. Митний кодекс України.

8. Василик О.Д. Державні фінанси України: Навч. посібник. - К.: Вища школа, 1997.

9. Податкова система України/ За ред. В.М. Федосова. - К.: Либідь, 1994.

10.Фінанси підприємств / За ред. Поддєрьогіна А.М. - К.: КНЕУ, 1998.

11.Фінансове право: Навч. посібник. - К.: Вентурі, 1998.

Похожие работы

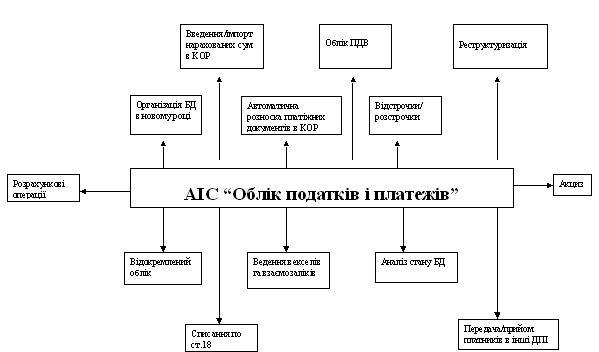

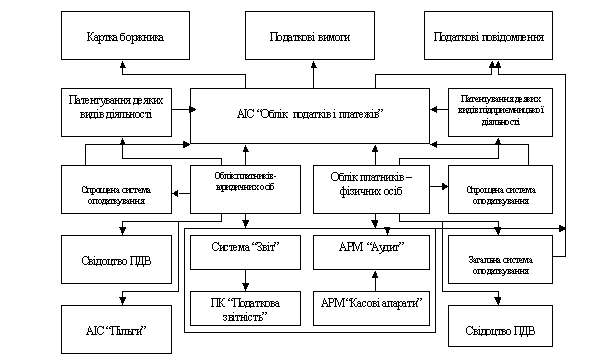

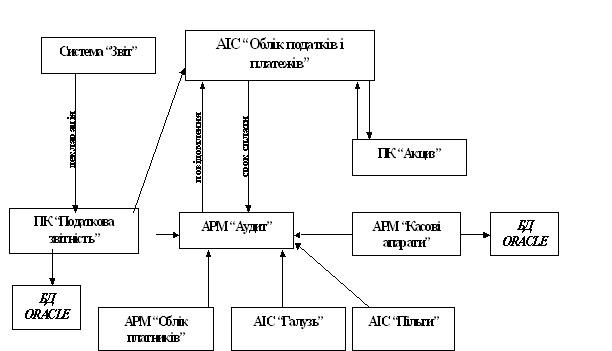

... від субсидованого імпорту» у випадку ввезення на митну територію України товарів, які є об’єктом субсидованого імпорту, яке заподіює шкоду національному товаровиробнику. РОЗДІЛ 2. Облік непрямих податків(ПДВ) 2.1 Первинний облік з ПДВ Податок на додану вартість є одним з податків, які формують дохідну частину державного бюджету України. Облік цього податку регламентований Законом Укра ...

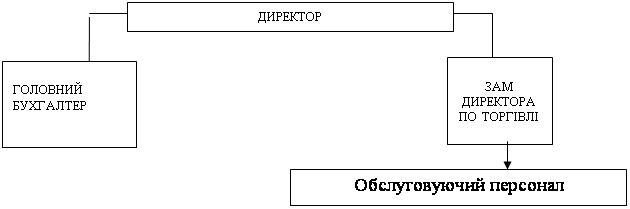

... ів до ДПІ регламентовано Декретом Кабінету Міністрів «Про акцизний збір» від 26.12.1992 № 18-92 із змінами та доповненнями. 4. ДОКУМЕНТАЛЬНЕ ОФОРМЛЕННЯ, НАРАХУВАННЯ ТА СПЛАТИ НЕПРЯМИХ ПОДАТКІВ. Підприємство ТОВ „МАКСМАРА” (МАXMARA) для обліку даних розрахунків з бюджетом використовує рахунок 641 «Розрахунки за податками». А для розмежування різних податків використовуються субрахунки другого ...

... . У разі незгоди платника податку з висновками податкового органу, податковий орган звертається до суду з заявою про стягнення суми податку (збору) та передбачених податковим законодавством фінансових санкцій. В податкове законодавство необхідно ввести таке поняття, за яким буде встановлена відносна величина впливу заподіяного правопорушення в сфері оподаткування, у випадку не перевищення якої ...

... фінансових операцій та надання у встановленому порядку відповідної інформації до регіонального підрозділу боротьби з відмиванням доходів, одержаних злочинним шляхом; 5 КОНТРОЛЬ ЗА СПРАВЛЯННЯМ ПРЯМИХ ПОДАТКІВ. ПОДАТОК НА ПРИБУТОК Справляння податку на прибуток підприємств в Україні регулюється наступними законодавчими актами : а) Основні : - Закон України “Про систему оподаткування в ...

0 комментариев