Навигация

1. Определите юридические основания деятельности Банка России и дайте характеристику.

В соответствии с ФЗ «ЗоЦБ» Банк России в пределах полномочий, предоставленных ему Конституцией Российской Федерации и федеральными законами, независим в своей деятельности. Федеральные органы государственной власти, органы государственной власти субъектов Российской Федерации и органы местного самоуправления не имеют права вмешиваться в деятельность Банка России по реализации его законодательно закрепленных функций и полномочий, принимать решения, противоречащие Федеральному закону.

Банк России представляет Государственной Думе и Президенту Российской Федерации информацию в порядке, установленном федеральными законами. В случае вмешательства в его деятельность Банк России информирует об этом Государственную Думу и Президента Российской Федерации.

В соответствии со ст.18 ФЗ «ЗоЦБ» всю полноту ответственности за деятельность Банка России несет Председатель Банка России:

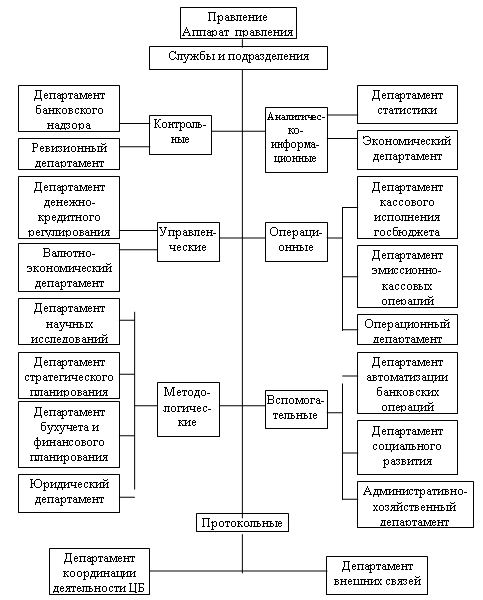

Информирование общественности о деятельности Банка России является основной задачей Департамента

2. Определите юридический статус Банка России. Раскройте содержание статуса независимости, статуса нормотворчесвтва, статуса вещных прав, статуса обязательственных прав.

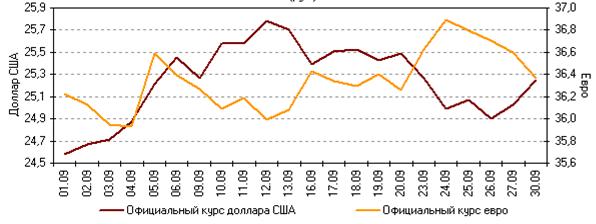

Статус, задачи, функции, полномочия и принципы организации и деятельности Банка России как публично-правовой организации законодательно определяются Конституцией Российской Федерации, Федеральным законом "О Центральном банке Российской Федерации (Банке России)" и другими федеральными законами. Согласно Конституции Российской Федерации главной задачей Банка России является защита и обеспечение устойчивости рубля. В соответствии со ст. 3 Федерального закона "О Центральном банке Российской Федерации (Банке России)" основными целями деятельности Банка России являются: укрепление покупательной способности и курса рубля по отношению к иностранным валютам; развитие и укрепление банковской системы России; обеспечение эффективного и бесперебойного функционирования системы расчетов. Реализация этих целей осуществляется Банком России независимо от органов государственной власти (ст. 75 Конституции Российской Федерации и ст. 5 Федерального закона "О Центральном банке Российской Федерации (Банке России)"). Получение прибыли не входит в цели деятельности Банка России.

Принцип независимости - ключевой элемент статуса Центрального банка Российской Федерации - проявляется прежде всего в том, что Банк России не входит в структуру федеральных органов государственной власти и выступает как особый институт, обладающий исключительным правом денежной эмиссии и организации денежного обращения. Независимость статуса Банка России отражена в ст. 1, 2 и 5 Федерального закона "О Центральном банке Российской Федерации (Банке России)". Банк России является юридическим лицом и выступает как субъект публичного права. Уставный капитал и иное имущество Банка России являются федеральной собственностью. Полномочия по владению, пользованию и распоряжению имуществом Банка России осуществляются самим Банком России; изъятие и обременение обязательствами имущества Банка России без его согласия не допускаются. Финансовая независимость Центрального банка Российской Федерации выражается также в том, что он осуществляет свои расходы за счет собственных доходов и не регистрируется в налоговых органах.

Государство не отвечает по обязательствам Банка России, так же, как и Банк России - по обязательствам государства, если они не приняли на себя такие обязательства. В соответствии со статьей 5 Федерального закона "О Центральном банке Российской Федерации (Банке России)" федеральные органы государственной власти, органы государственной власти субъектов Российской Федерации и органы местного самоуправления не имеют права вмешиваться в деятельность Банка России. В случаях такого вмешательства Банк России информирует об этом Государственную Думу и Президента. Кроме того, Банк России вправе защищать свой статус и полномочия в судебном порядке.

Банк России подотчетен Государственной Думе Федерального Собрания Российской Федерации, которая назначает на должность и освобождает от должности Председателя Банка России (по представлению Президента Российской Федерации) и членов Совета директоров Банка России, а также назначает аудитора Банка России и утверждает годовой отчет Центрального банка Российской Федерации и аудиторское заключение.

3. Какие правовые средства использует Банк России в целях обеспечения ликвидности кредитных организаций.

Согласно положению ОПЕРУ-2 совместно с Департаментом пруденциального банковского надзора Банка России разрабатывает механизмы ежедневного контроля ликвидности банков, выявления и ограничения финансовых рисков. В его полномочия включено применение к поднадзорным банкам всех мер воздействия, предусмотренных банковским законодательством, вплоть до ограничения операций и замены руководителей. Управление может ходатайствовать о назначении в банк временной администрации или отзыве лицензии на осуществление банковских операций.

В целях контроля за состоянием ликвидности кредитной организации устанавливаются нормативы ликвидности (текущей, мгновенной и долгосрочной). Норматив текущей ликвидности представляет собой отношение суммы ликвидных активов банка к сумме обязательств банка по счетам до востребования и на срок до 30 дней. Минимально допустимое значение этого норматива устанавливается в размере: с баланса на 1февраля 1997 г. — 30%, с 1 февраля 1998 — 50%, а с 1 февраля 1999 г. — 70%.

Норматив мгновенной ликвидности представляет собой отношение суммы высоколиквидных активов банка к сумме обязательств банка по счетам до востребования. Минимально допустимое значение норматива устанавливается в размере 20%.

Норматив долгосрочной ликвидности представляет собой отношение выданных кредитной организацией кредитов, займов и депозитов в драгоценных металлах сроком погашения свыше года к капиталу кредитной организации, а также обязательствам кредитной организации по депозитным счетам, полученным кредитам и другим долговым обязательствам на срок свыше года. Максимально допустимое значение норматива устанавливается в размере 120%, Минимально допустимое значение соотношения ликвидных активов и суммарных активов кредитной организации устанавливается в размере 20%.

Похожие работы

... банка в форме акционерного общества создаются характерные для него органы управления (например, ревизионная комиссия, наблюдательный совет и т.д.). 1.2. Денежно-кредитная политика центральных банков. Центральный банк – основной проводник денежно-кредитного регулирования экономики, являющегося составной частью экономической политики правительства, главными целями которой служат достижение ...

... с 1876 года, уменьшался под влиянием различных манипуляций правительства, направленных на поддержание курса рубля. Повышение курса было весьма незначительное и непродолжительное, а, в конечном счете, Государственный банк России прекратил выплату по иностранным векселям золота и серебра. Помещики как должники государства и банков выигрывали от падения курса рубля. При падающей валюте помещики- ...

... , структурно, но суть остается — универсальность, разветвленная филиальная сеть, постоянное расширение числа операций, введение новых услуг и форматов обслуживания. Сберегательный Банк Российской Федерации — старейший банк страны и единственный банк, сохранивший свою структуру после распада СССР. Новые экономические реалии, рыночные реформы начала 90-х годов требовали серьезных изменений в работе ...

... нужды банка. В силу норм Федеральных законов "О валютном регулировании и валютном контроле" и "О Центральном банке Российской Федерации (Банке России)" Банк России как орган валютного регулирования вправе издавать нормативные акты (в форме указаний, положений и инструкций), обязательные для федеральных органов государственной власти, органов государственной власти субъектов Российской Федерации ...

0 комментариев