Навигация

Дайте характеристику правовой организации расчетно-кассового обслуживания кредитных организаций и порядка совершения операций в РКЦ Банка России

7. Дайте характеристику правовой организации расчетно-кассового обслуживания кредитных организаций и порядка совершения операций в РКЦ Банка России.

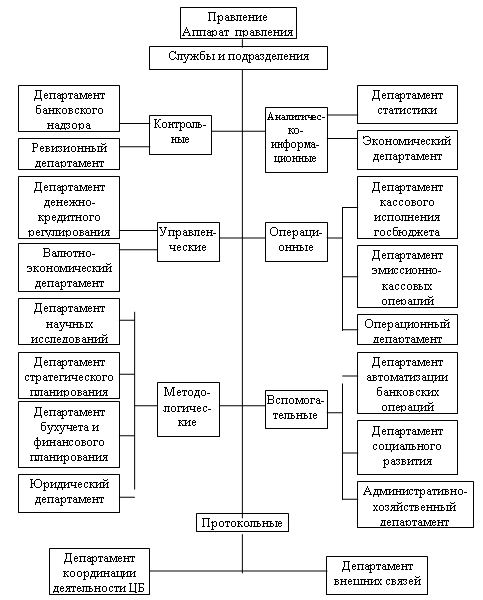

Правовое положение расчетно-кассовых центров (РКЦ) Банка России устанавливается Типовым положением о расчетно-кассовом центре Банка России от 7 октября 1996 г. № 336 . Согласно этому типовому положению можно выделить несколько общих признаков РКЦ, а именно:

· расчетно-кассовый центр — это структурное подразделение Банка России, действующее в составе территориального учреждения Банка России;

· по своему статусу оно не является ни филиалом, ни представительством, поскольку филиалом признается само территориальное управление;

· РКЦ выступает от имени Банка России, и соответственно во всех спорах, возникающих по поводу обслуживания в РКЦ, ответчиком будет ЦБ РФ;

· названное подразделение представляет собой тот участок Банка России, который обслуживает расчетную деятельность банков, осуществляет инкассацию денег и прочие операции, связанные с денежным оборотом;

· в расчетных правоотношениях, осуществляемых через него, РКЦ, не будучи самостоятельным субъектом права, приобретает статус квази-субъекта, поскольку получает самостоятельный код и осуществляет расчет как бы от своего имени;

выделяются несколько видов РКЦ в зависимости от объема совершаемых операций: головной расчетно-кассовый центр, межрайонный расчетно-кассовый центр, районный расчетно-кассовый центр.

Основной целью деятельности РКЦ как структурного подразделения Банка России, осуществляющего банковские операции с денежными средствами в условиях двухуровневой банковской системы, является обеспечение эффективного, надежного и безопасного функционирования платежной системы Российской Федерации. Для достижения этой цели РКЦ наделен соответствующими функциями. Основными из них являются:

* осуществление расчетов между кредитными организациями (филиалами);

* осуществление кассового обслуживания кредитных организаций (филиалов);

* хранение наличных денег и других ценностей, совершение операций с ними и обеспечение их сохранности;

* обеспечение учета и контроля осуществления расчетных операций и выверки взаимных расчетов через корреспондентские счета (субсчета), открываемые кредитным организациям (филиалам);

* обеспечение учета и контроля осуществления кассовых операций через корреспондентские счета (субсчета), открываемые кредитным организациям (филиалам);

* расчетно-кассовое обслуживание представительных и исполнительных органов государственной власти, органов местного самоуправления, их учреждений и организаций, счетов бюджетов всех уровней и органов федерального казначейства Министерства финансов Российской Федерации, государственных внебюджетных фондов, воинских частей, военнослужащих, служащих Банка России, а также иных лиц в случаях, предусмотренных федеральными законами, а также обслуживание клиентов, не являющихся кредитными организациями, в регионах, где отсутствуют кредитные организации;

* обеспечение защиты ценностей, банковских документов и банковской информации от несанкционированного доступа;

· разработка и представление в территориальное учреждение Банка России прогноза эмиссии на предстоящий квартал в целом по обслуживаемой территории;

· * установление предельного размера остатков денежной наличности в операционных кассах кредитных организаций (филиалов), других юридических лиц и осуществление оперативного контроля за соблюдением этого размера в соответствии с действующим порядком;

* осуществление контроля за достоверностью отчетности о кассовых оборотах, составляемой кредитными организациями;

* составление на основании данных кредитных организаций календаря выдач денег на оплату труда и представление его в территориальное учреждение Банка России;

* проверка в кредитных организациях работы по соблюдению порядка ведения кассовых операций по обслуживаемой клиентуре;

* регулирование обязательных резервов, депонируемых в Банке России, осуществление контроля за своевременностью и полнотой перечисления обязательных резервов, проверка достоверности расчетов обязательных резервов;

* участие в реализации функциональных задач территориального учреждения Банка России: передоверие права по предоставлению банкам кредитов Банка России; участие в проведении инспекционных проверок кредитных организаций (филиалов); применение к обслуживаемым кредитным организациям санкций в виде штрафа в соответствии со ст. 75 ЗоЦБ и др.

Кроме того, РКЦ вправе осуществлять транзитные и контрольные операции по расчетам с кредитными организациями, расположенными на территории государств, входящих в состав СНГ и стран Балтии, равно как и по межрегиональным и внутрирегиональным электронным платежам. На них возложено обеспечение централизованного экспедирования почтовых расчетно-денежных документов на внутрирегиональном и межрегиональном уровнях при взаимодействии со специализированными службами доставки. Они осуществляют денежные расчеты по итогам операций на организованном рынке ценных бумаг и другие операции с ценными бумагами. В этой связи РКЦ обеспечивают учет операций по выпуску и реализации облигаций, выплату купонов по облигациям государственных республиканских внутренних займов, а также иные определенные Банком России операции с ценными бумагами.

Как и у любого иного банковского подразделения, цели и функции РКЦ реализуются через совокупность операций, им осуществляемых. РКЦ вправе осуществлять следующие виды операций:

* открытие, переоформление и закрытие корреспондентских счетов (субсчетов) кредитным организациям (филиалам) по месту их нахождения, а также других счетов юридическим и физическим лицам;

* списание (зачисление) средств со счетов (на счета) кредитных организаций (филиалов), других юридических и физических лиц;

* контроль за соблюдением правил и сроков совершения расчетных операций кредитными организациями, другими юридическими и физическими лицами;

* контроль за осуществлением платежей в пределах средств, имеющихся на счетах кредитных организаций (филиалов), других юридических и физических лиц;

* учет списания (зачисления) средств посредством отражения на корреспондентских счетах (субсчетах), расчетных и текущих счетах, счетах МФО, а также других счетах, открытых на балансе РКЦ;

* выверка отражения расчетных операций на корреспондентских счетах (субсчетах) и других счетах, открытых на балансе РКЦ и на балансе кредитных организаций (филиалов);

* защита расчетно-денежных документов с применением специальных средств;

* прием и выдача ценностей из резервных фондов;

* учет эмиссионных операций;

* прием и выдача наличных денег кредитным организациям (филиалам) и другим юридическим и физическим лицам;

*обработка денежной наличности;

* открытие и закрытие ссудных счетов по рефинансированию банков Банком России на основании кредитных договоров, заключенных территориальным учреждением Банка России;

* начисление процентов по кредитным операциям, контроль за их своевременным и полным перечислением.

Взаимоотношения РКЦ с обслуживаемыми кредитными организациями, представительными и исполнительными органами государственной власти, местного самоуправления, органами федерального казначейства, другими клиентами строятся на договорной основе.

Создание иных РКЦ, их реорганизация и ликвидация осуществляются решением Совета директоров Банка России. РКЦ возглавляет начальник, назначаемый на должность и освобождаемый от должности руководителем территориального учреждения Банка России в порядке, определяемом Советом директоров Банка России. Начальник РКЦ руководит деятельностью РКЦ и действует от. имени Банка России на основании доверенности, выданной в порядке передоверия начальником территориального учреждения Банка России. Начальник, главный бухгалтер, руководители структурных подразделений РКЦ и их заместители несут ответственность в соответствии с действующим законодательством за обеспечение соблюдения законодательных актов Российской Федерации, нормативных актов Банка России. Штатное расписание РКЦ утверждается руководителем территориального учреждения Банка России с учетом рекомендуемой Банком России структуры и схемы должностных окладов. Содержание расчетно-кассового центра производится в пределах выделенных сметных ассигнований.

Руководители РКЦ обязаны обеспечивать сохранность сведений, составляющих государственную тайну, а также сведений ограниченного распространения. Все служащие РКЦ, допущенные к указанным категориям информации, обязаны соблюдать установленный режим обращения с ними. Сведения, подлежащие защите, определяются нормативными актами Банка России.

Наименование РКЦ включает в себя названия населенного пункта в соответствии с его территориальным расположением и территориального учреждения Банка России, в составе которого действует РКЦ. Расчетно-кассовый центр имеет идентификационный код (номер по МФО), печать со своим наименованием и изображением Государственного герба Российской Федерации, а также штампы, необходимые для выполнения его функциональных задач.

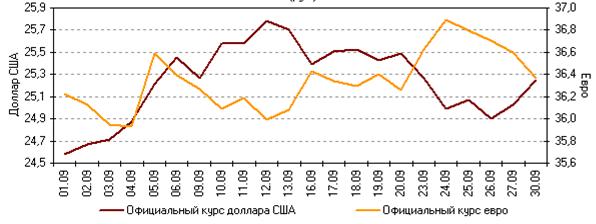

8. Сформулируйте понятие и дайте характеристику правоспособности Банка России в сфере валютных отношений. Валютный контроль и валютные операции Банка России

Валютное правовое регулирование осуществляется на двух уровнях : нормативном и индивидуальном. Нормативно-правовое регулирование состоит в создании (разработке и утверждении) правовых норм, объектом которых являются общественные отношения, связанные с валютой. Индивидуально-правовое регулирование - это применение правовых норм к конкретным жизненным обстоятельствам, что влечет за собой возникновение, изменение и прекращении валютных правоотношений.

Основы организации и осуществление валютного регулирования определены Законом РФ № 3615-1от 09.10.92г. «О валютном регулировании и валютном контроле». Более детальное регулирование частных вопросов, связанных с валютными отношениями, осуществляется в других законодательных иных нормативных актах, в том числе и ведомственных (однако имеющих общее значение).

Правовые нормы, определяющие порядок совершения валютных операций, выполняют две основные функции - регулирующую и контрольную.

Регулирующая функция валютного законодательства сводится. В первую очередь, к определению объема прав и обязанностей лиц, участвующих в совершении валютных операций, под которыми понимаются :

* операции, связанные с переходом права собственности и иных прав на валютные ценности, в том числе операции, связанные с использованием в качестве средства платежа иностранной валюты и платежных документов в иностранной валюте

* ввоз и пересылка в Российскую Федерацию, а также вывоз и пересылка из Российской Федерации валютных ценностей

* осуществление международных денежных переводов

Основной же целью валютного контроля является обеспечение соблюдения валютного законодательства при осуществлении валютных операций[1].

Особым направлением валютного контроля является контроль за соблюдением валютного законодательства при осуществлении внешнеторговой деятельности - предпринимательской деятельности в области международного обмена товарами, работами, услугами, информацией, результатами интеллектуальной деятельности, в том числе исключительными правами на них[2].

В соответствии со ст.10 Закона РФ «О валютном регулировании и валютном контроле» валютный контроль за осуществлением внешнеторговой деятельности ведется по следующим основным направлениям :

* определение соответствия проводимых валютных операций действующему законодательству и наличия необходимых для них лицензий

* проверка выполнения резидентами обязательств в иностранной валюте перед государством, а также обязательств по продаже валюты на внутреннем валютном рынке Российской Федерации

* проверка обоснованности платежей в валюте

* проверка полноты и объективности учета и отчетности по валютным операциям

Для реализации поставленных задач было начато формирование механизмы валютного контроля за внешнеторговой деятельностью, под которыми понимается совокупность специальных институтов, органов, лиц, участвующих в процессе валютного контроля (субъективная составляющая), а так же набор форм и методов контрольной деятельности (функциональная составляющая).

[1] Ст. 10 Закона РФ «О валютном регулировании и валютном контроле»

[2] Ст. 2 Федерального закона «О государственном регулировании внешнеторговой деятельности»

Похожие работы

... банка в форме акционерного общества создаются характерные для него органы управления (например, ревизионная комиссия, наблюдательный совет и т.д.). 1.2. Денежно-кредитная политика центральных банков. Центральный банк – основной проводник денежно-кредитного регулирования экономики, являющегося составной частью экономической политики правительства, главными целями которой служат достижение ...

... с 1876 года, уменьшался под влиянием различных манипуляций правительства, направленных на поддержание курса рубля. Повышение курса было весьма незначительное и непродолжительное, а, в конечном счете, Государственный банк России прекратил выплату по иностранным векселям золота и серебра. Помещики как должники государства и банков выигрывали от падения курса рубля. При падающей валюте помещики- ...

... , структурно, но суть остается — универсальность, разветвленная филиальная сеть, постоянное расширение числа операций, введение новых услуг и форматов обслуживания. Сберегательный Банк Российской Федерации — старейший банк страны и единственный банк, сохранивший свою структуру после распада СССР. Новые экономические реалии, рыночные реформы начала 90-х годов требовали серьезных изменений в работе ...

... нужды банка. В силу норм Федеральных законов "О валютном регулировании и валютном контроле" и "О Центральном банке Российской Федерации (Банке России)" Банк России как орган валютного регулирования вправе издавать нормативные акты (в форме указаний, положений и инструкций), обязательные для федеральных органов государственной власти, органов государственной власти субъектов Российской Федерации ...

0 комментариев