Навигация

Определить качественный уровень финансового учета на данном предприятии

1. Определить качественный уровень финансового учета на данном предприятии.

При достаточном размере оборотов по счетам и репутации на российском рынке (хотя за короткий срок развития рыночных отношений можно лишь с определенной степенью допущения говорить о репутации фирмы) потенциальный Заемщик обладает, как правило, квалифицированной командой финансовых менеджеров, которая в состоянии представить положение дел в организации в выгодном для себя свете путем учета и отражения в бухгалтерской отчетности тех или иных аспектов деловой активности предприятия с учетом поставленных целей в каждой конкретной ситуации. Следовательно, предоставление стандартов бухгалтерского учета и финансовой отчетности, принятых на предприятии, снижает риск того, что отчетность потенциального Заемщика будет неверно “прочитана” и анализ финансового положения фирмы не принесет достоверного результата из-за искажения источников информации.

Напротив, у Заемщика, не имеющего репутации и кредитной истории на рынке или кредитной истории для конкретного банка-кредитора, качество бухгалтерского учета и финансовой отчетности является косвенным свидетельством качества общего уровня менеджмента в организации и, как следствие, устойчивости положения на рынке и гарантии долговременного присутствия их организации на рынке без кардинальных смен сферы деятельности.

Компании “однодневки”, столь распространенные в период еще не оформившейся структуры экономики в целом вряд ли станут нести существенные издержки на содержание штата высококвалифицированных бухгалтеров и поставку бухучета до уровня развернутой учетной политики, которая к тому же предполагает продолжительное время функционирования организации.

2. Достичь непосредственно предоставления информации, касающейся методов формирования некоторых статей баланса, интересных именно для банка-кредитора: учет запасов; группировка и списание затрат на производство; метод, принятый на данном предприятии для начисления амортизации; признание выручки от реализации продукции, работ, услуг и так далее.

Положения учетной политики предприятия в полном объеме должны включать:

- Способы оценки имущества и обязательств, начисления амортизации, признания прибыли (дохода) и как осуществляется учет по данному пункту.

- Способ реализации и схема его отражения на счетах учета;

3. Дополнительные положения учетной политики, решения по которым принимаются малыми предприятиями (например, упрощение системы учетных регистров).

Итак, главная задача кредитного отдела банка, в свете принимаемой предприятием учетной политики - оценить деятельность предприятия. Отсутствие в приказе положений об учетной политике предприятия руководящих начал бухгалтерского учета свидетельствует о потенциальной возможности допущения грубых профессиональных ошибок, отсутствие культуры предпринимательской деятельности и универсальность в разрешении разнообразных практических задач.

Кредитный отдел банка должен также обратить внимание на следующие вопросы:

- разделенность имущества предприятия и собственников. Тем самым обеспечивается основа для определения банком действительного имущественного и финансового состояния предприятия;

- отсутствие у предприятия намерения и необходимости самоликвидации или существенного сокращения масштабов своей деятельности, что позволяет полагать, что в обозримом будущем предприятие будет продолжать свою обычную деятельность на товарном рынке, где оно осуществляет свои операции;

- консерватизм в отношении дебиторской задолженности заемщика. В условиях общей нестабильности рынка неразумно предполагать, что вся дебиторская задолженность возвращается к фирме-заемщику.

Итак, учетная политика - совокупность способов ведения бухгалтерского учета - прекрасно характеризует заемщика. Своевременная ее оценка ведет к снижению кредитного риска.

При получении заявки на кредит, банк должен изучить не только разные аспекты кредитной сделки и профессиональный уровень предприятия, но и дать оценку персональных качества заемщика, будь то частное лицо или руководитель фирмы. Оценивая личность клиента, банк сосредотачивает внимание на следующих моментах:

- порядочность и честность;

- семейное положение;

- профессиональные способности;

- возраст и состояние здоровья;

- наличие преемника (на случай заболевания или смерти);

- материальная обеспеченность.

Желательно оценить также представительский уровень фирмы, внешнее оформление офиса, современное наукоемкое техническое оснащение предприятия. Это возможно осуществить только при выезде представителей кредитного отдела банка непосредственно к заемщику.

Заканчивая рассмотрение вопроса анализа кредитоспособности заемщика нельзя не сказать о зарубежном опыте тщательного отбора потенциальных кредитных клиентов.

В практике американских банков применяется “правило пяти си”, где критерии отбора клиентов обозначены словами, начинающимися на букву “си”:

1. Характер заемщика (character), т.е. имеется в виду его репутация, степень ответственности, готовность и желание погашать долг. Банк стремится прежде всего выяснить, как заемщик (фирма или частное лицо) относится к своим обязательствам, были ли у него задержки в погашении займов, каков его статус в деловом мире. Банк стремится получить психологический портрет заемщика, используя для этого личное интервью с ним, досье из личного архива, консультации с другими банками и фирмами и прочую доступную информацию;

2. Финансовые возможности (capacity), т.е. выяснение платежеспособности заемщика за последние несколько месяцев или лет в зависимости от объема предстоящей кредитной сделки;

3. Капитал, имущество (capital), т.е. наличие собственного капитала и согласие заемщика использовать его в какой-то части, в случае необходимости, на погашение кредита, определение структуры капитала, соотношение с другими статьями активов и пассивов;

4. Обеспечение (collateral), т.е. его достаточность, качество и степень реализуемости залога в случае непогашения ссуды. Обеспечение кредита дает возможность преодолеть слабость других критериев оценки кредитного риска, однако в любом случае банкир всегда должен помнить одно правило: никогда не предоставлять кредит на основе только залога или гарантии. (Подробно вопросы, связанные с залогом, будут рассмотрены ниже).

5. Общие экономические условия (conditions), т.е. выяснение текущего состояния экономики соответствующего региона или страны, а также непременно - экономики отрасли, к которой принадлежит заемщик.

3.3. Структурный анализ кредита

В случае благоприятного заключения о кредитоспособности потенциального заемщика банк приступает к разработке условий кредитного договора. Этот этап называется структурным анализом ссуды. В процессе структурирования банк определяет основные характеристики ссуды:

- цель кредита;

- сумму кредита;

- порядок погашения;

- срок;

- обеспечение кредита;

- установление процентной ставки;

- прочие условия.

Похожие работы

... состоянием заемщика, его способностью (и готовностью) погасить кредит. Выполнение всех этих условий гарантирует успешное проведение важнейшей банковской операции - предоставление кредитов. Управление кредитным риском - это и процесс и сложная система. Процесс начинается с определения рынков кредитования, которые часто называются « целевыми рынками». Он продолжается в форме последовательности ...

... рост (с 0,2 до 0,3%), сохраняется на достаточно низком уровне. ГЛАВА 3. СОВЕРШЕНСТВОВАНИЕ УПРАВЛЕНИЯ КРЕДИТНЫМ РИСКОМ В СБЕРЕГАТЕЛЬНОМ БАНКЕ РФ 3.1 Обеспечение возврата банковских ссуд Банковское законодательство Российской Федерации предусматривает, что выдача кредита коммерческими банками должна производиться под различные формы обеспечения кредита, которые выступают в качестве вторичных ...

... риска за год с 6,1-4,3 % просроченный ссудной задолженности в объеме кредитного портфеля наконец удельный вес снизился на 90%. Заключение Проведенное исследование на тему «Совершенствование управления кредитными рисками коммерческого банка» позволяет сделать следующие выводы. Кредит играет специфическую роль в экономике: он не только обеспечивает непрерывность производство, но и ускоряет ...

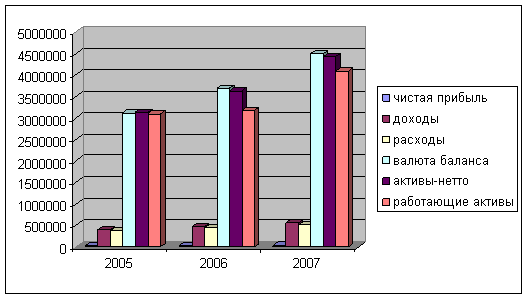

... отдельных показателей и весовые коэффициенты групп показателей должны периодически корректироваться экспертами. Только в этом случае возможна правильная оценка кредитоспособности заемщика и индивидуального кредитного риска банка. 2 УПРАВЛЕНИЕ КРЕДИТНЫМ РИСКОМ (НА ПРИМЕРЕ БАНКА “СЕВЕРНАЯ КАЗНА” ОАО) 2.1 Общая характеристика Банка “Северная казна” ОАО Банк «Северная казна» ОАО основан 09 ...

0 комментариев