Навигация

Налоговый учет курсовых и суммовых разниц

2.2. Налоговый учет курсовых и суммовых разниц

Если сумма образовавшихся обязательств и требований, исчисленная по установленному соглашением сторон курсу условных денежных единиц на дату реализации (оприходования) товаров (работ, услуг, имущественных прав), не соответствует фактически поступившей (уплаченной) сумме в рублях, у организации могут возникать суммовые разницы. Для целей налогового учета пунктом 11.1 статьи 250 НК РФ, а также подпунктом 5.1 пункта 1 статьи 265 НК РФ установлено, что доходы и расходы в виде суммовой разницы признаются внереализационными доходами либо расходами. По нашему мнению, это правило действительно и для целей налогообложения суммовых разниц, возникающих по заемным обязательствам (как по основной сумме долга, так и по начисленным процентам).

Что касается курсовых разниц, возникающих от переоценки обязательств по кредиту в иностранной валюте, проводимой в связи с изменением официального курса иностранной валюты, то в целях налогообложения при были они являются внереализационными доходами или расходами и признаются в налоговом учете на последний день текущего месяца[9] .

2.3. Налоговый учет дополнительных затрат

Сразу отметим, что в Налоговом кодексе РФ вообще и в главе 25 "Налог на прибыль организаций" в частности нет такого понятия, как "дополнительные затраты, произведенные в связи с получением кредитов и займов". По этому, воспользовавшись статьей 11 НК РФ для целей налогового учета, под дополнительными затратами мы будем рассматривать те, которые приведены в пункте 19 ПБУ 15/01. А именно связанные с:

- оказанием заемщику юридических и консультационных услуг;

- осуществлением копировально-множительных работ;

- уплатой налогов и сборов (в случаях, предусмотренных действующим законодательством);

- проведением экспертиз;

- потреблением услуг связи;

- получением займов и кредитов, размещением заемных обязательств.

Напомним, что согласно статье 11 НК РФ институты, понятия и термины гражданского, семейного и других отраслей законодательства Российской Федерации, используемые в НК РФ, применяются в том значении, в каком они используются в этих отраслях законодательства, если иное не предусмотрено настоящим НК РФ.

Обратите внимание: в отличие от бухгалтерского учета в налоговом учете нет единого порядка учета дополнительных расходов по получению кредитов и займов, поэтому мы рассмотрим каждую из приведенных выше статей расходов по отдельности. При этом следует иметь в виду, что статьей 252 НК РФ установлены общие условия, которым должны соответствовать все расходы, учитываемые при расчете налога на прибыль. Это экономическая оправданность расходов, их документальное подтверждение, а также то, что расходы должны быть направлены на получение дохода.

Расходы на юридические и консультационные услуги, а также на проведение экспертиз. Согласно подпунктам 14 и 15 пункта 1 статьи 264 НК РФ, данные расходы включаются в состав прочих, уменьшающих налогооблагаемый доход. При этом понятие "юридические услуги" носит обобщающий характер. Оно охватывает значительный объем юридических услуг, оказываемых на коммерческой основе, то есть за плату. Сюда относятся, в частности: правовое консультирование по всем отраслям права; правовая работа по обеспечению хозяйственной и иной деятельности предприятий, учреждений и организаций любой организационно-правовой формы; представительство в судебных и других органах; правовая экспертиза учредительных и иных документов юридических лиц; составление заявлений, договоров, исков, соглашений, контрактов, претензий и других документов, имеющих юридический характер; подбор и систематизация нормативных актов, составление справочников по юридическим вопросам и т.д.

Однако нередко у бухгалтеров возникает вопрос: можно ли списать расходы на юридические услуги, если в штате организации есть юрист? Да, можно. Но так поступать следует, только если функции, выполняемые наемными юристами (адвокатами), не дублируют обязанности, соответствующие должности юриста данной организации. Об этом, в частности, сказано в письме Минфина России от 31 мая 2004 г. N 04-02-05/3/42.

Пример 2.10

В штате организации нет должности юриста. Поэтому она в соответствии с договором, заключенным с коллегией адвокатов, для представления интересов организации в арбитражном суде пригласила адвоката. Стоимость услуг - 100 000 руб. Согласно пункту 1 статьи 252 НК РФ, расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных статьей 265 НК РФ, убытки), осуществленные (понесенные) налогоплательщиком. Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации. Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода. В соответствии с подпунктом 14 пункта 1 статьи 264 НК РФ к прочим расходам, связанным с производством и реализацией, относятся, в частности, расходы налогоплательщика на юридические услуги. Поскольку стоимость юридических услуг выражена в денежной форме (экономически оправданы), а также имеется договор на их оказание (документально подтверждены), организация вправе уменьшить налоговую базу по налогу на прибыль организаций в текущем отчетном (налоговом) периоде на сумму расходов, которые были произведены по договору, заключенному с коллегией адвокатов.

Такого же правила следует придерживаться и при квалификации затрат на консультационные услуги и на проведение экспертиз. То есть если организация оплатила какие-то консультационные или аналогичные услуги, при этом в ее штате есть человек, которому вменено в обязанности решать те же самые вопросы, то потраченные суммы предприятие не может учесть при расчете налога на прибыль.

Расходы на копировально-множительные работы. При соблюдении требований статьи 252 НК РФ данные расходы также можно списать на расходы, уменьшающие налогооблагаемый доход.

Суммы, потраченные на уплату налогов и сборов (в случаях, предусмотренных действующим законодательством). Согласно подпункту 1 пункта 1 статьи 264 НК РФ, к прочим расходам, связанным с производством и (или) реализацией, относятся расходы организации в виде сумм налогов и сборов, начисленных в установленном законодательством Российской Федерации о налогах и сборах порядке, за исключением перечисленных в статье 270 НК РФ.

При этом в состав расходов включаются все налоги и сборы, начисляемые организацией в соответствии с законодательством о налогах и сборах (единый социальный налог, налог на имущество и т.д.), по которым она является налогоплательщиком, за исключением налога на добавленную стоимость, акцизов, налога с продаж, предъявленных налогоплательщиком покупателю (приобретателю) товаров (работ, услуг, имущественных прав), а так же сумм налога на прибыль и платежей за сверхнормативные выбросы загрязняющих веществ в окружающую среду, которые не учитываются в целях налогообложения.

Основанием для учета подобных расходов будут суммы, отражаемые в налоговых декларациях по соответствующему налогу, подлежащие уплате в бюджет. Подобные расходы учитываются в том периоде, за который представляются расчеты (декларации). При этом следует иметь в виду, что не включаются в состав расходов, учитываемых при исчислении налога на прибыль, налоги, уплачиваемые (начисленные) в связи с осуществлением налогоплательщиком специальных налоговых режимов либо в связи с осуществлением деятельности, доходы и расходы от которой не учитываются при исчислении налоговой базы по налогу на прибыль.

Расходы на оплату услуг связи. Основанием для включения данных сумм в состав прочих расходов, уменьшающих налогооблагаемый доход, является подпункт 25 пункта 1 статьи 264 НК РФ. Перечни почтовых, телефонных и телеграфных услуг установлены Федеральным законом от 7 июля 2003 г. N 126-ФЗ "О связи", а также Федеральным законом от 17 июля 1999 г. N 176-ФЗ "О почтовой связи". Электрическая связь (электросвязь) - это любые излучение, передача или прием знаков, сигналов, голосовой информации, письменного текста, изображений, звуков или сообщений любого рода по радиосистеме, проводной, оптической и другим электромагнитным системам. Почтовой связью признается вид связи, представляющий собой единый производственно-технологический комплекс технических и транспортных средств, обеспечивающий прием, обработку, перевозку, доставку (вручение) почтовых отправлений, а также осуществление почтовых переводов денежных средств [10] .

Похожие работы

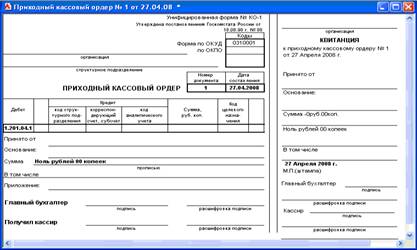

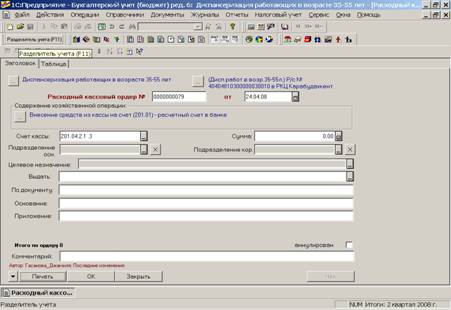

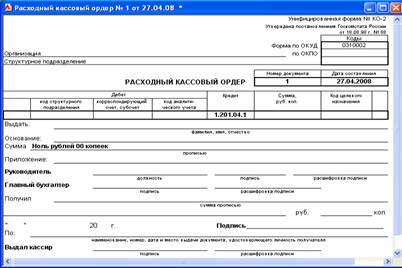

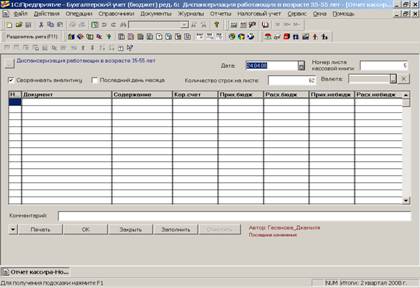

... тех пор, пока нет фактов. По окончании процесса планирования аудита Общий план и Программа аудита должны быть оформлены документально и завизированы в установленном порядке [1; стр. 199]. 3. Аудиторская проверка кассовых операций на примере ООО «Луч» 3.1 Составление плана и программы аудита кассовых операций Аудиторская проверка кассовых операций организации осуществляется в следующей ...

... , что скажется и на общей работе учреждения. ВЫВОДЫ И ПРЕДЛОЖЕНИЯ В дипломной работе сделана попытка изучить теоретические основы учета и контроля кассовых операций в бюджетных учреждениях, а также проанализировать ведение бухгалтерского учета и контроля наличных денежных средств на примере конкретной организации - МУ Центральная городская больница г. Избербаш РД. Выполненные исследования ...

... предприятием на основании нормативной базы в соответствующей области. Контроль за их выполнением несёт руководство предприятия. Таблица 3.2 – Перечень внутрихозяйственных регламентов по учёту кассовых операций, регулирующих деятельность организации № Наименование регламента Содержание информации Назначение регламента 1. Устав и Учредительный договор предприятия Цель и задачи, размер ...

... пределами Российской Федерации через представительство, филиал; дата совершения операции в иностранной валюте - день возникновения у организации права в соответствии с законодательством Российской Федерации или договором принять к бухгалтерскому учету активы и обязательства, которые являются результатом этой операции; курсовая разница - разница между рублевой оценкой соответствующего актива или ...

0 комментариев