Навигация

Преимущества и недостатки учета различных форм неденежных расчетов

2.3. Преимущества и недостатки учета различных форм неденежных расчетов

Фирмы, решившие обменяться товарами, могут оформить эту операцию двумя способами. Первый способ: организации заключают между собой договор мены, или, иными словами, осуществляют бартер. Второй способ: фирмы заключают два отдельных договора купли-продажи, а затем просто-напросто зачитывают встречные требования. Безусловно, экономическая сущность сделки в обоих случаях одинакова – организации обмениваются товарами (работами, услугами) без денежных расчетов. Однако с юридической точки зрения отношения оформлены по-разному. А это существенно влияет на бухгалтерский учет и налогообложение сделки.

Бухгалтер фирмы, которая заключила договор мены, сталкивается со следующими проблемами:

- в какой момент признать выручку от реализации;

- как оценить в бухучете и для целей налогообложения поступившие товары и определить размер выручки;

- какую сумму НДС начислить и сколько принять к вычету.

Подробнее о том, когда обмен (реализация) считается состоявшимся. В бухучете продавец признает выручку в тот момент, когда право собственности на реализованный товар переходит к покупателю (п. 12 ПБУ 9/99). По договору мены, право собственности на купленный товар фирма получает в тот момент, когда обе стороны передадут друг другу все, что положено по договору, что установлено в ст. 570 ГК РФ. Получается, что по договору мены в бухучете выручка признается тогда, когда обе стороны полностью выполнят свои обязательства, то есть отгрузят друг другу товары. Конечно, на практике одновременно это происходит крайне редко. Поэтому, если фирма отгрузила товар раньше партнера, учитывает его на счете 45 «Товары отгруженные», а если позже, то – за балансом на счете 002 «Товарно-материальные ценности, принятые на ответственное хранение».

О том, как определить сумму выручки для целей бухгалтерского учёта (ПБУ 9/99) акцентировалось внимание, во время изучения учёта расчётов по договору мены. В налоговом учёте согласно п. 4 ст. 274 НК РФ, который гласит: доход по договору мены равен цене, за которую проданы товары, то есть рыночной цене реализованного имущества. Определять ее надо, как указано в ст. 40 НК РФ. Дело это трудоемкое и вдобавок осложняется тем, что требования данной статьи порою непросто выполнить даже налоговикам. Например, зачастую не ясно, где взять информацию о ценах на идентичные (или однородные) товары, которые были проданы на сопоставимых условиях. Поэтому лучше указать цены обмениваемых товаров в договоре. Правда, от повышенного внимания к этой сделке со стороны налоговых органов такой подход не спасет. Налоговые органы вправе проверять правильность применения цен по сделкам в случаях: между взаимозависимыми лицами; по товарообменным (бартерным) операциям; при совершении внешнеторговых сделок. При отклонении более чем на 20% от уровня цен, применяемых налогоплательщиком по идентичным (однородным) товарам (работам, услугам), налоговый орган вправе вынести решение о доначислении налога и пени, рассчитанных таким образом, как если бы результаты этой сделки были оценены исходя из применения рыночных цен на соответствующие товары. В спорах о том, с рыночной ли цены начислены налоги при бартере или нет, суды в большинстве случаев встают на сторону налогоплательщиков.

Теперь перейдем к оценке имущества, полученного по договору мены. В бухучете стоимость приобретенных вещей равна цене, по которой обычно в сравнимых условиях организация продает товары, переданные по бартеру (цене, которую в сравнимых обстоятельствах пришлось бы заплатить за аналогичные товары). Для целей налогообложения полученное имущество оценивают иначе. Его стоимость равна себестоимости реализованного имущества с учетом доплаты (без НДС). Это следует из п. 2 ст. 254 и п. 1 ст.257 НК РФ. Получается, что бухгалтерская и налоговая стоимость купленных товаров совпадать не будет: в бухучете эта стоимость равна цене переданного имущества, а в налоговом учете – его себестоимости.

При бартере НДС облагается стоимость отгруженных товаров, указанная в договоре (п. 2 ст. 154 НК РФ). А если эта стоимость там не указана, то налог начисляют на рыночную цену (без НДС), рассчитанную по уже упомянутой нами ст. 40 НК РФ. Налоговая база по НДС по договору мены равна налогооблагаемому доходу. Налог начисляется в тот день, когда обе стороны бартерной сделки полностью выполнили свои обязательства. НДС принимают к вычету после того, как выполнены все обязательства по договору мены. Чтобы посчитать сумму налога, которую можно зачесть, нужно балансовую стоимость имущества, отданного в обмен на покупку, умножить на ставку НДС, по которой облагается приобретенная вещь (18%), а затем разделить на 118% соответственно. Это следует из п. 2 ст. 172 НК РФ. Понятно, что если договором предусмотрена доплата, то фирма может дополнительно зачесть НДС, исчисленный с уплаченных поставщику денег (п. 1 ст. 172 НК РФ). Но как бы там ни было, сумма зачтенного налога вряд ли будет совпадать с величиной НДС, которую поставщик укажет в своем счете-фактуре. Невозмещаемый налог в бухучете следует списать на внереализационные расходы. Для целей же налогообложения он не учитывается, потому что покупатель его не оплатил.

Практика разрешения споров, связанных с договором мены, показывает:

сделки, предусматривающие обмен товаров на эквивалентные по стоимости услуги, уступку права требования имущества от третьего лица к договору мены не относятся;

при невозможности определить по договору мены наименование или количество товара, подлежащего передаче одной из сторон, договор считается незаключенным;

изготовление продукции из материалов, полученных по договору мены, и передача ее в счет исполнения обязательства по данному договору не противоречат нормам, регулирующим отношения по договору мены.

В отличие от бартера при взаимозачете организации заключают не один, а два договора. Каждый из них предусматривает, что одна фирма поставляет товар, выполняет работу или оказывает услугу, а другая оплачивает покупку деньгами. Но на самом деле после отгрузки никто никому не платит. Вместо этого одно из предприятий письменно заявляет о зачете взаимных задолженностей или обе стороны подписывают соответствующий акт. Тем самым организации избавляются от долга, равного стоимости более дешевого товара (работы, услуги). И лишь затем разница между стоимостью товаров (работ, услуг) погашается деньгами.

Поскольку каждый из участников сделки имеет дело с договорами купли-продажи (подряда или возмездного оказания услуг), все операции по ним отражаются в обычном порядке:

- бухгалтерская и налоговая выручка равна цене, по которой продан товар (работа, услуга);

- стоимость купленного товара (принятой работы или услуги) и в бухучете, и для целей налогообложения соответствует цене, которая указана в договоре;

- начисленный и зачтенный НДС рассчитывается исходя из договорной стоимости товаров (работ, услуг).

Как видно, взаимозачет не обладает ни одним из недостатков договора мены. Поэтому предприятия, избравшие зачетную схему, получают ряд преимуществ перед теми фирмами, которые работают по бартеру. Назовем самые существенные достоинства взаимозачета.

Во-первых, фирмы избавляются от повышенного внимания со стороны налоговиков: Налоговый кодекс не позволяет им контролировать цены сделок с последующим зачетом взаимных долгов.

Во-вторых, значительно снижается вероятность ошибки при расчете налогов, поскольку в отличие от бартера налогообложение и бухучет сделок с взаимозачетом достаточно просты.

В-третьих, при зачетной схеме не возникает расхождений между бухгалтерским и налоговым учетом. А это значительно упрощает работу бухгалтера.

В-четвертых, при взаимозачете покупатель может полностью принять к вычету «входной» НДС.

Заключение

Неденежный расчет – процедура погашения обязательств, исключающая движение денежных средств. Распространение имеют следующие виды неденежных расчетов: товарообменные операции, взаимозачеты, вексельные расчеты.

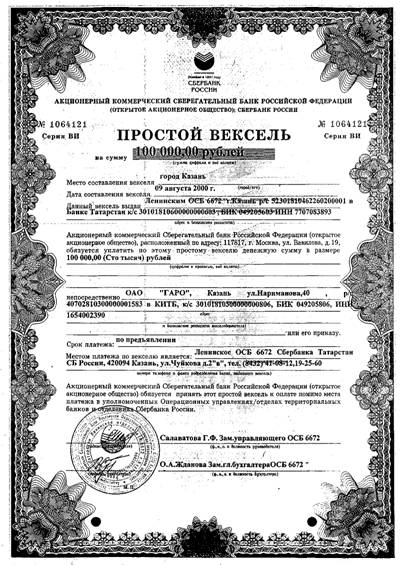

В рамках договора мены каждая из сторон является продавцом товара, который она обязуется передать, и покупателем товара, который она обязуется принять в обмен. У каждой стороны товарообменной сделки параллельно происходит реализация товаров в обмен на приобретение новых товаров. Отношения сторон в рамках договора мены регулируются главой 31 "Мена" ГК РФ, ПБУ 9/99, ПБУ 5/01, ПБУ 6/01, ПБУ 14/2000. Взаимозачет – такой способ прекращения обязательств, при котором одновременно погашаются два встречные обязательства, то есть когда контрагент организации является одновременно и поставщиком, и покупателем. Отношения сторон по осуществлению взаимозачета регулируются: ст. 410 ГК РФ, согласно которой для осуществления взаимозачета достаточно заявления одной из сторон; ст. 411 ГК РФ накладывает ряд ограничений; ст.315 ГК РФ возможно досрочное исполнение непредпринимательского обязательства и невозможно досрочное исполнение обязательства предпринимательского. Вексель – ценная бумага, удостоверяющая безусловное денежное обязательство векселедателя уплатить при наступлении срока определенную сумму денег владельцу векселя (векселедержателю). Таким образом, происходит предоставление товарного кредита покупателю в виде отсрочки платежа. Сумма, которая указана в векселе, – это стоимость реализованного товара и вознаграждение за отсрочку платежа. Использование векселей в Российской Федерации регулируется ГК РФ, Федеральным законом от 11 марта 1997 г. N 48 – ФЗ "О переводном и простом векселе", Постановлением Правительства РФ от 26.09.94г. № 1094 "Об оформлении взаимной задолженности предприятий и организаций векселями единого образца и развитии вексельного обращения". Отражение операций по неденежными расчетами, ведется в соответствии с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий и Инструкцией по его применению. Расчет для налогового учета осуществляется в соответствии с НК РФ.

Все предпочитают получать «живые» деньги Неденежные расчеты интересны компаниям, испытывающим дефицит оборотных средств. Функционирование бартера связано с трудностями, поскольку необходимо двойное совпадение желаний, то есть такая торговля требует больших издержек. Взаимозачета прочно стоит на ногах, он удобен и не требует поиска партнера. В российской практике высока роль векселя как средства расчетов. Преимущества векселя заключаются в соединении двух функций – расчетной (индоссирования) и кредитной (беззалоговое кредитование). Сделки с использованием векселей присутствуют скорее для поддержания хороших отношений с партнерами, с которыми наработаны тесные связи.

Для отражения в учете товарообменных операций необходимо правильно определить:

– выручку от реализации товара по договору мены – стоимости вновь полученных товаров, которая определяется по ценам, по которым организация обычно приобретает такие или аналогичные товары (ПБУ 9/99)

– стоимость полученного по договору имущества – стоимости имущества, переданного по договору мены, по ценам его обычной реализации. (ПБУ 5/01, ПБУ 6/01, ПБУ 14/2000);

– величину оплаты по договору мены: если в соответствии с договором мены обмениваемые товары признаются неравноценными, сторона, обязанная передать товар, цена которого ниже должна оплатить разницу денежными средствами; если сделка признана равноценной, то кредиторская (дебиторская) задолженность относится на доходы (расходы).

Отражение операций по зачету взаимных требований отражается в учете подобно расчетным операциям. Оформляется Актом зачета взаимных требований Реализация продукции отражается в бухгалтерском учете на дату отгрузки контрагенту, приобретение – на дату получения, отражение частичной оплаты за продукцию и проведение взаимозачета – на дату проведения зачета.

Векселедатель осуществляет учет выданных векселей на счете 60 "Расчеты с поставщиками и подрядчиками" на субсчете "Векселя выданные" в сумме, указанной в векселе, в корреспонденции с дебетом счетов учета материальных ценностей. Разница между номиналом векселя и стоимостью оприходованных ценностей включается в фактическую себестоимость полученных товаров, а у векселедержателя – в выручку. Векселедержатель осуществляет учет полученных векселей на счете 62 "Расчеты с покупателями и заказчиками" на субсчете "Векселя полученные". С суммы векселя векселедержатель исчисляет НДС к уплате в бюджет: с разницы между суммой векселя и стоимостью товара, лишь проценты по векселю, которые превышают плату за отсрочку платежа. Эта плата рассчитывается исходя из ставки рефинансирования Банка России – 12% годовых.

Бухгалтер фирмы, которая заключила договор мены, сталкивается со следующими проблемами: в какой момент признать выручку от реализации; как оценить в бухучете и для целей налогообложения поступившие товары и определить размер выручки; какую сумму НДС начислить и сколько принять к вычету. Взаимозачет не обладает ни одним из недостатков договора мены. Значительно снижается вероятность ошибки. Фирмы избавляются от повышенного внимания со стороны налоговиков: Налоговый кодекс не позволяет им контролировать цены сделок с последующим зачетом взаимных долгов. При зачетной схеме не возникает расхождений между бухгалтерским и налоговым учетом. А это значительно упрощает работу бухгалтера. При взаимозачете покупатель может полностью принять к вычету «входной» НДС.

Список литературыАбрамова Н.В. Прекращение обязательств зачетом взаимных требований // Главбух. – 2002 – №15 – с. 35–42.

Александрова А.В. Предоплата товарным векселем // Главбух. – 2003 – №3 – с. 10–17.

Банк С.В. Учет расчетов с использованием финансовых векселей // Все для бухгалтера. – 2004 – №7 – с. 5–9.

Барышников Н.П. Бухгалтерский учет, отчетность и налогообложение. – М.: ФИЛИНЪ, 1998. – 432 с.

Бухгалтерский финансовый учет: Учебник для вузов / Под ред. проф. Ю.А. Бабаева – М.: Вузовский учебник, 2003. – 525 с.

Взаимозачет не равен бартеру // Главбух. – 2004 – №22 – с. 86–87.

Волошин Д.А. Оплата товарным веселеем и вычет «входного» НДС // Главбух. – 2005 – №17 – с. 72–80.

Воронцов Л.Д. Новые преимущества расчетов векселями // Главбух. – 2003 – №17 – с. 60–69.

Воронцов Л.Д. Новые разъяснения налоговиков по НДС: скидки, векселя, лизинг // Главбух. – 2005 – №23 – с. 22–25.

Гражданский кодекс РФ (часть 1 и 2)

Закон РФ от 11.03.97 г. №48-ФЗ «О переводном и простом векселе».

Керимов В.Э. учет выпуска и продаж готовой продукции // Все для бухгалтера. – 2004 – №17 – с. 14–19.

Котова Е.В. Новые проблемы с НДС при бартерных сделках // Главбух. – 2006– №7– с. 72–76.

Лупикова Е.В., Пашук Н.К. Бухгалтерский учет: Учеб. пособие для студентов. – Тюмень: Издательство ТГУ, 2004. – 340 с.

Макарова В.И. Зачет взаимных требований // Главбух. Приложение: Учет в торговле. – 2004 – №1 – с. 41–47.

Налоговый кодекс РФ

Панченко Т.М. Прекращение обязательств зачетом взаимных однородных требований // Налоговый учет для бухгалтера. – 2003 – №10 – с. 56–70.

Панченко Т.М. Товарообменные операции // Налоговый учет для бухгалтера. – 2004 – №1 – с. 42–58.

Парасодская Н.Н. Учет готовой продукции и товаров // Все для бухгалтера. – 2005 – №14 – с. 23–33.

Патров В.В. Бухгалтерский учет товарных операций. – М.: Бухгалтерский учет, 1994. – 96 с.

План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению, утвержденные приказом Министерства финансов РФ от 31 октября 2000 г. № 94н

Положение по бухгалтерскому учету "Доходы организации", утвержденного приказом Минфина России от 6 мая 1999 г. № 32н

Положение по бухгалтерскому учету "Учет материально-производственных запасов", утвержденного приказом Минфина России от 9 июня 2001 г. № 44н

Положение по бухгалтерскому учету "Учет нематериальных активов", утвержденного приказом Минфина России от 16 октября 2000 г. № 91н

Положение по бухгалтерскому учету "Учет основных средств", утвержденного приказом Минфина России от 30 марта 2001 г. № 26н

Расплатились векселями? Раздельный учет «входного» НДС не нужен! // Главбух. – 2005 – №16 – с. 84–88.

Титаева А.В. Учет операций по договору мены // Бухгалтерский учет. – 2002 – №6 – с. 17.

Федеральный закон от 21 ноября 1996 г. №129-ФЗ «О бухгалтерском учете» (с изм. и доп. от 23.07.98 г.)

Филимонова Е.М. Вексель как средство оплаты // Главная книга. – 2005 – №12 – с. 54.

Шишкоедова Н.Н. Договор мены или взаимозачет. Что выбрать? // Главбух. – 2003 – №24 – с. 45–55.

Шнейдман Л.З. Законодательное регулирование бухгалтерского учета и аудиторской деятельности // Бухгалтерский учет. – 2006 – №5 – с. 8–12.

www. audit-it. ru

www. gaap

Похожие работы

... счетов по правилу «двойной записи». После этого итоги по графам «Дебет» и «Кредит» счета 60 и записывают в регистр этого счета развернутое сальдо. 3.4 Информация по учету расчетов с поставщиками и подрядчиками, отражаемая в отчетности Все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами. Эти документы служат первичными учетными документами, на ...

... уверенность в том, что финансовая (бухгалтерская) отчетность не содержит существенных искажений. Аудит проводился на выборочной основе и включал в себя изучение на основе тестирования доказательств, подтверждающих значение и раскрытие в финансовой (бухгалтерской) отчетности информации о товарных операциях, оценку принципов и методов бухгалтерского учета данного участка. При планировании и ...

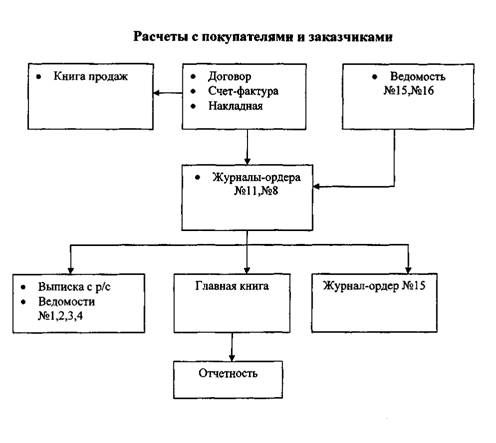

... с покупателями и заказчиками, а именно первичная учетная документация. Описано раскрытие информации о расчетах с покупателями и заказчиками в бухгалтерской отчетности. Глава 1. Теоретические основы бухгалтерского учета расчетов с покупателями и заказчиками 1.1 Задачи и нормативно-правовое регулирование бухгалтерского учета расчетов с покупателями и заказчиками Хозяйственная ...

... планом счетов бухгалтерского учета. В ОАО "БСЗ" используется 16-ти журнальная форма, в которой журналы-ордера группируют счета по экономическим признакам. 2.2 Организация учета расчетов с покупателями и заказчиками Для учета расчетов с поставщиками и подрядчиками в рабочем плане счетов ОАО "БСЗ" предназначен счет 62 "Расчеты с покупателями и заказчиками". К счету 62 открыты следующие ...

0 комментариев