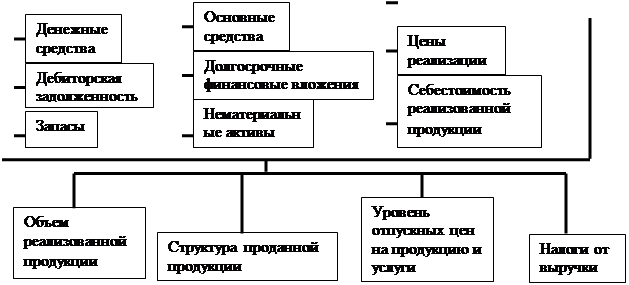

Оборачиваемость капитала тесно связана с его рентабельностью, поэтому служит одним из важнейших показателей, характеризующих интенсивность использования средств предприятия и его деловую активность. Следовательно, в процессе анализа необходимо более детально изучить показатели оборачиваемости капитала и установить, на каких стадиях кругооборота произошло замедление или ускорение движения средств [22, c.512].

Следует различать оборачиваемость всего совокупного капитала предприятия, в том числе основного и оборотного.

Скорость оборачиваемости капитала характеризуется следующими показателями [11, c.103]:

коэффициентом оборачиваемости (Kоб);

продолжительностью одного оборота (Поб).

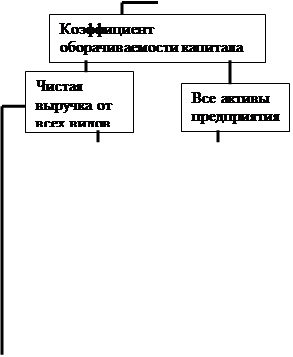

Коэффициент оборачиваемости капитала рассчитывается по формуле

Коб = выручка (нетто) от реализации / среднегодовая стоимость капитала

Обратный показатель коэффициенту оборачиваемости капитала называется капиталоемкостью (Ке):

Ке = среднегодовая стоимость капитала / выручка (нетто) от реализации

Продолжительность оборота капитала:

Поб = Д / Коб

или

Поб = среднегодовая стоимость капитала*Д / чистая выручка от реализации

где Д — количество календарных дней в анализируемом периоде (год — 360 дней, квартал — 90, месяц — 30 дней).

Средние остатки всего капитала и его составных частей рассчитываются по средней хронологической: 1/2 суммы на начало периода плюс остатки на начало каждого следующего месяца плюс 1/2 остатка на конец периода и результат делится на количество месяцев в отчетном периоде. Необходимая информация для расчета показателей оборачиваемости имеется в бухгалтерском балансе и отчете о финансовых результатах.

При определении оборачиваемости всего капитала сумма оборота должна включать общую выручку от всех видов продаж. Если же рассчитываются показатели оборачиваемости только операционного капитала, то в расчет берется только выручка от реализации продукции. Обороты и средние остатки по счетам капитальных вложений, долгосрочных и краткосрочных финансовых вложений в данном случае не учитываются.

Оборачиваемость капитала, с одной стороны, зависит от скорости оборачиваемости основного и оборотного капитала, а с другой — от его органического строения: чем большую долю занимает основной капитал, который оборачивается медленно, тем ниже коэффициент оборачиваемости и выше продолжительность оборота всего совокупного капитала, т.е. [22, c.514]:

Кобск = Удо.а. * Кобо.а.,

Побск =Поб о.а./Удо.а.,

где Кобск — коэффициент оборачиваемости совокупного капитала;

Удо.а. — удельный вес оборотных активов в общей сумме активов;

Кобоа — коэффициент оборачиваемости оборотных активов;

Побск — продолжительность оборота совокупного капитала;

Побоа — продолжительность оборота оборотных активов.

Для анализа оборачиваемости целесообразно использовать табл. 1., на основе которой можно сделать определенные выводы.

Затем с помощью метода цепной подстановки рассчитывается изменение показателей за счет структуры капитала и скорости оборота оборотного капитала.

В процессе последующего анализа необходимо изучить изменение оборачиваемости оборотного капитала на всех стадиях его кругооборота, что позволит проследить, на каких стадиях произошло ускорение или замедление оборачиваемости капитала. Для этого средние остатки отдельных видов оборотных активов нужно умножить на количество дней в анализируемом периоде и разделить на сумму оборота по реализации.

Таблица 1.

Анализ продолжительности оборота капитала

| Показатель | Прошлый год | Отчетный год | Изменение |

| Выручка (нетто) от реализации продукции, тыс. руб. | |||

| Среднегодовая стоимость совокупного капитала, тыс. руб. | |||

| В том числе оборотного капитала | |||

| Удельный вес оборотных активов в общей сумме капитала | |||

| Коэффициент оборачиваемости совокупного капитала | |||

| В том числе оборотного | |||

| Продолжительность оборота совокупного капитала, дни | |||

| В том числе оборотного |

Продолжительность нахождения капитала в отдельных видах активов можно определить и другим способом: умножив общую продолжительность оборота оборотного капитала на удельный вес отдельных видов активов в общей среднегодовой сумме текущих активов. Например, в отчетном году удельный вес производственных запасов в общей сумме оборотных активов составил 35%, а общая продолжительность оборота оборотного капитала — 100 дней. Следовательно, капитал находился в производственных запасах в среднем 35 дней (100 дней х 35% : 100). Также для удобства целесообразно составить табл. 2. [8, c.223].

Данные табл. 2. показывают, на каких стадиях кругооборота произошло ускорение оборачиваемости капитала, а на каких — замедление.

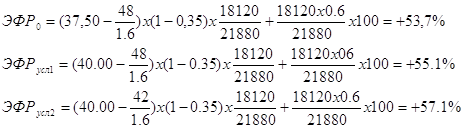

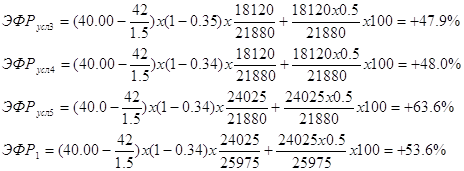

Продолжительность оборота как всех оборотных активов, так и отдельных видов (Поб) может измениться за счет суммы выручки (В) и средних остатков оборотных средств (Ост). Для расчета влияния данных факторов используется способ цепной подстановки [22, c.515]:

Поб0 = Ост0*t / В0;

Побусл = Ост1*T / В0;

Поб1 = Ост1*t / В1.

Таблица 2.

Анализ продолжительности оборота оборотного капитала

| Показатель | Прошлый год | Отчетный год | Изменение |

| Общая сумма оборотного капитала В том числе: | |||

| в запасах | |||

| незавершенном производстве | |||

| готовой продукции | |||

| дебиторской задолженности | |||

| денежной наличности и краткосрочных финансовых вложениях | |||

| Выручка от реализации продукции, тыс. руб. | |||

| Общая продолжительность оборота оборотного капитала, дни | |||

| В том числе: | |||

| в производственных запасах | |||

| незавершенном производстве | |||

| готовой продукции | |||

| дебиторской задолженности | |||

| денежной наличности |

Отсюда изменение продолжительности оборота оборотного капитала за счет:

средних остатков оборотного капитала

∆ ПобОст = Побусл – Поб0

суммы оборота (выручки)

∆ ПобВ = Поб1 – Побусл

Скорость оборота капитала неодинакова в различных отраслях. В одних он оборачивается быстрее, в других — медленнее. Это во многом зависит от продолжительности производственного цикла и процесса обращения. Время производства обусловлено технологическим процессом, техникой, организацией производства.

Ускорить оборачиваемость капитала можно путем интенсификации производства, более полного использования трудовых и материальных ресурсов, недопущения сверхнормативных запасов товарно-материальных ценностей, отвлечения средств в дебиторскую задолженность и т.д.

Экономический эффект в результате ускорения оборачиваемости капитала выражается в относительном высвобождении средств из оборота, а также в увеличении суммы выручки и суммы прибыли.

Сумма высвобожденных средств из оборота в связи с ускорением (-Э) или дополнительно привлеченных средств в оборот (+Э) при замедлении оборачиваемости капитала определяется умножением однодневного оборота по реализации на изменение продолжительности оборота [22, c.516]:

Этот результат можно получить и другим способом, используя коэффициент оборачиваемости капитала. Для этого из фактической среднегодовой суммы оборотного капитала отчетного года следует вычесть расчетную его величину, которая потребовалась бы для обеспечения фактической суммы оборота при коэффициенте оборачиваемости капитала прошлого года.

Прибыль можно представить в виде произведения среднегодовой суммы капитала, коэффициента его оборачиваемости и рентабельности оборота [6, c.4]:

П = KL * ROA = KL * Коб * Ro6.

Увеличение ее суммы за счет изменения коэффициента оборачиваемости капитала можно рассчитать умножением прироста последнего на базовый уровень коэффициента рентабельности продаж и на фактическую среднегодовую сумму оборотного капитала:

∆П = KL1 * ∆Коб * Ro60.

В заключение анализа разрабатывают мероприятия по ускорению оборачиваемости оборотного капитала.

Основные пути ускорения оборачиваемости капитала [5, c.27]:

сокращение продолжительности производственного цикла за счет интенсификации производства (использование новейших технологий, механизации и автоматизации производственных процессов, повышение уровня производительности труда, более полное использование производственных мощностей предприятия, трудовых и материальных ресурсов и др.);

улучшение организации материально-технического снабжения с целью бесперебойного обеспечения производства необходимыми материальными ресурсами и сокращения времени нахождения капитала в запасах;

ускорение процесса отгрузки продукции и оформления расчетных документов;

сокращение времени нахождения средств в дебиторской задолженности.

Таким образом, в методику анализа оборачиваемости капитала включается расчет и анализ показателей скорости оборота: коэффициента оборачиваемости, продолжительности одного оборота. Затем рассчитывается влияние факторов на изменение показателей. На основе рассчитываемых данных определяются резервы ускорения оборачиваемости капитала.

Список литературыДля подготовки данной работы были использованы материалы с сайта

http://socrat.info/

Похожие работы

... . Возникающая при отсрочке платежей дебиторская задолженность может привести как к дефициту оборотных средств, так и служить действенным инструментом увеличения товарооборота продавца. при анализе дебиторской задолженности, прежде всего, рассматривается ее состав и структура, их динамика. После общего ознакомления с составом и структурой необходимо дать оценку ее с точки зрения реальной ее ...

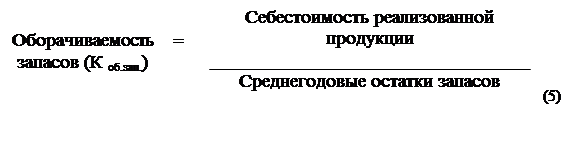

... осуществлении закупок. Уровень запасов должен быть достаточно высоким для удовлетворения потребности в них в случаях необходимости. Основными показателями, рассчитываемыми в данном блоке анализа оборачиваемости оборотных активов, являются: (10) Себестоимость реализованной продукции - Стр.020 ф.2 Запасы = Стр.210 ф.1 + Стр.220 ф.1 Зап. ср. = средняя ...

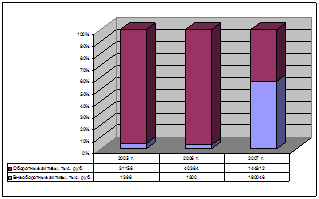

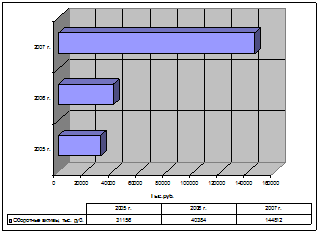

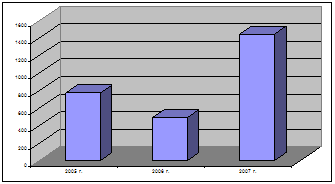

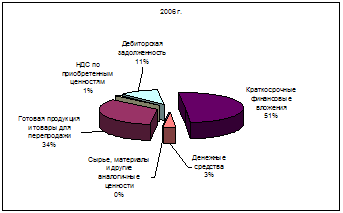

... нашем случае товарооборота), тем выше эффективность и рентабельность деятельности экономического субъекта. Глава 3. Выявление резервов эффективности использования оборотных активов 3.1 Последствия ускорения (замедления) оборачиваемости оборотных средств В рамках исследования, в соответствии с изученной методикой анализа оборотных активов необходимо графически представить их структуру (рис ...

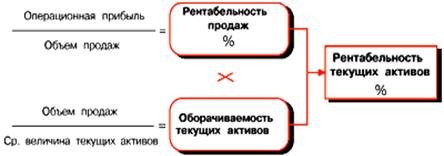

... субъекта хозяйствования. Этот показатель позволяет аналитику сравнить его значение с тем, которое было бы при альтернативном использовании капитала. Он используется для оценки качества и эффективности управления предприятием; оценки способности предприятия получать достаточную прибыль на инвестиции; прогнозирования величины прибыли. Основная концепция расчета рентабельности довольно проста, ...

0 комментариев