Навигация

Страхование от пожаров. Анализ влияния системы обеспечения пожарной безопасности на величину страхового взноса

Реферат

Москва, 2010

ВведениеПроблема противопожарного страхования, как, впрочем, и страхования в целом, для России весьма актуальна. Законопроект о введении обязательного противопожарного страхования анализируется сейчас в Госдуме и, возможно, будет принят в течение следующего года. Но некоторые предприятия и компании, осознающие серьезность риска возникновения пожара, страхуют свое имущество уже на данный момент. В промышленно-развитых странах противопожарная защита строится в зависимости от возможностей и взглядов владельцев зданий и предприятий, которые применяют существующие нормы и требования пожарной безопасности в тех пределах, которые кажутся им достаточными. Пожарное законодательство на общегосударственном уровне отсутствует практически во всех странах, а законодательство на местном уровне предусматривает лишь самые общие требования и допускает достаточно широкий диапазон их толкования и применения.

Согласно проекту федерального закона о «Противопожарном страховании» Обязанность страховать гражданскую ответственность за ущерб, нанесенный пожаром на своей территории, появится у всех частных собственников жилья с момента появления права собственности (или иного законного права) на него, у юридических лиц – с момента создания и внесения в единый госреестр и у индивидуальных предпринимателей с момента государственной регистрации. Принятие этого законопроекта важно для создания действенной системы возмещения ущерба от огня.

1.История страхования от пожаров в России

В начале 90-х годов в Российской Федерации началось возрождение национального страхового рынка, которое продолжается в настоящее время. Законодательную базу правового регулирования национального страхового рынка заложил Закон РФ "О страховании" от 27 ноября 1992 г., вступивший в силу 12 января 1993 г. В это же время был создан Росстрахнадзор - Федеральная служба России по надзору за страховой деятельностью, которой были приданы контрольные функции за отечественным страховым рынком. В 1996 г. Росстрахнадзор был преобразован в Департамент страхового надзора Министерства финансов РФ. Страхование исторически возникло как реакция на всевозможные бедствия и его непосредственное назначение состояло в удовлетворении потребностей человека от случайных опасностей. Неблагоприятные природные и другие явления и связанные с ними материальные потери первоначально воспринимались людьми как явления случайные. Однако их регулярность и цикличность привели к пониманию, что они имеют закономерный характер, а ущерб, наносимый ими, может быть уменьшен или нейтрализован с помощью простейших мер страховой защиты. Если посмотреть на историю страхования, то на Руси оно существует давно. В 1786 г. манифестом Екатерины II при Государственном заемном банке была образована Страховая экспедиция - первое страховое учреждение в России. Поскольку "красный петух" был частым гостем городских и сельских поселений, имевших в основном деревянную застройку, то огневое или противопожарное страхование было одним из самых востребованных. Случаи, когда отдельные города и села выгорали дотла, были не единичными. Именно поэтому первоначальный период возникновения страхового дела в России характерен именно развитием страхования от пожаров, оно, по сути, явилось родоначальником других видов страхования. С тех пор позиции страхования получили широкое распространение. Особенно бурное развитие оно получило в последнее время. И чем больше мы стремимся быть похожими на развитые экономические страны, тем больше различных видов страхования входит в нашу жизнь. Строительство огнестойких зданий, появление штатной пожарной охраны, а в советское время органов государственного пожарного надзора привело к тому, что огневое страхование как экономический механизм защиты отошло на задний план и уступило свою пальму первенства административным методам обеспечения пожарной безопасности.

2.Современный этап в развитии противопожарного страхования

В настоящее время ситуация меняется. Переход на рыночные условия хозяйствования будет способствовать развитию страхования от пожаров, но для этого нужна большая и кропотливая работа широко го круга федеральных органов исполнительной власти, страхового сообщества, хозяйствующих и других заинтересованных структур. Федеральная служба страхового надзора (Росстрахнадзор) как федеральный орган исполнительной власти имеет отношение к страхованию. Но он не определяет политику в этом вопросе и не формирует нормативную базу в сфере страхования. У него несколько другие цели, задачи, полномочия и функции. Положения пп.3 и 4 ст.3 Закона РФ от 27.11.1992 № 4015-1 "Об организации страхового дела в Российской Федерации" устанавливает два принципиальных вида страхования - обязательное и добровольное. Классификацией видов страхования, установленной п.2 ст.32.9 Закона РФ от 27.11.1992 № 4015-1 "Об организации страхового дела в Российской Федерации", какого-либо отдельного вида страхования, связанного с пожарами, не выделяется. Другими словами, сегодня отдельно существующего огневого или противопожарного страхования нет. Имущественные интересы, связанные с владением пользованием и распоряжением имуществом, по риску "ущерб от пожара" могут быть застрахованы при осуществлении различных видов страхования, например: страхование средств наземного транспорта; страхование средств железнодорожного транспорта; страхование средств воздушного транспорта; страхование средств водного транспорта; страхование грузов; сельскохозяйственное страхование (страхование урожая, сельскохозяйственных культур, многолетних насаждений, животных); страхование имущества юридических лиц; страхование имущества граждан. В соответствии с п.2 ст.6 упомянутого закона страховщики вправе самостоятельно без привлечения сторонних аудиторов осуществлять оценку страхового риска. Здесь необходимо подчеркнуть, что указанная процедура предусмотрена отраслевым страховым законодательства. А в этой связи при регулировании страховых правоотношений она приоритетна по отношению к нормам иной отраслевой принадлежности.

В настоящее время принят Федеральный закон "Технический регламент о требования пожарной безопасности». Он в ст.144 "Формы оценки соответствия объектов защиты (продукции) требованиям пожарной безопасности" предусматривает, что "оценка соответствия объектов защиты (продукции), организаций, осуществляющих подтверждение соответствия процессов проектирования, производства, строительства, монтажа, наладки, эксплуатации, хранения, перевозки, реализации и утилизации, требованиям пожарной безопасности, установленным федеральными законами о технических регламентах, нормативными документами по пожарной безопасности и условиям договоров, может проводиться в форме независимой оценки пожарного риска (аудита пожарной безопасности)". Любое юридическое или физическое лицо может провести независимую оценку риска возникновения пожара на принадлежащем ему объекте, но это не имеет ничего общего со страхованием. Страховщик (страхования компания) может принять к сведению результаты независимой оценки риска, а равно может их проигнорировать. Это ее право, определенное законодательством, тем более что ответственность (финансовая, материальная, юридическая, административная и т.д.) независимых аудиторов ничем не регламентирована и не подкреплена.

Появление аудита, как новую возможность или форму оценки противопожарного состояния объекта (имущества) страхователя- это шаг в рыночные условия хозяйствования. Но при этом появление института независимых аудиторов в области пожарной безопасности не значит, что они сразу будут восприняты страховым сообществом. Свою востребованность, компетентность и умение работать в новых экономических условиях надо доказать и подтвердить. Сегодня нет самого простого и необходимого - квалификационных требований к лицам, желающим осуществлять независимую оценку пожарных рисков, которые бы в установленном порядке были утверждены на уровне Минздравсоцразвития РФ. А без этой, образно говоря, первой ступеньки нормативного регулирования страховым компаниям сложно строить отношения с гражданами или должностными лицами, именуемыми аудиторами по независимой оценке пожарных рисков. Аудитор должен быть независим.

В печатных и электронных СМИ периодически проходит информация о том, что в процессе тушения того или иного пожара очень много помещений или материальных ценностей залили водой. Страховые компании от этого терпят дополнительные убытки. В этом направлении они могут сотрудничать с независимыми и профессионально грамотными аудиторами. Этому в определенной степени способствует и упоминавшийся технический регламент о требованиях пожарной безопасности. Он на законодательном уровне (ст.76) предусмотрел, что "время прибытия первого подразделения к месту вызова в городских поселениях и городских округах не должно превышать 10 минут, а в сельских поселениях - 20 минут".

Что реально останется при пожаре от домика в деревне или дачи через 20 мин? А с квартирой в городе через 10 мин? Не сложно предположить и представить, тем более что после прибытия необходимо время установить лестницы, проложить рукава и подать огнетушащий состав. Вот здесь страховщики вправе рассчитывать на помощь и профессионализм независимого аудитора. Их это больше заинтересует, чем оценка пожарного риска. Сегодня они больше в этом плане доверяют должностным лицам Госпожнадзора. Аудитор, как и любой человек, может совершить ошибку, а в этой связи он должен быль застрахован, и в первую очередь финансово. В соответствии со ст.932 Гражданского кодекса Российской Федерации страхование ответственности в связи с ненадлежащим исполнением договора допускается только в случаях, предусмотренных федеральным законом. Поскольку закон, допускающий такое страхование в отношении лиц, оказывающих услуги по аудиту безопасности, не принят, то указанное страхование проводиться не может.

Похожие работы

... и подведомственных объектов производственного и социального назначения от чрезвычайных ситуаций; – планировать и проводить мероприятия по повышению устойчивости функционирования организаций и обеспечению жизнедеятельности работников организаций в чрезвычайных ситуациях; – обеспечивать создание, подготовку и поддержание в готовности к применению сил и средств по предупреждению и ликвидации ...

... должны проводить предприятия, иностранные юридические лица, предприятия с иностранными инвестициями, которые осуществляют предпринимательскую деятельность на территории Российской Федерации. Обязательное противопожарное страхование должно проводиться в отношении: имущества, находящегося в их ведении, пользовании, распоряжении; гражданской ответственности за вред, который может быть причинен ...

... o установить системы кондиционирования воздуха; установить вентиляционные фильтрующие системы.Заключение. Целью данной дипломной работы было совершенствование управлением системой продаж в страховании физических лиц. Этого можно добиться путем расширения штата квалифицированных сотрудников. Экономическая деятельность в условиях рыночных отношений, ужесточение конкурентной борьбы и ...

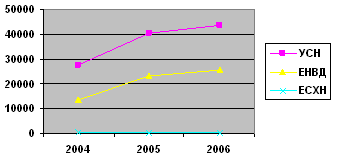

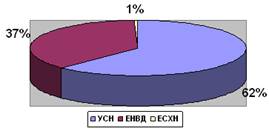

... форму отчетности по нему. В настоящее время объектом налогообложения для российских организаций признается движимое и недвижимое имущество, учитываемое на балансе в качестве объектов основных средств за исключением земельных участков и иных объектов природопользования. 3. Анализ практики применения специальных налоговых режимов Для льготного налогообложения малого бизнеса существуют ...

0 комментариев