Навигация

Факторы, влияющие на рынок государственных ценных бумаг

1.3 Факторы, влияющие на рынок государственных ценных бумаг

Вкладывая средства в какой-либо инструмент фондового рынка, необходимо четко представлять, какие факторы оказывают основное влияние на этот инструмент. Государственные ценные бумаги являются обыкновенным товаром и поэтому цена на них, как и на любой товар, зависит от соотношения спроса и предложения. Чем больше спрос на товар, тем более высокой будет цена при неизменном предложении, и, наоборот, чем меньше спрос, тем ниже будет цена. Регулируя соотношение спроса и предложения, эмитент может регулировать и процентные ставки на рынке.

Однако в каждый момент времени существует нижняя граница процентных ставок, переход за которую сделает инвестиции невыгодными. Для физических лиц эта граница связана с величиной инфляции (для юридических лиц, особенно для банков и инвестиционно-финансовых институтов, эта зависимость не столь однозначна). В принципе, вложения в государственные ценные бумаги должны приносить доход в реальном исчислении. Это означает, что процентные ставки по государственным ценным бумагам должны хотя бы ненамного превышать величину инфляции. Необходимо подчеркнуть, что должны, но не обязаны. Так как уровень инфляции есть величина статистическая, а инвестиционные проекты осуществляются на определенный срок, то уровень инфляции, который установится в будущем, может оказаться ниже, чем на момент осуществления инвестиций. В этом случае, инвестируя средства, каждый опирается на свои инфляционные ожидания, а они у всех различны. На рынок государственных ценных бумаг существенно влияет потребность государства в средствах (то есть, величина дефицита бюджета). Чем больше дефицит бюджета, тем сильнее потребность государства в денежных средствах, выше предложение государственных ценных бумаг и, следовательно (при неизменном спросе), выше процентные ставки на рынке государственных бумаг. Большое влияние на уровень процентных ставок по государственным облигациям оказывает уровень доходности в других секторах финансового рынка. Чем выше доходность от операций на валютном, кредитном рынке, рынке акций и так далее, тем ниже будет спрос на государственные ценные бумаги и соответственно при постоянном предложении бумаг - выше процентные ставки по ним.

Необходимо отметить, что в нормальных условиях уровень процентных ставок на рынке государственных бумаг оказывает гораздо более сильное воздействие на кредитный рынок и рынок акций, чем наоборот[7].

Оценка инвестиционных решений сводится к учету и оценке влияния всех факторов, действующих на рынке государственных ценных бумаг. Это требует от инвестора не только знания того, как тот или другой фактор влияет на рынок государственных ценных бумаг, но и досконального знания текущей ситуации, в противном случае возможно принятие неверных решений. В российских условиях степень информированности простых граждан о том, что происходит на финансовых рынках страны минимальна. Поэтому приоритетным становится вопрос о квалифицированном управляющем, который бы занимался анализом рынка и принятием инвестиционных решений.

2. Российский рынок государственных ценных бумаг

2.1. Виды государственных ценных бумаг имеющих хождение в РФ

Основными нормативными актами, определившими регламент и условия функционирования рынка государственных краткосрочных долговых обязательств, стали Федеральные законы «О государственном внутреннем долге Российской Федерации «О рынке ценных бумаг», а также ряд последовавших за ними Постановлений и Указаний Правительства РФ и Банка России.

Государственные облигации выпускаются частями, каждая из которых обладает своими особыми условиями. Такая часть называется выпуском. Для каждого выпуска эмитентом (Минфином РФ) определяется дата размещения, дата погашения облигаций, период обращения данного выпуска, число дней между датами погашения и первого размещения. Также эмитент определяет объем эмиссии, круг потенциальных покупателей, соотношении конкурентных и неконкурентных заявок при первичном размещении. Для купонных облигаций указывается величина купона (купонов), график купонных выплат[8].

Государственные краткосрочные обязательства (ГКО)

Государственные краткосрочные бескупонные облигации (ГКО) – государственные ценные бумаги, находившиеся в обращении с 1993 г. до дефолта в августе 1998 года, когда правительство объявило о реструктуризации задолженности по этим бумагам, согласно которой часть долга выплачивалась денежными средствами, а часть обменивалась на бумаги со сроками погашения в 2003 – 2004 годах.

Эмитентом ГКО выступало Министерство финансов РФ. В качестве генерального агента, а также дилера, контролирующего и регулирующего органа выступал Центральный Банк РФ. Выпускались облигации со сроком обращения 3, 6 и 12 месяцев. Операции с этими бумагами были сосредоточены в рамках торговой и депозитарной систем Московской Межбанковской валютной биржи.

В период обращения ГКО занимали наибольшую долю отечественного фондового рынка. С 1994 по 1998 год объем выпущенных ГКО всреднем за год составлял 50 млрд. долл., что превышало годовой бюджет России даже по валютному курсу тех лет. Всего за 1993-1998 гг. было размещено ГКО на сумму около 209 млрд. долл. по номиналу. Минфин выручил, т. е. разместил на аукционах, ГКО на сумму около 162 млрд. долл., включая замороженные выпуски. В течение 1995-98 гг. доходность никогда не опускалась ниже 18% в валюте, а часто доходила до 150% годовых в валюте и выше.

17 декабря 1999 года Минфин РФ провел первый после дефолта 1998 г. аукцион по продаже ГКО. Облигации на общую сумму 650 млн. рублей с погашением 5 апреля 2000 года размещены с очень низкой доходностью – всего 4,2 проц. годовых. Более того, цены в некоторых заявках оказались выше номинала. Столь высокий спрос на бумаги объясняется тем, что это оказалось единственным способом для иностранных инвесторов использовать средства со счетов типа “С”.

До недавнего времени нерезиденты могли покупать валюту только на спецаукционах ЦБ в ограниченных объемах и по завышенному курсу. После отмены таких аукционов единственным для нерезидентов законным способом вывести из России деньги, замороженные в результате реструктуризации гособлигаций, было приобрести новые ГКО

Рубли, полученные при их погашении, иностранцы могут направлять на валютный рынок безо всяких ограничений. Идею таких аукционовподал Минфину один из крупнейших участников рынка – банк Credit Suisse First Boston. Именно он предложил использовать деньги иностранцев, замороженные на счетах, в целях пополнения бюджета России, которая не получает иностранных кредитов. Правда, с одним условием: чтобы инвесторам позволили репатриировать деньги без ограничений.

21 декабря 1999 года на ММВБ состоялись аукционы по размещению государственных краткосрочных бескупонных облигаций еще четырех выпусков. Облигации выпущены в бёздокументарной форме номиналом 1000 руб. каждая. Суммарный объем выпуска – 9 500 млн. рублей. Срок обращения – от 5 до 11 месяцев. Эти выпуски также размещались на аукционах среди нерезидентов – владельцев средствна специальных счетах типа “С” (“конверсионный”)[9].

23 февраля 2000 года на ММВБ был проведен аукцион по размещению ГКО, предназначенных для широкого круга инвесторов. Облигации выпуска 21139RMFS на сумму 2,23 млрд. руб. были размещены со средневзвешенной доходностью 20,1%; цена отсечения составила 94,69%, что соответствует доходности 20,89% годовых. Выручка от размещения выпуска составила 2,12 млрд. руб. Спрос на облигации составил 7,5 млрд. руб. Дата погашения – 31 мая 2000 года.

В настоящее время в обращении, помимо названных, находятся еще один выпуск ГКО – 21140RMFS, с датой погашения 17 июля 2000 года. Эти бумаги так же предназначены для широкого круга инвесторов и спрос на них достаточно высок. Доходность выпуска 21139RMFS по итогам торгов 6 мая – 8,8%, а выпуска 21140RMFS – 11,1% годовых.

Облигации федерального займа (ОФЗ)

Облигации федерального займа с переменным купоном (ОФЗ-ПК) появились в обращении в июне 1995 года. Выпуск этих ценных бумаг был обусловлен потребностью в таком же популярном инструменте, как ГКО, но более долгосрочном.

ОФЗ - это знамение времени, это свидетельство финансовой стабилизации, потому что ОФЗ - первые среднесрочные ценные бумаги, которые появились в Российской Федерации.

ОФЗ имеет много общего с ГКО, но это более долгосрочная бумага, гарантирующая процентные выплаты. Выпуск ОФЗ регулируется специальным нормативными актами – Генеральными условиями выпуска и обращения облигаций федеральных займов, утвержденными Постановлением Правительства РФ от 15 мая 1995 г. № 458. Механизм эмиссии, обращения и расчетов аналогичен ГКО. Аукционы и вторичные торги проводятся на ММВБ и с теми же участниками. Обращение этих бумаг осуществляется в рамках единой расчетной и депозитарной систем. Эмитент ОФЗ – Министерство финансов, генеральный агент по обслуживанию выпуска - Центральный Банк, он же осуществляет денежные расчеты. Владельцами облигаций могут быть как юридические, так и физические лица, резиденты и нерезиденты. На весь выпуск облигаций оформляется глобальный сертификат, в котором фиксируются все условия выпуска. Один экземпляр глобального сертификата хранится в Головном депозитарии, а другой – в Министерстве финансов РФ. Обращение облигаций фиксируется в записях по счетам депо в соответствующих депозитариях, выплата купона производится поквартально. Процентная ставка купонного дохода до августа 1998 года рассчитывалась, исходя из доходности по ГКО.

В феврале 1997 года на вторичном рынке появились облигации федерального займа с постоянным доходом – ОФЗ-ПД.

ОФЗ-ПД эмитированы 6 июня 1996 года для покрытия расходов на компенсацию вкладов в Сбербанке РФ граждан России, родившихся до 1916 года. Эмиссия этих облигаций осуществлялась в форме отдельных выпусков. Для каждого выпуска устанавливается свой размер купонного дохода, дата погашения, дата выплаты купонного дохода, доля нерезидентов. Все условия фиксируются в Глобальном сертификате. Срок обращения ОФЗ-ПД составляет 3 года, величина купонного дохода постоянна.

Всего за 1995 – 1998 гг. Минфин продал ОФЗ (по номиналу) на сумму около 21,5 млрд. долл. (без учета ОФЗ с постоянным доходом, которые скупались ЦБ РФ). Выручка от размещения составила около 18,7 млрд. долл. Всего за этот срок было выплачено инвесторам: при погашении – 6,9 млрд. долл, в виде купонов – 6,3 млрд. долл. В результате дефолта по ГКО-ОФЗ в августе 1998 года было заморожено ОФЗ на суму 14,9 млрд. долл. по номиналу[10].

15 января 1999 года вторичные торги по ОФЗ были возобновлены. Более того, в результате новации по ГКО на рынке появились новые выпуски ОФЗ: с фиксированным купонным доходом (ОФЗ-ФД) со сроками обращения 4 и 5 лет и с постоянным купонным доходом (ОФЗ-ПД) со сроком обращения 3 года.

Купонный доход по ОФЗ-ФД начисляется, начиная с 19 августа 1998 года в размере 30% годовых в первый год после выпуска, 25% – во второй, 20% – в третий, 15% – в четвертый, далее 10% годовых.

Выплаты купонных доходов производятся каждые три месяца, начиная со второго купона.

ОФЗ-ПД могут быть использованы при погашении просроченной задолженности по налогам в Федеральный бюджет, образовавшейся по состоянию на 1 июля 1998 г., включая штрафы и пени, а также вцелях оплаты участия в уставном капитале кредитных организаций.

Облигации государственного сберегательного займа. (ОГЗС)

ОГСЗ выпускаются в соответствии с Генеральными условиями выпуска и обращения облигаций сберегательного займа, утвержденными постановлением Правительства РФ №812 от 10 августа1995 года.

Выпуск этих бумаг был рассчитан на мелких частных инвесторов. Эмитентом облигаций выступает Министерство финансов РФ. Торговля этими ценными бумагами, а также выплата купонного дохода по ним осуществляется отделениями Сбербанка РФ.

Облигации государственного сберегательного займа по структуре аналогичны ОФЗ. Выпускаются в документарной форме, в виде облигаций на предъявителя, с процентным доходом (имеют отрезной купон), который для первого их выпуска был равен 102,7% годовых. Облигации займа свободны в обращении, их владельцами могут быть как юридические, так и физические лица (резиденты и нерезиденты).

“Расчетная” цена облигаций ГСЗ зависит от дня покупки и определяется как сумма номинальной цены и накопленного на день совершения операции купонного дохода. Естественно, что рыночная цена будет отличаться от расчетной (на нее влияют различные факторы). ОГСЗ были выпущены в обращение в августе 1995 года. В целом идея создания финансового инструмента с “плавающей” процентной ставкой прогрессивна. Перекладывание инфляционного риска с инвесторов на государство позволяет занимать деньги на более длительный срок под меньший процент.

Безусловными достоинствами ОГСЗ, как и ОФЗ являются:

льготное налогообложение доходов,

наличие промежуточных купонных выплат, осуществляемых в денежной форме непосредственно держателю облигаций на день выплат купонного дохода.

полученные выплаты могут быть реинвестированы.

Всего было выпущено 29 серий ОГСЗ, со сроками погашения 1 год и 6 месяцев. В настоящее время не погашены 6 серий облигаций – 22, 23, 24, 27, 28 и 29. Облигации 29-й серии погашаются 15.07.2000 г.

Облигации государственного республиканского внутреннего займа (ГДО)

Облигации государственного республиканского внутреннего 30-летнего займа РСФСР (ГДО) были выпущены в 1991 году. Это был первый в России свободнообращающийся заем, котируемый Центральным банком РФ.

Заем был выпущен общим объемом 80 млрд. руб. в виде облигаций достоинством 100 тыс. руб. каждая сроком на 30 лет (с 1 июля 1991 года по 30 июня 2021 года).

Заем выпускался 16 отдельными разрядами по 5 млрд. руб. каждый. Эти разряды объединялись в 4 группы (1-4 “Апрель”, 5-8 “Июль”, 9-12 “Октябрь”, 13-16 “Январь”). На сегодняшний день осталось две группы: “Апрель” и “Октябрь”.

ГДО обращаются исключительно среди юридических лиц. Торговлю облигациями осуществляют Главные территориальные управления ЦБ РФ. Держателям облигаций один раз в году выплачивается в безналичной форме купонный доход в размере 15% от номинальной стоимости облигаций. На торговых площадках эти ценные бумаги не обращаются и коллективными инвесторами не используются.

Облигации внутреннего государственного валютного займа (ОВВЗ)

Облигации внутреннего государственного валютного облигационного займа (ОВВЗ) были выпущены Министерством финансов РФ в качестве компенсации задолженности Внешэкономбанка перед клиентами и вкладчиками. Банк вел валютные счета российских предприятий на миллиарды долларов, но после банкротства банка счета были заморожены. Выпуск зарегистрирован 14 мая 1993 года, однако фактически размещение облигаций началось только в октябре того же года[11].

Общий объем займа составляет 7885 млн. долл. Он состоит из 15 ежегодно погашаемых траншей со сроками погашения от 1 до 15 лет. Облигации номинированы в долларах и выпущены номиналом 1000, 10000 и 100000 долл. США. Облигации ВВЗ – это единственные валютные ценные бумаги в стране, и их обращение регулируется как врамках законодательства о фондовом рынке, так и валютного законодательства.

В 1996 году была проведена дополнительная эмиссия ОВВЗ на общую сумму 5,05 млрд. долл. США, стоимость траншей с II по V составила 1,55 млрд. долл., стоимость VI и VII траншей – 3,5 млрд. долл. В настоящее время в обращении находятся облигации III-V1I траншей на сумму 11,1 млрд. долл. Дата погашения последнего транша – 14 мая 2011 года.

14 мая 1999 года не были погашены ОВВЗ третьего транша. Их владельцам был перечислен лишь купонный доход. В письме Минфина от 14 мая сообщалось, что в связи с тяжелой финансово-экономической ситуацией в России срок погашения облигаций переносится на 14 ноября 1999 года.

29 ноября Правительство РФ приняло Постановление “О новации облигаций внутреннего государственного валютного займа III серии”, в котором устанавливается, что новация ОВВЗ III транша будет осуществляться путем их обмена на облигации государственного валютного займа 1999 года в соотношении 1:1 либо на облигации федерального займа с фиксированным купонным доходом по курсу рубля к доллару США, рассчитанному как средневзвешенное по первой неделе ноября 1999 года[12].

Согласно условиям новации, эмиссия валютных облигаций будет осуществляться одним выпуском, который размещается исключительно среди держателей ОВВЗ третьего транша.

Срок обращения новых валютных облигаций составляет 8'лет, номинал – $1000, выплата купонного дохода осуществляется 2 раза в год в размере 3% годовых. Новый выпуск ОФЗ состоялся 14 ноября 1999 года. Бумаги выпущены сроком на 4 года, выплата купонного дохода осуществляется два раза в год в размере 15 процентов годовых в первые два купонных периода и 10 процентов годовых – в оставшиеся купонные периоды. Объем эмиссии новых валютных облигаций должен составлять не менее 650 млн. долларов США, а объем эмиссии ОФЗ-ФД - не более 17606,4 млн. руб., эквивалентных 672 млн. долларов США (пересчитано, исходя из среднеарифметического курса рубля, установленных ЦБ РФ на первую рабочую неделю ноября 1999 г.). Облигации выпущены в документарной форме, и их обменом и обслуживанием занимается Внешэкономбанк.

Вариант реструктуризации ОВВЗ третьего транша не предусматривает выплаты их владельцам наличных денег. В настоящее время позиция Минфина состоит в предложении равных условий реструктуризации ОВВЗ для всех инвесторов – физических и юридических лиц, резидентов и нерезидентов. Условия реструктуризации и обмена облигаций зависят от переговоров с Лондонским клубом кредиторов.

Похожие работы

... фондам, спрос на государственные ценные бумаги еще более возрастет. Государственная процентная политика олицетворяет еще один фактор ценообразования на рынке государственных ценных бумаг: ею объясняется динамика цен на государственные долгосрочные облигации, доходность по которым является отражением представлений Центрального банка России о средней доходности активов финансового рынка в свете ...

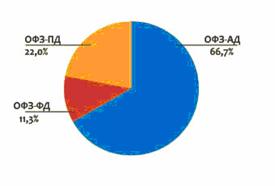

... вида в октябре 2005 г., более чем на 8% (Рисунок 2). Рисунок 2 – Структура рынка ГКО-ОФЗ по номиналу (по состоянию на 3 октября 2006 г.) Источник: Другов А., Могильницкая М. Рынок государственных ценных бумаг в 2006 г.: тенденции и перспективы. Биржевое обозрение № 12 (38) 2006. Биржевое обозрение // www.iip.ru/ Характерной особенностью рынка ГЦБ в течение 3 кварталов 2006 г. являлось также ...

... . Tennessee Valley Authority, TVA — федеральное агентство, находящееся в полной собственности государства, целью которого является разработка ресурсов региона долины Теннесси. 1.2 Рынок государственных ценных бумаг США Ценные бумаги, которые являются долговыми обязательствами правительства США, юридически оформленными федеральными властями с обязательством выплатить их в установленные сроки ...

... ценные бумаги, эмитентами которых являются управляющая компания, специализированный депозитарий, оценщик или аудитор такого фонда, а также и аффилированные лица, за исключением ценных бумаг, включенных в котировальные листы организатора торговли. 2. Виды государственных ценных бумаг К обращению на фондовом рынке России допущены следующие виды ценных бумаг: государственные облигации, облигации ...

0 комментариев