Навигация

Анализ показателей ликвидности для оценки платежеспособности предприятия

2.2.7.2 Анализ показателей ликвидности для оценки платежеспособности предприятия

Под платежеспособностью предприятия понимают способность к быстрому погашению своих краткосрочных обязательств. Для этого необходимы денежные средства: достаточный запас денег на расчетном счете банка и в кассе и некоторые мобильные (наиболее ликвидные оборотные) средства, которые предприятие может обратить в результате обращения в деньги.

В условиях рынка повышается значение платежеспособности предприятия, так как возрастает необходимость современной оплаты предприятием текущих платежных требований (выполнение краткосрочных долговых обязательств предприятия).

Для оценки платежеспособности принято рассчитывать показатели ликвидности. Ликвидность - способность товарно-материальных ценностей превращаться в деньги, являющимися абсолютно ликвидными средствами.

Показатели ликвидности, как правило, определяются отношением ликвидных оборотных активов предприятия к его краткосрочным обязательствам – итоги раздела VI «Краткосрочные обязательства».

Время, необходимое для превращения в деньги различных составляющих оборотных средств, существенно отличается для продажи ценных бумаг, отдельных видов материальных оборотных средств и при ликвидации дебиторской задолженности, поэтому различают три показателя (три степени) ликвидности:

1. Коэффициент абсолютной ликвидности.

2. Коэффициент срочной (быстрой) ликвидности.

3. Коэффициент текущей ликвидности.

Для оценки платежеспособности предприятия необходимо:

- выбрать метод расчета и рассчитать показатели ликвидности;

- дать оценку тенденции изменения показателей ликвидности;

- указать пути повышения платежеспособности предприятия.

Для расчета показателей ликвидности целесообразно составить аналитическую таблицу, форма которой приведена в приложении Н.

2.2.8 Анализ экономических (финансовых) результатов деятельности предприятия

2.2.8.1 Анализ состава, динамики и структуры прибыли предприятия

Основной обобщающий показатель экономических (финансовых) результатов деятельности предприятия - прибыль (убыток) до налогообложения. В показателе прибыли отражается выручка (нетто) от продажи товаров, продукции, работ, услуг, ее структура, эффективность использования предприятием производственных и финансовых ресурсов.

На основании данных формы № 2 «Отчет о прибылях и убытках» дается оценка прибыли до налогообложения по источникам формирования прибыли в бухгалтерской отчетности. По информации, представленной предприятием, также проводится анализ прибыли от продажи по видам основной деятельности предприятия.Динамика основных показателей деятельности предприятия должна подчиняться следующей закономерности

![]() ,

,

где ![]() - темпы роста показателей соответственно чистой прибыли, прибыли до налогообложения, выручки (нетто) от продажи товаров, продукции, работ, услуг и общей стоимости активов (капитала) предприятия.

- темпы роста показателей соответственно чистой прибыли, прибыли до налогообложения, выручки (нетто) от продажи товаров, продукции, работ, услуг и общей стоимости активов (капитала) предприятия.

При нарушении закономерности темпов роста отдельных показателей необходимо объяснить тенденции их изменения.

Для анализа состава, динамики и структуры прибыли предприятия составляется аналитическая таблица, рекомендуемая форма которой приведена в приложении П.

Для анализа состава, динамики и структуры прибыли до налогообложения необходимо:

- дать краткую характеристику финансовых результатов в бухгалтерском учете и для целей налогообложения;

- оценить влияние составляющих прибыли (убытка) до налогообложения на величину ее изменения за год;

- определить величину чистой прибыли предприятия;

- дать оценку структуры прибыли до налогообложения и охарактеризовать тенденцию ее изменения;

- указать резервы увеличения прибыли и направления дальнейшего анализа.

2.2.8.2 Факторный анализ прибыли от продаж

Наибольшей составляющей прибыли до налогообложения является прибыль от основной деятельности, поэтому в курсовой работе целесообразно провести факторный анализ прибыли от продаж. В курсовой работе факторный анализ прибыли от продаж проводится приближенным способом.

Для факторного анализа прибыли (убытка) от продаж приближенным способом целесообразно составить аналитическую таблицу, рекомендуемая форма которой приведена в приложении С. Для факторного анализа прибыли от продажи приближенным способом необходимо знать средний индекс изменения цены на продукцию, работы, услуги предприятия IЦ.

Средний индекс цен может быть определен по данным формы № П-1 «Сведения о производстве и отгрузке товаров и услуг» или из информации, публикуемой в статистических сборниках или журналах.

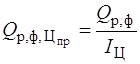

Средний индекс цен необходим для определения величины расчетного показателя: выручка (нетто) от продажи товаров, продукции, работ, услуг отчетного года в ценах предыдущего года ![]() :

:

.

.

Анализ прибыли (убытка) от продажи приближенным способом учитывает следующие факторы:

- цены на отгруженную (проданную) продукцию;

- физический объем проданной продукции;

- уровень себестоимости и структура продаж.

Оценка влияния факторов на изменение прибыли (убытка) от продаж рассчитывается в следующей последовательности.

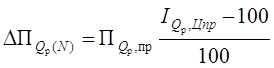

Изменение прибыли от реализации за отчетный год ![]() :

:

![]() ,

,

в том числе за счет влияния факторов:

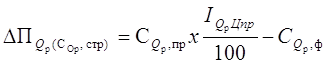

1) изменения цен на продукцию

![]() ;

;

2) изменения физического объема продукции

;

;

3) изменения уровня себестоимости и структуры реализованной продукции, работ, услуг

.

.

Сумма изменений прибыли в результате влияния факторов обязательно должна быть равна изменению прибыли от реализации за отчетный год в целом.

![]()

![]()

![]()

![]() .

.

На основании факторного анализа прибыли от продаж необходимо определить резервы повышения прибыли и направления дальнейшего анализа.

При наличии на предприятии значительной величины прочих доходов и (или) прочих расходов необходимо проводить анализ их состава, динамики и структуры по данным предприятия.

2.2.9 Анализ и оценка эффективности деятельности предприятия

2.2.9.1 Анализ показателей эффективности использования производственных ресурсов

Показатели интенсивности использования производственных ресурсов - характеризуют эффективность использования средств производства, материальных и трудовых ресурсов.

Динамика показателей интенсивности использования ресурсов позволяет определить тенденцию развития предприятия.

Для расчета и анализа динамики показателей составляется аналитическая таблица, по форме приведенной в приложении С.

На основании показателей эффективности использования производственных ресурсов:

- дать оценку эффективности их использования;

- определить факторы повышения эффективности использования ресурсов;

- определить долю прироста выручки (нетто) в отчетном году за счет повышения эффективности использования ресурсов;

- определить тенденции развития предприятия.

Похожие работы

... потенциал для дальнейшего развития, но нерационально использует имеющиеся ресурсы для улучшения своей финансовой деятельности. 3. Резервы и направления улучшения основных результатов деятельности КТСУП «Отель» в условиях конкуренции. 3.1. Резервы улучшения основных результатов деятельности КТСУП «Отель» г.Гомель В данной главе нашей дипломной работы мы рассмотрим резервы увеличения суммы ...

... РФ Оренбургский государственный университет Орский гуманитарно-технологический институт (филиал) Кафедра менеджмента ДИПЛОМНАЯ РАБОТА Тема: Анализ финансово-хозяйственной деятельности предприятия (на примере ЗАО "Гидронеруд" г. Новоорска) Выполнил: Студент VI курса з/о Растяпина М.В. _______________________ подпись Научный руководитель: Ст. преподаватель Романова Т.В. ...

... залога высоколиквидное имущество, то риск банка по невозвращению кредитов и неуплаты процентов практически отсутствует. 3.2.5. Анализ прибыли и рентабельности ТУП «БелТехноСервис» ТУП «БелТехноСервис» является прибыльным предприятием. В соответствии Приложением к бухгалтерскому балансу «Отчетам о прибылях и убытках» прибыль предприятия характеризуется следующими показателями (табл. 3.6). ...

... эти методики вернее было бы назвать кризис-прогнозными (К-прогнозными). Другое дело, что любой из обозначенных видов кризисов может привести к коллапсу, смерти предприятия. В этой связи, понимая механизм банкротства как юридическое признание такого коллапса, данные методики условно можно назвать методиками предсказания банкротства. Представляется, однако, что ни одна из них не может претендовать ...

0 комментариев