Навигация

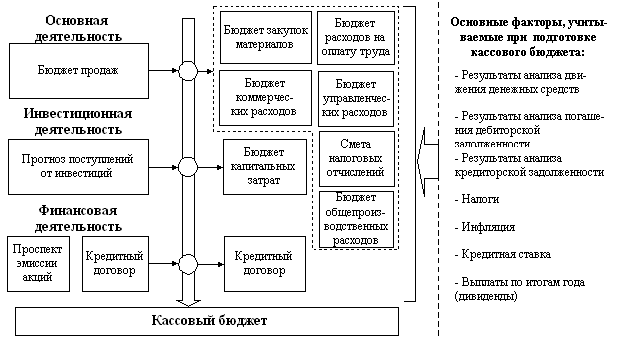

По видам деятельности: денежный поток от текущей деятельности; денежный поток от инвестиционной; денежный поток от финансовой деятельности

3. По видам деятельности: денежный поток от текущей деятельности; денежный поток от инвестиционной; денежный поток от финансовой деятельности.

4. По уровню достаточности объема различают: избыточный денежный поток, при котором поступления денежных средств значительно превышают реальную потребность предприятия в финансовых ресурсах, в результате чего накапливаются и простаивают свободные остатки денежной наличности на счетах в банке; дефицитный денежный поток, при котором поступление денежных средств значительно ниже реальных потребностей предприятия.

5. По непрерывности формирования различают: регулярный денежный поток, при котором в рассматриваемом периоде времени по отдельным хозяйственным операциям осуществляется регулярный приток или отток денежных средств; дискретный денежный поток, связанный с осуществлением единичных хозяйственных операций в изучаемом периоде.

6. По стабильности временных интервалов регулярные денежные потоки могут быть: с равномерными временными интервалами, который носит название аннуитета; с неравномерными временными интервалами.

7. По периоду времени: краткосрочные денежные потоки (до года); долгосрочные денежные потоки (свыше года).

8. В зависимости от того, когда поступают денежные средства - в начале или в конце периода - различают потоки: пренумерандо; постнумерандо.

9. По видам используемых валют различают: денежные потоки в национальной валюте; денежные потоки в иностранной валюте.

10. По законности осуществления выделяют: легальный денежный поток, который соответствует действующим правовым нормам и налоговому законодательству; нелегальный денежный поток (с нарушением принятых норм с целью уклонения от налогообложения и личной выгоды) [5, с. 261].

Рассмотренные классификации позволяют более целенаправленно осуществлять учет, анализ и планирование различных видов денежных потоков на предприятии.

Таким образом, в процессе функционирования любого предприятия присутствует движение денежных средств (выплаты и поступления), то есть денежные потоки; существуют различные подходы к определению категории "денежные потоки"; в России в условиях инфляции и кризиса неплатежей управление денежными потоками является наиболее актуальной задачей в управлении финансами.

1.2 Управление денежными потоками на предприятии

Для обеспечения финансовой независимости предприятие должно иметь достаточное количество собственного капитала. Для этого необходимо, чтобы предприятие работало прибыльно. Для обеспечения этой цели важное значение имеет эффективное управление притоком и оттоком денежных средств, оперативное реагирование на отклонения от заданного курса деятельности.

Методика анализа движения денежных средств включает в себя:

- расчет времени обращения денежных средств (финансовый цикл);

- анализ денежного потока;

- прогнозирование денежного потока.

Финансовый цикл представляет собой время, в течение которого денежные средства отвлечены из оборота [7,с.284]. Другими словами, финансовый цикл включает в себя:

- инвестирование денежных средств в сырье, материалы, полуфабрикаты и комплектующие изделия и другие активы для производства продукции;

- реализация продукции, оказание услуг и выполнение работ;

- получение выручки от реализации продукции, оказания услуг.

В силу того порядка, в котором проходят эти виды деятельности, ликвидность компании находится под непосредственным влиянием временных различий в проведении операций с деньгами для каждого вида деятельности. Расходование денег, реализация продукции и поступление денег не совпадают во времени, в результате возникает потребность либо в большем объеме денежного потока, либо в использовании других источников средств (капитала и займов) для поддержания ликвидности.

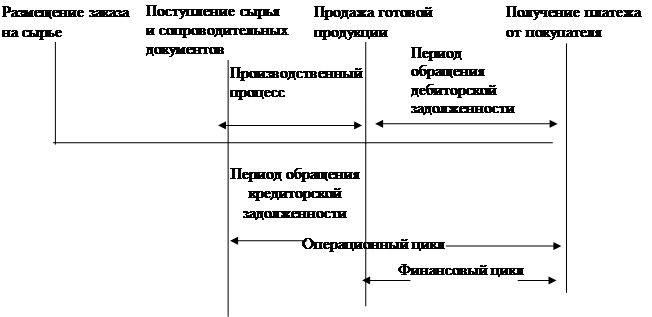

Важным моментом является определение продолжительности финансового цикла, заключенного в интервале времени с момента приобретения производственных ресурсов до момента поступления денежных средств за реализованный товар (рис. 2).

| |||

Рисунок 2 – Этапы обращения денежных средств

Из рисунка видно, что из-за возможного рассогласования по всей технологической цепочке физического движения производственных ресурсов и денежных средств необходимо следить за соотношениями компонентов операционного и финансового циклов и всего цикла деловой активности предприятия. При этом следует помнить, что приводимая схема периодизации потоков является лишь упрощенной хронологической цепочкой, которую, в принципе, нельзя наблюдать непосредственно, а можно только определять расчетным путем.

Логика представленной схемы заключается в следующем. Операционный цикл характеризует общее время, в течение которого финансовые ресурсы омертвлены в запасах и дебиторской задолженности. Поскольку предприятие оплачивает счета с временным лагом, время, в течение которого денежные средства отвлечены из оборота, то есть финансовый цикл, меньше на среднее время обращения кредиторской задолженности. Сокращение операционного и финансового циклов в динамике рассматривается как положительная тенденция. Если сокращение операционного цикла может быть сделано за счет ускорения производственного процесса и оборачиваемости дебиторской задолженности, то финансовый цикл может быть сокращен как за счет данных факторов, так и за счет некоторого замедления оборачиваемости кредиторской задолженности. Продолжительность финансового цикла (ПФЦ) в днях оборота рассчитывается по формуле:

ПФЦ = ПОЦ - ВОК = ВОЗ + ВОД – ВОК (1)

ВОЗ = ![]() (2)

(2)

ВОД = ![]() (3)

(3)

ВОК = ![]() (4)

(4)

гдеПОЦ - продолжительность операционного цикла;

ВОК - время обращения кредиторской задолженности;

ВОЗ - время обращения производственных запасов;

ВОД - время обращения дебиторской задолженности;

Т — длина периода, по которому рассчитываются средние показатели (как правило, год, т.е. Т = 360) [11, с. 268].

Расчет можно выполнять двумя способами:

- по всем данным о дебиторской и кредиторской задолженности;

- по данным о дебиторской и кредиторской задолженности, непосредственно относящейся к производственному процессу.

На основе формулы 1 в дальнейшем можно оценить характер кредитной политики предприятия, эквивалентность дебиторской и кредиторской задолженности, специфическую для конкретного предприятия продолжительность операционного цикла и его влияние на величину оборотного капитала предприятия в целом, период отвлечения из хозяйственного оборота денежных средств.

Таким образом, центральным моментом в расчете времени обращения денежных средств является продолжительность финансового цикла.

Финансовый цикл - интервал времени с момента приобретения производственных ресурсов до момента поступления денежных средств за реализованный товар. Расчет ПФЦ позволяет указать пути ускорения оборачиваемости денежных средств путем оценивания влияния показателей, используемых при определении ПФЦ.

Одним из главных условий нормальной деятельности предприятия является обеспеченность денежными средствами, оценить которую позволяет анализ денежных потоков. Основная задача анализа денежных потоков заключается в выявлении причин недостатка (избытка) денежных средств, определении источников их поступлений и направлений использования.

Цель анализа – выделить, по возможности, все операции, затрагивающие движение денежных средств. При анализе потоки денежных средств рассматриваются по трем видам деятельности: основная, инвестиционная и финансовая. Такое деление позволяет определить, каков удельный вес доходов, полученных от каждой из видов деятельности. Подобный анализ помогает оценить перспективы деятельности предприятия.

Основная деятельность - это деятельность предприятия, приносящая ему основные доходы, а также прочие виды деятельности, не связанные с инвестициями и финансами [10,с.40]. Поскольку основная деятельность является главным источником прибыли, она должна являться основным источником денежных средств.

Инвестиционная деятельность связана с реализацией и приобретением имущества долгосрочного использования [5,с.98]. В таблице 1 приведены основные направления притока и оттока денежных средств.

Таблица 1 – Основные направления притока и оттока денежных средств по основной деятельности

| Приток | Отток |

| 1. Выручка от реализации продукции, работ, услуг. 2. Получение авансов от покупателей и заказчиков. 3. Прочие поступления (возврат сумм от поставщиков; сумм, выданных п/о лицам). | 1. Платежи по счетам поставщиков и подрядчиков. 2. Выплата заработной платы. 3. Отчисления в соцстрах и внебюджетные фонды. 4. Расчеты с бюджетом по налогам. 5. Уплата процентов по кредиту. 6. Авансы выданные |

Поскольку основная деятельность является главным источником прибыли, она должна являться основным источником денежных средств.

Сведения о движении денежных средств, связанных с инвестиционной деятельностью отражают расходы на приобретение ресурсов, которые создадут в будущем приток денежных средств и получение прибыли (таб. 2).

Таблица 2 – Основные направления притока и оттока денежных средств по инвестиционной деятельности

| Приток | Отток |

| 1. Выручка от реализации активов долгосрочного использования. 2. Дивиденды и проценты от долгосрочных финансовых вложений 3. Возврат других финансовых вложений | 1. Приобретение имущества долгосрочного использования (основные средства, нематериальные активы). 2. Капитальные вложения 3. Долгосрочные финансовые вложения |

Инвестиционная деятельность связана с реализацией и приобретением имущества долгосрочного использования [6,с.98]. Инвестиционная деятельность в целом приводит к временному оттоку денежных средств.

Финансовая деятельность - это деятельность, результатом которой являются изменения в размере и составе собственного капитала и заемных средств предприятия [5,с.108]. Считается, что предприятие осуществляет финансовую деятельность, если оно получает ресурсы от акционеров (эмиссия акций), возвращает ресурсы акционерам (выплата дивидендов), берет ссуды у кредиторов и выплачивает суммы, полученные в качестве ссуды. Информация о движении денежных средств, связанных с финансовой деятельностью позволяет прогнозировать будущий объем денежных средств, на который будут иметь права поставщики капитала предприятия. Направления оттока и притока денежных средств по финансовой деятельности представлены в таблице 3.

Финансовая деятельность призвана увеличивать денежные средства в распоряжении предприятия для финансового обеспечения основной и инвестиционной деятельности. По каждому направлению деятельности нужно подвести итоги. Плохо, когда по текущей деятельности будет преобладать отток денежных средств. Это говорит о том, что полученных денежных средств недостаточно для того, чтобы обеспечить текущие платежи предприятия. В этом случае недостаток денежных средств для текущих расчетов будет покрыт заемными ресурсами. Если к тому же наблюдается отток денежных средств по инвестиционной деятельности, то снижается финансовая независимость предприятия.

Таблица 3 – Основные направления притока и оттока денежных средств по финансовой деятельности

| Приток | Отток |

| 1. Полученные ссуды и займы 2. Эмиссия акций, облигаций 3. Получение дивидендов по акциям и процентов по облигациям | 1.Возврат ранее полученных кредитов 2.Выплата дивидендов по акциям и процентов по облигациям 3.Погашение облигаций |

Одним из условий финансового благополучия предприятия является приток денежных средств. Однако чрезмерная величина денежных средств говорит о том, что реально предприятие терпит убытки, связанные с обесценением денег, а также с упущенной возможностью их выгодного размещения. Если в ходе анализа выяснится, что сумма денежных средств в составе текущих обязательств уменьшается, а текущие обязательства увеличиваются, то это негативная тенденция.

Для определения потоков денежных средств используют прямой и косвенный методы. Разница между ними состоит в различной последовательности процедур определения величины потока денежных средств.

Прямой метод основывается на исчислении притока (выручка от реализации продукции, работ и услуг, авансы полученные и др.) и оттока (оплата счетов поставщиков, возврат полученных краткосрочных ссуд и займов и др.) денежных средств, то есть исходным элементом является выручка. Анализ денежных средств прямым методом дает возможность оценить ликвидность предприятия, поскольку детально раскрывает движение денежных средств на его счетах и позволяет делать оперативные выводы относительно достаточности средств для платежей по текущим обязательствам, для инвестиционной деятельности и дополнительных затрат. Этому методу присущ серьезный недостаток, – он не раскрывает взаимосвязи полученного финансового результата и изменения денежных средств на счетах предприятия, поэтому применяется косвенный метод анализа, позволяющий объяснить причину расхождения между прибылью и денежными средствами.

Косвенный метод основан на анализе статей баланса и отчета о финансовых результатах, на учете операций, связанных с движением денежных средств, и последовательной корректировке чистой прибыли, то есть исходным элементом является прибыль. Косвенный метод позволяет показать взаимосвязь между разными видами деятельности предприятия, устанавливает взаимосвязь между чистой прибылью и изменениями в активах предприятия за отчетный период. Его суть состоит в преобразовании величины чистой прибыли в величину денежных средств. При этом исходят из того, что имеются отдельные виды расходов и доходов, которые уменьшают (увеличивают) прибыль, не затрагивая величину денежных средств. В процессе анализа на сумму указанных расходов (доходов) производят корректировку чистой прибыли так, чтобы статьи расходов, не связанные с оттоком средств, и статьи доходов, не сопровождающиеся их притоком, не влияли на величину чистой прибыли.

Не вызывают оттока денежных средств хозяйственные операции, связанные с начислением амортизации основных средств, нематериальных активов, которые уменьшают величину финансового результата. В данном случае уменьшение прибыли не сопровождается сокращением денежных средств (для получения реальной величины денежных средств сумма начисленного износа должна быть добавлена к чистой прибыли). При анализе взаимосвязи полученного финансового результата и изменения денежных средств следует учитывать возможность получения доходов, отражаемых в учете ранее реального получения денежных средств (например, при учете реализованной продукции по моменту ее отгрузки).

Анализ начинают с оценки изменений в отдельных статьях активов предприятия и их источников. Затем делают корректировки к данным различных счетов, влияющих на размер прибыли. Это влияние может быть разнонаправленным. В основе корректировки лежит балансовое уравнение, связывающее начальное и конечное сальдо, а также дебетовый и кредитовый обороты. Для целей анализа привлекается информация бухгалтерского баланса, форма №2 "Отчет о прибылях и убытках", а также данные Главной книги. С ее помощью отдельно определяется движение денежных средств в рамках текущей, инвестиционной и финансовой деятельности. Совокупный результат, характеризующий состояние денежных средств на предприятии, складывается из суммы результатов движения средств по каждому виду деятельности. Анализ движения денежных потоков, дает возможность сделать более обоснованные выводы о том:

- В каком объеме и из каких источников были получены поступившие денежные средства, каковы направления их использования.

- Достаточно ли собственных средств предприятия для инвестиционной деятельности.

- В состоянии ли предприятие расплатиться по своим текущим обязательствам.

- Достаточно ли полученной прибыли для обслуживания текущей деятельности.

- В чем объясняются расхождения величины полученной прибыли и наличия денежных средств.

Все это обусловливает значение такого анализа и целесообразность его проведения для целей оперативного и стратегического финансового планирования деятельности предприятия. К денежным средствам могут быть применены модели, разработанные в теории управления запасами и позволяющие оптимизировать величину денежных средств. В западной практике наибольшее распространение получили модели Баумола и Миллера-Орра [7,с.296].

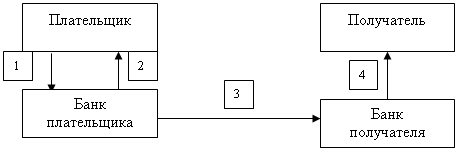

Модель Баумола предполагает, что предприятие начинает работать, имея максимальный для него уровень денежных средств, и затем постепенно расходует их. Все поступающие средства от реализации товаров и услуг вкладываются в краткосрочные ценные бумаги. Как только запас денежных средств истощается, то есть становится равным нулю или достигает некоторого заданного уровня безопасности, предприятие продает часть ценных бумаг и тем самым пополняет запас денежных средств до первоначальной величины. К денежным средствам могут быть применены модели, разработанные в теории управления запасами и позволяющие оптимизировать величину денежных средств. Таким образом, динамика остатка средств на расчетном счете представляет собой "пилообразный" график, который представлен на рисунке 3 [7,с.365].

![]()

![]()

![]()

![]()

Остаток средств

Остаток средств

на расчетном Q

счете

![]()

Q/2

![]()

Время

Рисунок 3 – График изменения остатка средств на расчетном счете (модель Баумола)

Сумма пополнения (Q) вычисляется по формуле [13, с. 5474]:

Q = ![]() (5)

(5)

где:V - прогнозируемая потребность в денежных средствах в периоде (год, квартал, месяц);

с - единовременные расходы по конвертации денежных средств в ценные бумаги;

r - приемлемый и возможный для предприятия процентный доход по краткосрочным финансовым вложениям.

Таким образом, динамика остатка средств на расчетном счете представляет собой «пилообразный» график (приложение А). Таким образом, средний запас денежных средств составляет Q/2, а общее количество сделок по конвертации ценных бумаг в денежные средства (k) равно: k = V/Q

Общие расходы (OP) по реализации такой политики управления денежными потоками составят: OP = c*k+r*(Q/2)

Первое слагаемое в этой формуле представляет собой прямые расходы, второе - упущенную выгоду от хранения средств на расчетном счете вместо того, чтобы инвестировать их в ценные бумаги [13, с. 548]. Модель Баумоля проста и в достаточной степени приемлема для предприятий, денежные расходы которых стабильны и прогнозируемы. В действительности такое встречается редко. Остаток средств на расчетном счете изменяется случайным образом, причем возможны значительные колебания.

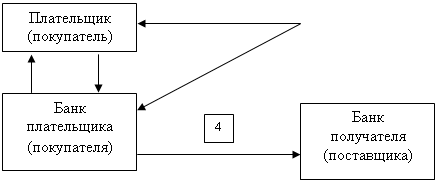

Модель Миллера-Орра отвечает на вопрос: как предприятию следует управлять денежным запасом, если невозможно предсказать каждодневный отток и приток денежных средств. При построении модели используется процесс Бернулли - стохастический процесс, в котором поступление и расходование денег от периода к периоду являются независимыми случайными событиями. Модель Миллера-Орра представлена на рисунке 4:

![]() Запас Вложение избытка денежных средств

Запас Вложение избытка денежных средств

![]() денежных Верхний предел

денежных Верхний предел

средств

средств

![]() Точка возврата

Точка возврата

![]() Нижний предел

Нижний предел

Восстановление денежного запаса

![]()

Время

Рисунок 4 – Модель Миллера-Орра

Остаток средств на счете хаотически меняется до тех пор пока не достигает верхнего предела. Как только это происходит, предприятие начинает покупать ценные бумаги с целью вернуть запас денежных средств к некоторому нормальному уровню (точке возврата). Если запас денежных средств достигает нижнего предела, то предприятие продает свои ценные бумаги и пополняет запас денежных средств до нормального уровня.

При решении вопроса о размахе вариации (разность между верхним и нижним пределами), рекомендуется придерживаться следующей политики: если ежедневная изменчивость денежных потоков велика, или затраты, связанные с покупкой и продажей ценных бумаг, велики, то предприятию следует увеличить размах вариации, и наоборот. Также рекомендуется уменьшить размах вариации, если есть возможность получения дохода благодаря высокой процентной ставке по ценным бумагам.

Модель проста и в достаточной степени приемлема для предприятий, денежные расходы которых стабильны и прогнозируемы. Реализация модели осуществляется в несколько этапов:

- устанавливается минимальная величина денежных средств на р/счете;

- по статистическим данным определяется вариация ежедневного поступления средств на расчетный счет;

- определяются расходы по хранению средств на расчетном счете и расходы по трансформации денежных средств в ценные бумаги;

- рассчитывают размах вариации остатка денежных средств на р/счете;

- рассчитывают верхнюю границу денежных средств на р/счете при превышении которой необходимо часть денежных средств конвертировать в краткосрочные ценные бумаги;

- определяют точку возврата - величину остатка денежных средств на расчетном счете, к которой необходимо вернуться если фактический остаток средств на р/счете выходит за границы интервала [верхняя/нижняя граница].

Модель Миллера-Орра отвечает на вопрос: как предприятию следует управлять денежным запасом, если невозможно предсказать каждодневный отток и приток денежных средств. С помощью модели Миллера-Орра можно определить политику управления средствами на расчетном счете.

Похожие работы

... на прибыль Балансовая прибыль – Налоги и другие обязательные платежи Накопление Чистая прибыль Потребление Рис. 3. Формирование и распределение прибыли предприятия. При рассмотрении прибыли как конечного финансового результата хозяйственной деятельности следует иметь в виду, что не вся получаемая ...

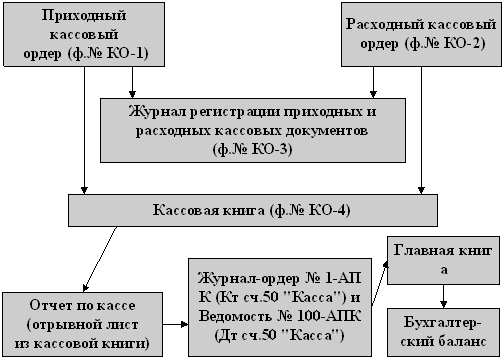

... свободных денежных средств, а также накопление в кассах наличности сверх установленного лимита налагается административный штраф в 50-кратном размере месячной оплаты труда. Для учета движения денежных средств в кассе установлены первичная документация и отчетность, регламентированные Порядком ведения кассовых операций в РФ. Единственным документом для оприходования денежных средств в кассе ...

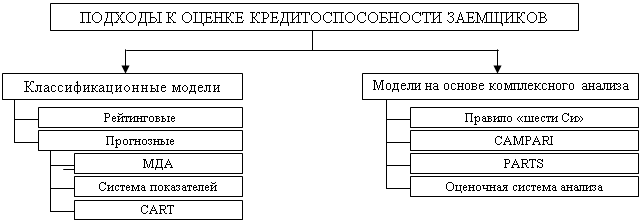

... Т (Term) — срок предоставления кредита; S (Security) — обеспечение погашения кредита. Существуют и некоторые другие методы оценки кредитоспособности, которые по своей специфике немного отличаются от вышеперечисленных. Так, финансовое положение предприятия-заемщика в экономической жизни Германии определяют по уровню рентабельности и доле обеспеченности собственными средствами. В соответствии с ...

... рассмотрения, изучения и принятия соответствующих мер. 2. ТЕОРЕТИЧЕСКИЕ И МЕТОДИЧЕСКИЕ ОСОБЕННОСТИ УЧЕТА И ОТЧЕТНОСТИ О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ 2.1. Основные теоретические положения по учету и отчетности о движении денежных средств Для ведения производственной деятельности каждому предприятию необходимо иметь в необходимых размерах оборотные средства, т.е. средства, которые ...

0 комментариев