Навигация

Анализ финансовых результатов и эффективности деятельности коммерческой организации

3. Анализ финансовых результатов и эффективности деятельности коммерческой организации.

Для проведения анализа по данному разделу использовались: форма № 1 «Бухгалтерский баланс»,форма №2 «Отчет о прибылях и убытках», и форма №5 «Приложение к бухгалтерскому балансу».

Данные для оценки динамики прибыли до налогообложения и ее слагаемым приводятся в таблице 3.1

Таблица 3.1. Динамика выручки от продажи продукции (работ, услуг), ее себестоимости и прибыли

| наименование показателя | за аналогичный период предыдущего года | за отчетный период | Изменение (+,-) | Темп динамики, % | |||

| тыс. руб | % к итогу | тыс. руб | % к итогу | тыс. руб | по структуре | ||

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Доходы и расходы по обычным видам деятельности | |||||||

| 1. Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 2282976 | 2757503 | +474527 | 120,8 | |||

| 2. Себестоимость проданных товаров, продукции, работ, услуг | 1776418 | 2012957 | +236539 | 113,3 | |||

| 3. Валовая прибыль (1-2) | 506558 | 744546 | +237988 | 147,0 | |||

| 4. Коммерческие расходы | - | - | - | - | - | ||

| 5. Управленческие расходы | - | - | - | - | - | ||

| 6. Прибыль (убыток) от продаж (1-2-4-5( | 506558 | 108,9 | 744546 | 101,8 | +237988 | -7,1 | 147,0 |

| Прочие доходы и расходы | |||||||

| 7. Проценты к получению | 33391 | 7,2 | 34739 | 4,8 | +1348 | -2,4 | 104,0 |

| 8. Проценты к уплате | 41228 | 8,9 | 42280 | 5,8 | +1052 | -3,1 | 102,6 |

| 9. Доходы от участия в других организациях | 1263 | 0,3 | 4162 | 0,6 | +2899 | +0,3 | 329,5 |

| 10. Прочие доходы | 110851 | 23,8 | 133284 | 18,2 | +22433 | -5,6 | 120,2 |

| 11. Прочие расходы | 145679 | 31,3 | 143224 | 19,6 | -2455 | -11,7 | 98,3 |

| 12 Прибыль (убыток) до налогообложения | 465156 | 100,0 | 731227 | 100,0 | +266071 | 157,2 | |

| 13. Отложенные налоговые активы | 2372 | 0,5 | 968 | 0,1 | -1404 | -0,4 | 40,8 |

| 14. Отложенные налоговые обязательства | 3254 | 0,7 | 4570 | 0,6 | +1316 | -0,1 | 140,4 |

| 15. Текущий налог на прибыль | 132544 | 28,5 | 185383 | 25,4 | +52839 | -3,1 | 139,9 |

| 16 Налоговые и аналогичные платежи | 16250 | 3,5 | 3267 | 0,4 | -12983 | -3,0 | 20,1 |

| 17. Чистая прибыль(Убыток) отчетного периода | 315480 | 67,8 | 538975 | 73,7 | +223495 | +5,9 | 170,8 |

Данные таблицы 3.1 показывают, что предприятие добилось высоких финансовых результатов по сравнению с фактическими данными прошлого года. Прирост прибыли до налогообложения по сравнению с прошлым годом составил 266071 тыс. руб., или 57,2%

Анализ структуры прибыли до налогообложения позволил установить, что основную часть ее составляет прибыль от продаж товаров, продукции, работ, услуг: 101,8% в отчетном году и 108,9% в прошлом году. Не смотря на снижение доли прибыли от основной деятельности по сравнению с прошлым годом на 7,1 пункта ее прирост в абсолютной сумме составил 237988 тыс. руб, или на 47%. Выручка от продаж Т,Р,У увеличилась по сравнению с прошлым годом на 20,7%, а себестоимость на 13,3%. В результате этого валовая прибыль увеличилась на 47%.

Положительный результат, полученный от финансовой деятельности, позволил предприятия увеличить сумму прибыли отчетного года по сравнению с прошлым на 3195 тыс. руб. (1348-1052+2899), или на 0,7%.

Чистая прибыль в отчетном году увеличилась по сравнению с предыдущем годом на 223495 тыс. руб., или на 70,8% и составила 538975 тыс. руб.

Данные для анализа влияния изменения объема, структуры реализации, себестоимости и цен на динамику прибыли от продаж продукции, работ, услуг приведены в таблице 3.2

Таблица 3.2. Анализ динамики прибыли от продаж продукции, работ, услуг

| Показатели | за предыдущий год | за отчетный год |

| А | 1 | 2 |

| 1. Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 2282976 | 2757503 |

| 2. Себестоимость проданных товаров, продукции, работ, услуг | -1776418 | -2012957 |

| 3. Коммерческие расходы | - | - |

| 4. Управленческие расходы | - | - |

| 5. Полная себестоимость продаж(2+3+4) | -1776418 | -2012957 |

| 6. Прибыль (убыток) от продаж(1-5) | +506558 | +744546 |

| 7. Рентабельность продаж (6:1*100) | 22,2 | 27,0 |

1. Объем реализации:

∆P=P0*(К2-1)

∆P= 506558*(2012957/1776418 – 1)=+ 67450,73

2. Структуры и ассортимента реализации:

∆P=P0*(К1- К2)

∆P= 506558*(2757503/2282976 -1,13)= +39437,819

3. Уровня затрат на 1 руб. реализации:

∆P= - Qp1*(S1/Qp1 – S0/Qp0)

∆P= - 2757503*(2012957/2757503 – 1776418/2282976 ) = + 132697,6036

Как видно из приведенных выше расчетов на предприятии прибыль от продаж в отчетном году увеличилась по сравнению с прошлым годом на 237988 тыс. руб., или 47%. Это связано с влиянием следующих факторов:

1. В результате увеличения объема реализации в отчетном году по сравнению с прошлым годом на 20,7%, прибыль от реализации продукции увеличилась на 67450,73 тыс. руб.

2. В результате изменения структуры и ассортимента продукции, прибыль от реализации увеличилась на 39437,819 тыс. руб.

3. В результате снижения уровня затрат на 1 руб. реализации, прибыль от реализации увеличилась на 132697,6036 тыс. руб.

Динамики рентабельности всех активов предприятия и факторов, на нее влияющих, представлена в аналитической таблице 3.3

Таблица 3.3. Динамика рентабельности всех активов предприятия

| № п/п | Показатели | за предыдущий год | за отчетный год | отклонение(+,-) |

| А | Б | 1 | 2 | |

| 1 | Чистая прибыль тыс. руб | 315480 | 538975 | +223495 |

| 2 | Выручка от реализации продукции (работ, услуг), тыс. руб | 2282976 | 2757503 | +474527 |

| 3 | Среднегодовая сумма всех активов, тыс. руб. | 2981828 | 4085122,5 | +1103294,5 |

| 4 | Рентабельность оборота, % (1:2*100) | 13,82 | 19,55 | +5,73 |

| 5 | Оборачиваемость всех активов, раз (2:3) | 0,77 | 0,68 | -0,09 |

| 7 | Рентабельность всех активов, % (1:3*100) | 10,58 | 13,19 | +2,61 |

Алгоритм расчета:

∆КрА=∆КрQp*К0ОБ+ КОБ* Кр1Qp

1 ∆КрА= +5,73*0,77= +4,4

2 ∆КрА= - 0,09*19,55= - 1,76

Баланс отклонений = +2,64

Как видно из таблицы и расчетов, рентабельность всех активов увеличилась по сравнению с прошлым годом на 2,61 пункта. Это произошло в результате воздействия следующих факторов:

1 Увеличение рентабельности реализации привело к увеличению уровня рентабельности всех активов на 4,4 пункта

2 Замедление оборачиваемости всех активов привело к уменьшению уровня рентабельности всех активов на 1,76 пункта

Алгоритм расчета:

∆КрСК=∆КрQp*f0*К0ФЗ+ ∆ f *Кр1Qp* K0ФЗ+∆КФЗ* Кр1Qp* f1

Данные таблицы подтверждают, что рентабельность собственного капитала повысилась в отчетном году по сравнению с прошлым годом на 14,71 пункта и составила 26,39%, т.е. было получено 26,39 копейки чистой прибыли с 1 руб. собственного капитала. Это произошло в результате воздействия следующих факторов:

1 увеличение чистой прибыли на 1 руб. оборота по реализации продукции привело к росту рентабельности собственного капитала предприятия на 4,838 пункта:

∆КрСК=+5,73*0,77*1,10= +4,838

2 снижение ресурсоотдачи привело к снижению рентабельности собственного капитала предприятия на 1,954 пункта:

∆КрСК=-0,09*19,55*1,1= - 1,954

3 повышение коэффициента финансовой зависимости привело к росту рентабельности собственного капитала предприятия на 11,829 пункта:

∆КрСК=+0,9*19,55*0,68= +11,829

4. Анализ эффективности использования производственных ресурсов и оценка динамики себестоимости продаж товаров, продукции, работ, услуг

Для проведения анализа по данному разделу использовались: форма № 1 «Бухгалтерский баланс»,форма №2 «Отчет о прибылях и убытках», и форма №5 «Приложение к бухгалтерскому балансу».

Анализ динамики объема продаж товаров, продукции, работ, услуг представлены в таблицы 4.1.

Таблица 4.1. Анализ динамики объема продаж товаров, продукции, работ, услуг представлены

| Показатели | за предыдущий год | за отчетный год | Изменение (+,-) |

| А | 1 | 2 | |

| 1. Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 2282976 | 2757503 | +474527 |

| 2. Себестоимость проданных товаров, продукции, работ, услуг | 1776418 | 2012957 | +236539 |

| 3 Прибыль (убыток) от продаж( | 506558 | 744546 | +237988 |

Как видно из таблице выручка за анализируемый период увеличилась на 474527 тыс. руб. или 20,7% и составила на конец года 2757503 тыс. руб. Однако себестоимость увеличилась на 236539 тыс. руб., или 13,3% и составила к концу года 2012957 тыс.руб. Изменение объясняется следующими причинами:

1. увеличение размера тарифа на предоставление услуг по транспортировке природного газа (на 26,1%);

2. увеличение объемов транспортировки природного газа;

3. увеличение объемов выполняемых работ по прочей деятельности.

При анализе договорных обязательств предприятия, было выявлено наличие штрафных санкций за нарушение обязательств в сумме 28 тыс. руб.Это на 114 тыс. руб. меньше чем в прошлом году, что свидетельствует о внимательности организации к своим клиентам.

Анализ влияния на изменение фондоотдачи отчетного года по сравнению с соответствующим показателем предыдущего года, изменения эффективности использования активной части основных фондов.

Таблица 4.2

| Показатели | Предыдущий год | Отчетный год | Отклонение(+,-) |

| А | 1 | 2 | 3 |

| Выпуск товаров и услуг(без НДС и акциза), тыс. руб. | 2282976 | 2757503 | +474527 |

| Среднегодовая стоимость ОПФ | 2723328,5 | 3971785 | +1248456,5 |

| Среднегодовая стоимость машин и оборудования | 213 722,00 | 213 816,00 | +94 |

| Удельный вес стоимости машин и оборудования в стоимости ОПФ | 0,0785 | 0,0538 | -0,0246 |

| Фондоотдача с 1 руб. стоимости ОПФ | 0,8383 | 0,6943 | -0,1440 |

| Фондоотдача с 1 руб. стоимости машин и оборудования | 10,6820 | 12,8966 | +2,2146 |

| Влияние на фондоотдачу основных фондов, руб.: а) удельного веса стоимости машин и оборудования | * | * | -0,2633 |

| б) фондоотдачи с 1 руб. стоимости машин и оборудования | * | * | +0,1192 |

Данные таблицы показывают, что фондоотдача ОПФ за анализируемый период уменьшилась на 0,144 руб., или на 17,2%, по сравнению с прошлым годом и составила 0,6844 руб.На падение фондоотдачи оказали влияние следующие факторы:

Похожие работы

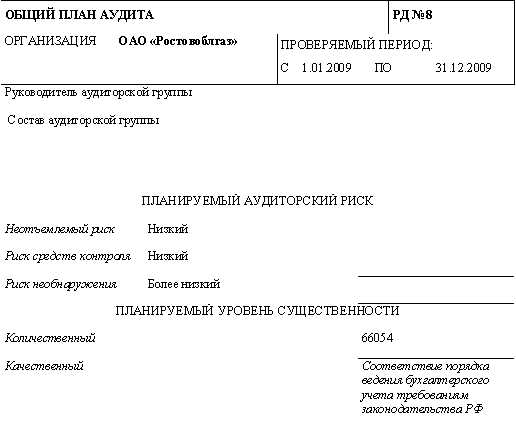

... НИЗКИЙ Подготовил (Должность, подпись, Ф.И.О.) ____________________/Ассистент/ " 27 " февраля 2010 г. Проверил (Должность, подпись, Ф.И.О.) ________________/Рук-ль аудиторской проверки / " 27 " февраля 2010 г. ОАО "Ростовоблгаз" осуществляет следующие виды деятельности: - Транспортировка природного газа - Производство прочих строительных работ, требующих ...

... , на нерегулируемые его влияние не распространяется. Учет по центрам ответственности позволяет оценить деятельность подразделения и его руководителя, обеспечивает оперативный учет, анализ и контроль, а также предоставление информации о затратах. Задачи анализа затрат на качество обусловливают введение двух отчетных форм: - сводный отчет о затратах на качество, содержащий полную информацию о ...

0 комментариев