Навигация

Роль налоговых льгот в стимулировании деятельности малого бизнеса

1.2 Роль налоговых льгот в стимулировании деятельности малого бизнеса

Правительственные агентства во всем мире предоставляют различные виды стимулирования делового развития для создания благоприятных условий и поддержки деятельности предприятий. Предоставляемые льготы направлены на обеспечение диверсификации экономики, создание рабочих мест и увеличение налоговой базы.

Многие компании ищут пути уменьшения издержек на реализацию новых проектов. Поэтому стимулирование развития бизнеса часто является важным фактором в определении места расположения компании. На принятие этого решения также влияют такие факторы, как доступность рабочей силы, отношение к бизнесу властей и общественности и суммарные затраты на ведение бизнеса в данной области.

Региональная налоговая политика напрямую зависит от налоговой политики, проводимой Правительством Российской Федерации, и полномочий, которыми наделяет Федеральный центр органы государственной власти субъектов Российской Федерации, среди которых предоставляется возможность установления налоговых льгот отдельным категориям налогоплательщиков. Мировой опыт и отечественная практика свидетельствуют о том, что предоставление налоговых преференций субъектам малого предпринимательства в те или иные периоды экономического развития активно используется как действенный инструмент финансового регулирования данного сектора экономики.

Пониженные ставки при налогообложении прибыли малых предприятий применяются в Японии (действует шкала ставок подоходного налога, дифференцируемых в зависимости от величины уставного капитала предприятия), Великобритании и США (действует шкала ставок подоходного налога, дифференцируемых в зависимости от подлежащей налогообложению прибыли предприятия).

В России с 1992 по 2001 года включительно, в соответствии с Законом Российской Федерации от 27 декабря 1991 г. № 2116-1 «О налоге на прибыль предприятий и организаций» предусматривалось освобождение от налога на прибыль в первые два года работы малых предприятий, занимающихся приоритетными видами деятельности (производство и переработка сельскохозяйственной продукции, производство продовольственных товаров, товаров народного потребления, строительных материалов, медицинской техники и др.), а в третий и четвертый год – уплата налога в неполном объеме (25% и 50% от установленной ставки налога на прибыль).

В ходе широкомасштабной налоговой реформы Правительство Российской Федерации отказалось от использования налоговых льгот как инструмента финансового регулирования малого предпринимательства.

К настоящему времени сложилось три параллельно действующих системы налогообложения предприятий малого бизнеса: общая для всех предприятий, упрощенная и система налогообложения в виде единого налога на вмененный доход. Причем упрощенная система налогообложения является действительно льготной, так как позволяет организациям, ее применяющим, снижать налоговую нагрузку в два – три раза[9], но при этом имеет существенные ограничения в части ее применения субъектами малого предпринимательства. Единый налог на вмененный доход получил большее распространение, чем упрощенная система налогообложения, что обусловлено обязательным характером его применения в тех субъектах Российской Федерации, которые приняли соответствующее законодательство.

Авторы работ, посвященных исследованию преимуществ и недостатков применяемой в России системы налогообложения субъектов малого предпринимательства, отмечают, что налоги как инструмент регулирования предпринимательской деятельности в должной мере не учитывают специфику именно малого предпринимательства и, как следствие, не стимулируют его развитие.

Так, делая вывод о низкой эффективности общей системы налогообложения в отношении малых предприятий, Е.В. Хлыстова указывает на то, что «многочисленные налоги и сборы нередко оставляют предприятию лишь 5-10% полученной прибыли»[10].

Н.И. Малис рассматривая упрощенную систему налогообложения и систему налогообложения в виде единого налога на вмененный доход как концептуально разные режимы, отмечает, что «в первом случае в законодательство заложена идея непосредственно упрощения механизма отчетности и уплаты налога при некотором снижении налогового бремени, но сохраняется связь величины налоговых изъятий с результатами деятельности налогоплательщика, во втором – эта связь полностью утрачивается»[11].

Таким образом, для формирования условий, стимулирующих предпринимательскую активность широких слоев населения и способствующих развитию действующих малых предприятий, использование такого инструмента финансового регулирования в масштабах региональной экономики как налоговые льготы становится все более злободневным.

В соответствии с действующим региональным законодательством субъекты малого предпринимательства к отдельной категории налогоплательщиков, которым предоставляются льготы по налогам, зачисляемым региональный бюджет, не отнесены. Однако, малый бизнес, наряду со средними и крупными предприятиями, как субъект инвестиционной деятельности, имеет возможность воспользоваться льготами по налогу на прибыль организаций, в части подлежащей зачислению в бюджет субъекта Российской Федерации, налогу на имущество организаций и транспортному налогу.

Так, по налогу прибыль, при условии осуществления капитальных вложений в необходимом законодательно установленном объеме, на получение льготы в регионе могут претендовать лишь 37-40% малых предприятий от общего числа организаций – субъектов малого предпринимательства, функционирующих в автономном округе.

По налогу на имущество доля малых предприятий, имеющих потенциальную возможность воспользоваться установленными льготами, не превышает 7%, из которых: льготой в размере 50% от суммы налога могли бы воспользоваться не более 4% малых предприятий от общего числа организаций – субъектов малого предпринимательства, осуществляющих свою деятельность в регионе, а льготой в размере 40% от суммы налога (при условии осуществления капитальных вложений в необходимом законодательно установленном объеме) – не более 3% малых предприятий, осуществляющих свою деятельность в отраслях топливно-энергетического комплекса. При этом отметим, что с 1 января 2008 года размер льготы по налогу на имущество для организаций ТЭК снижен до 20% (вместо ранее установленных 40%) и введено ограничение на период ее действия до 31 декабря 2008 года. А, начиная, с 2009 года льгота по налогу на имущество для предприятий данного сектора региональной экономики будет упразднена.

Потенциальную возможность применять льготы по транспортному налогу имеют не более 0,3% малых предприятий.

Таким образом, создаваемая в регионе система предоставления налоговых льгот оказывает стимулирующее воздействие на развитие ограниченного числа субъектов малого предпринимательства строго определенной сферы, причем, наравне со средними и крупными компаниями, что в определенной степени понижает эффективность данной налоговой преференции именно в отношении малого бизнеса.

Необходимо учитывать, что возможности органов власти субъектов Российской Федерации в сфере налоговой политики сегодня весьма ограничены, поскольку, во-первых, основную долю доходов региональных бюджетов составляют именно налоги с предприятий и заменить их нечем; во-вторых, Налоговый кодекс Российской Федерации жестко регламентирует все действия органов государственной власти в налоговой сфере и устанавливает закрытый перечень налогов и сборов на территории нашей страны; в-третьих, «как показал опыт бюджетного планирования в условиях перевода экономики на рыночные рельсы, у государства в современных условиях нет реальных путей сокращать бюджетные расходы»[12].

В связи с этим предлагаемая схема налогового регулирования направлена на совершенствование системы налогообложения субъектов малого предпринимательства, функционирующих в различных сферах деятельности и позволяющая оптимизировать усилия по финансовой поддержке и стимулированию развития данного сектора региональной экономики.

Суть предложения заключается в следующем. Сумма налоговых платежей в региональный бюджет прошедшего года каждого малого предприятия принимается за базисную. В течение следующего за базисным года субъект малого предпринимательства производит все необходимые авансовые платежи в бюджет, а к концу года производится расчет налоговых обязательств текущего года. В случае если сумма налоговых обязательств превышает сумму налоговых платежей базисного года, то субъект малого предпринимательства, а также инвестор/кредитор, предоставивший финансовые ресурсы данному субъекту малого бизнеса, получают право на налоговую льготу по платежам в региональный бюджет[13].

Существующее в России правовое пространство для осуществления деятельности субъектами малого предпринимательства определяется, прежде всего, федеральными органами власти (закреплено в Налоговом кодексе РФ), а вся тяжесть по созданию экономического пространства для ведения бизнеса в большей степени лежит на региональных органах власти. Предлагаемые меры не меняют действующей в России системы налогообложения, а дают возможность использовать внутренние финансовые резервы малого бизнеса для дальнейшего развития данного сектора региональной экономики и увеличения его социальной значимости. И именно налоговые льготы выступают тем инструментов финансового регулирования, применение которого способно обеспечить стимулирование предпринимательства (в соответствии с приоритетными направлениями социально-экономического развития территории) в условиях высокого уровня дифференциации экономического потенциала различных субъектов Российской Федерации.

При этом необходимо учитывать, что налоговые преференции в виде освобождения от уплаты налога либо его части, или снижения ставки по налогу, устанавливаемые для субъектам малого предпринимательства не должны ослаблять или искажать конкуренцию как в данном секторе экономики, так и по отношению к крупным и средним организациям. Льготы малому бизнесу оправдываются той экономией бюджетных средств, которую он обеспечивает региону сокращением объемов выплат пособий по безработице (в связи с самозанятостью населения и предоставлением дополнительных рабочих мест различных категориям граждан), уменьшением вложений в инфраструктуру (в связи с приближением мест работы к зонам расселения и сокращением средней дальности перевозок), снижением экологической нагрузки на территорию (на основе рассредоточения производства), более полным использованием местных ресурсов, включая отходы и т.д[14].

Похожие работы

... в соответствии с социально-экономической сущностью государства, в зависимости от взглядов правящей политической партии, требований момента и потребности правительства в доходах. Современные налоговые системы используют оба принципа налогообложения, в зависимости от экономической и социальной целесообразности. Элементы налога и виды ставок Налоговая система базируется на соответствующих ...

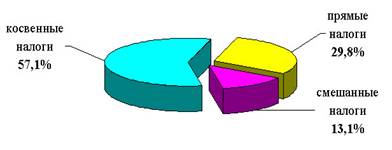

... и отмена налогов, сборов, пошлин и других платежей, а также льгот их плательщикам осуществляется высшим органом законодательной власти и в соответствии с вышеуказанным кодексом. Налоговая система Российской Федерации разделяет налоги на 3 вида: Федеральные; Республиканские налоги и сборы республик в составе РФ, национально - государственных и административных образований, устанавливаемые ...

... и иных физических лиц упрощенная система налогообложения для субъектов малого предпринимательства. 7. Прочие сборы.[7] 1.2. Основные особенности нормативно-правового регулирования налоговой системы Беларуси Экономические отношения в области налогообложения, уплаты в бюджет сборов, пошлин регулируются налоговым кодексом, представляющим собой единый систематизированный свод законов, ...

... физических лиц, акцизы). Изложенная позиция не была поддержана депутатами Государственной Думы. В результате длительного обсуждения было принято постановление о принятии в первом чтении проекта Налогового Кодекса Российской Федерации, поручении Комитету Государственной думы по бюджету, налогам и финансам при доработке казанного законопроекта ко второму чтению учесть ряд основополагающих положений, ...

0 комментариев