Навигация

Анализ кредитоспособности

2.5 Анализ кредитоспособности

Кредитоспособность клиента коммерческого банка – способность заемщика полностью и в срок рассчитаться по своим долговым обязательствам (основному долгу и %м). В отличие от его платежеспособности она не фиксирует неплатежи за истекший период или на какую-то дату, а прогнозирует способность к погашению долга на ближайшую перспективу. Уровень кредитоспособности клиента определяет степень риска банка, связанного с выдачей ссуды конкретному заемщику [12].

Кредитные организации оценивают кредитоспособность предприятий на основании следующих расчетов:

коэффициент отношения выручки от реализации к чистым текущим активам рассчитывают по формуле 9:

![]() , (9)

, (9)

где Вр - выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом НДС, акцизов и аналогичных обязательных платежей).

коэффициент отношения выручки от реализации к собственному капиталу, скорректированному на сумму нематериальных активов рассчитывают по формуле 10:

![]() , (10)

, (10)

где НА - нематериальные активы.

коэффициент соотношения кредиторской задолженности и скорректированного собственного капитала рассчитывают по формуле 11:

![]() . (11)

. (11)

Все коэффициенты кредитоспособности рассчитывается для каждого года. На основании расчетов коэффициентов кредитоспособности сформируем сравнительную таблицу 8.

Таблица 8

Сравнительная таблица коэффициентов кредитоспособности

| Коэффициент | 2008 год | 2009 год | Изменение | Нормальный уровень | Выше/ниже нормального уровня | |||

| Прирост | Темп прироста | 2008 год | 2009 год | Изменение | ||||

| Коэффициент отношения выручки от реализации к чистым текущим активам | 1,66 | 9,78 | 8,12 | -94,11 |

| -23,34 | -15,22 | 8,12 |

| Коэффициент отношения выручки от реализации к собственному капиталу | 0,42 | 0,50 | 0,07 | -98,82 |

| -9,58 | -9,50 | 0,07 |

| Коэффициент соотношения кредиторской задолженности и скорректированного собственного капитала | 0,04 | 0,04 | - | - | <0,3 | + | + | + |

Кредитоспособность оценивается по совокупности показателей, если все показатели в пределах нормы то предприятие считается кредитоспособным, если два – условно кредитоспособно, если один показатель – некредитоспособно. Таким образом, предприятие некредитоспособно. Финансовая устойчивость предприятия оценивается по абсолютным и относительным показателям:

Абсолютные показатели финансовой устойчивости:

Показатели обеспеченности предприятия собственными оборотными средствами:

Наличие собственных оборотных средств, формула 12

![]() . (12)

. (12)

Наличие собственных и долгосрочных средств, формула 13:

![]() , (13)

, (13)

где ДО – долгосрочные обязательства.

Наличие общих источников финансирования, формула 14:

![]() . (14)

. (14)

Показатели обеспеченности запасов источниками их финансирования:

Излишек (недостаток) собственных оборотных средств для покрытия запасов, формула 15:

![]() . (15)

. (15)

Излишек (недостаток) собственных и долгосрочных средств для покрытия запасов, формула 16:

![]() . (16)

. (16)

Излишек (недостаток) общих источников покрытия запасов, рассчитывается по формуле 17:

![]() . (17)

. (17)

Все абсолютные показатели финансовой устойчивости рассчитываются за два года. Составим таблицу 9, где рассчитаем изменение абсолютных показателей финансовой устойчивости.

Таблица 9

Анализ абсолютной финансовой устойчивости

| Показатель | 2008 год, руб. | 2009 год, руб. | Изменение | |

| Прирост, руб. | Темп прироста, в % | |||

| Собственный капитал | 3922031,4 | 3175126,2 | -746905,2 | -19,04 |

| Внеоборотные активы | 2852299,9 | 2780741,4 | -71558,4 | -2,51 |

| Долгосрочные обязательства | 102257,3 | 159061,1 | 56803,8 | 55,55 |

| Краткосрочные заемные средства | 58696 | 53067,2 | -5628,8 | -9,59 |

| Запасы | 258736,3 | 285636,8 | 26900,5 | 10,40 |

| Собственные оборотные средства | 2155788,6 | 1343733,2 | -812055,4 | -37,67 |

| Собственные и долгосрочные заемные источники | 2155788,6 | 1343733,2 | -812055,4 | -37,67 |

| Основные источники формирования запасов | 2316741,9 | 1555861,5 | -760880,4 | -32,84 |

| Излишек (недостаток) собственных оборотных средств | 1897052,3 | 1058096,4 | -838955,9 | -44,22 |

| Излишек (недостаток) собственных и долгосрочных заемных источников | 1897052,3 | 1058096,4 | -838955,9 | -44,22 |

| Излишек (недостаток) общей величины основных источников формирования запасов | 2058005,6 | 1270224,7 | -787780,9 | -38,28 |

Анализируя абсолютную финансовую устойчивость можно сказать следующее: все внеоборотные активы предприятия сформированы за счет собственных средств, и сумма превышения формирует оборотные активы, в 2008 году 2155788,6 рублей, а в 2009 году – 1343733,2 рублей собственных и долгосрочных средств находится в обороте, также у предприятия есть общие источники финансирования и доля их уменьшилась на 32,84 %. У предприятия излишек: собственных средств, долгосрочных источников и общих источников покрытия запасов, но так видно из таблицы 9 их доли снижаются в 2009 году.

На основании расчетов абсолютных показателей выявляют тип финансовой устойчивости, формула 18:

![]() , (18)

, (18)

Таким образом, получается следующее:

2008 год: ![]() ,

,

2009 год: ![]() .

.

На основании этих неравенств можно говорить о том, что предприятие финансово устойчивое.

В углубленном анализе финансовой устойчивости рассчитываются углубленные показатели в разрезе трех групп.

Относительные показатели финансовой устойчивости:

Коэффициенты характеризующие обеспеченность предприятия собственными оборотными средствами:

Коэффициент обеспеченности предприятия СОС, рассчитывается по формуле 19:

![]() .(19)

.(19)

Коэффициент обеспеченности запасов собственными оборотными средствами, рассчитывается по формуле 20:

![]() . (20)

. (20)

Коэффициент маневренности собственного капитала, рассчитывается по формуле 21:

![]() . (21)

. (21)

Коэффициенты, характеризующие состояние собственного капитала:

Индекс постоянства актива, формула 22:

![]() . (22)

. (22)

Коэффициент реальной стоимости имущества, формула 23:

![]() , (23)

, (23)

Коэффициент долгосрочных привлеченных займов, рассчитывается по формуле 24:

![]() . (24)

. (24)

Коэффициент независимости (зависимости) собственного капитала, рассчитывается по формуле 25:

![]() . (25)

. (25)

Коэффициент соотношения заемного и собственного капитала, рассчитывается по формуле 26:

![]() . (26)

. (26)

Коэффициент устойчивого финансирования, формула 27:

![]() . (27)

. (27)

Все относительные показатели финансовой устойчивости предприятия рассчитываются за два года. Сведем результаты расчетов в таблицу 10, где проанализируем отклонение показателей от нормального уровня.

Таблица 10

Анализ финансовой устойчивости по относительным показателям

| Показатель | 2008 год | 2009 год | Изменение | Нормальный уровень | Выше/ниже нормального уровня | |||

| Прирост | Темп прироста | 2008 год | 2009 год | Изменение | ||||

| I Коэффициенты характеризующие обеспеченность предприятия СОС | ||||||||

| 1) коэффициент обеспеченности предприятия собственными оборотными средствами | 1,83 | 2,43 | 0,59 | 32,17 | >0,1 | + | + | + |

| 2) коэффициент обеспеченности запасов собственными оборотными средствами | 8,62 | 4,86 | -3,77 | -43,68 | 0,6-0,8 | 7,82 | 4,06 | -3,77 |

| 3) коэффициент маневренности собственного капитала | 0,84 | 0,98 | 0,14 | 16,09 | >0,5 | + | + | + |

| II коэффициенты характеризующие состояние собственного капитала | ||||||||

| 1)индекс постоянности актива | 0,16 | 0,02 | -0,14 | -86,48 | 0,45-0,5 | -0,29 | -0,43 | -0,14 |

| 2) коэффициент реальной стоимости имущества | 0,28 | 0,35 | 0,07 | 23,30 | >0,7 | -0,42 | -0,35 | 0,07 |

| 3) коэффициент долгосрочных привлеченных займов | 0,02 | 0,04 | 0,02 | 85,57 | 0,7-0,8 | -0,68 | -0,66 | 0,02 |

| III Коэффициенты характеризующие независимость (зависимость) предприятия | ||||||||

| 1) коэффициент независимости (зависимости) предприятия | 1,23 | 1,21 | -0,01 | -1,01 | >0,55 | + | + | + |

| 2) коэффициент соотношения заемного и собственного капитала | 0,04 | 0,07 | 0,02 | 50,91 | <0,4 | + | + | + |

| 3) коэффициент устойчивого финансирования | 1,250 | 1,260 | 0,01 | 0,75 | >0,7 | + | + | + |

На основании всей совокупности показателей можно говорить о том, что предприятие обладает условной финансовой устойчивостью.

Похожие работы

... капитал предприятие стало получать 23,7 коп. прибыли против нулевого значения в 2004 г., этот факт положительно характеризует финансово-экономическую деятельность предприятия. - Рентабельность продаж (К18) показывает, сколько получено прибыли на рубль выручки: в 2004 г. с каждого рубля выручки ООО «Кристалл» получал 7 коп. прибыли, к 2006 г. показатель вырос практически в два раза или 5 коп. с ...

... финансовых обязательств активами 0,994 0,976 0,994 ≤ 0,85 3. Организационно-экономические мероприятия по совершенствованию финансовой деятельности ООО «Си-Трейдинг» 3.1 Снижение отвлечения из оборота собственных и заемных денежных средств Для рассматриваемого нами предприятия характерно неэффективное планирование необходимой величины оборотных средств, в том числе дебиторской ...

... 100=738 Эффективность использования собственного капитала Из таблицы видно, что показатели рентабельности на конец года возрастают, то есть предприятие эффективно ведет свою работу. 4. Разработка финансового плана предприятия Раздел предусматривает составление плана доходов и расходов, прогнозирование движения денежных средств, определение потребностей в финансовых ресурсах, возможности ...

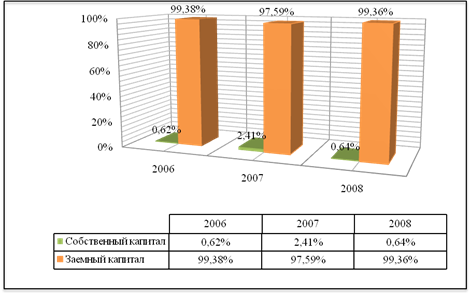

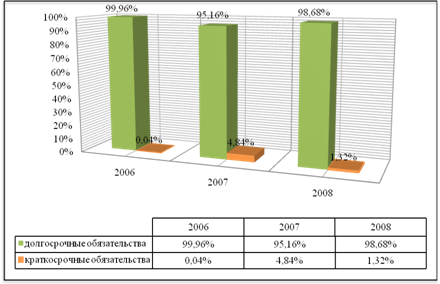

... должно стремится с снижению уровня данного показателя, т. к. его рост свидетельствует об увеличении затрат на реализацию, что, в свою очередь, приводит к снижению прибыли. 2.4 Анализ финансовой деятельности предприятия 2.4.1 Анализ структуры актива и пассива баланса Для оценки платежеспособности предприятия используются данные бухгалтерского баланса. Баланс предприятия – одна из форм ...

0 комментариев