Навигация

Внутренний анализ состояния активов

2.2 Внутренний анализ состояния активов

Способность предприятия платить по своим краткосрочным обязательствам называется ликвидностью. Иначе говоря, предприятие считается ликвидным, если оно в состоянии выполнить свои краткосрочные обязательства, реализуя текущие активы. Основные средства, если только они не приобретаются с целью дальнейшей перепродажи, в большинстве случаев не могут быть источниками погашения текущей задолженности предприятия в силу, во-первых, своей особой функциональной роли в процессе производства, и, во-вторых, весьма затруднительных условий их срочной реализации.

Для предварительной оценки ликвидности предприятия привлекаются данные бухгалтерского баланса. Информация, отражаемая во II и III разделах актива баланса, характеризует величину текущих активов в начале и конце отчетного года. Сведения о краткосрочных обязательствах предприятия содержатся в III разделе пассива баланса.

Предприятие может быть ликвидным в большей или меньшей степени, поскольку в состав текущих активов входят разнородные оборотные средства, среди которых имеются как легкореализуемые, так и труднореализуемые для погашения внешней задолженности.

В то же время в составе краткосрочных пассивов могут быть выделены обязательства различной степени срочности. Поэтому одним из способов оценки ликвидности на стадии предварительного анализа является сопоставление определенных элементов актива и пассива меду собой. С этой целью обязательства предприятия группируются по степени их срочности, а его активы - по степени ликвидности (реализуемости). Так, наиболее срочные обязательства предприятия (срок оплаты которых наступает в текущем месяце) сопоставляются с величиной активов, обладающих максимальной ликвидностью (денежные средства, легкореализуемые ценные бумаги). При этом часть срочных обязательств, остающихся непокрытыми, должна уравновешиваться менее ликвидными активами - дебиторской задолженностью предприятий с устойчивым финансовым положением, легкореализуемыми запасами товарно-материальных ценностей и др.

Прочие краткосрочные обязательства соотносятся с такими активами, как дебиторы, готовая продукция, производственные запасы и др.

Баланс организации считается абсолютно ликвидным при условии следующих соотношений групп активов и обязательств:

А1 > П1

А2 > П2

А3 > П3

А4 < П4

В случае, когда одно или несколько неравенств системы имеют противоположный знак от зафиксированного в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком по другой группе в стоимостной оценке, в реальной же ситуации менее ликвидные активы не могут заместить более ликвидные.

Если неравенства начинают выполняться со второго, то в этом случае баланс ликвиден в текущем плане.

Если неравенства начинают выполняться, начиная с третьего, то имеется перспективная ликвидность.

Первые три неравенства означают, необходимость соблюдения правила ликвидности – превышения активов над обязательствами.

Ранжирование активов по степени убывания ликвидности и пассивов по степени возрастания срочности их оплаты представлены в таблице 3 и 4.

Таблица 3

| Ранжирование активов и пассивов по данным ФГУП "ОМО им. П.И. Баранова" за 2006 год | ||||

| Услов. обознач. | Ранжирование активов и пассивов баланса | Абсолютная величина, тыс. руб. | Изменение (+,-), тыс. руб. | |

| На начало года | На конец года | |||

| А 1 | Наиболее ликвидные активы | 7113 | 42137 | 35024 |

| денежные средства (260) | 5392 | 41605 | 36213 | |

| краткосрочные финансовые вложения (250) | 1721 | 532 | -1189 | |

| А 2 | Быстрореализуемые активы | 113381 | 258824 | 145443 |

| дебиторская задолженность до 12 месяцев (240) | 113381 | 258824 | 145443 | |

| прочие оборотные активы (270) | 0 | 0 | 0 | |

| А 3 | Медленно реализуемые активы (стр.210-216+140-стр.510 ф.5) | 1055138 | 966423 | -88715 |

| запасы (210), | 1060551 | 966677 | -93874 | |

| за минусом расходов будущих периодов (216) | 5835 | 481 | -5354 | |

| долгосрочные финансовые вложения (140) | 26409 | 227 | -26182 | |

| за минусом вкладов в уставные капиталы других организаций (стр.510 ф.5) | 25987 | 0 | -25987 | |

| А 4 | Труднореализуемые активы (стр190-140+510ф5+230) | 1103418 | 1035932 | -67486 |

| внеоборотные активы (190) | 1103839 | 1036159 | -67680 | |

| за минусом долгосрочных финансовых вложений (140) | 26409 | 227 | -26182 | |

| вклады в уставные капиталы других организаций (стр.510 ф.5) | 25988 | 0 | -25988 | |

| дебиторская задолженность более 12 месяцев (230) | 0 | 0 | 0 | |

| Баланс | 2279050 | 2303316 | ||

| ПАССИВЫ | 0 | |||

| П 1 | Наиболее срочные обязательства (стр.620) | 661669 | 1064115 | 402446 |

| кредиторская задолженность (620) | 0 | |||

| П 2 | Другие краткосрочные обязательства (стр.610+660) | 474626 | 389800 | -84826 |

| краткосрочные займы и кредиты (610) | 474626 | 389800 | -84826 | |

| прочие краткосрочные обязательства (660) | 0 | 0 | 0 | |

| П 3 | Долгосрочные обязательства (стр.590) | 11773 | 197327 | 185554 |

| П 4 | Собственный капитал (стр.490+640+650+630-216-220) | 1130982 | 652074 | -478908 |

| собственный капитал с учетом убытков (490) | 1173019 | 666411 | -506608 | |

| за минусом расходов будущих периодов (216) | 5835 | 481 | -5354 | |

| и НДС по приобретенным ценностям (220) | 36202 | 13856 | -22346 | |

| Баланс | 2279050 | 2303316 | ||

Таблица 4

| Анализ ликвидности баланса ФГУП "ОМО им. П.И. Баранова" за 2006 год | |||||||||||

| Актив | Сумма, тыс. руб. | % к итогу | Пассив | Сумма, тыс. руб. | % к итогу | Платежные излишки(+) или недостатки (-) | |||||

| на начало года | на конец года | на начало года | на конец года | на начало года | на конец года | на начало года | на конец года | на начало года | на конец года | ||

| А 1 | 7 113 | 42 137 | 0,31 | 1,83 | П 1 | 661 669 | 1 064 115 | 29,03 | 46,20 | 654 556 | 1 021978 |

| А 2 | 113 381 | 258 824 | 4,97 | 11,24 | П 2 | 474 626 | 389 800 | 20,83 | 16,92 | 361 245 | 130 976 |

| А 3 | 1 055 138 | 966 423 | 46,30 | 41,96 | П 3 | 11 773 | 197 327 | 0,52 | 8,57 | -1 043 365 | -769 096 |

| А 4 | 1 103 418 | 1 035 932 | 48,42 | 44,98 | П 4 | 1 130 982 | 652 074 | 49,63 | 28,31 | 27 564 | -383 858 |

| Баланс | 2 279 050 | 2 303 316 | 100 | 100 | 2 279 050 | 2 303 316 | 100 | 100 | 0,00 | 0,00 | |

В результате сопоставления активов и обязательств по балансу на начало года выявляется не соответствие значений первых двух абсолютных финансовых показателей ликвидности рекомендуемым значениям:

А 1 – П 1 = - 654 556 тыс. руб., А 2 - П 2 = -361 245 тыс. руб.

Это свидетельствует о недостаточности наиболее ликвидных активов (в данном случае денежных средств) для оплаты срочной кредиторской задолженности и о недостаточности быстрореализуемых активов для покрытия краткосрочных обязательств.

Третий показатель определяет возможность поступления платежей в отдаленном будущем:

А 3 - П 3 = 1 043 365 тыс. руб. П 4 - А 4 =27 564 тыс. руб.

У третьего и четвертого неравенства на начало периода результат положительный, что необходимо для соблюдения минимального условия финансовой устойчивости организации.

В течение отчетного года финансовое положение организации ухудшилось. Первые два показателя ликвидности остались отрицательными. Третий показатель имеет положительный результат.

А 3 - П 3 = 769 096 тыс. руб.

Четвертое неравенство имеет отрицательное значение, значит предприятие не имеет в достаточном количестве средств для обеспечения потребности в оборотных активах:

П 4 - А 4 = - 383 858 тыс. руб.

Это свидетельствует о финансовой неустойчивости организации.

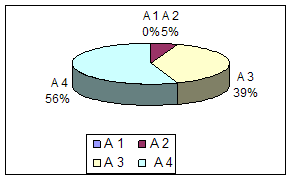

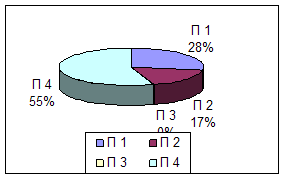

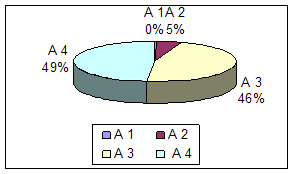

Изменилась и структура групп активов (приложение 16). Так доля наиболее ликвидных активов (А 1) увеличилась на 1,52% (1,83-0,31), но при этом увеличилась доля срочной кредиторской задолженности (П 1) на 17,2%, что увеличило платежный недостаток на 367 422 тыс. руб. (1021978-654556).

Увеличилась доля быстрореализуемых активов (А 2) на 6,27%, при этом снизилась доля краткосрочных обязательств на 3,91%, что способствовало снижению недостатка платежей на 230 269 тыс. руб. (130 976-361 245).

Снизилась доля быстрореализуемых активов (А 2) на 4,34%, при этом увеличилась доля краткосрочных обязательств на 8,05%, что способствовало сокращению платежного излишка на 274 269 тыс. руб. (769 096 – 1 043 365).

Снизилась доля собственного капитала (П4) на 21,32%,при этом незначительно уменьшилась доля труднореализуемых активов (А4) на 3,44%, что привело к платежному недостатку. Таким образом, у предприятия недостаточно собственных средств на покрытие труднореализуемых активов.

Эти изменения свидетельствуют о снижении текущей ликвидности предприятия и его платежеспособности на конец отчетного периода.

Данные приведенные в приложении 16 показывают, что среди оборотных активов преобладает группа А 4 – труднореализуемые активы, которые к концу года составляют 44,98% в общей стоимости оборотных активов, что оценивается негативно.

Сформировавшаяся на предприятии структура размещения средств ставит под угрозу дальнейшую стабильность деятельности предприятия. Так, большая часть средств вложена в наименее ликвидные активы (недвижимое имущество).

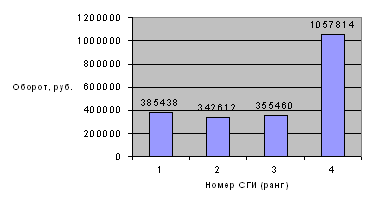

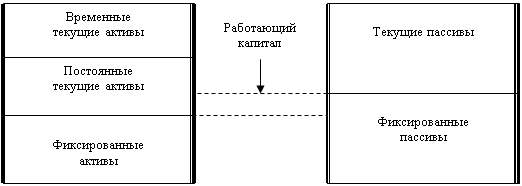

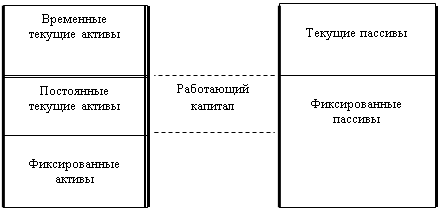

Изменение структуры активов и пассивов баланса ФГУП «ОМО им. П.И. Баранова» за отчетный год представлено на рис. 7.

Активы на начало года Пассивы на начало года

Активы на конец года Пассивы на конец года

Активы на конец года Пассивы на конец года

Рис. 7 Изменение структуры активов и пассивов баланса ФГУП «ОМО им. П.И. Баранова» за отчетный год

На основании данных проведенного анализа баланс ФГУП «ОМО им. П.И. Баранова» является неликвидным. Причем за анализируемый период возрос платежный недостаток наиболее ликвидных активов для покрытия наиболее срочных обязательств. В начале анализируемого периода соотношение составляло 0,011 к 1 (7113:661669), хотя теоретически достаточным значением для коэффициента срочности является соотношение 0,2 к 1.

Необходимо отметить, что к концу отчетного периода произошло увеличение наиболее ликвидных и быстрореализуемых активов на фоне уменьшения медленно реализуемых и труднореализуемых активов.

Руководству предприятия и его главному бухгалтеру надлежит принять срочные меры по стабилизации финансового положения предприятия. Такими мерами должны стать:

- совершенствование организации расчетов с покупателями (следует иметь в виду, что в условиях инфляции, как правило, выгоднее продавать продукцию быстрее и дешевле, чем ожидать выгодных условий ее реализации);

- проведение инвентаризации состояния имущества с целью выявления активов “низкого” качества (изношенного оборудования, залежалых запасов материалов; сомнительной дебиторской задолженности) и списание их с баланса в установленном порядке и др.

Вышеприведенный анализ ликвидности баланса является приближенным. Более детальным является расчет относительных показателей. Относительными показателями являются финансовые коэффициенты платежеспособности, расчет и оценка которых позволяет определить уровень платежеспособности организации.

Для комплексной оценки ликвидности баланса в целом следует использовать общий показатель платежеспособности.

С помощью данного показателя осуществляется оценка изменения финансовой ситуации в организации с точки зрения ликвидности. Данный показатель применяется также при выборе наиболее надежного партнера из множества потенциальных партнеров на основе их отчетности.

Исходя из данных баланса в анализируемой организации коэффициенты, характеризующие платежеспособность, имеют значения, приведенные в таблице 5.

Таблица 5

Коэффициенты, характеризующие платежеспособность ФГУП «ОМО им. П.И. Баранова» за 2006 год

| Коэффициенты платежеспособности | Нормальное ограничение | На начало периода | На конец периода | Отклонение, (+;-) |

| 1.Общая платежеспособность L1 | L1 > 1 | 0,4214 | 0,3501 | -0,0714 |

| 2.Коэффициент абсолютной ликвидности L2 | L2 > 0,1–0,7 | 0,0063 | 0,0290 | 0,0227 |

| 3.Коэффициент “критической оценки” L3 | L3 = 0,7– 1 | 0,1060 | 0,2070 | 0,1010 |

| 4.Коэффициент текущей ликвидности L4 | L4 = 2,0- 3,0 | 1,0346 | 0,8717 | -0,1629 |

| 5.Коэффициент маневренности функционирующего капитала L5 | Уменьшение в динамике | 26,8230 | -5,1810 | -32,0041 |

| 6.Доля оборотных средств в активах L6 | L6 > 0,5 | 0,5158 | 0,5502 | 0,0344 |

| 7. Коэффициент обеспеченности собственными средствами L7 | L7 > 0,1 | 0,0234 | -0,3029 | -0,3263 |

Различные показатели ликвидности не только характеризуют устойчивость финансового состояния организации при разных методах учета ликвидности средств, но и отвечают интересам различных внешних пользователей аналитической информации. Например, для поставщиков сырья и материалов наиболее интересен коэффициент абсолютной ликвидности. Банк, дающий кредит данной организации, больше внимания уделяет коэффициенту “критической оценки”. Покупатели и держатели акций организации в большей мере оценивают финансовую устойчивость организации по коэффициенту текущей ликвидности.

Динамика коэффициентов L1, L2, L3 ФГУП «ОМО им. П.И.Баранова» отрицательная. Коэффициент общей платежеспособности на конец отчетного периода равен 0,4. Нормальным считается, когда он выше 1. Этот показатель характеризует неспособность предприятия своевременно и полностью рассчитываться по своим обязательствам. В динамике наблюдается снижение коэффициента общей платежеспособности, что является негативным фактором.

К причинам возникновения неплатежеспособности можно отнести:

- снижение объема продаж продукции и услуг вследствие сокращения потребительского спроса, необеспеченности материальными ресурсами, невыполнение договоров на поставку продукции и др.;

- рост себестоимости, невыполнение плана прибыли, следовательно, недостаток источников самофинансирования;

- неоправданно большое наличие запасов, увеличение затрат в незавершенном производстве и отвлечение значительных денежных ресурсов для их формирования, т. е. нерациональная структура оборотных средств, недостаток собственных оборотных средств;

- несвоевременная оплата покупателями и заказчиками выполненных работ и услуг;

-отвлечение денежных ресурсов в неоправданную дебиторскую задолженность;

- высокий уровень налогообложения, штрафных санкций за несвоевременную уплату налогов.

Коэффициент абсолютной ликвидности значительно меньше нормы. Это означает, что в конце отчетного периода организация могла оплатить лишь 2,9% своих краткосрочных обязательств.

Коэффициент “критической оценки” показывает, какая часть текущих обязательств организации может быть погашена не только за счет ожидаемых поступлений от разных дебиторов. Нормальным считается значение коэффициента, равное 0,7-0,8, однако следует иметь в виду, что достоверность выводов по результатам расчетов этого коэффициента и его динамики в значительной степени зависит от качества дебиторской задолженности (сроков образования, финансового положения должника и др.), что можно выявить только по данным внутреннего учета. Оптимально, если L3 приблизительно равен 1. В ФГУП «ОМО им. П.И.Баранова» значение этого показателя ниже критического, хотя к концу отчетного периода наблюдается незначительное увеличение.

Коэффициент текущей ликвидности (L4) позволяет установить, какую часть текущих обязательств по кредитам и расчетам можно погасить, мобилизовав все оборотные средства. Это главный показатель платежеспособности. У анализируемого предприятия значение этого показателя ниже необходимого, и к концу периода продолжает снижаться. Что является негативным фактором.

Коэффициент маневренности функционирующего капитала показывает, какая часть функционирующего капитала обездвижена в производственных запасах и долгосрочной дебиторской задолженности. Концу отчетного периода коэффициент маневренности резко снизился, что можно оценить положительно.

Доля оборотных средств в активах зависит от отраслевой принадлежности организации. Концу периода она увеличивается, что является хорошим показателем.

Коэффициент обеспеченности собственными средствами значительно ниже допустимого значения, а к концу отчетного периода имеет отрицательный результат. Значит, предприятие испытывает недостаток собственных оборотных средств, необходимых для его финансовой устойчивости.

Внутренний анализ краткосрочной задолженности

Анализ краткосрочной задолженности проводится на основании данных аналитического учета расчетов с поставщиками. полученных кредитов банка. расчетов с прочими кредиторами (журналов-ордеров № 4, 6, 8, 10, ведомостей и др.). В ходе анализа производится выборка обязательств, сроки погашения которых наступают в отчетном периоде. а также отсроченных и просроченных обязательств.

Результаты анализа могут быть представлены в виде табл. 6.

Таблица 6

Анализ состояния краткосрочной задолженности

| Показатели | начало года, тыс. руб. | конец года тыс. руб. | В том числе просроченная (на конец года), (по поставщикам и покупателям свыше 8 месяцев), тыс. руб. | просроченная задолженность в % | Доля просроченной задолженности в общем объеме, % |

| 1. Краткосрочные кредиты банка | 474 626,0 | 389 800,0 | 0,0 | ||

| 2. Кредиторская задолженность Всего: | 661 669,0 | 1064115,0 | 673 752,4 | 63,32 | 100,00 |

| в том числе: | |||||

| · перед поставщикам | 94 812,1 | 14 638,3 | 15,44 | 2,17 | |

| · перед покупателями | 367 845,9 | 135 926,1 | 36,95 | 20,17 | |

| · перед персоналом | 28 885,0 | 36 450,0 | 0,0 | 0,00 | |

| · перед внебюджетными фондами | 82 044,0 | 96 146,0 | 88 492,0 | 92,04 | 13,13 |

| · по налогам и сборам | 408 155,0 | 468 861,0 | 434 696,0 | 92,71 | 64,52 |

| 3. Краткосрочная задолженность | 1136295 | 1453915 | 673752,4 | 46,3 |

Как следует из данных табл. 6, по ряду статей на конец года имеется просроченная задолженность. При этом просроченная задолженность к общей величине краткосрочных обязательств за отчетный период оставляет 46,3%. А доля просроченной задолженности по статье краткосрочная задолженность составляет 63,32%. Наибольшая доля просроченной задолженности 92,71% по налогам и сборам. Безусловно, любой факт просроченной задолженности следует рассматривать как отрицательное явление. Все это подтверждает выводы о наличии у предприятия серьезных финансовых затруднений.

Оценка структуры средств проводится как внутренними, так и внешними пользователями бухгалтерской информации.

Внутренний анализ структуры источников имущества связан с оценкой альтернативных вариантов финансирования деятельности предприятия.

В целом информация о величине собственных источников представлена в IV разделе баланса. К ним, в первую очередь, относятся: уставный капитал, резервный фонд, фонды специального назначения, нераспределенная прибыль.

Данные о составе и динамике заемных средств отражаются в V и VI разделах баланса. К ним относятся: краткосрочные кредиты банков, долгосрочные кредиты банков, краткосрочные займы, долгосрочные займы, кредиторская задолженность предприятия поставщикам и подрядчикам, задолженность по расчетам с бюджетом, долговые обязательства предприятия, задолженность органам социального страхования и обеспечения, задолженность предприятия прочим хозяйственным контрагентам.

Основные показатели, характеризующие структуру источников средств отражены в части 1.1 «Предварительная оценка платежеспособности и ликвидности», в таблице 1 «Структура имущества и источников его образования».

2.3 Анализ оборачиваемости оборотных средствОбщая оценка оборачиваемости активов предприятия

Финансовое положение предприятия находится в непосредственной зависимости от того, насколько быстро средства, вложенные в активы, превращаются в реальные деньги.

Длительность нахождения средств в обороте определяется совокупным влиянием ряда разнонаправленных факторов внешнего в внутреннего характера.

Следует иметь в виду, что на величину коэффициента оборачиваемости текущих активов оказывает влияние не только способ расчета их средней величины, но не в меньшей степени и принятая на предприятии методика их оценки. В учетной политике ФГУП «ОМО им. П.И. Баранова» определен способ оценки материалов – методом ЛИФО т.е. по стоимости последних закупок.

Использование метода оценки материалов по стоимости последних закупок, хотя и является весьма привлекательным в условиях инфляции с позиции налогообложения (поскольку он максимизирует себестоимость реализованной продукции), в то же время приводит к искажению величины остатков материалов в сторону их уменьшения. В результате достоверность показателя оборачиваемости активов снижается.

Рассмотрим динамику и структуру оборотных активов (таблица 7)

Таблица 7

Динамика и структура оборотных активов ФГУП «ОМО им. П.И. Баранова» за 2006 год

| Наименование | 2004г. | 2005г. | 2006г. | Отклонения в % |

| Оборотные активы (тыс. руб.) | 952434 | 1217248 | 1281494 | 105,3 |

| в % к итогу баланса | 45% | 52% | 55% | |

| Запасы и прочие оборотные активы | 506144 | 836021 | 952821 | 114,0 |

| в % к оборотным активам | 81% | 88% | 74% | |

| сырье и материалы | 274424 | 392888 | 174386 | 44,4 |

| в % к запасам | 33% | 36% | 18% | |

| незавершенное производство | 376371 | 475293 | 729762 | 153,5 |

| в % к запасам | 45% | 43% | 77% | |

| готовая продукция | 148439 | 181015 | 61618 | 34,0 |

| в % к запасам | 18% | 17% | 6% | |

| товары отгруженные | 13933 | 5520 | 429 | 7,8 |

| в % к запасам | 2% | 1% | 0 | |

| прочие запасы и оборотные активы | 22854 | 42037 | 0 | |

| в % к запасам | 3% | 4% | 0 | |

| Краткосрочные дебиторы | 115018 | 113382 | 258824 | 228,3 |

| в % к оборотным активам | 12% | 9% | 20% | |

| Краткосрочные финансовые вложения | 170 | 1721 | 532 | 30,9 |

| в % к оборотным активам | 0% | 0% | 0 | |

| Денежные средства | 1225 | 5392 | 41605 | 771,6 |

| в % к оборотным активам | 0% | 0% | 3% |

За отчетный период оборотные активы увеличились на 5,3%. Рост оборотного капитала произошел за счет увеличения дебиторской задолженности и денежных средств на фоне снижения запасов.

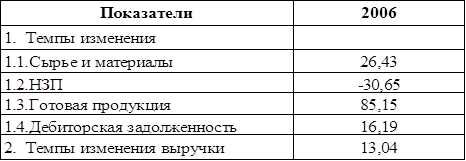

В структуре запасов наибольший удельный вес занимает незавершенное производство (77%) и дебиторская задолженность 20%. Рост по этим статьям сопровождается сокращением объемов продаж (94,2%). Рост дебиторской задолженности объясняется несвоевременной оплатой покупателей нашей продукции. Увеличение незавершенного производства на 53,5% могло произойти за счет увеличения заказов авиационной продукции с большим производственным циклом. Запасы готовой продукции снизились на 34%. Стоимость товаров отгруженных сократилось за период анализа в 12,9 раз. Доля их в величине запасов менее 1%, поэтому их изменения не оказывали существенного влияния на структуру и величину оборотных активов.

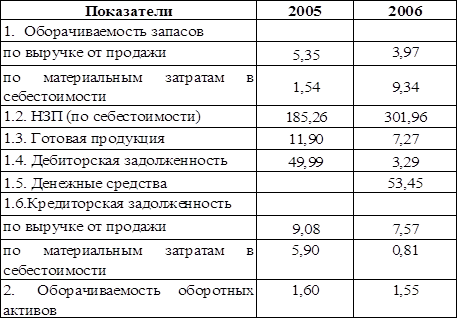

Основные показатели, используемые в оценке оборачиваемости оборотных средств приведены в табл.8.

Таблица 8

Оборачиваемость элементов оборотного капитала

| Наименование | 2004г. | 2005г. | 2006г. |

| Оборачиваемость производственных оборотных активов | 1,018 | 0,836 | 0,6810 |

| длительность оборота, дни | 353,7 | 430,7 | 528,6 |

| В том числе: | |||

| 1. Оборачиваемость запасов и прочих оборотных активов | 1,187 | 0,935 | 0,8607 |

| длительность оборота, дни | 303,2 | 385,2 | 418,3 |

| 1.1 оборачиваемость сырья и материалов | 3,597 | 2,707 | 3,0 |

| длительность оборота, дни | 100,1 | 133,0 | 120,0 |

| 1.2оборачиваемость незавершенного производства | 2,677 | 2,121 | 1,412 |

| длительность оборота, дни | 134,5 | 169,7 | 254,9 |

| 1.3оборачиваемость готовой продукции и товаров | 6,811 | 5,484 | 7,013 |

| длительность оборота, дни | 52,9 | 65,7 | 51,3 |

| 1.4 оборачиваемость товаров отгруженных | 36,767 | 92,868 | 286,053 |

| длительность оборота, дни | 9,8 | 3,9 | 1,2 |

| 1.5 оборачиваемость прочих оборотных активов | 60,306 | 27,84 | 0 |

| длительность оборота, дни | 6,0 | 12,9 | 0 |

| 2. оборачиваемость краткосрочной дебиторской задолженности | 7,13 | 7,91 | 4,572 |

| длительность оборота, дни | 50,5 | 45,5 | 78,7 |

Оборачиваемость производственных оборотных активов показывает, сколько раз за период совершается полный оборот запасов и краткосрочной дебиторской задолженности. Рассчитывается как чистая выручка, деленная на среднюю за период величину производственных оборотных активов.

Длительность оборота производственных оборотных активов за анализируемый период увеличилась на 97,9 дней (с 430,7 дней до 528,6 дней (122,7%)). Исходя из существенного роста оборотных активов и увеличения длительности их оборота на фоне снижения выручки предприятия, можно сделать вывод, что управление оборотным капиталом осуществляется крайне нерационально.

Увеличение длительности оборота активов обусловлено увеличением длительности оборота запасов в целом, которое составило 33,1 дня (с 385,2 до 418,3). Такую высокую длительность оборота можно объяснить в большей степени неэффективным использованием оборотных средств.

В составе запасов увеличение длительности оборота произошло по статье затраты в незавершенном производстве на 85,2 дней, что можно объяснить продолжительным производственным циклом некоторой продукции. По остальным статьям произошло незначительное снижение оборачиваемости запасов, что оценивается положительно. Для дальнейшего увеличения оборачиваемости руководству предприятия рекомендуется провести инвентаризацию имущества, в частности запасов, с целью определения их фактического наличия, ликвидности остатков и их целесообразности.

Особое значение для стабильной деятельности предприятия имеет скорость движения денежных средств. Одним из основных условий финансового благополучия предприятия является приток денежных средств, обеспечивающий покрытие его текущих обязательств. Следовательно, отсутствие такого минимально необходимого запаса денежных средств свидетельствует о наличии финансовых затруднений у предприятия. В то же время, чрезмерная величина денежных средств говорит о том, что реально предприятие терпит убытки. связанные с инфляцией и обесценением денег. В этой связи возникает необходимость оценить рациональность управления денежными средствами на предприятии.

Существуют различные способы такого анализа. В частности, барометром возникновения финансовых затруднений является тенденция сокращения доли денежных средств в составе текущих активов предприятия при возрастающем объеме его текущих обязательств. Поэтому ежемесячный анализ соотношения денежных средств и наиболее срочных обязательств (срок которых истекает в текущем месяце) может дать достаточно красноречивую картину избытка (недостатка) денежных средств на предприятии.

Другим способом оценки достаточности денежных средств является определение длительности периода оборота.

(5392+41605)/2

Период оборота = ---------------------- = 9,94 дней

850864/360

Длительность периода составляет 360 дней. Для расчета привлекаются внутренние учетные данные о величине остатков на начало и конец периода по счетам денежных средств (50, 51, 52, 55). Для ФГУП «ОМО им. П.И. Баранова» данный показатель составляет 9,9 дней.

Для того, чтобы раскрыть реальное движение денежных средств на предприятии, оценить синхронность поступления и расходования денежных средств, а также увязать величину полученного финансового результата с состоянием денежных средств на предприятии, следует выделить и проанализировать все направления поступления (притока) денежных средств, а также их выбытия (оттока).

Указанные направления движения денежных средств принято рассматривать отдельно в разрезе следующих основных видов деятельности: текущей, инвестиционной, финансовой.

Приток денежных средств в рамках текущей деятельности связан, в первую очередь, с получением выручки от реализации продукции, выполнения работ и оказания услуг, а также авансов от покупателей и заказчиков; отток - с уплатой по счетам поставщиков и прочих контрагентов, выплатой заработной платы работникам. производимыми отчислениями в фонды социального страхования и обеспечения, расчетами с бюджетом по причитающимся к уплате налогам. К текущей деятельности предприятия принято также относить и выплаченные (полученные) проценты по кредитам.

Движение денежных средств в разрезе инвестиционной деятельности связано с приобретением (реализацией) имущества, имеющего долгосрочное использование. В первую очередь, это касается поступления (выбытия) основных средств и нематериальных активов.

Финансовая деятельность предприятий связана в основном с притоком средств вследствие получения долгосрочных и краткосрочных кредитов и займов и их оттоком в виде выплаты дивидендов и погашения задолженности по полученным ранее кредитам.

Анализ движения денежных средств проводится прямым и косвенным методом.

Схема анализа движения денежных средств прямым методом показана в табл. 9.

Таблица 9

Движение денежных средств на предприятии (прямой метод)

| Показатели | Сумма, тыс.руб. |

| 1. Текущая деятельность | |

| 1.1. Приток денежных средств (поступления): | |

| выручка от реализации продукции, работ, услуг; | 529232 |

| авансы, полученные от покупателей и прочих контрагентов; | 500972 |

| · прочие поступления (возврат средств от поставщиков; сумм, выданных ранее подотчетным лицам; средства по целевому финансированию и др.) | 236466 |

| 1.2. Отток денежных средств: | |

| · платежи по счетам поставщиков и подрядчиков; | 443420 |

| · выплата заработной платы (основной и дополнительной); | 360443 |

| · сумма налоговых платежей в бюджет и внебюджетные фонды | 228900 |

| · Сумма прочих выплат в процессе операционной деятельности | 205300 |

| Итого приток денежных средств от текущей деятельности | -41834 |

| II. Инвестиционная деятельность | |

| 2.1. Поступления: | |

| · выручка от реализации основных средств, НМА, долгосрочных финансовых вложений | 8926 |

| · полученные проценты, дивиденды | 23 |

| 2.2. Отток: | |

| · приобретение ценных бумаг и иных финансовых вложений | 41120 |

| Итого отток денежных средств в результате инвестиционной деятельности | -32171 |

| III. Финансовая деятельность | |

| 3.1. Приток: | |

| · полученные ссуды, займы | 869968 |

| 3.2. Отток: | |

| · возврат полученных ранее кредитов; | 759750 |

| · краткосрочные финансовые вложения; | |

| Итого приток денежных средств от финансовой деятельности | 110218 |

| Общее изменение денежных средств за период | 36213 |

По данным табл. 9 можно сделать следующие выводы. В результате текущей деятельности денежные средства предприятия уменьшились на 41 834 тыс.руб. При этом основными направлениями их поступлений стали выручка от реализации продукции (529232 тыс.руб.). Отток денежных средств в отчетном периоде был связан в основном с оплатой поступивших на предприятие товарно-материальных ценностей и оказанных услуг (443420 тыс.руб.), а также выплатами по фонду оплаты труда (360 443 тыс.руб.) с соответствующими отчислениями в фонды социального страхования и обеспечения.

В результате инвестиционной деятельности денежные средства предприятия уменьшились на 32171 тыс. руб. Это произошло за счет приобретения предприятием в отчетном году ценных бумаг на сумму 41120 тыс. руб.

Увеличение денежных средств на 110 218 тыс. руб. произошло за счет финансовой деятельности предприятия. В связи с отсутствием денежных средств для осуществления производственной деятельности предприятие вынуждено привлекать кредиты банков.

Совокупное увеличение денежных средств за анализируемый период составило 36213 тыс. руб. (-41834 – 32171 + 110218).

Как видим, анализ денежных средств прямым методом позволяет оценить ликвидность предприятия, поскольку он детально раскрывает движение денежных средств на его счетах, что дает возможность делать оперативные выводы относительно достаточности средств для уплаты по счетам текущих обязательств, а также о возможности осуществления инвестиционной деятельности. В то же время этому методу присущ серьезный недостаток, поскольку он не раскрывает взаимосвязи полученного финансового результата и изменения величины денежных средств на счетах предприятия. Так результат деятельности предприятия за отчетный год - убыток в размере 506608 тыс. руб. (данные ф.2). В то же время в балансе зафиксировано увеличение денежных средств предприятия к концу года в сумме 36213 тыс.руб. Бухгалтер, в чьи функции входит задача обеспечения руководства информацией о наличии и движении денежных средств на предприятии, должен быть в состоянии объяснить причину указанных расхождений. С этой целью проводится анализ движения денежных средств косвенным методом, суть которого состоит в преобразовании величины чистой прибыли в величину денежных средств. При этом исходят из того, что в деятельности каждого предприятия имеются отдельные, нередко значительные по величине, виды расходов и доходов, которые уменьшают (увеличивают) прибыль предприятия, не затрагивая величину его денежных средств. В процессе анализа на сумму указанных расходов (доходов) производят корректировки величины чистой прибыли таким образом, чтобы статьи расходов, не связанные с оттоком средств, и статьи доходов, не сопровождающиеся их притоком, не влияли на величину чистой прибыли. В частности. всякое выбытие основных средств и прочих внеоборотных активов связано с получением убытка в размере их остаточной стоимости. Вполне понятно, что никакого воздействия на величину денежных средств указанные операции списания с баланса остаточной стоимости имущества не оказывают, поскольку связанный с ними отток средств произошел значительно раньше - в момент их приобретения. Следовательно, сумма убытка в размере недоамортизированной стоимости должна быть добавлена к величине чистой прибыли.

Другим примером расходов, не вызывающих отток денежных средств, могут служить бухгалтерские операции начисления износа, уменьшающие величину финансового результата. В данном случае, как и в предыдущем, уменьшение прибыли не сопровождается сокращением денежных средств (следовательно, для получения реальной величины денежных средств суммы начисленного износа должны быть добавлены к чистой прибыли). Кроме того, при анализе взаимосвязи полученного финансового результата и изменения денежных средств следует учитывать возможность получения доходов, отражаемых в учете ранее реального поступления денежных средств (например, при учете реализованной продукции по моменту ее отгрузки).

Для целей анализа привлекается информация бухгалтерского баланса, формы № 2, формы 5, данные Главной книги. С ее помощью отдельно определяется движение денежных средств в рамках текущей, инвестиционной и финансовой деятельности. Совокупный результат, характеризующий состояние денежных средств на предприятии, складывается из суммы результатов движения средств по каждому виду деятельности.

Анализ целесообразно начинать с оценки тех изменений, которые произошли в состоянии активов предприятия и их источниках. С этой целью составляется табл. 10.

Таблица 10

| Изменение величины имущества предприятия и источников его образования | |||

| на ФГУП "ОМО им. П.И. Баранова" за 2006 год | |||

| Статьи баланса | На начало периода | На конец периода | Изменения: |

| Увел. (+), уменьш. (-) | |||

| АКТИВ | |||

| Незавершенное строительство | 51327 | 67586 | 16259 |

| Производственные запасы и НДС по приобретенным ценностям | 1 096 753,0 | 980 533,0 | -116 220,0 |

| Дебиторская задолженность | 113381 | 258824 | 145443 |

| ПАССИВ | |||

| Кредиторская задолженность Всего: | 661 669,0 | 1 064 115,0 | 402 446,0 |

| кредиторская задолженность поставщикам и покупателям | |||

| Авансы полученные | 162 330,3 | 364 875,0 | 202 544,7 |

| Авансы выданные | 9 599,3 | 921,1 | -8 678,2 |

Далее следует определить, как изменение по каждой статье актива и пассива отразились на состоянии денежных средств предприятия и его чистой прибыли.

Для того, чтобы оценить реальный приток денежных средств на предприятие от его покупателей, рассмотрим механизм отражения бухгалтерских операций на примере счета 62 “Расчеты с покупателями и заказчиками”.

Очевидно, что движение денежных средств возникает лишь при операциях, отражаемых по кредиту счета 62 (поступление денежных средств). Как и для любого активного счета, для счета 62 действует принцип определения конечного сальдо по формуле:

С2=С1 + Од -Ок,

где С1, С2 - сальдо на начало и конец периода;

Од, Ок - обороты по дебету и кредиту счета.

Тогда

Ок = Од + С1 - С2 = Од - (С2 - С1)

Если в течение отчетного периода произошло увеличение задолженности покупателей (С2>C1), делают вывод о том, что реальный приток средств на предприятие был ниже зафиксированного в Отчете о финансовых результатах на величину разности конечного и начального остатка и, значит, эта разность должна быть исключена из величины чистой прибыли.

Так, запись по дебету счета 62 “Расчеты с покупателями и заказчиками” предполагает кредитование счета 90. Следовательно, приток денежных средств на предприятие будет определяться суммой реализации и изменением величины дебиторской задолженности (учет реализации по отгрузке). По данным формы №2 выручка от реализации на предприятии составила 850 864 тыс.руб. Тогда реальный приток денежных средств на предприятие составил 850 864 - (258824 - 113381) = 478 659. Это означает, что на сумму 478659 тыс.руб. величина чистой прибыли, отраженной в Отчете о финансовых результатах, была завышена и должна быть исключена из нее.

Очевидно, что уменьшение дебиторской задолженности приведет к увеличению реального притока денежных средств, а значит, в данном случае разность между значением дебиторской задолженности на начало и конец периода должна быть прибавлена к чистой прибыли.

Аналогичным будет механизм корректировок по счету 60. Влияние на чистую прибыль операций, связанных с приобретением ТМЦ, характеризуется тем, что увеличение остатков по счетам 10 “Материалы”, 41 “Товары” и др. занижает реальный отток средств (сумма увеличения остатка по этим счетам должна быть исключена из чистой прибыли); соответственно сумма уменьшения остатков по указанным счетам прибавляется к чистой прибыли.

Операции, отражаемые на пассивных счетах, имеют обратный механизм воздействия на движение денежных средств. Если остаток по счетам обязательств в отчетном периоде увеличивается, то это означает, что по ним было заплачено меньше, чем показано в расходах (себестоимость реализации завышена) и сумма увеличения должна быть прибавлена к чистой прибыли. Если сальдо уменьшается, следовательно, по счетам обязательств было заплачено больше, чем указано в Отчете о финансовых результатах, и сумма уменьшения должна исключаться из величины чистой прибыли.

Особый характер имеют корректировки величины чистой прибыли, связанные с операциями начисления износа (оборот по кредиту счетов 02, 05); поскольку указанные расходы уменьшают балансовую прибыль, но не влияют на движение денежных средств.

Далее, при анализе взаимосвязи денежных потоков и чистой прибыли следует скорректировать суммы, отражаемые в ф.№2 по статье “Прочая реализация”. Результат от прочей реализации возникает вследствие продажи различных видов имущества. При этом в ф.№2 находит отражение лишь разность между дебетовым и кредитовым оборотом счета 90. Однако, движение денежных средств возникает лишь при операциях отражаемых по кредиту указанных счетов (выручка от реализации). Следовательно, остаточная стоимость основных средств (дебетовый оборот) должна быть прибавлена к чистой прибыли.

Кроме того, как известно, по кредиту счета 91 отражаются суммы стоимости оприходованных материальных ценностей, оставшихся после ликвидации основных средств. Хотя такие операции и увеличивают финансовый результат, они не сопровождаются движением денежных средств. Следовательно, указанные суммы в процессе анализа должны быть исключены из величины полученной чистой прибыли.

Наконец, поскольку реализация долгосрочных активов рассматривается как приток денежных средств от инвестиционной деятельности, с целью избежания двойного счета указанная сумма должна быть исключена из раздела текущей деятельности.

Совокупное влияние рассмотренных процедур, корректирующих величину чистой прибыли, должно привести к отражению результата изменения денежных средств, как это показано в табл. 11.

Таблица 11

Движение средств на предприятии (косвенный метод)

| Показатели | Сумма, тыс. руб., влияние на прибыль: увеличение (+), уменьшение (-) |

| Движение денежных средств от текущей деятельности | |

| Чистая прибыль от операционной деятельности | -506 608 |

| Амортизация основных средств и НМА | 1 229 647 |

| Изменение суммы дебиторской задолженности | 145 443 |

| Изменение суммы запасов и НДС | -116 220 |

| Изменение суммы кредиторской задолженности | 402 446,0 |

| Изменение суммы доходов будущих периодов | 0 |

| Изменение суммы резерва предстоящих расходов и платежей | 0 |

| Изменение суммы полученных авансов | 202 544,7 |

| Изменение суммы выданных авансов | -8 678,2 |

| Итого состояние денежных средств от текущей деятельности | -41 834 |

| Движение денежных средств от инвестиционной деятельности | |

| Выручка от реализации основных средств, НМА | 8 926 |

| Сумма полученных процентов и дивидендов | 23 |

| Сумма приобретенных основных средств, НМА | -41 120 |

| Краткосрочные финансовые вложения | |

| Итого сумма денежных средств от инвестиционной деятельности | -32 171 |

| Движение денежных средств от финансовой деятельности | |

| Сумма дополнительно привлеченных краткосрочных кредитов и займов | 869 968 |

| Гашение краткосрочных кредитов и займов | -759 750 |

| Краткосрочные финансовые вложения | 0 |

| Итого состояние денежных средств от финансовой деятельности | 110 218 |

| Изменения в состоянии денежных средств | 36 213 |

| Денежные средства на начало года | 5 392 |

| Денежные средства на конец года | 41 605 |

Как следует из данных табл.11, в результате текущей деятельности предприятия его денежные средства уменьшились на 41 834 тыс. руб. За отчетный период предприятие получило убыток Отметим, что наибольшее влияние на изменение чистой прибыли при ее увязке с движением денежных средств оказала процедура ее корректировки на величину начисленного износа, в результате которой прибыль возросла на 1229647 тыс.руб.

На уменьшение величины чистой прибыли при ее увязке с денежными средствами оказало влияние, в первую очередь, увеличение дебиторской задолженности (145443 тыс.руб.), сокращение задолженности поставщикам (133 тыс.руб.), выплаты работникам по фонду потребления (206 тыс.руб.).

Однако, наибольший отток денежных средств связан в отчетном периоде с инвестиционной деятельностью предприятия. Так, в результате поступления основных средств отток денежных средств составил 1291 тыс.руб. Следует отметить, что прирост основных средств по балансу составил 649 тыс.руб., однако эта величина явилась результирующей двух факторов: поступления основных средств (1291 тыс.руб.) и их выбытия (642 тыс.руб.). Поскольку, как уже отмечалось ранее, выбытие недвижимого имущества не затрагивает состояние денежных средств на предприятии; для целей анализа используется лишь величина их поступления. Данные о движении денежных средств в рамках инвестиционной деятельности показывают, что на предприятии идет процесс обновления основных средств. При этом частично отток денежных средств в результате инвестиционной деятельности предприятия был покрыт за счет полученной прибыли, частично недостающие денежные средства были получены за счет накопленных амортизационных отчислений; общий отток средств составил 140 тыс.руб. (945 - 1271 + 186).

Данные табл. 10 содержат ценную управленческую информацию, в которой заинтересовано как руководство предприятия, так и его инвесторы. Так, с ее помощью руководство предприятия может контролировать текущую платежеспособность предприятия, принимать оперативные решения по ее стабилизации, оценить возможность осуществления дополнительных инвестиций.

Инвесторы, располагая информацией о движении денежных потоков на предприятии, имеют возможность судить о том, насколько стабильно финансовое положение предприятия, в которое они вложили свои средства, более обоснованно подойти к разработке политики распределения и использования прибыли.

Таким образом, в отличие от ранее сложившихся подходов к оценке финансового положения, анализ движения денежных средств дает возможность сделать более обоснованные выводы о том, в каком объеме и з каких источников были получены поступившие на предприятия денежные средства и каковы основные направления их использования; достаточно ли собственных средств предприятия для осуществления инвестиционной деятельности; чем объясняются расхождения величины полученной прибыли и наличия денежных средств и др.

Анализ дебиторской задолженности

Значительный удельный вес дебиторской задолженности в составе текущих активов (в нашем примере более 20%), определяет их особое место в оценке оборачиваемости оборотных средств.

В наиболее общем виде изменения в объеме дебиторской задолженности за год могут быть охарактеризованы данными баланса.

Для целей внутреннего анализа следует привлечь сведения аналитического учета (журнал-ордер или заменяющую его ведомость учета расчетов с покупателями и заказчиками). Для обобщения результатов анализа состояния расчетов с покупателями и заказчиками составляют сводную таблицу, в которой дебиторская задолженность классифицируется по разным признакам (табл. 12).

Таблица 12

Анализ состояния дебиторской задолженности

| Показатели | Начало года, тыс. руб. | Конец года тыс. руб. | В том числе просроченная (на конец года), (по поставщикам и покупателям свыше 8 месяцев), тыс. руб. | Просроченная задолженность в % | Доля просроченной задолженности в общем объеме, % | |

| Дебиторская задолженность Всего: | 113 381,0 | 258 824,0 | 119 576,4 | 46,20 | 100,00 | |

| в том числе: | ||||||

| - перед поставщикам | 128 451,8 | 113 119,6 | 88,06 | 94,60 | ||

| - перед покупателями | 130 372,5 | 6 456,8 | 4,95 | 5,40 |

Ежемесячное ведение табл. 11 позволяет бухгалтеру составить четкую картину состояния расчетов с покупателями и обращает внимание на просроченную задолженность. Для более детального анализа дебиторскую задолженность рекомендуется классифицировать на просроченную до 1 мес, 3мес, 6 мес, и свыше 6 мес. Кроме того, практическая полезность использования таблицы 11 состоит еще в том, что они в значительной степени облегчают проведение инвентаризации состояния расчетов с дебиторами.

Таблица 13

Анализ оборачиваемости дебиторской задолженности

| Показатели | Предыдущ. год | Отчетн. год | Изменения |

| 1. Оборачиваемость дебиторской задолженности, количество раз | 7,91 | 4,60 | -3,31 |

| 2. Период погашения дебиторской задолженности, дни | 45,50 | 78,70 | 33,20 |

| 3. Доля дебиторской задолженности в общем объеме текущих активов, % | 9,31 | 20,20 | 10,89 |

| 4. Отношение средней величины дебиторской задолженности к выручке от реализации | 20,60 | 21,90 | 1,30 |

Как следует из табл.13, состояние расчетов с покупателями по сравнению с прошлым годом, ухудшилось.

На 33,2 дня увеличился средний срок погашения дебиторской задолженности, который составляет 78,7 дней. Особое внимание бухгалтер должен обратить на снижение “качества” задолженности.

Имея в виду, что доля дебиторской задолженности во общем оборотных средств к концу года выросла на 10,89%(составляя 20,2% от величины текущих активов), можно сделать вывод о снижении ликвидности текущих активов в целом и, следовательно. ухудшении финансового положения предприятия.

Существуют некоторые рекомендации, позволяющие управлять дебиторской задолженностью:

- контролировать состояние расчетов с покупателями по отсроченным (просроченным) задолженностям;

- по возможности ориентироваться на большее число покупателей с целью уменьшения риска неуплаты одним или несколькими крупными покупателями;

- следить за соотношением дебиторской и кредиторской задолженности: значительное превышение дебиторской задолженности создает угрозу финансовой устойчивости предприятия и делает необходимым привлечение дополнительных (как правило, дорогостоящих) источников финансирования;

- использовать способ предоставления скидок при досрочной оплате. В условиях инфляции всякая отсрочка платежа приводит к тому, что предприятие-производитель (продавец) реально получает лишь часть стоимости реализованной продукции. Поэтому возникает необходимость оценить возможность предоставлении скидки при досрочной оплате.

Глава 3. Анализ финансовой устойчивости предприятия

Оценка финансового состояния организации будет неполной без анализа ее финансовой устойчивости. Анализируя платежеспособность, сопоставляют состояние пассивов с состоянием активов. Это, как уже отмечалось, дает возможность оценить, в какой степени организация готова к погашению своих долгов.

Задачей анализа финансовой устойчивости является оценка величины и структуры активов и пассивов. Это необходимо, чтобы ответить на вопросы: насколько организация независима с финансовой точки зрения, растет или снижается уровень этой независимости и отвечает ли состояние активов и пассивов организации задачам ее финансово-хозяйственной деятельности. Показатели, которые характеризуют независимость по каждому элементу активов и по имуществу в целом, дают возможность измерить, достаточно ли устойчива анализируемая организация в финансовом отношении.

Анализ финансовой устойчивости предприятия включает расчет показателей достаточности нормальных источников финансирования запасов на очередной производственный цикл;

- излишек или недостаток собственных оборотных средств;

- излишек или недостаток собственных и долгосрочных заемных источников формирования запасов;

- излишек или недостаток общей величины источников формирования запасов.

На основе расчета данных показателей оценивается тип финансовой ситуации:

1) абсолютная устойчивость, независимость финансового состояния - этот тип ситуации встречается крайне редко, представляет собой крайний тип финансовой устойчивости;

2) нормальная устойчивость - финансовое состояние, гарантирующее постоянную платежеспособность;

3) неустойчивое состояние, сопряженное с нарушением платежеспособности, но при котором все же сохраняется возможность восстановления равновесия в результате пополнения источников собственных средств за счет сокращения дебиторской задолженности, ускорения оборачиваемости запасов;

4) кризисное состояние – предприятие на грани банкротства, т.е. у предприятия не хватает источников для формирования запасов и затрат, а денежные средства, ценные бумаги и дебиторская задолженность не покрывают даже кредиторской задолженности и просроченных ссуд

Для определения типа финансовой устойчивости рассчитывают величины излишка или недостатка отдельных источников финансирования по балансу:

- наличие собственных оборотных средств, равное разнице величины реального собственного капитала и суммы величин внеоборотных активов и долгосрочной дебиторской задолженности;

- наличие долгосрочных источников формирования запасов, получаемое из предыдущего показателя увеличением на сумму долгосрочных пассивов. Если целевое финансирование и поступления носят долгосрочный характер, то их величина включается в состав долгосрочных пассивов при расчете данного показателя;

- общая величина основных источников формирования запасов, равная сумме долгосрочных источников (предыдущий показатель) и краткосрочных заемных средств. Если целевое финансирование и поступления носят краткосрочный характер, то их величина включается в состав краткосрочных заемных средств, при расчете данного показателя.

Схематически тип финансовой устойчивости представлен в таблице 14.

Таблица 14

Определение типа финансовой устойчивости

| Собственные оборотные средства | Собственные оборотные средства + долгосрочные кредиты и займы | Общая величина источников | Тип финансовой устойчивости |

| + | + | + | Абсолютная |

| – | + | + | Нормальная |

| – | – | + | Неустойчивое |

| – | – | – | Кризисное |

Диагностика типа финансовой устойчивости по балансу ФГУП «ОМО им. П.И. Баранова» за 2006 год представлена в табл. 15.

Данные табл. 15 показывают, что показатели, определяющие тип финансовой устойчивости все имеют отрицательное значение.

Следовательно, у организации кризисное финансовое состояние. Как в начале года, так и в конце периода предприятие полностью зависит от заемных источников финансирования. Собственного капитала, долгосрочных и краткосрочных кредитов и займов не хватает для финансирования материальных оборотных средств, то есть пополнение запасов идет за счет средств, образующихся в результате замедления погашения кредиторской задолженности.

Таблица 15

| Показатели | На начало года | На конец года | Отклонения |

| Источники собственных средств (стр. 490+640+650) | 1173019 | 666411 | -506608 |

| Основные средства и вложения (стр.190) | 1103839 | 1036159 | -67680 |

| Наличие собственных оборотных средств СОС (стр. 1–стр. 2) | 69180 | -369748 | -438928 |

| Долгосрочные кредиты и займы (стр. 510) | 0 | 181685 | 181685 |

| Наличие СОС и долгосрочных заемных источников формирования запасов и затрат (стр. 3+стр. 4) | 69180 | -188063 | -257243 |

| Краткосрочные кредиты и займы, исключая просроченные (стр. 610) | 474626 | 389800 | -84826 |

| Наличие общей величины основных источников формирования запасов и затрат (стр. 5 + стр. 6) | 543806 | 201737 | -342069 |

| Запасы и затраты (стр. 210+220) | 1096753 | 980533 | -116220 |

| Излишек(+), недостаток (–) СОС для формирования запасов и затрат (стр. 3– стр. 8) | -1027573 | -1350281 | -322708 |

| Излишек (+), недостаток (–) собственных оборотных и долгосрочных заемных источников формирования запасов и затрат (стр. 5–стр. 8) | -1027573 | -1168596 | -141023 |

| Излишек (+), недостаток (–) общей величины основных источников формирования запасов и затрат (стр. 7–стр. 8) | -552947 | -778796 | -225849 |

В дополнение к абсолютным показателям рассчитываются относительные показатели финансовой устойчивости, с помощью которых анализируется структура источников формирования капитала организации, оценивается степень финансовой устойчивости и финансового риска.

Финансовые коэффициенты, применяемые для оценки финансовой устойчивости предприятия:

- коэффициент автономии;

- коэффициент финансовой зависимости;

- коэффициент соотношения заемных и собственных средств (леверидж);

- коэффициент финансирования;

- коэффициент маневренности собственного капитала;

- коэффициент постоянного актива (финансовой устойчивости);

- коэффициент обеспеченности оборотных активов собственными средствами;

- коэффициент обеспеченности запасов собственными оборотными средствами;

Расчет относительных показателей финансовой устойчивости ФГУП «ОМО им. П.И. Баранова» за 2006 год представлен в таблице 16

Таблица 16

| Показатель | Формула расчета по данным баланса | Рекомендуемое значение, тенденция | Значение показателя | Темп роста, коэффициент | |

| на начало года | на конец года | ||||

| Коэффициент автономии | стр. 490/300 | 0,5 | 0,5054 | 0,2875 | 0,5689 |

| Коэффициент финансовой зависимости | стр.590+690/300 | Меньше 0,5 | 0,4946 | 0,7125 | 1,4406 |

| Коэффициент соотношения заемных и собственных средств | стр.590+690/490 | Меньше 0,7 | 0,9787 | 2,478 | 2,5319 |

| Коэффициент финансирования | стр.490/590+690 | Не менее 1 | 1,022 | 0,4036 | 0,3949 |

| Коэффициент маневренности собственного капитала | стр.490-190/490 | 0,2 - 0,5 | 0,059 | -0,5548 | -9,4034 |

| Коэффициент постоянного актива (финансовой устойчивости | стр.490+590/300 | 0,7 | 0,5104 | 0,3727 | 0,7302 |

| Коэффициент обеспеченности оборотных активов собственными средствами | стр.490-190/290 | 0,1 | 0,0568 | -0,2885 | -5,0792 |

| Коэффициент обеспеченности запасов собственными оборотными средствами; | стр.490-190/210 | 0,6 - 0,8 | 0,0652 | -0,3825 | -5,8666 |

| Коэффициент соотношения мобильных и иммобилизованных средств | стр.290/190 | Тенденция повышения | 1,1027 | 1,2368 | 1,1216 |

Коэффициент автономии важен для инвесторов и кредиторов, так как они отдают предпочтение организациям с высокой долей собственного капитала. Данный коэффициент характеризует, в какой степени активы предприятия сформированы за счет собственного капитала.

Коэффициент автономии ФГУП «ОМО им. П.И. Баранова» снизился на конец отчетного периода на 56,9%, что указывает на резкое снижение финансовой устойчивости и повышение зависимости от заемных источников финансирования. Снижения коэффициента автономии оценивается отрицательно.

Коэффициент финансовой зависимости показывает, сколько заемных средств привлекло предприятие на 1 руб. вложенных в активы собственных средств. Увеличение данного коэффициента (с 0,49 до 0,71) связано с увеличением финансовой зависимости предприятия. Значение соотношения должно быть меньше 0,5. Динамика изменения коэффициента отрицательная.

Коэффициент соотношения заемного и собственного капитала (леверидж, плечо финансового рычага) характеризует, в какой степени предприятие зависит от внешних источников финансирования, т.е. сколько заемных средств привлекла организация на 1 руб. Значение данного коэффициента превышает рекомендуемое значение и увеличилось к концу отчетного периода на 253,2 %, что свидетельствует об усилении зависимости от заемного капитала и снижения финансовой устойчивости.

Коэффициент финансирования показывает, сколько заемных средств покрывается собственным капиталом. Данный показатель на конец отчетного года снизился (с 1,022 до 0,404), что ниже рекомендованного значения (не менее 1). Снижение коэффициента финансирования связано с дальнейшим привлечением предприятием займов и кредитов.

Коэффициент маневренности собственного капитала показывает часть собственного капитала, вложенного в оборотные средства, т.е. капитала находящегося в мобильной форме, позволяющей относительно свободно маневрировать капиталом. Он зависит от структуры капитала и специфики отрасли, рекомендован в пределах от 0,2 до 0,5, но универсальные рекомендации по его величине и тенденции изменения вряд ли возможны. Значение данного коэффициента в ФГУП «ОМО им. П.И. Баранова» составляет на начало периода 0,06, на конец периода - 0,5, что свидетельствует о резком снижении маневренности собственного капитала.

Коэффициент постоянного актива (финансовой устойчивости) показывает удельный вес тех источников финансирования, которые предприятие может использовать в своей деятельности длительное время. Данный коэффициент на начало периода ниже рекомендованного значения и на конец периода снизился на 73%. Чем ниже коэффициент постоянного актива, тем ниже финансовая устойчивость, тем выше доля краткосрочных обязательств, работа с которыми требует постоянного оперативного контроля над своевременным их возвратом и привлечением других капиталов.

Коэффициент обеспеченности оборотных активов собственными средствами показывает долю оборотных активов, финансируемых за счет собственных средств организации. Для финансовой устойчивости организации необходимо значение этого коэффициента больше или равно 0,1. Коэффициент обеспеченности оборотных активов собственными средствами у ФГУП «ОМО им. П.И. Баранова» значительно ниже рекомендованного значения и составляет 0,06. Это означает что на начало года лишь 6% оборотных активов образовано за счет собственных средств, а на конец отчетного периода коэффициент обеспеченности оборотных активов имеет отрицательное значение.

Коэффициент обеспеченности запасов собственными оборотными средствами характеризует степень обеспеченности запасов собственным капиталом. Для ФГУП «ОМО им. П.И. Баранова» значение данного коэффициента ниже рекомендованного уровня, и на конец отчетного периода имеет отрицательное значение.

Коэффициент соотношения мобильных и иммобилизованных средств показывает, сколько внеоборотных средств приходится на 1 руб. оборотных активов. Для ФГУП «ОМО им. П.И. Баранова» значение данного коэффициента увеличилось к концу года на 12%. Чем выше значение показателя, тем больше средств организация вкладывает в оборотные активы.

Проанализировав значения вышеуказанных коэффициентов финансовой устойчивости, которые в большинстве находятся ниже рекомендованного уровня, можно сделать вывод о резком ухудшении финансового состояния организации.

Заключение

Оборотные средства представляют собой авансируемую в денежной форме стоимость для планомерного образования и использования оборотных производственных фондов и фондов обращения в минимально необходимых размерах, обеспечивающих выполнение предприятием производственной программы и своевременность осуществления расчетов. Постоянное движение оборотных средств является основой бесперебойного процесса производства и обращения. Это важнейшая функция оборотных средств - производственная.

Оборотные средства являются одной из основных финансовых категорий, оказывающих существенное влияние на сферу производства, сферу обращения, состояние расчетов в народном хозяйстве и, тем самым, на денежное обращение в стране, выполняют свою вторую функцию - платежно-расчетную. В условиях перехода к рыночной экономике у большинства предприятий состояние оборотных средств серьезно ухудшилось вследствие не только локальных, но и общих причин: разрушение единого экономического пространства, падение уровня производства, рост цен и т. д. Управление оборотными средствами напрямую связано с механизмом определения плановой потребности предприятия в них, их нормированием. Для предприятия важно правильно определить оптимальную потребность в оборотных средствах, что позволит с минимальными издержками получать прибыль, запланированную при данном объеме производства. Занижение величины оборотных средств влечет за собой неустойчивое финансовое состояние, перебои в производственном процессе и, как следствие, снижение объема производства и прибыли. В свою очередь, завышение размера оборотных средств снижает возможности предприятия производить капитальные затраты по расширению производства.

Определение потребности предприятия в оборотных средствах по источникам финансирования должно определяться по модели, независимой от установления потребности в оборотных средствах. Основой для расчетов здесь служит категория "чистый оборотный капитал" (собственные оборотные средства).

В ходе изучения проблемы и решения задач по теме выпускной работы были выявлены следующие недостатки деятельности руководства персонала предприятия в области управления оборотными средствами:

- ошибочная практика нашего времени отказа от нормирования оборотных средств, что явилось одной из причин кризисного состояния платежно-расчетной дисциплины;

- недостаток внимания, уделяемого управлению дебиторской задолженностью;

- завышенные операционные финансовые потребности.

В ходе выполнения практической части работы по данным направлениям были сделаны следующие предложения.

1. Разработана методика управления оборотными средствами предприятия с помощью системы показателей.

2. Не целесообразно привлекать краткосрочный кредит банка.

3. Мероприятия по совершенствованию организации производства, в основном, по оптимизации движения запасов приведут к ускорению оборачиваемости и дополнительному высвобождению средств.

4. Ускорение оборачиваемости производственных запасов на 1% приведет к дополнительному высвобождению средств в размере 450 тыс. руб. В целом по предприятию произошло высвобождение средств в 2000г. в размере 683388 тыс. руб., что в 2, 3 раза больше, чем в 1999 г.

Управление оборотными средствами имеет большое значение как для крупных компании, где оборотные средства составляют более половины всех ее активов, так и для небольших компаний, у которых краткосрочные обязательства являются основным источником финансирования.

Для промышленных предприятий важно поддерживать определенный уровень запасов в процессе производства (запасы незавершенного производства); транзитных запасов (находящихся между различными стадиями производства и хранения). Именно транзитные запасы позволяют избежать издержек и простоев на каждой стадии производства.

Запасы сырья дают предприятию свободу в осуществлении закупок. Без них предприятие должно ограничивать свою деятельность, закупая сырье и материалы в строгом соответствии с графиком производства. Запасы готовой продукции дают предприятию свободу в маркетинговых мероприятиях, позволяют эффективно удовлетворять потребительский спрос.

Запасы должны увеличиваться до тех пор, пока получаемая экономия превышает общие затраты по содержанию дополнительных запасов (затрат на хранение, перевозку и требуемую прибыль на капитал, вложенный в запасы).

Окончательная величина запасов зависит от оценки фактической экономии, затрат по содержанию дополнительных запасов и эффективного контроля за ними.

Наиболее экономичный размер запаса - чрезвычайно важный показатель при закупках сырья, хранении готовой продукции и транзитных запасов. Заказ может означать или закупку запасов какого-либо вида, или их производство.

Оптимальный размер заказа определяется равенством, известным как формула Уилсона (формула для определения наиболее экономичного размера заказа):

Из этого равенства видно, что Q изменяется прямо пропорционально общим расходам (S) и стоимости заказов (О) и обратно пропорционально затратам по содержанию запасов (С).

Некоторым изменениям обычно подвергается время, необходимое для получения товарно-материальных ценностей, начиная с момента размещения заказа. Из-за этих изменений нельзя дать запасам товарно-материальных ценностей упасть до нуля, нельзя обойтись без резервного запаса.

Определение приемлемого объема резервного запаса заключается в нахождении равновесия между вероятной нехваткой запасов и затратами по содержанию резервного запаса, достаточного для избежания этого события. Целесообразно не увеличивать этот запас после того, как затраты по содержанию запасов превысят рост доходов, получаемых в результате того, что фирма избегает дефицита.

Особенность современного периода - сложность управления товарно-материальными ценностями. В некоторых отраслях промышленности компании прибегают к "мгновенному" управлению запасами. Смысл состоит в том, что запасы приобретаются и вводятся в действие в тот момент, когда они необходимы. Это требует очень точных систем производства и информации о наличии запасов, высокоэффективной системы закупок, очень надежных поставщиков и эффективной системы управления запасами. Запасы сырья и транзитные запасы ни в коем случае не могут быть сокращены до нуля, и поэтому "мгновенное" управление запасами означает исключительно строгий контроль за минимизацией запасов.

Когда спрос или расход запасов является величиной неопределенной, необходимо попытаться повлиять на политику фирмы с тем, чтобы сократить средний срок, необходимый для получения заказа, начиная с момента его получения. Чем меньше средний срок выполнения заказа, тем меньше необходимый резервный запас и ниже общие инвестиции в запасы (при прочих равных условиях).

Чем выше альтернативные затраты денежных средств, вложенных в запасы, тем сильнее стремление фирмы сократить срок выполнения заказа. Для этого необходимо:

- попытаться найти новых поставщиков, которые обеспечат более быструю доставку заказа;

- попытаться добиться от уже имеющихся поставщиков ускорения поставок;

- добиться сокращения производственного периода с целью уменьшения сроков поставки готовой продукции.

В любом случае существует альтернатива между дополнительными издержками, связанными с сокращением срока выполнения заказа и альтернативными затратами денежных средств, вложенных в запасы. Это еще раз подчеркивает как велико значение управления запасами для оптимизации величины оборотного капитала фирмы.

Выводы и предложения

В проведенном анализе был рассмотрен основной круг вопросов, позволяющих комплексно представить содержание процесса управления производством в современных условиях и обеспечить выработку эффективных управленческих решений.

Основные виды и современные методы проведения анализа платежеспособности и ликвидности ФГУП «ОМО им. П.И. Баранова», следующие:

. предварительная оценка платежеспособности и ликвидности предприятия;

. внутренний анализ состояния активов;

. внутренний анализ состояния краткосрочной задолженности;

. анализ структуры источников средств и их использования;

. анализ оборачиваемости оборотных средств;

. общая оценка оборачиваемости активов предприятия;

. анализ движения денежных средств;

. анализ дебиторской задолженности;

. анализ финансовой устойчивости.

Полученные результаты показали, что предприятие переживает кризис платежеспособности. Но руководство ищет пути ликвидации дефицита финансовых ресурсов и генерирования денежных средств. Изучение структуры и динамики оборотных средств предприятия и источников их формирования показало, положительные факторы:

- сокращение объема краткосрочных кредитов и займов на фоне увеличения привлечения долгосрочных кредитов;

- увеличение доли наиболее ликвидных и быстрореализуемых активов на фоне уменьшения медленно и трудно реализуемых активов.

Негативным является:

- снижение удельного веса собственного капитала и рост заемных источников финансирования;

- увеличение кредиторской задолженности в частности перед бюджетом и внебюджетными фондами;

- преобладание в оборотных активах доли труднореализуемых.

Результаты анализа ликвидности баланса показали перспективную ликвидность, что означает возможность поступления платежей в отдаленном будущем. В ближайшее время организации не удастся поправить свою платежеспособность. Что подтвердилось при анализе относительных показателей, финансовых коэффициентов платежеспособности.

Таким образом, ФГУП «ОМО им. П.И. Баранова» находится в сложной экономической ситуации, дефицит средств не позволяет ему своевременно погашать имеющиеся обязательства. Коэффициенты, характеризующие платежеспособность предприятие ниже нормы.

Данные анализа финансовой устойчивости предприятия показали тип финансовой устойчивости – кризисное состояние. Как в начале года, так и в конце периода предприятие полностью зависит от заемных источников финансирования. Собственного капитала, долгосрочных и краткосрочных кредитов и займов не хватает для финансирования материальных оборотных средств, то есть пополнение запасов идет за счет средств, образующихся в результате замедления погашения кредиторской задолженности.

В дополнение к абсолютным показателям проведен расчет относительных показателей финансовой устойчивости, проанализировав значения которых, можно сделать вывод о неустойчивом финансовом состоянии организации.

Причины, обусловливающие неэффективное управление некоторыми областями производства:

. ухудшение показателей ликвидности и финансовой независимости;

. рост зависимости предприятия от внешних источников финансирования;

. снижение объема продаж продукции и услуг, рост себестоимости продукции;

. нерациональная структура оборотных средств, т.е. увеличение затрат в незавершенном производстве и отвлечение значительных денежных ресурсов для их формирования;

. отвлечение денежных ресурсов в неоправданную дебиторскую задолженность;

. высокий уровень налогообложения, штрафных санкций за несвоевременную уплату налогов.

Перечисленные результаты анализа платежеспособности и ликвидности предприятия позволяют сделать следующие выводы и предложения.

Выводы:

1. По вопросу предварительной оценки финансового положения ФГУП «ОМО им. П.И. Баранова», можно заключить, что предприятие находится в глубоком финансовом кризисе.

2. В результате исследования системы управления запасами было выяснено, что данная система нуждается в существенной доработке.

3. Работа со счетами дебиторов ведется неудовлетворительно. Этот вывод иллюстрируется увеличением объема дебиторской задолженности, а также сложившимся негативным положением с ее оборачиваемостью. Кроме того, высокий процент просроченной задолженности свидетельствует о растущей вероятности невозврата денежных средств.

Таким образом, все вышеизложенное означает, что неэффективное управление некоторыми областями производства может являться одной из причин несостоятельности предприятия.

Предложения:

В данной ситуации руководству предприятия необходимо направить все силы для устранения неплатежеспособности. Для этого необходимо сокращение внешних и внутренних обязательств и увеличение объема денежных средств.

Меры необходимые для устранения неплатежеспособности:

- сокращение постоянных и переменных издержек за счет автоматизации производственного процесса и оптимизации организационной структуры;

- отсрочка и реструктуризация кредиторской задолженности;

- ускорение оборачиваемости дебиторской задолженности;

- нормализация размера запасов товароматериальных ценностей.

Восстановление финансовой устойчивости будет достигнуто в случае, когда уровень генерирования собственных финансовых ресурсов будет не меньше уровня потребления финансовых ресурсов в процессе производства.

Для достижения финансового равновесия необходимо реализовать следующие мероприятия:

- проведение эффективной ценовой политики, применения системы скидок с целью роста чистого дохода;

- реализация изношенного и неиспользуемого оборудования;

- привлечение необходимых основных и оборотных средств на условиях совместной деятельности, объединения капитала.

- одним из возможных направлений организации данной системы является применение современных разработок в области управленческого учета, и в частности, компьютеризации учета прихода и расхода материалов. В настоящее время для отслеживания динамики движения материалов на предприятии необходимо проделать довольно трудоемкую задачу. При условии же компьютерного учета движения материалов можно практически мгновенно получать как подробную, так и обобщенную информацию об использовании или же наоборот, прослеживании какого либо материала;

- необходимо иметь проработанную систему управления запасами если не по всем, то хотя бы по основным номенклатурным позициям материалов и комплектующих;

Руководителям, гл. бухгалтеру и менеджерам предприятия следует незамедлительно принять меры по предотвращению угрозы банкротства. Для этого целесообразно составить бизнес-план финансового оздоровления, куда включить меры предусматривающие:

. анализ материальных активов с целью выяснения их дальнейшего

использования. По каждому элементу основных фондов необходимо принять

одно из следующих решений: оставить в неизменном виде, отремонтировать и

модернизировать для собственного пользования, сдать в аренду, продать.

. повышение квалификации кадров, прежде всего менеджеров фирмы.

. особое значение для финансового оздоровления имеет выработка комплекса

мер по формированию разумной политики управления дебиторской, а также

кредиторской задолженностями («растягивание» срока оплаты кредиторской задолженности).

. формирование маркетинговой стратегии (ассортиментная политика, ценовая политика, стимулирование сбыта).

Б. Разработка кредитной политики:

Целесообразно также формирование информационной базы, сгруппировав покупателей по уровню кредитоспособности. Для ее разработки можно использовать информацию по исполнению платежей, данные об участии фирмы в официальных мероприятиях, судебных разбирательствах, арбитраже, а также иные сведения, характеризующие контрагентов; общую информацию – структура фирмы, ее история, биографические данные руководителей, список банков, ведущих дела с компанией отзыв о компании, публикуемый в прессе.

На основе всей этой информации необходимо принять решение о возможности кредита.

В. Совершенствование анализа и контроля дебиторской задолженности

С целью совершенствования анализа и контроля дебиторской задолженности в рассматриваемом ЗАО, предлагается:

1) использование современных приемов управления дебиторской задолженностью:

определение основных финансовых коэффициентов дебиторской задолженности, взвешенного «старения» счетов дебиторов, составление реестра «старения» счетов дебиторов, прогнозирование безнадежной дебиторской задолженности;

2) сформировать резерв на покрытие прогнозируемых безнадежных долгов;

3) оценить в будущем влияние предложенных скидок на финансовые результаты;

4) определить эффект, полученный от инвестирования средств в дебиторскую

4) установить вознаграждения персонала по работе с дебиторской задолженностью в зависимости от эффективности мер по продажам и получению платежей;

5) широкое использование компьютерной техники при управлении дебиторской задолженностью, равно как и в управлении запасами и денежными средствами.

Список литературы

1. Алексеев А., Герцог И. Национальные особенности формирования оборотного капитала // ЭКО. - 1997г - № 10 – с.53-58.

2. Артеменко В.Г., Беллендир Н.В. Финансовый анализ. - М.: Финансы и статистика, 2005.- 255с.

3. Баканов М.И., Сергеев Э.А. Анализ эффективности использования оборотных средств // Бухгалтерский учет. – 2007г. - № 10 – с. 64-65.

4. Баканов М.И., Шеремет А.Д. Теория экономического анализа. 4-е изд. – М.: Финансы и статистика, 1997 г. – 230 с.

5. Балабанов И.Т. Анализ и планирование финансов хозяйствующего субъекта - М.: Финансы и статистика, 1997.- 243 с.

6. Балабанов И.Т. Основы финансового менеджмента. Как управлять капиталом? Изд.2-е. - М.: Финансы и статистика, 1997.- 384 с.

7. Ван Хорн Дж.К. Основы управления финансами: Пер. с англ. /Гл. ред. серии Я.В. Соколов. - М.: Финансы и статистика, 1997.- 800 с.

8. Верещака В.В. Привлечение оборотных средств // Главбух. - 1998. - N 21. - с. 19-26.

9. Ефимова О.В. Анализ оборотных активов организации. // Бухгалтерский учет – 2000г. - № 10 – с.47-53.

10. Ефимова О.В. Финансовый анализ. - М.: Бух. учет, 1996 -208с.

11. Ковалев В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности. - М.: Финансы и статистика, 1996. - 432с.

12. Литвин М.И. Как определять плановую потребность предприятия в оборотных средствах // Финансы. - 1997. - N 10. - с.10-13.

13. Моляков Д.С. Финансы предприятий отраслей народного хозяйства. - М.: Финансы и статистика, 1996 - 176с.