Навигация

Использование понятия учетных цен

2.3. Использование понятия учетных цен

Учет материалов - важный элемент бухгалтерского учета, занимающий одно из ведущих мест по затрате времени. Сокращение продолжительности оформления операций, отражающих движение данных активов, может быть достигнуто путем использования понятия учетных цен и применения в дополнение к счету 10 "Материалы" двух вспомогательных счетов: 15 "Заготовление и приобретение материальных ценностей" и 16 "Отклонение в стоимости материальных ценностей".

Счет 15 "Заготовление и приобретение материальных ценностей" может использоваться в четырех случаях:

для калькуляции себестоимости импортных материалов, товаров и других активов;

для калькуляции балансовой стоимости заготавливаемого сырья, материалов, тары, товаров и других активов с анализом доли ценностей, находящихся в пути;

для раздельного учета материалов и ТЗР

для ведения учета материальных ценностей с применением учетных цен.

Метод калькуляции затрат по заготовке товарно-материальных ценностей с анализом доли, не поступившей по истечении текущего месяца, заключается в следующем.

Все поставки предварительно собираются на счете 15 "Заготовление и приобретение материальных ценностей", а часть, реально поступившая на склад, переводится на счет 10 "Материалы". Разница в конце месяца отражает сумму оплаченных, но не поступивших ценностей.

Данный метод не дает заметного эффекта сокращения времени бухгалтерского учета товарно-материальных ценностей. Лучше применять понятие учетных цен, и в дополнение к счету 15 "Заготовление и приобретение материальных ценностей" использовать счет 16 "Отклонение в стоимости материальных ценностей".

Так как на предприятие регулярно поступают однотипные материалы по разным ценам поставщиков и с различными транспортно-заготовительными затратами, то для существенного упрощения учета можно ввести на предприятии расчетные (учетные) цены основных материалов. Бухгалтерский участок, на котором отражается динамика поступления материалов, будет отслеживать их в учетных и фактических ценах, а также рассчитывать их отклонение.

Все остальные службы будут вести учет по учетным ценам, внося необходимые корректировки в свои ежемесячные остатки или финансовые результаты по данным участка учета материалов. Механизм такого учета в сфере заготовки материалов будет выглядеть следующим образом:

Д 60 - К 51 - оплачено поставщикам материалов;

Д 15 - К 60 - отражена фактическая стоимость поступивших материалов без НДС;

Д 19 - К 60 - учтена сумма НДС по поступившим материалам;

Д 68 - К 19 - предъявлен к зачету с бюджетом НДС по оплаченным материалам;

Д 10 - К 15 - оприходованы поступившие материалы по учетным ценам;

Д 16 - К 15 - отражено положительное отклонение в стоимости;

Д 15 - К 16 - отражено отрицательное отклонение в стоимости.

Положительное отклонение - это когда фактическая цена приобретенных ценностей выше, чем учетная цена, а отрицательное - когда ниже.

Корректировка остатков по счетам в других подразделениях (участках) при необходимости будет осуществляться однотипно на сумму, пропорциональную той, которую в конце месяца определит участок учета материалов на счете 16 "

Отклонение в стоимости материальных ценностей". Например, все материалы израсходованы. А полученная готовая продукция принята на склад:

Д 43 - К 16 - учтено положительное отклонение в стоимости материалов;

Д 43 - К 16 - учтено отрицательное отклонение в стоимости

материалов (сторно),

где: счет 43 "Готовая продукция".

Удобство этой записи состоит в том, что в любом случае по дебету будет представлен корректируемый счет, а по кредиту счет 16, на котором сумма отклонений либо с плюсом, либо с минусом. Лучше всего корректировать финансовый результат.

2.4. Учет налога на добавленную стоимость по приобретенным материальным ценностям

Добавленная стоимость - это стоимость, которая создается на предприятии в виде прибавления собственных расходов и затрат к стоимости использованных материальных ценностей, работ и услуг, закупленных у поставщиков. Например, если предприятие производит мебель, то оно к стоимости купленных досок, фанеры, лака и т.п. прибавляет объем собственных работ и материальных ценностей, которые и выступают в качестве добавленной стоимости.

Налог на добавленную стоимость (НДС) - это изъятие части добавленной стоимости в государственный и местный бюджеты (далее просто бюджет).

Прием определения НДС заключается в следующем. При закупке материальных ценностей (работ, услуг) у поставщиков предприятие ООО «Альфа Сталь-РДО» оплачивает одновременно и НДС по ним. Получив оплату за свою продукцию, поставщики перечисляют эти суммы НДС в бюджет. Когда предприятие изготовит свою собственную продукцию и реализует ее покупателям, то оно обязано с выручки начислить сумму НДС в бюджет. При этом следует учесть ту долю налога, которая уже уплачена опосредованно - через поставщиков.

Поэтому в бухгалтерском учете организации при приемке материальных ценностей (работ и услуг) надо уделять внимание отражению выделенного и/или оплаченного НДС. Иначе его придется уплачивать еще раз. Для этих целей существует специальный документ - счет-фактура (Приложение 3), в котором поставщик (подрядчик) проставляет общую цену и выделяет из нее сумму НДС, одновременно занося ее в книгу продаж (Приложение 4). Покупатель, приобретая материальные ценности (работы и услуги), отражает сумму НДС в книге покупок (Приложение 5). Таким образом, каждое предприятие ведет у себя две книги: покупок и продаж. Если деньги переведены, то покупатель с полным основанием может отразить это в своем учете в виде операции зачета с бюджетом по НДС.

Бухгалтерские проводки, например, при покупке материалов, будут выглядеть следующим образом: ООО "Консул" в декабре 2004 года отгрузило ООО " Альфа Сталь-РДО " 50 мешков цемента на сумму 4000 руб. (в том числе НДС – 610,17 руб.). ООО " Альфа Сталь-РДО " оплатило цемент. В бухгалтерском учете ООО " Альфа Сталь-РДО " будут сделаны следующие проводки.

Таблица 13.

Отражение НДС по приобретенным материалам

в бухгалтерском учете.

В рублях

| №п/п | Содержание операции | Дт | Кт | Сумма |

| 1 | уплачено поставщику за материалы | 60 | 51 | 4000 |

| 2 | отражена стоимость материалов без НДС; | 10 | 60 | 3389,83 |

| 3 | учтена сумма НДС по приобретенным материалам | 19-3 | 60 | 610,17 |

| 4 | предъявлена к зачету с бюджетом сумма оплаченного НДС | 68-2 | 19-3 | 3966,10 |

где: счет 10 "Материалы", субсчет 19-3 "Налог на добавленную стоимость по приобретенным материально-производственным запасам", счет 51 "Расчетные счета", счет 60 "Расчет с поставщиками и подрядчиками", субсчет 68 "Расчеты с бюджетом по НДС".

Если оплата не осуществлена, то проводка по зачету НДС не делается.

При реализации своей продукции покупатель материалов начисляет НДС следующей проводкой:

Д 90 - К 68-2 начислен НДС от продажи продукции собственного производства,

где: субсчет 68-2 "Расчеты с бюджетом по НДС", счет 90 "Реализация продукции (работ, услуг)".

Похожие работы

... не за счет введения новых технологий, а за счет сокращения объемов товарной продукции. Сокращение фонда заработной платы связано со снижение получаемой прибыли предприятием. Факторный анализ показателей. Реализованная продукция Y=АВ. В целом показатель снизился на –1,278 (11,834– 13,112). Это было вызвано уменьшением среднегодовой выработки одним рабочим (-13,112). Немного удалось ...

... году предприятие выпустило ТП на сумму 1200 млн.руб. вместо запланированных 1000 млн.руб.. Предприятие выполнило план реализации на 110%. Увеличение реализации достигнуто за счет сверхпланового выпуска ТП на 200 млн.руб. (1200 – 1000). Во 2-ом году На Раздел 2. углубленный экономический анализ за 3-ий год Задача 1. Таблица 2. Показатели План Факт Отклонение от плана ...

... подходом в финансовом анализе понимают совокупность методов, инструментов, технологий, принимаемых для сбора, обработки, интерпретации ( истолкования) данных о хозяйственной деятельности организации. Основной вклад в теорию и практику финансового анализа внесён экономистами стран с развитой рыночной экономикой. Главной целью финансового анализа является оценка и идентификация внутренних проблем ...

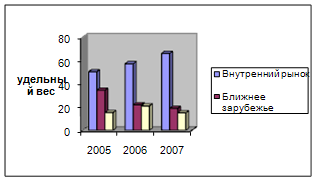

... Виды сыров отличаются друг от друга по органолептическим показателям благодаря микрофлоре, которая участвует в созревании сыра. 3.2 Анализ выпуска продукции Проведём анализ выпуска продукции анализируемого предприятия. ОАО «Брестский завод молочных продуктов» выпускает следующие основные виды продукции: · масло животное; · цельномолочная продукция; · ...

0 комментариев