Навигация

Инвестиции (сумма и способы привлечения)

6. Инвестиции (сумма и способы привлечения)

Теперь можно определить сумму необходимого кредита:

Ск=Со+Са+ЗП,

где Со – стоимость оборудования;

Са – арендная плата за год;

ЗП – заработная плата за год.

Сумма кредита с учетом непредвиденных расходов:

Ск = 1 200 000+2 318 400=3 518 400![]() 3 600 000 руб.- (инвестиционная сумма)

3 600 000 руб.- (инвестиционная сумма)

Анализ платежеспособности и уровня кредитного риска ООО «Строим Вместе», а также финансового положения ООО «Строим Вместе» на основе экономического анализа динамики приведенных показателей – свидетельствует о том, что финансовое состояние ООО «Строим Вместе» на протяжении последних пяти завершенных финансовых лет является стабильным. Показатели финансового состояния можно свести в таблицу 4.

Таблица 4 - Показатели финансово-экономической деятельности ООО «Строим Вместе»

| Наименование показателя | Значение показателя |

| 1 п/г 2007 г. | |

| Стоимость чистых активов, руб. | 166404 |

| Отношение суммы привлеченных средств к капиталу и резервам, % | 109,4 |

| Отношение суммы краткосрочных обязательств к капиталу и резервам, % | 75,2 |

| Покрытие платежей по обслуживанию долгов, % | 79,9 |

| Уровень просроченной задолженности, % | - |

| Оборачиваемость дебиторской задолженности, раз | 3,4 |

| Доля дивидендов в прибыли, % | - |

| Производительность труда, руб/чел. | 702,0 |

| Амортизация к объему выручки, % | 3,1 |

Основу оценки рыночной капитализации ООО «Ягер» составляет стоимость чистых активов общества:

Таблица 6 - Обязательства ООО «Стоим Вместе». Кредиторская задолженность.

| Показатель | 2002г. | 2003г. | 2004г. | 2005 г. | 2006г. | 1 п/г 2007 г. |

| Кредиторская задолженность, руб.: | 54694 | 57526 | 52257 | 121212 | 147633 | 174739 |

| краткосрочная, руб. | 54694 | 57526 | 52257 | 71712 | 98133 | 125239 |

| в том числе просроченная, руб. | 21476 | - | - | - | - | - |

| долгосрочная, руб. | - | - | - | 49500 | 49500 | 49500 |

| в том числе просроченная, руб. | - | - | - | - | - | - |

Таблица 7 - Структура кредиторской задолженности ООО «Строим Вместе» за 2 кв. 2007 г.

| Наименование кредиторской задолженности | Срок наступления платежа | |

| До одного года | Свыше одного года | |

| Кредиторская задолженность перед поставщиками и подрядчиками, руб. | 47009 | - |

| в том числе просроченная, руб. | - | - |

| Кредиторская задолженность перед персоналом организации, руб. | 7657 | |

| в том числе просроченная, руб. | - | - |

| Кредиторская задолженность перед бюджетом и государственными внебюджетными фондами, руб. | 31739 | - |

| в том числе просроченная, руб. | - | - |

| Кредиты, руб. | 20000 | 49500 |

| в том числе просроченные, руб. | - | - |

| Займы, руб. | - | - |

| в том числе просроченные, руб. | - | - |

| в том числе облигационные займы, руб. | - | - |

| в том числе просроченные облигационные займы , руб. | - | - |

| Прочая кредиторская задолженность, руб. | 18834 | - |

| в том числе просроченная, руб. | - | - |

| Итого, руб. | 125239 | 49500 |

| в том числе итого просроченная, руб. | - | - |

В составе кредиторской задолженности ООО «Строим Вместе» за 2 квартал 2007 года отсутствуют кредиторы, на долю которых приходится не менее 10 процентов от общей суммы кредиторской задолженности.

Соглашения ООО «Строим Вместе», включая срочные сделки, не отраженные в его бухгалтерском балансе, которые могут существенным образом отразиться на финансовом состоянии ООО «Строим Вместе», его ликвидности, источниках финансирования и условиях их использования, результатах деятельности и расходах, отсутствуют.

Ликвидность:

1. Общий показатель ликвидности и платежеспособности:

L1=![]()

L1н=![]() =0,4 L1к=

=0,4 L1к=![]() =0,58

=0,58

2.Коэффициент абсолютной ликвидности:

L2=![]()

L2н=![]() =0,025 L2к=

=0,025 L2к=![]() =0,075

=0,075

3. Коэффициент критической оценки:

L3=![]()

L3н=![]() =0,7 L3к=

=0,7 L3к=![]() =0,74

=0,74

4. Коэффициент покрытости:

L4=![]()

L4н=![]() =1,36 L4к=

=1,36 L4к=![]() =1,45

=1,45

5. Коэффициент маневренности функционального капитала:

L5=![]()

L5н=![]() =1,8

=1,8

L5к=![]() =1,57

=1,57

Выводы:

1. Lн и Lк года <1, следовательно предприятие является неплатежеспособным.

2. Lн и Lк года не входит в диапазон от 0,2![]() 0,7, следовательно ООО «Строим Вместе» не может погасить в ближайшее время краткосрочные задолженности за счет денежных средств и краткосрочных ценных бумаг. Предприятие не ликвидное.

0,7, следовательно ООО «Строим Вместе» не может погасить в ближайшее время краткосрочные задолженности за счет денежных средств и краткосрочных ценных бумаг. Предприятие не ликвидное.

3. Lн и Lк года входит в диапазон от 0,7![]() 0,8, следовательно часть краткосрочных обязательств может быть немедленно погашена за счет средств на различных счетах, а также поступлений по расчетам с дебиторами.

0,8, следовательно часть краткосрочных обязательств может быть немедленно погашена за счет средств на различных счетах, а также поступлений по расчетам с дебиторами.

4. Lн и Lк не входят в диапазон от 2![]() 3, следовательно предприятие не может погасить часть текущих обязательств по кредитам и расчетам мобилизовав все оборотные средства.

3, следовательно предприятие не может погасить часть текущих обязательств по кредитам и расчетам мобилизовав все оборотные средства.

5. L > L, следовательно на предприятии присутствует положительная динамика, что соответствует увеличению предприятием оборотных средств возможных к реализации на дополнительные нужды.

Выберем банк для взятия кредита. Кредит предприятие может получить в следующих банках:

- ОАО Сбербанк;

- ЗАО Газпромбанк;

- Филиал Омский ЗАО "Райффайзенбанк".

Выберем ОАО Сбербанк, т. к. там наименьший процент и составляет 12% годовых, кредит берем на срок 3 года с кредитными выплатами 2 раза в год.

Сумма погашения кредита за 3 года составит:

3600 000+0,12![]() 3

3![]() 3 600 000= 4896 000 руб.

3 600 000= 4896 000 руб.

За 1 – ый год и за последующие 2 составит 3 600 000+0,12![]() 3 600 000 = 4 032 000руб.

3 600 000 = 4 032 000руб.

Издержки связанные з/п. Учитывая прогрессивный рост объема продаж за каждый год, увеличивается з/п специалистов на 2 – х новых торговых точках в виде премиальных, и составляет:

За 1 – ый год 2 318 000 руб.

За 2 – ой год 3 700 000 руб.

За 3 – ий год 4 680 000 руб.

Издержки всего за 1 – ый год= 4 0 32 000+2 318 000 = 6 350 000руб. (З1)

За 2- год=4 032 00+3 700 000= 7 732 000руб. (З2)

За 3 – ий год=4 032 000+4 680 000= 8 712 000руб. (З3)

Издержки всего за 3 года = 6 350 000+7 7 320 000 +8 712 000= 22 794 400 руб.

Чистая прибыль за 3года =30 780 000 – 22 794 400 = 7 985 600руб.

Похожие работы

... : разработка собственной модели оценки эффективности инновационного проекта; сравнительное описание двух методик (традиционной и предлагаемой) оценки эффективности инновационного проекта; проведение оценки эффективности инновационного проекта производства прибора "Биотест" по обеим методикам; сравнение результатов оценки эффективности проекта по обеим методикам. Кратко сформулируем выводы по ...

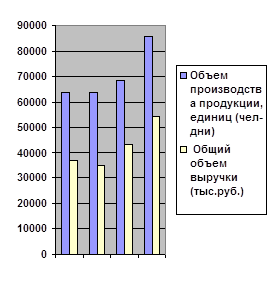

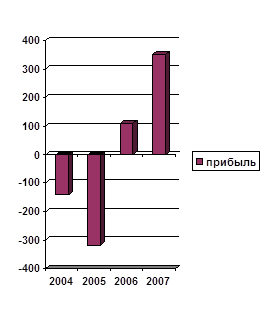

... : производственной, сбытовой, снабженческой, финансовой и инвестиционной. Исходя из перечисленного выше, была выбрана тема дипломной работы «Учет и анализ поступлений от хозяйственной деятельности и формирование финансовых результатов предприятия ООО «СТРОЙ-ИНВЕСТ». Объектом исследования в данной дипломной работе являлось предприятие ООО «СТРОЙ-ИНВЕСТ», классифицируемое, как предприятие малого ...

... -42475,7 67,37% больше 7,48% следовательно проект эффективен. 2.5. Организация реализации инновационного проекта. 2.5.1.Маркетинговый план Компания «Тамань-связь» зарекомендовала себя на рынке телекоммуникаций, как надежный поставщик качественных услуг связи. При внедрении новой услуги компании следует воспользоваться в первую очередь своим именем. Также следует провести рекламную кампанию ...

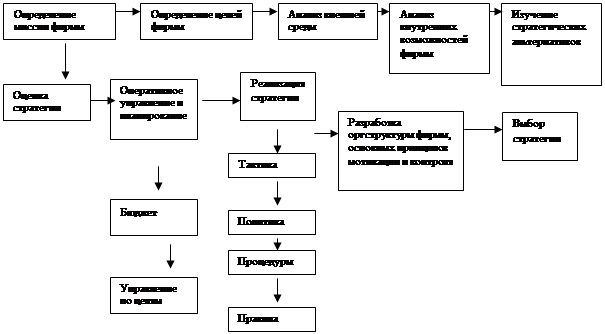

... требованиями пользователей продукции и условиями конкуренции на рынке приводит к экономическим потерям отдельного предприятия и порождает необходимость инновационных преобразований. 1.2 Методика формирования инновационной стратегии санаторно-курортного предприятия В настоящее время совершенствование управления нововведениями для большинства компаний является важным средством поддержания их ...

0 комментариев