Навигация

Анализ ликвидности баланса

2.2 Анализ ликвидности баланса

Ликвидность баланса определяется как степень покрытия обязательств организации её активами, срок превращения которых в деньги соответствует сроку погашения обязательств. Анализ ликвидности баланса ОАО «Дружковский метизный завод» приведен в таблице 2.3.

Таблица 2.3 – Анализ ликвидности баланса

| Актив | На начало года | На конец года | Пассив | На начало года | На конец года | Платежный излишек или недостаток | |

| На начало года | На конец года | ||||||

| А1 | 173 | 130,5 | П1 | 21763 | 25215,9 | -21590 | -25085,4 |

| А2 | 10072,5 | 10972,7 | П2 | 675,2 | 486,9 | 9397,3 | 10485,8 |

| А3 | 40397 | 44726,2 | П3 | 3584 | 3584 | 36813 | 41142,2 |

| А4 | 60270,8 | 59609,1 | П4 | 84891,1 | 86151,7 | -24620,3 | -26542,6 |

| Баланс | 110913,3 | 115438,5 | Баланс | 110913,3 | 115438,5 | ||

Исходя из проведенного анализа, можно охарактеризовать ликвидность баланса ОАО ДМЗ как недостаточную. Сопоставление итогов А1 и П1 отражает соотношение текущих платежей и поступлений. На анализируемом предприятии это соотношение не удовлетворяет условию абсолютно ликвидного баланса, что свидетельствует о том, что в ближайший к рассматриваемому моменту промежуток времени организации не удастся поправить свою платежеспособность. Платежный недостаток по первой группе на конец анализируемого года вырос на 3495,4 тыс. грн. или на 16,2%. В начале анализируемого периода соотношение А1 и П1 было 0,0072:1 (173 тыс. грн./21763 тыс. грн.), а в конце 0,0052:1. Хотя теоретически значение данного соотношения должно быть 0,2:1. Таким образом, в конце отчетного года предприятие могло оплатить абсолютно ликвидными средствами лишь 0,5% своих краткосрочных обязательств, что свидетельствует о существенном недостатке абсолютно ликвидных активов.

В то же время, наблюдается платежный излишек по второй и третьей группам, что свидетельствует о возможности предприятия повысить свою ликвидность в перспективе.

Для комплексной оценки ликвидности баланса рассчитывается общий показатель ликвидности fл:

На начало года:

![]()

На конец года:

![]()

Исходя из сокращения общего показателя ликвидности можно судить об ухудшении ликвидности баланса анализируемого предприятия, основной причиной чему явился значительный рост суммы наиболее срочных обязательств, а именно – кредиторской задолженности.

2.3 Оценка ликвидности и платежеспособности предприятия

Показатели ликвидности и платежеспособности дают важную аналитическую и оценочную характеристику финансовой устойчивости.

Чтобы иметь представление об уровне платежеспособности предприятия, рассчитаем показатели ликвидности предприятия. Результаты анализа приведены в таблице 2.4.

1) коэффициент абсолютной ликвидности.

На начало года

![]()

На конец года

![]()

Значение коэффициента считается теоретически достаточным, если оно превышает 0,2 – 0,3. Предприятие не имеет возможности быстро погашать свои краткосрочные обязательства, т.к. значение коэффициента находится на недостаточном уровне. Выход из создавшегося положения представляется в увеличении объема денежных средств и их эквивалентов на предприятии.

2) коэффициент срочной ликвидности:

На начало года

![]()

На конец года

![]()

В связи с ростом текущих пассивов (в основном – кредиторской задолженности) уровень срочной ликвидности предприятия сократился с 0,457 до 0,432. Теоретическое значение показателя составляет 0,7–1, т.е. значение показателя срочной ликвидности находится на недостаточном уровне. Это означает, что в период, равный среднему сроку инкассации дебиторской задолженности, выплаты кредиторам будут более интенсивными, чем поступление средств от дебиторов, что может привести к ухудшению платежеспособности вследствие дефицита денежных средств.

3) коэффициент текущей ликвидности:

На начало периода

![]()

На конец года

![]()

Нормальным значением данного коэффициента считается 2, но не менее 1. В отчетном периоде наблюдалось сокращение значения показателя с 1,7 до 1,68, что связано с опережающими темпами роста текущих пассивов по сравнению со стоимостью текущих активов.

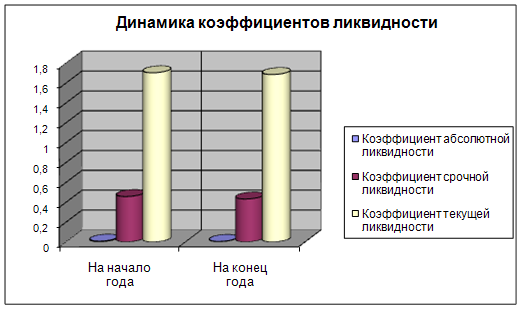

Динамику коэффициентов ликвидности можно проследить на рисунке 2.1.

4) сумма собственных оборотных средств:

На начало года:

СОС = 85015,6 – 72834,2 = 12181,4 тыс. грн.

На конец года:

СОС = 86277,6 – 72244,3 = 14033,3 тыс. грн.

Как показали расчеты, предприятие в течение отчетного года придерживалось наиболее надежной политики финансирования: все внеоборотные активы и значительная часть оборотных средств сформированы за счет собственного капитала. В анализируемом периоде наблюдалась положительная тенденция увеличения суммы собственных оборотных средств на 1851,9 тыс. грн. (на 15,2%), что вызвано ростом суммы собственных источников средств и сокращением стоимости внеоборотных активов.

Рисунок 2.1 – Динамика коэффициентов ликвидности

5) Коэффициент маневренности собственных оборотных средств:

На начало года:

![]()

На конец года:

![]()

Показатель маневренности собственных оборотных средств сократился на 35,7%. Это объясняется сокращением суммы денежных активов на фоне роста собственных оборотных средств.

6) доля оборотных средств в активах

На начало года:

![]()

На конец года:

![]()

В отчетном периоде доля оборотных средств в общей стоимости активов выросла, что является свидетельством того, что совокупные активы предприятия приобрели более ликвидную структуру. Это объясняется опережающими темпами роста оборотных средств по сравнению с общей суммой активов (сумма текущих активов выросла на 13,4%, в то время как увеличение валюты баланса составило 4,1%). С другой стороны, увеличение доли оборотных активов вызвано ростом стоимости товарно-материальных запасов, которые являются наименее ликвидной составляющей оборотных средств. Основной причиной роста стоимости товарно-материальных запасов является увеличение остатков готовой продукции, что может быть связано с падением спроса или с неудовлетворительным планированием производства вследствие неточной оценки возможных объемов реализации продукции.

7) доля запасов в оборотных активах

На начало года:

![]()

На конец года:

![]()

Доля товарно-материальных запасов в текущих активах довольно велика, что свидетельствует о том, что значительная часть средств связана в этой наименее ликвидной статье оборотных средств. Кроме того, накопление запасов приводит к замедлению оборачиваемости средств предприятия и снижению рентабельности его деятельности.

8) доля СОС в покрытии запасов

На начало периода:

![]()

На конец года:

![]()

Доля собственных оборотных средств в финансировании запасов за отчетный период не изменилась по причине одинаковых темпов роста стоимости запасов и суммы собственных оборотных средств. Значение этого показателя представляется недостаточным для обеспечения высокого уровня ликвидности и финансовой устойчивости предприятия.

Таблица 2.4 – Анализ показателей ликвидности и платежеспособности

| Показатель | На начало года | На конец года | Отклонение |

| Коэффициент абсолютной ликвидности | 0,008 | 0,005 | -0,003 |

| Коэффициент срочной ликвидности | 0,457 | 0,432 | -0,025 |

| Коэффициент текущей ликвидности | 1,697 | 1,681 | -0,016 |

| Собственные оборотные средства, тыс. грн. | 12181,4 | 14033,3 | 1851,9 |

| Коэффициент маневренности собственных оборотных средств | 0,014 | 0,009 | -0,005 |

| Доля оборотных средств в активах | 0,34 | 0,37 | 0,03 |

| Доля запасов в текущих активах | 0,73 | 0,74 | 0,01 |

| Доля собственных оборотных средств в покрытии запасов | 0,44 | 0,44 | 0 |

Исходя из выполненных расчетов можно сделать следующие выводы об общем состоянии ликвидности и платежеспособности предприятия:

1) в отчетном периоде сохраняется неликвидная структура текущих активов. Об этом свидетельствует чрезвычайно низкий уровень коэффициентов абсолютной ликвидности и маневренности собственных оборотных средств, а также высокий удельный вес запасов в стоимости текущих активов. Низкий уровень двух первых показателей вызван нехваткой абсолютно ликвидных активов – денежных средств и краткосрочных финансовых вложений. Вследствие этого анализируемое предприятие неспособно немедленно погасить наиболее срочные обязательства. Высокий удельный вес запасов в структуре оборотных средств свидетельствует об отвлечении значительного объема финансовых ресурсов в наименее ликвидную часть оборотных активов. Это приводит к уменьшению оперативности управления текущими активами, ухудшению оборачиваемости средств предприятия, а следовательно – и к сокращению его экономической и финансовой рентабельности.

2) Наблюдалось некоторое сокращение коэффициентов срочной и текущей ликвидности, что связано с опережающими темпами роста величины текущих обязательств по сравнению с текущими активами. При этом, хотя значение коэффициента текущей ликвидности не достигает оптимального уровня (2), оно превышает минимально допустимое значение (1,5). Что касается коэффициента срочной ликвидности, то его значение по-прежнему ниже нормального уровня (0,7). Таким образом, предприятие не в состоянии обеспечить расчеты с кредиторами в максимально возможный срок.

3) Положительной тенденцией является рост суммы собственных оборотных средств. Однако их доля в финансировании запасов остается на уровне базисного периода (44%), что недостаточно для финансовой устойчивости предприятия. Это объясняется одинаковыми темпами роста абсолютной величины собственных оборотных средств и стоимости товарно-материальных запасов.

Таким образом, можно увидеть, что несмотря на улучшение некоторых показателей, по многим показателям анализируемое предприятие еще не достигло даже минимально необходимого уровня. С этой целью необходимо совершенствовать управление текущими активами для достижения более ликвидной их структуры. Это, прежде всего, касается увеличения удельного веса денежных активов и сокращения стоимости запасов.

2.4 Анализ финансовой устойчивости

Финансовая устойчивость- это определённое состояние счетов предприятия, гарантирующее его постоянную платежеспособность.

Для оценки уровня финансовой устойчивости необходимо проанализировать обеспеченность запасов нормальными источниками финансирования и рассчитать ряд финансовых коэффициентов. Анализ достаточности нормальных источников финансирования запасов приведен в таблице 2.5.

Таблица 2.5 – Анализ абсолютных показателей финансовой устойчивости, тыс. грн.

| Показатели | На начало года | На конец года | Отклонение |

| 1 Собственный капитал | 85015,6 | 86277,6 | 1262 |

| 2 Внеоборотные активы | 72834,2 | 72244,3 | -589,9 |

| 3 Собственные оборотные средства | 12181,4 | 14033,3 | 1851,9 |

| 4 Долгосрочные кредиты | 3584 | 3584 | 0 |

| 5 Краткосрочные кредиты | 675,2 | 486,9 | -188,3 |

| 6 Кредиторская задолженность по товарным операциям | 7765,3 | 10241,6 | 2476,3 |

| 7 Источники формирования запасов | 24205,9 | 28345,8 | 4139,9 |

| 8 Стоимость запасов | 27833,6 | 32091 | 4257,4 |

| 9 Излишек (+), недостаток (-) собственных оборотных средств для формирования запасов | -15652,2 | -18057,7 | -2405,5 |

| 10 Излишек (+), недостаток (-) общей величины источников формирования запасов | -3627,7 | -3745,2 | -117,5 |

| 11 Тип финансовой устойчивости | Неустойчивое финансовое состояние | Неустойчивое финансовое состояние |

Результаты анализа позволяют сделать вывод о неустойчивости финансового состояния предприятия, т.к. на формирование товарно-материальных запасов направляются источники, не являющиеся экономически обоснованными, т.е. внутренняя кредиторская задолженность (расчеты по оплате труда, с бюджетом, по страхованию и др.).

Рассчитаем относительные показатели финансовой устойчивости по методике, приведенной в первом разделе данной дипломной работы. Результаты расчетов обобщены в таблице 2.6. Диаграмма изменения важнейших коэффициентов финансовой устойчивости представлена на рисунке 2.2.

1) коэффициент соотношения заемных и собственных средств:

На начало года

![]()

На конец года

![]()

В анализируемом периоде наблюдалось некоторое увеличение уровня коэффициента соотношения заемных и собственных средств, что связано с опережающими темпами роста суммы заемных средств по сравнению с собственным капиталом предприятия. Однако, несмотря на увеличение зависимости анализируемого предприятия от внешних источников финансирования, значение данного показателя по-прежнему находится в пределах нормы – на конец периода на одну гривну собственного капитала приходится 34 коп. заемных средств.

2) коэффициент автономии:

На начало года

![]()

На конец года:

![]()

Значение коэффициента автономии, несмотря на некоторое сокращение, остается на нормальном уровне. Проведенных анализ коэффициентов автономии и соотношения заемных и собственных средств позволяет сделать вывод о том, что на предприятии в текущем году сохраняется нормальное соотношение собственного капитала и заемных средств (доля собственного капитала составляет 74,4%), а значит – уровень финансовой устойчивости достаточно высок.

3) коэффициент долгосрочного привлечения средств:

На начало года:

![]()

На конец года:

![]()

Значение коэффициента долгосрочного привлечения заемных средств практически не изменилось. Низкий уровень данного показателя можно объяснить сложностью привлечения долгосрочных кредитов и займов в современных условиях украинской экономики.

4) коэффициент маневренности собственных средств:

На начало года:

![]()

На конец года:

![]()

В анализируемом периоде коэффициент маневренности собственных средств вырос на 14%, что связано с ростом суммы собственных оборотных средств. Рост этого показателя свидетельствует о некотором увеличении мобильности собственного капитала анализируемого предприятия. Однако несмотря на положительную тенденцию изменения коэффициента маневренности, его значение по-прежнему не превышает минимального нормального уровня (0,2). Это говорит о недостаточной мобильности собственных средств предприятия.

5) коэффициент имущества производственного назначения:

На начало года:

![]()

На конец года:

![]()

Уровень коэффициента имущества производственного назначение практически не изменился: сокращение остаточной стоимости основных средств было компенсировано ростом стоимости материальных оборотных средств.

Таблица 2.5 – Анализ финансовой устойчивости

| Показатель | На начало года | На конец года | Отклонение |

| Коэффициент соотношения заемных и собственных средств | 0,306 | 0,339 | 0,033 |

| Коэффициент автономии | 0,766 | 0,747 | -0,019 |

| Коэффициент долгосрочного привлечения заемных средств | 0,04 | 0,039 | -0,001 |

| Коэффициент маневренности | 0,143 | 0,163 | 0,02 |

| Коэффициент стоимости имущества производственного назначения | 0,771 | 0,77 | -0,001 |

Рисунок 2.8 – Динамика основных показателей финансовой устойчивости

В общем, о финансовой устойчивости предприятия можно сказать следующее:

1) Рост коэффициента соотношения заемных и собственных средств и снижение коэффициента автономии свидетельствуют о том, что произошли изменения в структуре капитала в сторону увеличения доли заемных средств, причиной чему явился опережающий рост заемных источников средств (прежде всего – кредиторской задолженности) по сравнению с собственным капиталом. Однако, несмотря на некоторое усиление финансовой зависимости предприятия от заемных источников, его финансовая устойчивость по-прежнему находится на достаточно высоком уровне.

2) Увеличение коэффициента маневренности собственных оборотных средств свидетельствует о том, что собственные средства предприятия приобретают более мобильную структуру. В то же время, его уровень недостаточен, т.е. основная часть собственного капитала «связана» во внеоборотных активах.

3) С точки зрения обеспеченности запасов нормальными источниками формирования финансовое состояние предприятия можно охарактеризовать как неустойчивое, т.к. в целях финансирования запасов используются не только экономически обоснованные источники: собственный капитал, банковские кредиты и кредиторская задолженность по товарным операциям, но и внутренняя кредиторская задолженность.

Похожие работы

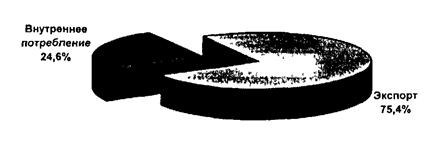

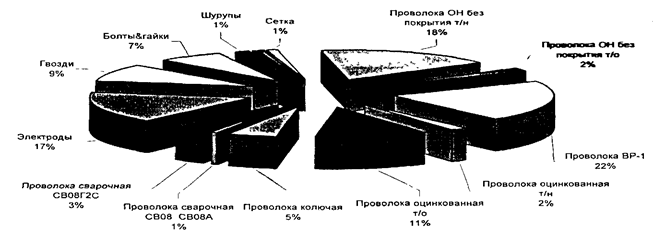

... закупке смежной продукции других производителей для реализации через Торговый Дом. Целями дальнейших маркетинговых исследований является детальная проработка Всех предложенных нововведений и выбор наиболее ошимальных для последующего их внедрения. Ценовая стратегия Политика ценообразования Холдинговой Компании состоит в установлении единой цены продажи продукции по всей территории Украины ...

... , прежде всего это адресная почтовая рассылка, участие в специализированных выставках, каталогах и справочниках, прямые продажи торговыми представителями, укрепление связей с представителями потребителей. 9.Прогноз продаж Настоящим маркетинговым планом намечено увеличение объема продаж в 2008 году до 121228 тонн в год, в том числе на внутреннем рынке до 53790 тонн, на внешнем рынке до 67438 тонн. ...

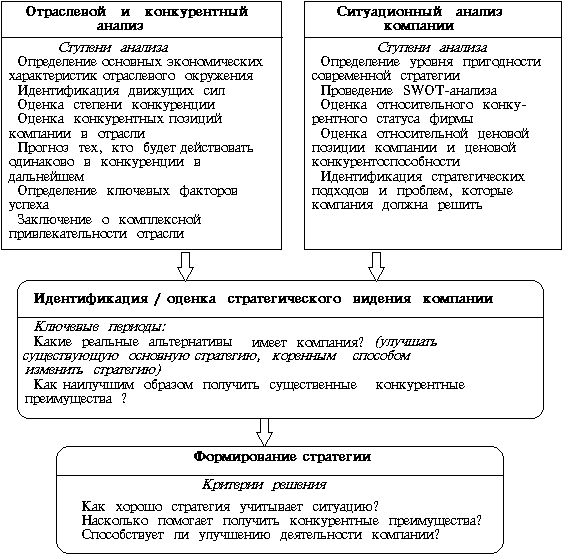

... «КЗТС» и благополучие его работников. Расчет эффективности от внедрения предложенных мероприятий проведен экспертным методом и представлен в подразделе 3.3 3.2. Разработка и внедрение компьютерной информационной системы на предприятии как фактор долговременных конкурентных преимуществ. Стратегическое планирование - это широкомасштабный план для достижения предприятием поставленных целей ...

0 комментариев