Навигация

Анализ финансового состояния ОАО "Нефтекамский хлебокомбинат"

ФЕДЕРАЛЬНОЕ АГЕНСТВО ПО ОБРАЗОВАНИЮ

Государственное образовательное учреждение высшего профессионального образования

РОССИЙСКИЙ ЗАОЧНЫЙ ИНСТИТУТ ТЕКСТИЛЬНОЙ И ЛЕГКОЙ ПРОМЫШЛЕННОСТИ

Кафедра менеджмента и предпринимательства

ВЫПУСКНАЯ КВАЛИФИКАЦИОННАЯ РАБОТА

НА ТЕМУ:

«Анализ финансового состояния ОАО «Нефтекамский хлебокомбинат»

Исполнитель Шамсутдинова Ю.М.

Специальность 080502

Шифр 7031254

Руководитель

К.э.н., доцент Ленская О.Л.

МОСКВА

2006

Содержание

Введение

Глава 1 Теоретические и методологические основы анализа

финансового состояния предприятия

1.1 Понятие, значение и задачи анализа финансового состояния предприятия

1.2 Анализ структуры стоимости имущества предприятия и средств, вложенных в него

1.2.1 Анализ изменений в структуре и составе активов баланса предприятия

1.2.2 Анализ изменений в структуре и составе пассивов баланса предприятия

1.3 Анализ платежеспособности и ликвидности предприятия

1.4 Анализ финансовой устойчивости предприятия

1.4.1 Анализ обеспеченности запасов источниками формирования

1.4.2.Расчет и оценка коэффициентов финансовой устойчивости

Глава 2 Анализ финансового состояния ОАО «Нефтекамский хлебокомбинат»

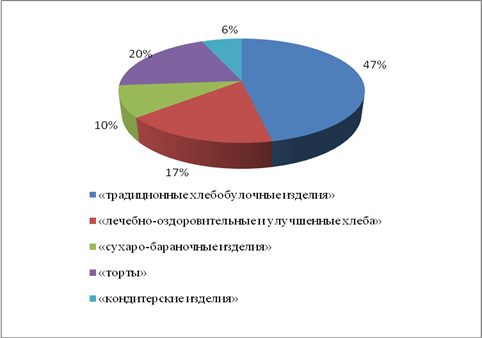

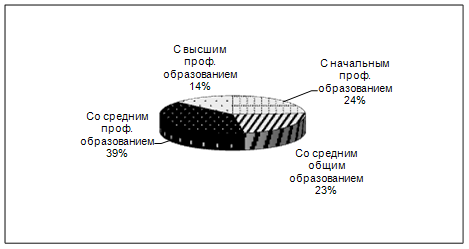

2.1 Технико –экономическая характеристика ОАО «Нефтекамский хлебокомбинат»

2.1.1 Организационная структура ОАО «Нефтекамский хлебокомбинат»

2.1.2 Анализ основных технико-экономических показателей

2.2 Анализ изменений в структуре и составе активов баланса предприятия

2.3 Анализ изменений в структуре и составе пассивов баланса предприятия

2.4 Анализ платежеспособности и ликвидности предприятия

2.5 Анализ финансовой устойчивости предприятия

Глава 3 Рекомендации по улучшению финансового состояния

ОАО «Нефтекамский хлебокомбинат»

Заключение

Список используемой литературы

Приложения

Введение

Целью данной выпускной квалификационной работы, являлся анализ финансового состояния ОАО «Нефтекамский хлебокомбинат», на основе экономических и бухгалтерских данных за 2003 – 2004 гг.

В работе рассматривались следующие вопросы:

v анализ основных технико-экономических показателей;

v анализ изменений в структуре и составе активов баланса предприятия;

v анализ изменений в структуре и составе пассивов баланса предприятия;

v анализ платежеспособности и ликвидности предприятия;

v определение показателей финансовой устойчивости и автономности предприятия.

Как известно, каждая организация в условиях работы на рыночной основе строит свою деятельность, ориентируясь на один критерий – прибыль. Однако невозможно успешно решать проблемы эффективного управления организацией с ориентацией на систематическое получение прибыли, если не иметь системы «раннего обнаружения» будущих тенденций в окружающем мире и в самой организации. Внешние «индикаторы» должны информировать об экономических, социальных, политических и технологических тенденциях, а внутренние – о «самочувствии» организации, об интенсивности использования имеющегося потенциала и о результативности финансово-хозяйственной деятельности, а также оценивать потенциал развития предприятия на перспективу, прогнозировать кризисные ситуации в отдельных сферах деятельности или в организации в целом и своевременно отвечать на «вызовы» внешней и внутренней среды.

В этой связи, на мой взгляд, особое значение с учетом постановки стратегических целей деятельности организации, адекватных рыночным условиям, и поиска путей их достижения имеет анализ финансового состояния предприятия.

Финансовое состояние - это важнейшая характеристика экономической деятельности предприятия во внешней среде, оно определяет конкурентоспособность предприятия, его потенциал в деловом сотрудничестве, оценивает, в какой степени гарантированы экономические интересы самого предприятия и его партнеров по финансовым и другим отношениям.

Цель анализа состоит не только в том, чтобы установить и оценить финансовое состояние предприятия, а для того чтобы постоянно проводить работу, направленную на его улучшение. Анализ финансового состояния показывает, по каким направлениям надо вести эту работу. В соответствии с этим, результаты анализа дают ответ на вопрос: каковы важнейшие способы улучшения финансового состояния предприятия в конкретный период его деятельности.

1 Теоретические и методологические основы финансового анализа

1.1 Понятие, значение и задачи анализа финансового состояния предприятия

Под финансовым состоянием понимается способность предприятия финансировать свою деятельность. Оно выражается в соотношении структур его активов и пассивов, т. е. средств предприятия и их источников. Финансовое состояние характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразным их размещением и эффективным использованием, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью. [1]

Основными задачами анализа финансового состояния предприятия являются:

v оценка имущественного состояния предприятия: стоимость, структура и источники формирования имущества;

v оценка платежеспособности организации;

v определение показателей финансовой устойчивости и автономности предприятия. [2]

Финансовое состояние предприятия может быть устойчивым, неустойчивым (предкризисным) и кризисным. Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе, переносить непредвиденные потрясения и поддерживать свою платежеспособность в неблагоприятных обстоятельствах свидетельствует о его устойчивом финансовом состоянии, и наоборот.[4]

Чтобы развиваться в условиях рыночной экономики и не допустить банкротства предприятия, нужно знать, как управлять финансами, какой должна быть структура капитала по составу и источникам образования, какую долю должны занимать собственные средства, а какую – заемные. Следует знать и такие понятия рыночной экономики, как финансовая устойчивость, платежеспособность, деловая активность, рентабельность и др.

Главная цель анализа – своевременно выявить и устранить недостатки в финансовой деятельности и находить резервы улучшения финансового состояния предприятия и его платежеспособности. При этом необходимо решать следующие задачи:

v на основе изучения взаимосвязи между разными показателями производственной, коммерческой и финансовой деятельности дать оценку выполнения плана по поступлению финансовых ресурсов и их использованию с позиции улучшения финансового состояния предприятия;

v прогнозировать возможные финансовые результаты, экономическую рентабельность исходя из реальных условий хозяйственной деятельности, наличия собственных и заемных ресурсов и разработанных моделей финансового состояния при разнообразных вариантах использования ресурсов;

v разрабатывать конкретные мероприятия, направленные на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятию.

Анализ финансового состояния предприятия основывается главным образом на относительных показателях, так как абсолютные показатели баланса в условиях инфляции сложно привести к сопоставимому виду. Относительные показатели финансового состояния анализируемого предприятия можно сравнить:

v с общепринятыми «нормами» для оценки степени риска и прогнозирования возможности банкротства;

v с аналогичными данными других предприятий, что позволяет выявить сильные и слабые стороны предприятия и его возможности;

v с аналогичными данными за предыдущие годы для изучения тенденции улучшения или ухудшения финансового состояния предприятия.

Анализом финансового состояния занимаются не только руководители и соответствующие службы, но и учредители, инвесторы – с целью изучения эффективности использования ресурсов; банки – для оценки условий кредитования и определения степени риска; поставщики – для своевременного получения платежей; налоговые инспекции – для выполнения плана поступления средств в бюджет и т.д. В соответствии с этим анализ делится на внутренний и внешний.

Внутренний анализ проводится службами предприятия, его результаты используются для планирования, контроля и прогнозирования финансового состояния предприятия. Его цель – обеспечить планомерное поступление денежных средств и разместить собственные и заемные средства таким образом, чтобы получить максимальную прибыль и исключить банкротство.

Внешний анализ осуществляется инвесторами, поставщиками материальных и финансовых ресурсов, контролирующими органами на основе публикуемой отчетности. Его цель – установить возможность выгодного вложения средств, чтобы обеспечить максимум прибыли и исключить потери.

Практика финансового анализа уже выработала методику анализа финансовых отчетов. Можно выделить шесть основных видов анализа:

v горизонтальный (временной) анализ – сравнение каждой позиции отчетности с предыдущим периодом;

v вертикальный (структурный) анализ – определение структуры финансовых показателей;

v трендовый анализ – сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т.е. основной тенденции динамики показателя, очищенного от случайных влияний и индивидуальных особенностей отдельных периодов;

v анализ относительных показателей (финансовых коэффициентов) – расчет числовых отношений различных форм отчетности, определение взаимосвязей показателей;

v сравнительный анализ, который делится на:

1) внутрихозяйственный – сравнение основных показателей предприятия и дочерних предприятий, подразделений, межхозяйственный – сравнение показателей предприятия с показателями конкурентов, со среднеотраслевыми;

2) факторный анализ – анализ влияния отдельных факторов (причин) на результативный показатель.

Основными источниками для расчета показателей и для анализа финансового состояния предприятия служат:

v «Бухгалтерский баланс» (форма №1),

v «Отчет от прибылях и убытках» (форма № 2),

v «Отчет о движении капитала» (форма № 3),

v «Отчет о движении денежных средств» (форма № 4),

v «Приложение к бухгалтерскому балансу» (форма № 5),

v «Пояснительная записка».

Анализ финансового состояния предприятия на этапе анализа финансовых отчетов начинается с «чтения» бухгалтерского баланса, при этом выявляются важнейшие характеристики:

v общая стоимость имущества предприятия;

v стоимость иммобилизованных и мобильных средств;

v величина собственных и заемных средств предприятия и др.

Проведение горизонтального анализа позволяет сопоставить между собой величины конкретных статей баланса в абсолютном и относительном выражении за рассматриваемый период и определить их изменение за этот период.

Вертикальный анализ устанавливает структуру баланса и выявляет динамику ее изменения за анализируемый период (месяц, квартал, год).

Сопоставляя отдельные виды активов с соответствующими видами пассивов, определяют ликвидность баланса предприятия. [1]

Похожие работы

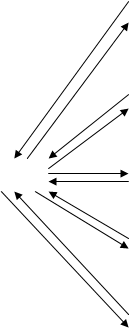

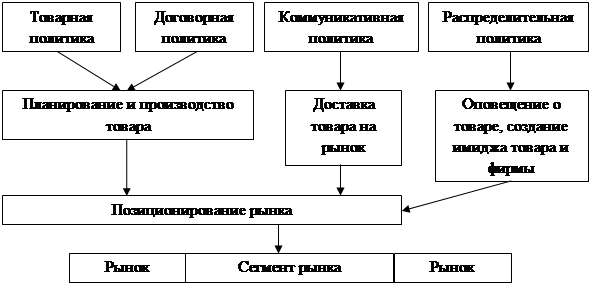

... в области продвижения на рынок, внутрифирменного развития, относящегося к рыночной деятельности фирмы. Для успешного функционирования на рынке современными предприятиями используются инструменты, позволяющие проводить эффективную маркетинговую политику. Инструменты маркетинговой политики включают в себя весь комплекс мер и действий, направленных на то, чтобы повлиять на участников рынка и ...

... : – контроль за исполнением сметы расходов; – выявление причин отклонения от сметы; – определение путей снижения расходов. На отклонение сметы общепроизводственных расходов оказывают влияние: – нарушение сметы расходов; – изменение объема и структуры производства [14, стр. 221]. Анализ общепроизводственных расходов начинают с изучения исполнения сметы, т.е. определяют отклонение по каждой ...

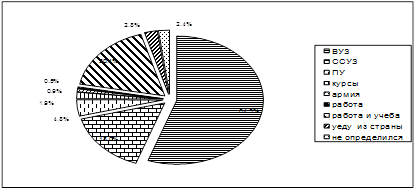

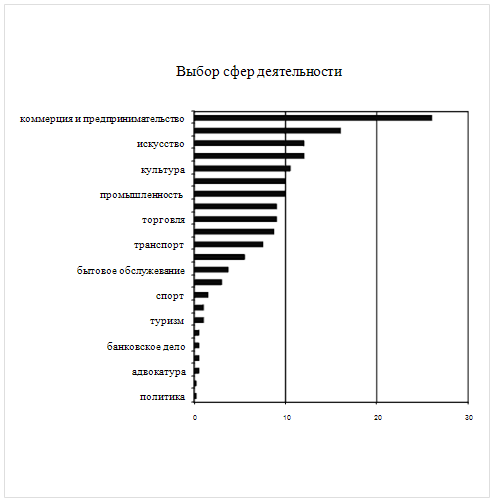

... разводы, всплеск нервно-психических заболеваний, социальный пессимизм, преждевременная смертность и другие. Решение острой проблемы профилактики безработицы возможно лишь при реализации последовательной государственной молодежной политики. Социальная работа с молодежью является частью государственной молодежной политики, которая представлена основными направлениями: содействие в трудоустройстве, ...

0 комментариев