Навигация

Анализ изменений в структуре и составе активов баланса предприятия

2.2 Анализ изменений в структуре и составе активов баланса предприятия

На первом этапе анализа проведем общую оценку динамики активов предприятия, путем сопоставления темпов прироста активов с темпами прироста финансовых результатов (Таблица 2.2.1).

Табл.2.2.1

Сравнение динамики активов и финансовых результатов (в тыс. руб.)

| Показатели | 2004 год | 2003 год | Темп прироста показателя (%) [(2)-(3)]/(3)*100 |

| 1 | 2 | 3 | 4 |

| Средняя за период величина активов предприятия | 17 895 | 15814 | 13,2 |

| Выручка от реализации за период | 84 069 | 64 219 | 30,9 |

| Прибыль от реализации за период | 6 058 | 937 | 546,5 |

Из таблицы видно, что темп прироста средней величины активов предприятия в 2004 году по сравнению с 2003 составил 13,2 %, темп прироста выручки от реализации – 30,9 % , а темп прироста прибыли от реализации продукции – 546,5 %.

Выполняется неравенство 100% < 113,2 % < 130,9 % < 546,5 % .

Первое неравенство (100% < 13,2%) показывает, что предприятие наращивает экономический потенциал и масштабы своей деятельности.

Второе неравенство (13,2 % < 30,9 %) свидетельствует о том, что объем продаж растет быстрее экономического потенциала. Из этого можно сделать вывод о повышении интенсивности использования ресурсов на предприятии.

Третье неравенство (30,9 % < 546,5 %) означает, что прибыль предприятия растет быстрее объема реализации продукции и совокупного капитала вследствие повышения рентабельности продаж.

Соблюдение данных пропорций свидетельствует о динамичности развития предприятия и укреплении его финансового состояния.

Рассчитаем коэффициент соотношения оборотных и внеоборотных активов на начало и конец анализируемого периода по формуле 1.2:

На начало года:

K o/в = 7474 / 9451 = 0,79;

На конец года:

K o/в = 9495 / 9370 = 1,01.

Далее исследуем структуру и динамику активов баланса предприятия. (Таблица 2.2.2)

Горизонтальный анализ активов предприятия показывает, что абсолютная их сумма за 2004 год возросла на 1 940 тыс.руб., или на 11,5 %. Сумма внеоборотных активов снизилась на 81 тыс.руб. или на 1%, а сумма оборотных активов возросла на 2021 тыс.руб. или на 27%.

Вертикальный анализ активов баланса показывает, что структура активов анализируемого предприятия изменилась довольно существенно: уменьшилась доля основного капитала на 6,1 %, а оборотного соответственно увеличилась. В связи с этим изменилось органическое строение капитала: на начало года отношение оборотного капитала к основному составляет 0,79, а на конец – 1,01, что в итоге будет способствовать ускорению его оборачиваемости и повышению доходности.

Значительный удельный вес занимают монетарные активы в общей валюте баланса, причем за отчетный год их доля несколько увеличилась (5,4 %).

Проанализируем, как изменилась реальная величина собственного капитала за счет инфляции (Таблица 2.2.3).

Таблица 2.2.2

Анализ структуры активов

(в тыс.руб.)

| Показатели | Абсолютные величины | Удельные веса (%) в общей величине активов | Изменения | |||||

| на начало 2004 года | на конец 2004 года | на начало 2004 года | на конец 2004 года | в абсолют-ных величинах | в относи-тельных величинах, % | в удель-ных весах | в % к изменению общей величины активов | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| 1. Внеоборотные активы | 9451 | 9370 | 55,8 | 49,7 | -81 | -0,9 | -6,1 | - 4,2 |

| 2. Оборотные активы | 7474 | 9495 | 44,2 | 50,3 | +2021 | +27 | +6,1 | +104,2 |

| Итого активов | 16925 | 18865 | 100 | 100 | +1940 | +11,5 | 0 | +100 |

| В том числе: монетарные активы | 2855 | 4216 | 16,9 | 22,3 | +1361 | +47,7 | +5,4 | +70,2 |

| Немонетарные активы | 14070 | 14649 | 83,1 | 77,7 | +579 | +4,1 | -5,4 | +29,8 |

| Коэффициент соотношения оборотных и внеоборотных активов | 0,79 | 1,01 | х | х | +0,22 | +27,8 | х | х |

Табл. 2.2.3

Анализ изменения величины собственного капитала

| Показатель | Значение показателя | |

| 2003 г. | 2004 г. | |

| 1 | 2 | 3 |

| Среднегодовая сумма, тыс.руб. - монетарных активов | 3166 | 2855 |

| - монетарных пассивов | 6492 | 7858 |

| Темп инфляции за отчетный период, % | 20 | 15 |

| Изменение величины собственного капитала, тыс.руб. | +665 | +750 |

Изменение величины собственного капитала из-за инфляционного рычага в 2003 году :

∆ СК2003 = (6492 – 3166) * 0,2 = + 665 тыс.руб.;

Изменение величины собственного капитала из-за инфляционного рычага в 2004 году при темпе инфляции 2003 года:

∆ СК усл = ( 7858 – 2855) * 0,2 = + 1001 тыс.руб.;

Изменение величины собственного капитала из-за инфляционного рычага в 2004 году:

∆ СК 2004 = ( 7858 – 2855) * 0,15 = + 750 тыс.руб.

Из таблицы 2.2.3 видно, что монетарные пассивы превышают монетарные активы, причем в 2004 году сумма монетарных пассивов увеличилась, а сумма монетарных активов уменьшилась.

Таким образом, положительный эффект инфляции в отчетном году составил 750 тыс.руб., что выше прошлогоднего на 85 тыс.руб., в том числе за счет изменения:

v инфляционного рычага

1001 – 665 = + 336 тыс.руб.;

v уровня инфляции

750 – 1001 = - 251 тыс.руб.

В процессе последующего анализа необходимо более детально изучить состав, структуру и динамику основного и оборотного капитала.

Табл. 2.2.4

Состав и динамика капитала

| Средства предприятия | На начало 2004 г. | На конец 2004 г. | Прирост | |||

| тыс. руб. | доля, % | тыс. руб. | доля, % | тыс. руб. | доля, % | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Нематериальные активы | - | - | - | - | - | - |

| Основные средства | 9055 | 95,8 | 8879 | 94,8 | - 176 | -1 |

| Незавершенное строительство | 367 | 3,9 | 462 | 4,9 | +95 | +1 |

| Долгосрочные финансовые вложения | 29 | 0,3 | 29 | 0,3 | - | - |

| Прочие внеоборотные активы | - | - | - | - | - | - |

| Итого внеоборотных активов | 9451 | 100 | 9370 | 100 | - 81 | - |

Из таблицы 2.2.4 видно, что за анализируемый период сумма основного капитала уменьшилась на 1% (- 81/9451*100). Сумма основных средств уменьшилась на 176 тыс.руб. (2 %) за счет амортизации, а сумма незавершенного строительства увеличилась на 95 тыс.руб. (26 %).

Наибольшая часть внеоборотных активов представлена производственными основными средствами и незавершенным строительством, что свидетельствует об ориентации предприятия на создание материальных условий для расширения основной деятельности.

Проанализируем состояние, динамику и структуру основных средств, так как они занимают большой удельный вес в долгосрочных активах предприятия (Таблица 2.2.5, 2.2.6).

Табл. 2.2.5

Наличие, движение и структура основных средств

| Группа основных средств | Наличие на начало периода | Поступило за отчетный период | Выбыло за отчетный период | Наличие на конец периода | ||||

| тыс. руб. | доля, % | тыс. руб. | доля, % | тыс. руб. | доля, % | тыс. руб. | доля, % | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| Здания | 8460 | 48,9 | - | - | - | - | 8460 | 47,4 |

| Сооружения и передаточные устройства | 321 | 1,9 | - | - | - | - | 321 | 1,8 |

| Машины и оборудование | 5476 | 31,6 | 582 | 73,9 | 136 | 53,1 | 5922 | 33,2 |

| Транспортные средства | 1953 | 11,3 | - | - | 32 | 12,5 | 1921 | 10,8 |

| Производственный и хозяйственный инвентарь | 1102 | 6,3 | 206 | 26,1 | 88 | 34,4 | 1220 | 6,8 |

| Всего основных средств | 17312 | 100 | 788 | 100 | 256 | 100 | 17844 | 100 |

Табл. 2.2.6

Анализ объема, динамики и структуры основных средств

| Группа основных средств | Сумма, тыс.руб. | Структура, % | ||||

| 2003 г. | 2004 г. | Изменение | 2003 г. | 2004 г. | Изменение | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Здания | 8460 | 8460 | - | 48,9 | 47,4 | -1,5 |

| Сооружения и передаточные устройства | 321 | 321 | - | 1,9 | 1,8 | -0,1 |

| Машины и оборудование | 5476 | 5922 | + 446 | 31,6 | 33,2 | +1,6 |

| Транспортные средства | 1953 | 1921 | -32 | 11,3 | 10,8 | -0,5 |

| Производственный и хозяйственный инвентарь | 1102 | 1220 | +118 | 6,3 | 6,8 | +0,5 |

| Всего основных средств | 17312 | 17844 | +532 | 100 | 100 | - |

Как видно из таблицы 2.2.6, за 2004 год не произошло существенных изменений в наличии и структуре основных средств. Сумма их взросла на 532 тыс. руб., или на 3 %. Всего поступило основных средств на 788 тыс. руб., а выбыло на 256 тыс. руб., было приобретено машин и оборудования на 582 тыс. руб. и производственного инвентаря на 206 тыс.руб.Амортизация за отчетный период составила 8 965 тыс.руб., что на 708 тыс. руб. больше прошлогоднего периода (строка 140 приложения к бухгалтерскому балансу Форма № 5).

Проведем анализ движения и технического состояния основных средств. Для этого рассчитаем следующие показатели по формулам :

v коэффициент обновления (Кобн)

Кобн = 788 / 17844 = 0,04;

v срок обновления основных средств (Т обн):

Т обн = 17312 / 788 = 22;

v коэффициент выбытия (Кв):

Кв = 256 / 17312 = 0,015;

v коэффициент прироста (Кпр):

Кпр = 532 / 17312 = 0,03;

v коэффициент износа (Кизн):

Кизн = 8965 / 17844 = 0,5;

v коэффициент годности (Кг):

Кг = (17844-8965) / 17844 = 0,5.

На конец 2004 доля новых основных средств составляет всего 4%. Полное обновление основных средств может произойти за 22 года. За отчетный год выбыло 1,5 % основных средств, а приобретено 3 %. Изношенная часть основных средств, также как и годных к эксплуатации составляет 50%.

По данным таблицы 2.2.7 проведем анализ структуры и динамики оборотных активов.

Табл. 2.2.7

Анализ динамики и структуры оборотных активов

| Вид оборотных активов | Наличие средств, тыс. руб. | Структура средств, % | ||||

| на начало 2004 года | на конец 2004 года | измене-ние | на начало 2004 года | на конец 2004 года | измене-ние | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Общая сумма оборотных активов | 7474 | 9495 | +2021 | 100 | 100 | - |

| В том числе по видам: Денежные средства | 363 | 636 | +273 | 4,8 | 6,7 | +1,9 |

| Краткоср.дебит. задолж. | 2463 | 3551 | +1088 | 33 | 37,4 | +4,4 |

| Налоги по приобретенным ценностям | 335 | 257 | -78 | 4,5 | 2,7 | -1,8 |

| Запасы | 4313 | 5051 | +738 | 57,7 | 53,2 | -4,5 |

| В том числе: сырье и материалы | 3473 | 4271 | +798 | 46,5 | 45 | -1,5 |

| готовая продукция | 735 | 606 | -129 | 9,8 | 6,4 | -3,4 |

| расходы будущих периодов | 105 | 174 | +69 | 1,4 | 1,8 | +0,4 |

| По участию в операционном процессе: в сфере производства | 4313 | 5051 | +738 | 57,7 | 53,2 | - 4,5 |

| в сфере обращения | 3161 | 4444 | +1283 | 42,3 | 46,8 | 4,5 |

| По степени риска вложения: | ||||||

| минимальным | 363 | 636 | +273 | 4,9 | 6,7 | +1,8 |

| невысоким | 7111 | 8859 | +1748 | 95,1 | 93,3 | -1,8 |

| высоким | - | - | - | - | - | - |

Как видно из таблицы 2.2.7, на анализируемом предприятии наибольший удельный вес в оборотных активах занимают запасы. На их долю приходится 53,2 % общей суммы оборотных активов. К концу года значительно увеличилась доля дебиторской задолженности и денежных средств, а доля запасов уменьшилась.

Следует отметить также понижение уровня риска вложений в оборотные активы в связи с увеличением доли низкорисковых активов и уменьшением доли активов с малым риском вложений.

Изучим более детально отдельные виды оборотных активов, причины и следствия их изменения.

Большое влияние на финансовое состояние предприятия и его производственные результаты оказывает состояние материальных запасов. На анализируемом предприятии остаток запасов увеличился за 2004 год в 1,17 раза, в то время как объем продаж предприятия за этот период вырос в 1,31 раза.

Рассчитаем коэффициент оборачиваемости запасов и коэффициент оборачиваемости запасов исходя из объема продаж, а также оборачиваемость в днях запасов.

Коэффициент оборачиваемости запасов за 2003 год:

Коб = 30 281 / 0,5*(3062+4313) = 8,2;

Коэффициент оборачиваемости запасов за 2004 год:

Коб = 40003 / 0,5*(4313+5051) = 8,5;

Оборачиваемость запасов в днях за 2003 год:

ОБдн 2003 = 360 / 8,2 = 43,9 дней;

Оборачиваемость запасов в днях за 2003 год:

ОБдн 2004 = 360 / 8,5 = 42,4 дней.

Табл. 2.2.8

Анализ оборачиваемости запасов| Показатель | Наличие | Изменение | ||

| 2003 г. | 2004 г. | Абсолют-ное | относ., % | |

| 1 | 2 | 3 | 4 | 5 |

| Средние остатки производственных запасов, тыс. руб. | 3687 | 4682 | +995 | +27 |

| Сумма израсходованных запасов, тыс. руб. | 30281 | 40003 | +9722 | +32 |

| Однодневные затраты запасов, тыс.руб. | 84,1 | 111,1 | +27 | +32 |

| Коэффициент оборачиваемости запасов (Коб) | 8,2 | 8,5 | +0,3 | +4 |

| Оборачиваемость в днях запасов (ОБдн) | 43,9 | 42,4 | -1,5 | -3 |

Из таблицы 2.2.8 видно, что период оборачиваемости производственных запасов уменьшился на 1,5 дня. Это свидетельствует об ускорении оборачиваемости капитала в запасах, а следовательно, о более эффективном управлении ими.

Большое влияние на оборачиваемость капитала, вложенного в оборотные активы, а следовательно, и на финансовое состояние предприятия оказывает увеличение или уменьшение дебиторской задолженности.

В процессе анализа прежде всего нужно изучить динамику дебиторской задолженности (табл. 2.2.11). Как показывают данные таблицы произошел абсолютный рост дебиторской задолженности на 1088 тыс.руб. или на 44,2 %. Выручка выросла на 30,9 %. Доля дебиторской задолженности в общей сумме текущих активов выросла на 13,3%, а в выручке на 10,5%. Следовательно, рост дебиторской задолженности обусловлен не только расширением объемов деятельности, но и замедлением ее оборачиваемости в связи с ухудшением состояния расчетов.

Далее необходимо проанализировать давность образования дебиторской задолженности, установить нет ли в ее составе сумм, нереальных для взыскания, или таких по которым истекают сроки исковой давности (Таблица 2.2.12).

Оценивая состояние оборотных активов, важно изучить качество и ликвидность дебиторской задолженности. Одним из показателей, используемых для этой цели, является период оборачиваемости дебиторской задолженности (П д.з. ), или период инкассации долгов.

Табл. 2.2.11 Анализ динамики дебиторской задолженности| Показатель | Уровень показателя | Изменение | ||

| на начало 2004 года | на конец 2004 года | абсо-лютное | относи-тельное, % | |

| Общая сумма дебиторской задолженности, тыс.руб. | 2463 | 3551 | +1088 | +44,2 |

| В том числе: покупатели и заказчики | 1576 | 1397 | -179 | -11,3 |

| прочие дебиторы | 887 | 2154 | +1267 | +142,8 |

| Доля дебиторской задолженности, %: в общей сумме оборотных активов | 33 | 37,4 | +4,4 | +13,3 |

| в выручке | 3,8 | 4,2 | +0,4 | +10,5 |

| Доля сомнительной дебиторской задолженности в общей сумме, % | 1,2 | 4,8 | +3,6 | +400 |

Период оборачиваемости дебиторской задолженности за 2003 год:

П д.з. = 2585*360/64219 = 14 дней;

Период оборачиваемости дебиторской задолженности за 2004 год:

П

Похожие работы

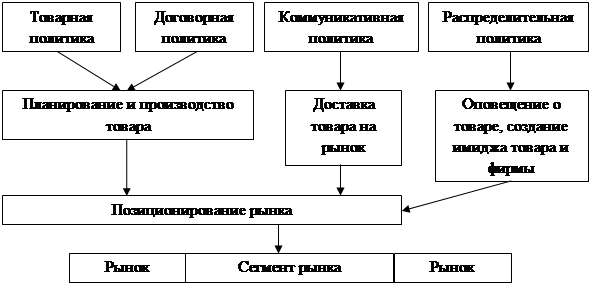

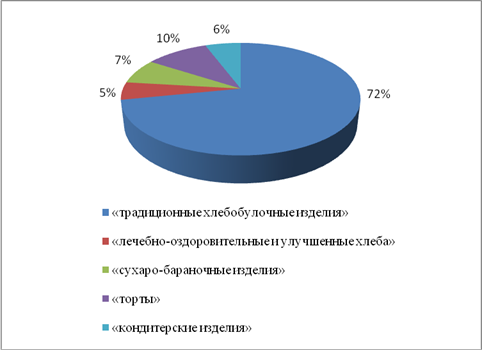

... в области продвижения на рынок, внутрифирменного развития, относящегося к рыночной деятельности фирмы. Для успешного функционирования на рынке современными предприятиями используются инструменты, позволяющие проводить эффективную маркетинговую политику. Инструменты маркетинговой политики включают в себя весь комплекс мер и действий, направленных на то, чтобы повлиять на участников рынка и ...

... : – контроль за исполнением сметы расходов; – выявление причин отклонения от сметы; – определение путей снижения расходов. На отклонение сметы общепроизводственных расходов оказывают влияние: – нарушение сметы расходов; – изменение объема и структуры производства [14, стр. 221]. Анализ общепроизводственных расходов начинают с изучения исполнения сметы, т.е. определяют отклонение по каждой ...

... разводы, всплеск нервно-психических заболеваний, социальный пессимизм, преждевременная смертность и другие. Решение острой проблемы профилактики безработицы возможно лишь при реализации последовательной государственной молодежной политики. Социальная работа с молодежью является частью государственной молодежной политики, которая представлена основными направлениями: содействие в трудоустройстве, ...

0 комментариев