Навигация

Оборотність у днях (Од) — кількість днів, протягом яких оборотні кошти завершують повний оборот

1. Оборотність у днях (Од) — кількість днів, протягом яких оборотні кошти завершують повний оборот.

Визначається за формулою

Од = Со (Д/Р),

де Со — середній залишок оборотних коштів, грн;

Д — кількість днів аналізованого періоду;

Р — оборот коштів за цей період.

Середній залишок оборотних коштів у цілому або будь-якого з видів їх обчислюють за формулою середньої хронологічної. Для цього беруть підсумки залишків розділів II та III активу балансу і за формулою середньої арифметичної визначають середньорічний залишок.

2. Коефіцієнт оборотності (Ко) — це кількість оборотів, що їх здійснюють оборотні кошти за аналізований період.

Цей коефіцієнт характеризує розмір виручки від реалізації в розрахунку на одну гривню оборотних коштів. Він визначається за формулою

Ко = Р/СО,

де Ко — коефіцієнт оборотності;

Р — виручка від реалізації, грн;

Со — середній залишок оборотних коштів за аналізований період.

Коефіцієнт оборотності коштів — це фондовіддача оборотних коштів.

3. Тривалість одного обороту в днях (По) — визначається за формулою

По = Д/Од,

де По — тривалість одного обороту, дні;

Д — кількість днів аналізованого періоду (90, 360);

Од — оборотність оборотних коштів.

4. Коефіцієнт завантаження коштів в обороті (К3).

Він визначає суму оборотних коштів, що авансуються на одну гривню виручки від реалізації, і обчислюється за формулою

К3 = (Со/Р)100,

де К3 — коефіцієнт завантаження коштів в обороті;

Со — середній залишок оборотних коштів, грн;

Р — виручка від реалізації продукції, грн;

100 — коефіцієнт переведення гривень в копійки.

Коефіцієнт завантаження коштів в обороті (К3) — величина, обернена до коефіцієнта оборотності оборотних коштів (Ко). Чим менший коефіцієнт завантаження коштів, тим ефективніше використовуються оборотні кошти.

Методика аналізу оборотності оборотних коштів полягає в порівнянні показників оборотності оборотних коштів підприємства за поточний рік з аналогічними показниками за минулий рік. У такий спосіб виявляються тенденції поліпшення або погіршення використання оборотних коштів. Ця інформація корисна для акціонерів, можливих інвесторів, потенційних покупців, постачальників та ін.

Аналіз оборотності оборотних коштів підприємства наведено у табл. 42, що складається за даними форми 1 та форми 2.

Таблиця Аналіз оборотності оборотних коштів за звітний період

| Показник | Минулий рік | Звітний рік | Відхилення |

| 1. Виручка від реалізації, тис. грн | 58000 | 63 000 | 5000 |

| 2. Кількість днів аналізованого періоду | 360 | 360 | 0 |

| 3. Одноденна виручка, тис. грн | 161,11 | 175,00 | 13,89 |

| 4. Середній залишок оборотних коштів, тис. грн | 5133 | 5207 | 74 |

| 5. Оборотність оборотних коштів, днів (рядок 4 • рядок 2/рядок 1) | 31,86 | 29,75 | -2,11 |

| 6. Коефіцієнт оборотності оборотних коштів, кількість оборотів (рядок 1 /рядок 4) | 11,30 | 12,10 | 0,80 |

| 7. Коефіцієнт завантаження коштів в обороті, к. (рядок 4/рядок 1) | 8,85 | 8,27 | -0,58 |

Як бачимо з таблиці, оборотність оборотних коштів за рік прискорилась на 2,1 дня (29,75 -31,86 = -2,11), це привело до:

а) збільшення коефіцієнта оборотності коштів па 0,8 обороту (12,10- 11,30 = 0,8);

б) зниження коефіцієнта завантаження коштів в обороті на 0,58 к. (8,27 - 8,85 = -0,58).

На зміну оборотності оборотних коштів впливають два чинники:

1) зміна обсягу виручки від реалізації продукції;

2) зміна середнього залишку оборотних коштів. Вплив першого чинника визначають так.

Середній залишок оборотних коштів

за минулий рік/Одноденна виручка за звітний рік -

— Оборотність оборотних коштів за минулий рік.

Отже, в результаті зростання обсягу виручки від реалізації оборотність прискорилася на 2,5 дня (5133/175 - 31,8 = —2,5 дня).

Вплив другого чинника (зміни середнього залишку оборотних коштів) визначається за формулою

Зміна середнього залишку/Фактична одноденна виручка.

У нашому прикладі збільшення середнього залишку оборотних коштів на 74 тис. гри уповільнила оборотність оборотних коштів на 0,4 дня (74/175 = 0,4 дня). Разом: -2,5 + 0,4 = -2,1 дня.

Метою аналізу оборотності оборотних коштів є також визначення грошових коштів, що були вивільнені з обороту в результаті прискорення оборотності оборотних коштів або додатково залучені в оборот унаслідок уповільнення оборотності оборотних коштів. Для цього проводять розрахунок:

різницю в оборотності оборотних коштів у днях множать на звітну одноденну виручку.

За даними нашого прикладу прискорення оборотності оборотних коштів на 2,1 дня вивільнило з обігу грошові кошти в сумі 367,5 тис. грн.. Величину економічного ефекту, отриманого від прискорення оборотності оборотних коштів, можна визначити, користуючись коефіцієнтом завантаження коштів в обороті. Так, якщо в минулому році для одержання однієї гривні виручки було витрачено 8,85 к. оборотних коштів, то у звітному році тільки 8,27 к., тобто менше на 0,58 к. на кожну гривню виручки.

Отже, загальна сума економії оборотних коштів з усього обсягу виручки становить:

Слід наголосити, що за умов ринкової економіки, аналізуючи тільки оборотність оборотних коштів, не можна дати однозначну відповідь щодо прискорення або уповільнення оборотності їх.

Для цього необхідно вивчати конкретну виробничу ситуацію. Так, інколи високий показник оборотності оборотних коштів виявляє недостатність товарно-матеріальних запасів, що в подальшому може гальмувати розвиток бізнесу, а інколи низький показник оборотності виправданий, наприклад, якщо очікується підвищення цін на сировину і напівфабрикати.

Аналізуючи це питання, слід обов'язково порівняти темпи зростання обсягів продажу з темпами збільшення виробничих запасів. Якщо темпи зростання обсягів продажу будуть вищими за темпи зростання виробничих запасів, це завжди свідчитиме про стабільний фінансовий стан підприємства.

Для аналізу ефективності використання оборотного капіталу на підприємстві вивчається взаємозв'язок між оборотним капіталом і обсягом продажу. Невеликий обсяг оборотного капіталу на підприємстві обмежує збут, а дуже великий свідчить про неефективне використання оборотних коштів.

Як же визначити оптимальне співвідношення оборотного капіталу і обсягу продажу?

Для кожного підприємства це співвідношення індивідуальне, і його можна знайти за допомогою коефіцієнта оборотності оборотного капіталу, який обчислюється за відомою формулою

Коб = В/Обк,

де В — виручка від реалізації;

Обк — середня величина оборотного капіталу.

Визначити оптимальне співвідношення можна, аналізуючи цей коефіцієнт: якщо підприємство при розрахованому коефіцієнті постійно використовує позиковий капітал, то це означає, що швидкість оборотності оборотних коштів недостатня і не забезпечує покриття витрат, розширення діяльності.

І навпаки, якщо при постійному обсягу продажу або його збільшенні підприємство одержує достатній дохід, то це означає, що досягнута ефективна швидкість оборотного капіталу.

Похожие работы

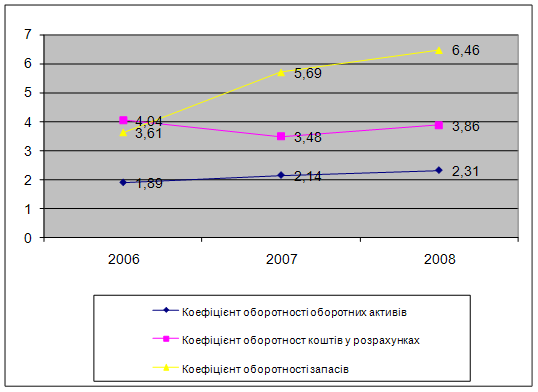

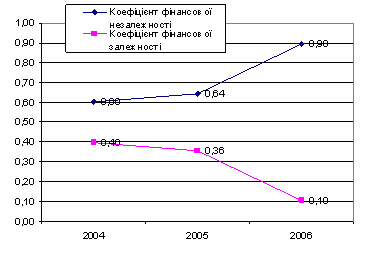

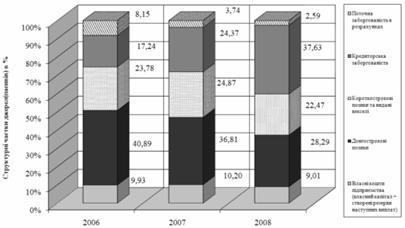

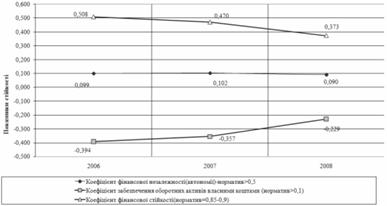

... інтегрального показника на 0,33 свідчить про неефективне використання оборотного капіталу тепловозоремонтного заводу у 2008 році. РОЗДІЛ 3 НАПРЯМКИ ВДОСКОНАЛЕННЯ СИСТЕМИ УПРАВЛІННЯ ОБОРОТНИМ КАПІТАЛОМ 3.1 Напрямки підвищення ефективності використання оборотного капіталу підприємства Для досягнення максимально ефективного рівня використання оборотним капіталом ВАТ “Полтавський ТРЗ” ...

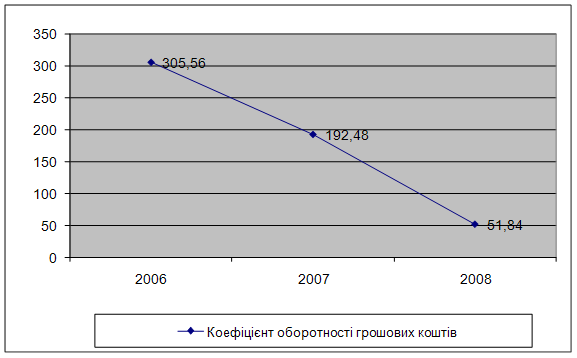

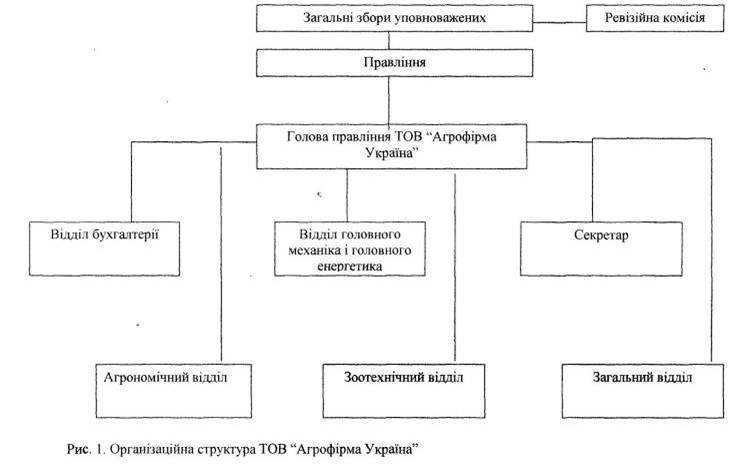

... кредитів і порівняти швидкість їх обороту зі швидкістю обороту власних оборотних коштів господарства. Отже, визначимо швидкість оборотності за допомогою таблиці 2.6. Табл.2.6. – Показники ефективності використання короткострокових позик для ТОВ "АФ Україна" за період 2003- 2005 роки. Показники 2003р. 2004р. 2005р. +,- % Середня кредиторська заборгованість, тис. грн.. 188,5 352,4 ...

... і, а використовується на запасні частини, щоб якось підтримувати у робочому стані іншу частину техніки. 3 РОЗДІЛ. Шляхи раціонального формування і використання основних виробничих фондів і оборотних засобів в сільськогосподарських підприємствах 3.1 Розробка і впровадження новітніх ресурсозберігаючих технологій виробництва Сьогоднішній світ розвивається в умовах жорсткої конкуренції на ...

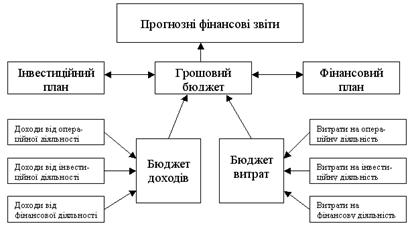

... і. Для оптимального вибору джерел формування капіталу в необхідно дослідити зміну граничної вартості капіталу, що дає можливість оцінити вплив управлінських рішень на середньозважену вартість капіталу підприємства. Гранична вартість капіталу є середньозваженою вартістю кожної нової гривні капіталу, яку отримує підприємство в своє розпорядження. Для розрахунку потреби в капіталі пропонується ...

0 комментариев