Навигация

Коефіцієнт співвідношення необоротних і оборотних активів – Кн/об – характеризує співвідношення необоротних і оборотних активів

6. Коефіцієнт співвідношення необоротних і оборотних активів – Кн/об – характеризує співвідношення необоротних і оборотних активів.

Однією з основних умов стабільного фінансового стану підприємства є надходження грошових коштів, що забезпечує покриття його поточних зобов'язань. Аналіз грошових потоків, пов'язаний із з'ясуванням причин, які вплинули на збільшення (зменшення) припливу грошових коштів та збільшення (зменшення) їх відпливу. Це можна робити як за довгостроковий період (декілька років), так і за короткостроковий період (квартал, рік). Такий аналіз має безперечний інтерес, якщо він буде здійснений за період, що відображає певний етап в діяльності підприємства.

Аналіз потоків грошових коштів повинен здійснюватись як на основі звітних, так і планових показників (платіжного календаря). При цьому останні виступають одночасно інструментом управління грошовими потоками. Це досягається шляхом контролю за відповідністю їх реального руху до планових показників та прийняття необхідних коригуючи заходів.

Першим показником виникнення фінансових ускладнень є тенденція скорочення частки грошових коштів в складі оборотних активів підприємства при зростаючому обсязі його поточних зобов'язань і може надати точну інформацію про надлишок (недостачу) грошових коштів на підприємстві.

Для розрахунку використовуються внутрішні облікові дані про величину залишків на початок і кінець періоду на рахунках грошових коштів.

Для того, щоб зрозуміти реальних рух грошових коштів на підприємстві, оцінити синхронність надходження і витрачання грошових коштів, а також поєднати величину одержаного фінансового результату зі станом грошових коштів на підприємстві, необхідно виділити і проаналізувати всі напрямки надходження (припливу) грошових коштів, а також їх вибуття (відпливу).

Таким чином, складання Звіту про рух грошових коштів з відповідними аналітичними висновками фактично і є аналізом руху грошових потоків на підприємстві.

В умовах обмеженості ресурсів підприємцю постійно доводиться обирати оптимальні співвідношення між набором економічних ресурсів та обсягами виробництва. Передумовою такого вибору повинно бути проведення аналізу ділової активності.

Крім того, як відомо, капітал знаходиться у постійному русі, переходячи з однієї стадії в іншу. Чим швидше кошти підприємства зроблять кругообіг, тим більше продукції отримає та реалізує підприємство при одній і тій же сумі капіталу. Затримка руху коштів на будь-якій стадії призводить до уповільнення оборотності капіталу, потребує додаткового вкладення коштів та може спричинити погіршення фінансового стану підприємства.

Досягнутий в результаті прискорення оборотності ефект виражається, передусім, у збільшенні обсягу випуску продукції без додаткового залучення фінансових ресурсів. Крім того, за рахунок прискорення оборотності капіталу відбувається збільшення суми прибутку.

Таким чином, здійснюючи господарську діяльність, підприємство повинно намагатися не лише прискорити рух капіталу, але отримувати максимальну його віддачу.

2 Аналітична частина. Аналіз фінансового положення ВАТ „ДніпроАЗОТ”

2.1 Загальна оцінка фінансового стану підприємства

Загальна оцінка фінансового стану підприємства проводиться на основі агрегованого (ущільненого) балансу. Агрегований баланс будується на основі даних форми № 1 «Баланс». Актив балансу дає можливість дати загальну оцінку майна, що перебуває в розпорядженні підприємства, а також виділити в складі майна оборотні (мобільні) і необоротні (іммобілізовані) засоби. Майно це основні фонди, оборотні кошти й інші цінності, вартість яких відбита в балансі. Пасив балансу дає можливість дати загальну оцінку джерелам майна підприємства, а саме власному та позиковому капіталу (див. таблицю 2.1)

З представленого аналізу балансу видно, що загальна вартість майна підприємства збільшилась за звітний період на 418993,2 тис. грн. або на 32,5%. А саме оборотні активи зросли на 496897,5 тис. грн., дебіторська заборгованість – на 492378,4 тис. грн., грошові кошти – на 34757,5 тис. грн. Зменшилася сума необоротних активів на 77863,2 тис. грн., запасів – на 6224,3 тис. грн., та інших оборотних активів на 24014,1 тис. грн. Якщо говорити про джерела майна, то власний капітал підприємства протягом звітного періоду збільшився на 582252,6 тис. грн., а позиковий капітал зменшився на 167981,9 тис. грн.

Таблиця 2.1 – Агрегований баланс ВАТ „ДніпроАЗОТ”

| Стаття балансу | на 01.01.2004 | на 01.01.2005 | зміни за 2004 рік | на 01.01.2006 | зміни за 2005 рік | |||||||

| тис.грн | % | тис.грн | % | абсолютні, (+,-) | темп,% | с-ра змін,% | зміна питомої ваги,% | тис.грн | % | абсолютні, (+,-) | темп,% | |

| 1. Майно разом | 1288286.7 | 100.00 | 1449140.2 | 100.00 | 160853.5 | 12.49 | 100.00 | 0.00 | 1654663.2 | 100.00 | 205523 | 12.42 |

| 1.1 Необоротні активи | 715893 | 55.57 | 648599.2 | 44.76 | -67293.8 | -9.40 | -41.84 | -10.81 | 646261.5 | 39.06 | -2337.7 | -0.14 |

| 1.2 Оборотні активи | 572317.7 | 44.42 | 800506.2 | 55.24 | 228188.5 | 39.87 | 141.86 | 10.82 | 1008371 | 60.94 | 207864.8 | 12.56 |

| 1.2.1 Запаси | 63494.7 | 4.93 | 65225.7 | 4.50 | 1731 | 2.73 | 1.08 | -0.43 | 67154.2 | 4.06 | 1928.5 | 0.12 |

| 1.2.2 Дебіторська заборогованість | 477663 | 37.08 | 697438.7 | 48.13 | 219775.7 | 46.01 | 136.63 | 11.05 | 927427.9 | 56.05 | 229989.2 | 13.90 |

| 1.2.3 Поточні фінансові інвестиції | 0 | 0.00 | 0 | 0.00 | 0 | 0.00 | 0.00 | 0.00 | 0 | 0.00 | 0 | 0.00 |

| 1.2.4 Грошові кошти та їх еквіваленти | 5582.9 | 0.43 | 5389.4 | 0.37 | -193.5 | -3.47 | -0.12 | -0.06 | 10074.9 | 0.61 | 4685.5 | 0.28 |

| 1.2.5 Інші оборотні активи | 25577.1 | 1.99 | 32254.6 | 2.23 | 6677.5 | 26.11 | 4.15 | 0.24 | 3714 | 0.22 | -28540.6 | -1.72 |

| 2. Джерела майна разом | 1288286.7 | 100.00 | 1449140.2 | 100.00 | 160853.5 | 12.49 | 100.00 | 0.00 | 1654663.2 | 100.00 | 205523 | 12.42 |

| 2.1 Власний капітал | 716641.6 | 55.63 | 1104841.6 | 76.24 | 388200 | 54.17 | 241.34 | 20.61 | 1256360.6 | 75.93 | 151519 | 9.16 |

| 2.1.1 Статутний капітал | 1583.8 | 0.12 | 1583.8 | 0.11 | 0 | 0.00 | 0.00 | -0.01 | 351583.8 | 21.25 | 350000 | 21.15 |

| 2.1.2 Нерозподілений прибуток | 147560.7 | 11.45 | 264806.6 | 18.27 | 117245.9 | 79.46 | 72.89 | 6.82 | 437424.1 | 26.44 | 172617.5 | 10.43 |

| 2.1.3 Інші джерела | 567497.1 | 44.05 | 838451.2 | 57.86 | 270954.1 | 47.75 | 168.45 | 13.81 | 467352.7 | 28.24 | -371098.5 | -22.43 |

| 2.2 Позичковий капітал | 570877.5 | 44.31 | 343242.8 | 23.69 | -227635 | -39.87 | -141.52 | -20.63 | 396467 | 23.96 | 53224.2 | 3.22 |

| 2.2.1 Довгострокові зобовязання | 192566.5 | 14.95 | 232684.3 | 16.06 | 40117.8 | 20.83 | 24.94 | 1.11 | 120976.7 | 7.31 | -111707.6 | -6.75 |

| 2.2.2 Короткострокові кредити і позики | 3998.2 | 0.31 | 0 | 0.00 | -3998.2 | -100.00 | -2.49 | -0.31 | 134499.1 | 8.13 | 134499.1 | 8.13 |

| 2.2.3 Кредиторська заборогованість та інші поточні зобовязання | 374312.8 | 29.06 | 110558.5 | 7.63 | -263754 | -70.46 | -163.97 | -21.43 | 140991.2 | 8.52 | 30432.7 | 1.84 |

Стаття балансу | зміни за 2005 рік | на 01.01.2007 | зміни за 2006 рік | зміни станом на 01.01.07 порівняно з 01.01.04 | ||||||||||

| с-ра змін,% | зміна питомої ваги,% | тис.грн | % | абсолютні, (+,-) | темп,% | с-ра змін,% | зміна питомої ваги,% | абсолютні, (+,-) | темп,% | с-ра змін,% | зміна питомої ваги,% | |||

| 1. Майно разом | 100.00 | 0.00 | 1707279.9 | 100.00 | 52616.7 | 3.08 | 100.00 | 0.00 | 418993.2 | 32.52 | 100.00 | 0.00 | ||

| 1.1 Необоротні активи | -1.14 | -5.70 | 638029.8 | 37.37 | -8231.7 | -0.48 | -15.64 | -1.69 | -77863.2 | -10.88 | -18.58 | -18.20 | ||

| 1.2 Оборотні активи | 101.14 | 5.70 | 1069215.2 | 62.63 | 60844.2 | 3.56 | 115.64 | 1.69 | 496897.5 | 86.82 | 118.59 | 18.20 | ||

| 1.2.1 Запаси | 0.94 | -0.44 | 57270.4 | 3.35 | -9883.8 | -0.58 | -18.78 | -0.70 | -6224.3 | -9.80 | -1.49 | -1.57 | ||

| 1.2.2 Дебіторська заборогованість | 111.90 | 7.92 | 970041.4 | 56.82 | 42613.5 | 2.50 | 80.99 | 0.77 | 492378.4 | 103.08 | 117.51 | 19.74 | ||

| 1.2.3 Поточні фінансові інвестиції | 0.00 | 0.00 | 0 | 0.00 | 0.0 | 0.00 | 0.00 | 0.00 | 0.0 | 0.00 | 0.00 | 0.00 | ||

| 1.2.4 Грошові кошти та їх еквіваленти | 2.28 | 0.24 | 40340.4 | 2.36 | 30265.5 | 1.77 | 57.52 | 1.75 | 34757.5 | 622.57 | 8.30 | 1.93 | ||

| 1.2.5 Інші оборотні активи | -13.89 | -2.00 | 1563.0 | 0.09 | -2151.0 | -0.13 | -4.09 | -0.13 | -24014.1 | -93.89 | -5.73 | -1.89 | ||

| 2. Джерела майна разом | 100.00 | 0.00 | 1707279.9 | 100.00 | 52616.7 | 3.08 | 100.00 | 0.00 | 418993.2 | 32.52 | 100.00 | 0.00 | ||

| 2.1 Власний капітал | 73.72 | -0.31 | 1298894.2 | 76.08 | 42533.6 | 2.49 | 80.84 | 0.15 | 582252.6 | 81.25 | 138.96 | 20.45 | ||

| 2.1.1 Статутний капітал | 170.30 | 21.14 | 351583.8 | 20.59 | 0.0 | 0.00 | 0.00 | -0.65 | 350000.0 | 22098.75 | 83.53 | 20.47 | ||

| 2.1.2 Нерозподілений прибуток | 83.99 | 8.16 | 465086.4 | 27.24 | 27662.3 | 1.62 | 52.57 | 0.81 | 317525.7 | 215.18 | 75.78 | 15.79 | ||

| 2.1.3 Інші джерела | -180.56 | -29.61 | 482224.0 | 28.25 | 14871.3 | 0.87 | 28.26 | 0.00 | -85273.1 | -15.03 | -20.35 | -15.81 | ||

| 2.2 Позичковий капітал | 25.90 | 0.27 | 402895.6 | 23.60 | 6428.6 | 0.38 | 12.22 | -0.36 | -167981.9 | -29.43 | -40.09 | -20.71 | ||

| 2.2.1 Довгострокові зобовязання | -54.35 | -8.75 | 296836.4 | 17.39 | 175859.7 | 10.30 | 334.23 | 10.08 | 104269.9 | 54.15 | 24.89 | 2.44 | ||

| 2.2.2 Короткострокові кредити і позики | 65.44 | 8.13 | 0 | 0.00 | -134499.1 | -7.88 | -255.62 | -8.13 | -3998.2 | -100.00 | -0.95 | -0.31 | ||

| 2.2.3 Кредиторська заборогованість та інші поточні зобовязання | 14.81 | 0.89 | 106059.2 | 6.21 | -34932.0 | -2.05 | -66.39 | -2.31 | -268253.6 | -71.67 | -64.02 | -22.84 | ||

У структурі власного капіталу ВАТ „ДніпроАЗОТ” відбулися такі зміни: статутний капітал збільшився на 350000 тис. грн., нерозподілений прибуток – на 317525,7 тис. грн., інші джерела зменшились на 85273,1 тис. грн.

У структурі позикового капіталу ВАТ „ДніпроАЗОТ” відбулися такі зміни: довгострокові зобов’язання збільшились на 104269,9 тис. грн., а кредиторська заборгованість та короткострокові кредити і позики зменшилися на 268253,6 та 3998,2 тис. грн. відповідно.

Для загальної оцінки фінансового стану підприємства також розраховують ряд показників, які дають можливість оцінити результати діяльності підприємства, а саме:

1. Коефіцієнт приросту майна підприємства:

![]() (2.1)

(2.1)

Де Б1, Б0 – середня величина майна за звітний і попередній періоди

![]() (2.2)

(2.2)

![]() (2.3)

(2.3)

![]() (2.4)

(2.4)

![]() (2.5)

(2.5)

![]() (2.6)

(2.6)

Із розрахунків видно, що темпи приросту майна ВАТ „ДніпроАЗОТ” уповільнилися.

2. Коефіцієнт приросту виручки від реалізації продукції:

![]() (2.7)

(2.7)

Де V1,V0 – виручка від реалізації продукції за звітний і попередній періоди

![]() (2.8)

(2.8)

![]() (2.9)

(2.9)

![]() (2.10)

(2.10)

Протягом звітного періоду темпи приросту виручки від реалізації продукції уповільнилися з 22,99 до 10,22%.

Коефіцієнт приросту виручки від реалізації продукції вище за коефіцієнт приросту майна, що свідчить про поліпшення ситуації з коштами на підприємстві проти попереднього звітного періоду.

3. Коефіцієнт приросту валового прибутку:

![]() (2.11)

(2.11)

Де ВП1, ВП0 – валовий прибуток за звітний і попередній періоди

![]() (2.12)

(2.12)

![]() (2.13)

(2.13)

![]() (2.14)

(2.14)

Протягом трьох років приріст валового прибутку підприємства ВАТ „Дніпро АЗОТ” мав чітку тенденцію до зниження. Так протягом 2005 року темпи приросту прибутку уповільнилися з 54,38 до 15,13%, а у 2006 році – темп зниження становив 22,18%.

4. Коефіцієнт приросту чистого прибутку:

![]() (2.15)

(2.15)

Де ЧП1, ЧП0 – чистий прибуток за звітний і попередній періоди

![]() (2.16)

(2.16)

![]() (2.17)

(2.17)

![]() (2.18)

(2.18)

У 2005 році спостерігалося зростання темпів приросту чистого прибутку на 24,61%. У 2006 році темп зниження становив 71,8%.

Таблиця 2.2 – Вихідні дані для визначення чинників збільшення виручки від реалізації ВАТ „Дніпро АЗОТ”

| Показники | 2004 | 2005 | 2006 |

| Середня валюта балансу | 1368710,4 | 1551898,6 | 1680971,5 |

| Виручка від реалізації | 753025,6 | 892875,65 | 1003871 |

| Ресурсовіддача | 1,82 | 1,74 | 1,67 |

Внески чинників у 2004 р. порівняно з 2005 р.:

· Екстенсивного (1551898,6-1368710,4)*1,82=333402,52

· Інтенсивного (1,74-1,84)*1551898,6=-124151,88

· Разом (333402,52-124151,88)=209250,64

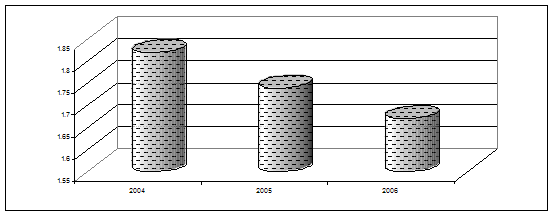

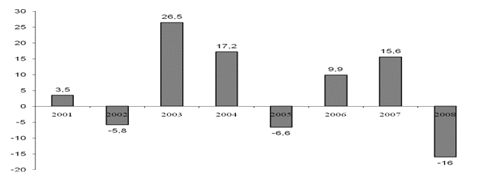

Виручка від реалізації збільшилась на 209250,64 грн. Внесок екстенсивного чинника становив 159%, інтенсивного – 59%. На збільшення виручки від реалізації продукції вплинуло збільшення валюти балансу, наявними втратами є зменшення ресурсовіддачі (рис.1), що не дозволило збільшити виручку за рахунок інтенсивного виробництва, отже підприємство зменшило ефективність вкладеного капіталу.

Рисунок 2.1. Динаміка ресурсовіддачі ВАТ „Дніпро АЗОТ”

Структура джерел фінансових ресурсів характеризується такими показниками:

1. Коефіцієнт автономії:

Коефіцієнт автономії (незалежності) — показник, нормативне значення якого більше за 0,5. Зростання коефіцієнта свідчить про збільшення фінансової незалежності підприємства, зниження ризику фінансових ускладнень у майбутньому, збільшує гарантії погашення підприємством своїх зобов’язань.

![]() (2.19)

(2.19)

де Вк – власний капітал, ВБ – валюта балансу

![]() (2.20)

(2.20)

![]() (2.21)

(2.21)

![]() (2.22)

(2.22)

![]() (2.23)

(2.23)

Протягом трьох років значення коефіцієнту збільшилось, що свідчить про збільшення фінансової незалежності підприємства, зниження ризику фінансових ускладнень у майбутньому.

2. Коефіцієнт фінансової залежності:

![]() (2.24)

(2.24)

де ПК – позиковий капітал

![]() (2.25)

(2.25)

![]() (2.26)

(2.26)

![]() (2.27)

(2.27)

![]() (2.28)

(2.28)

Коли значення наближається до 1 (100 %), це означає, що власники повністю фінансують своє підприємство. Протягом трьох років данний показник суттєво знизився, що свідчить про фінансову залежність данного підприємства.

3. Коефіцієнт фінансового ризику:

![]() (2.29)

(2.29)

![]() (2.30)

(2.30)

![]() (2.31)

(2.31)

![]() (2.32)

(2.32)

![]() (2.33)

(2.33)

Уповільнення темпів росту коефіцієнта фінансового ризику свідчить про те, що фінансова залежність підприємства до зовнішніх інвесторів зменшилась.

На основі поданих розрахунків проводимо аналіз основних статей балансу.

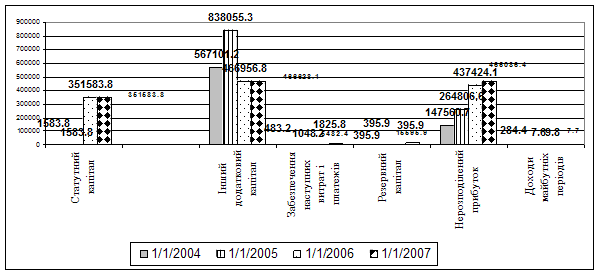

Таблиця 2.3 – Аналіз джерел власних коштів ВАТ „Дніпро АЗОТ”

| Показник | 1/1/2004 | 1/1/2005 | 1/1/2006 | 1/1/2007 | Відхилення | |||||

| тис.грн. | % | тис.грн | % | тис.грн. | % | тис.грн. | % | тис.грн. | % | |

| Статутний капітал | 1583.8 | 0.22 | 1583.8 | 0.14 | 351583.8 | 27.94 | 351583.8 | 26.95 | 350000 | 26.73 |

| Додатковий вкладений капітал | 0 | 0.00 | 0 | 0.00 | 0 | 0.00 | 0 | 0.00 | 0 | 0.00 |

| Інший додатковий капітал | 567101 | 79.05 | 838055.3 | 75.78 | 466956.8 | 37.11 | 466628.1 | 35.77 | -100473 | -43.27 |

| Забезпечення наступних витрат і платежів | 483.2 | 0.07 | 1048.2 | 0.09 | 1825.8 | 0.15 | 5482.4 | 0.42 | 4999.2 | 0.35 |

| Резервний капітал | 395.9 | 0.06 | 395.9 | 0.04 | 395.9 | 0.03 | 15595.9 | 1.20 | 15200 | 1.14 |

| Нерозподілений прибуток | 147560.7 | 20.57 | 264806.6 | 23.94 | 437424.1 | 34.77 | 465086.4 | 35.66 | 317526 | 15.09 |

| Доходи майбутніх періодів | 284.4 | 0.04 | 7.6 | 0.00 | 9.8 | 0.00 | 7.7 | 0.00 | -276.7 | -0.04 |

| Усього | 717409.2 | 100.00 | 1105897.5 | 100.00 | 1258196.2 | 100.00 | 1304384.3 | 100.00 | 586975 | 0.00 |

З таблиці 2.3 видно, що протягом трьох років статутний капітал, нерозподілений прибуток та наступні витрати і платежі збільшилися. Так, статутний капітал збільшився з 1583,8 тис. грн. у 2004 році до 351583,8 тис. грн. у 2007 році. Інший додатковий капітал та доходи майбутніх періодів, навпаки, мали тенденцію до зменшення. Інший додатковий капітал зменшився на 100473 тис. грн. , а доходи майбутніх періодів – на 276,7 тис. грн. Усього власні кошти підприємства ВАТ „ДніпроАЗОТ” збільшилися протягом 2004 – 2007 року на 586975 тис. грн.

Динаміка джерел власних коштів надана на рисунку 2.

Рисунок 2.2. Динаміка джерел власних коштів ВАТ „Дніпро АЗОТ”

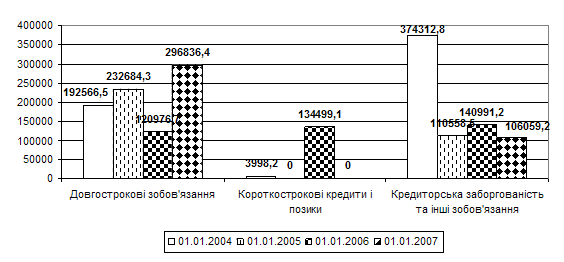

Таблиця 2.4 – Аналіз джерел позикових коштів ВАТ „Дніпро АЗОТ”

| Показник | 1/1/2004 | 1/1/2005 | 1/1/2006 | 1/1/2007 | Відхилення | |||||

| тис.грн. | % | тис.грн | % | тис.грн. | % | тис.грн. | % | тис.грн. | % | |

| Довгострокові зобов'язання | 192567 | 33.73 | 232684.3 | 67.79 | 120977 | 30.51 | 296836.4 | 73.7 | 104269.9 | 39.94 |

| Короткострокові кредити і позики | 3998.2 | 0.70 | 0 | 0.00 | 134499 | 33.92 | 0 | 0.0 | -3998.2 | -0.70 |

| Кредиторська заборгованість та інші зобов'язання | 374313 | 65.57 | 110558.5 | 32.21 | 140991 | 35.56 | 106059.2 | 26.3 | -268254 | -39.24 |

| Усього позичкового капіталу | 570878 | 100.00 | 343242.8 | 100.00 | 396467 | 100.00 | 402895.6 | 100.0 | -167982 | 0.00 |

Як видно з таблиці 2.4 за 2004 – 2007 рр. позиковий капітал підприємства зменшився на 167982 тис. грн. Довгострокові зобов’язання зросли на 104269,9 тис. грн., короткострокові кредити і позики зменшились на 3998,2 тис. грн., кредиторська заборгованість – на 268254 тис. грн. Динаміка цих показників надана на рисунку 2.3

.

Рисунок 2.3. Динаміка джерел позикових коштів ВАТ „Дніпро АЗОТ”

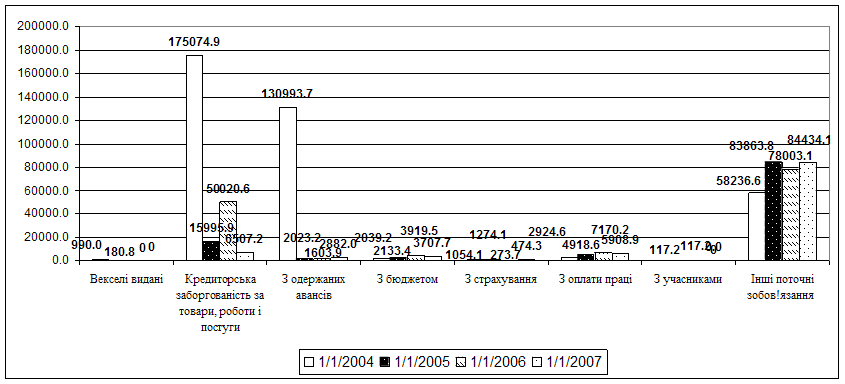

Таблиця 2.5 – Аналіз кредиторської заборгованості ВАТ „Дніпро АЗОТ”

| Показник | 1/1/2004 | 1/1/2005 | 1/1/2006 | 1/1/2007 | Відхилення | |||||

| тис.грн. | % | тис.грн | % | тис.грн. | % | тис.грн. | % | тис.грн. | % | |

| Векселі видані | 990.0 | 0.27 | 180.8 | 0.16 | 0 | 0.00 | 0 | 0.00 | -990.0 | -0.27 |

| Кредиторська заборгованість за товари, роботи і постуги | 175074.9 | 47.14 | 15995.9 | 14.48 | 50020.6 | 35.48 | 6507.2 | 6.26 | -168567.7 | -40.87 |

| З одержаних авансів | 130993.7 | 35.27 | 2023.2 | 1.83 | 1603.9 | 1.14 | 2882.0 | 2.77 | -128111.7 | -32.49 |

| З бюджетом | 2039.2 | 0.55 | 2133.4 | 1.93 | 3919.5 | 2.78 | 3707.7 | 3.57 | 1668.5 | 3.02 |

| З страхування | 1054.1 | 0.28 | 1274.1 | 1.15 | 273.7 | 0.19 | 474.3 | 0.46 | -579.8 | 0.17 |

| З оплати праці | 2924.6 | 0.79 | 4918.6 | 4.45 | 7170.2 | 5.09 | 5908.9 | 5.69 | 2984.3 | 4.90 |

| З учасниками | 117.2 | 0.03 | 117.2 | 0.11 | 0 | 0.00 | 0.0 | 0.00 | -117.2 | -0.03 |

| Інші поточні зобов!язання | 58236.6 | 15.68 | 83863.8 | 75.89 | 78003.1 | 55.32 | 84434.1 | 81.25 | 26197.5 | 65.57 |

| Усього кредиторської заборгованості | 371430.3 | 100.00 | 110507 | 100.00 | 140991 | 100.00 | 103914.2 | 100.00 | -267516.1 | 0.00 |

За підсумком трьох років кредиторська заборгованість досліджуваного підприємства зменшилась на 267516,1 тис. грн.

Векселі видані зменшились на 990 тис. грн., кредиторська заборгованість – на 168567,7 тис. грн. або на 40,87%, аванси зменшились на 32,49%. Інші поточні зобов’язання зросли на 65,57% або на 26197,5 тис. грн. Динаміка кредиторської заборгованості надана на рисунку 2.4.

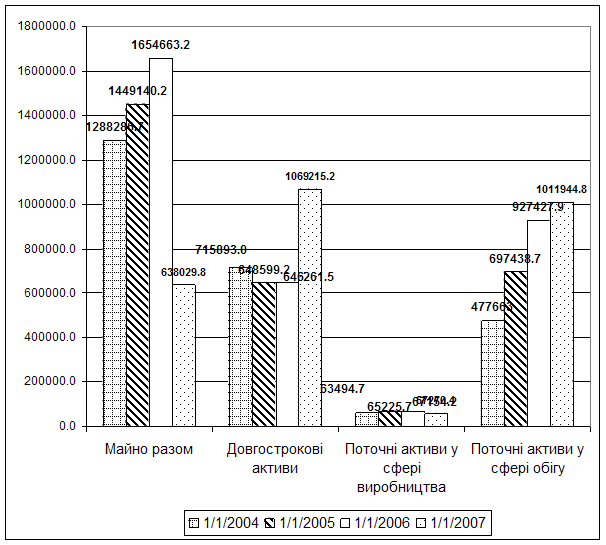

Аналіз динаміки складу і структури майна дає змогу встановити розмір абсолютного і відносного приросту або зменшення всього майна та окремих його складових. Як видно з таблиці 2.6 протягом 2004 – 2007 року майно підприємства збільшилось на 418993,2 тис. грн., з них сума збільшення поточних активів у сфері обігу становила 534281,8 тис. грн. Довгострокові активи зменшились на 18,2% або на 77863,2 тис. грн., поточні активи у сфері виробництва – на 6224,3 тис. грн. Динаміка цих показників представлена на рисунку 2.5.

Таблиця 2.6 – Динаміка і структура майна ВАТ „Дніпро АЗОТ”

| Показник | 1/1/2004 | 1/1/2005 | 1/1/2006 | 1/1/2007 | Відхилення | |||||

| тис.грн. | % | тис.грн | % | тис.грн. | % | тис.грн. | % | тис.грн. | % | |

| Майно разом | 1288286.7 | 100 | 1449140 | 100 | 1654663.2 | 100 | 1707279.9 | 100 | 418993.2 | 0.00 |

| Довгострокові активи | 715893.0 | 55.57 | 648599.2 | 44.76 | 646261.5 | 39.06 | 638029.8 | 37.37 | -77863.2 | -18.20 |

| Поточні активи у т.ч. у сфері: | 572317.7 | 44.42 | 800506.2 | 55.24 | 1008371 | 60.94 | 1069215.2 | 62.63 | 496897.5 | 18.20 |

| виробництво | 63494.7 | 4.93 | 65225.7 | 4.50 | 67154.2 | 4.06 | 57270.4 | 3.35 | -6224.3 | -1.57 |

| обігу | 477663 | 37.08 | 697438.7 | 48.13 | 927427.9 | 56.05 | 1011944.8 | 59.27 | 534281.8 | 22.19 |

Рисунок 2.4. Динаміка кредиторської заборгованості ВАТ „Дніпро АЗОТ”

Рисунок 2.5. Динаміка майна ВАТ „Дніпро АЗОТ”

Рисунок 2.5. Динаміка майна ВАТ „Дніпро АЗОТ”

Таблиця 2.7 – Динаміка і структура необоротного капіталу ВАТ „Дніпро АЗОТ”

| Показник | 1/1/2004 | 1/1/2005 | 1/1/2006 | 1/1/2007 | Відхилення | |||||

| тис.грн. | % | тис.грн | % | тис.грн. | % | тис.грн. | % | тис.грн. | % | |

| Довгострокові активи | 715893.0 | 100 | 648599 | 100 | 646261.5 | 100 | 638029.8 | 100 | -77863.20 | 0.00 |

| Основні засоби | 581010.6 | 81.16 | 566873 | 87.40 | 561392.3 | 86.87 | 540096.5 | 84.65 | -40914.10 | 3.49 |

| Знос | 721543.9 | 100.79 | 740167 | 114.12 | 761770.2 | 117.87 | 771259.7 | 120.88 | 49715.80 | 20.09 |

| Коефіцієнт зносу | 0.55 | 0.00 | 0.57 | 0.00 | 0.6 | 0.00 | 0.57 | 0.00 | 0.02 | 0.00 |

Продовження таблиці 2.7

| Нематеріальні активи | 13167.2 | 1.84 | 1567.2 | 0.24 | 1316.0 | 0.20 | 942.0 | 0.15 | -12225.20 | -1.69 |

| Знос | 0 | 0.00 | 0 | 0.00 | 0.0 | 0.00 | 0.0 | 0.00 | 0.00 | 0.00 |

| Коефіцієнт зносу | 0 | 0.00 | 0 | 0.00 | 0.0 | 0.00 | 0.0 | 0.00 | 0.00 | 0.00 |

| Незавершене будівництво | 132715.0 | 18.54 | 80124.4 | 12.35 | 82475.7 | 12.76 | 95913.8 | 15.03 | -36801.20 | -3.51 |

| Відстрочені податкові активи | 0 | 0.00 | 0 | 0.00 | 0.0 | 0.00 | 0.0 | 0.00 | 0.00 | 0.00 |

Якщо досліджувати динаміку необоротного капіталу ВАТ „ДніпроАЗОТ”, то основні засоби підприємства за три роки зменшились на 40914,1 тис. грн., довгострокові активи – на 77863,2 тис. грн., нематеріальні активи – на 12225,2 тис. грн., незавершене будівництво – на 36801,2 тис. грн. Динаміка показників представлена на рисунку 2.6.

Рисунок 2.6. Динаміка необоротного капіталу ВАТ „Дніпро АЗОТ”

Рисунок 2.6. Динаміка необоротного капіталу ВАТ „Дніпро АЗОТ”

Таблиця 2.8 – Динаміка і структура оборотних активів ВАТ „Дніпро АЗОТ”

| Показник | 1/1/2004 | 1/1/2005 | 1/1/2006 | 1/1/2007 | Відхилення | |||||

| тис.грн. | % | тис.грн | % | тис.грн. | % | тис.грн. | % | тис.грн. | % | |

| Оборотні активи | 572317.7 | 100 | 800506.2 | 100 | 1008371 | 100 | 1069215.2 | 100 | 496897.5 | 0.00 |

| Матеріальні оборотні активи | 63494.7 | 11.09 | 65225.7 | 8.15 | 67154.2 | 6.66 | 57270.4 | 5.36 | -6224.3 | -5.74 |

| Виробничі запаси | 22752.9 | 3.98 | 25718.6 | 3.21 | 30247.8 | 3.00 | 34256.0 | 3.20 | 11503.1 | -0.77 |

| Готова продукція | 23143.40 | 4.04 | 18206.10 | 2.27 | 22984.20 | 2.28 | 13327.8 | 1.25 | -9815.6 | -2.80 |

| Товари | 5074.9 | 0.89 | 4171.2 | 0.52 | 3562 | 0.35 | 3240.2 | 0.30 | -1834.7 | -0.58 |

| Витрати майбутніх періодів | 76 | 0.01 | 34.8 | 0.00 | 30.7 | 0.00 | 34.9 | 0.00 | -41.1 | -0.01 |

| Дебіторська заборгованість | 477663 | 83.46 | 697438.7 | 87.12 | 927428 | 91.97 | 970041.4 | 90.72 | 492378.4 | 7.26 |

| Поточні фінансові інвестиції | 0 | 0.00 | 0 | 0.00 | 0 | 0.00 | 0.0 | 0.00 | 0.0 | 0.00 |

| Грошові кошти та їх еквіваленти | 5582.9 | 0.98 | 5389.4 | 0.67 | 10074.9 | 1.00 | 40340.4 | 3.77 | 34757.5 | 2.80 |

| Інші оборотні активи | 25577.1 | 4.47 | 32254.6 | 4.03 | 3714 | 0.37 | 1563.0 | 0.15 | -24014.1 | -4.32 |

Динаміка оборотних активів протягом звітного періоду мала такий вигляд: оборотні активи ВАТ „Дніпро АЗОТ” за 3 роки зросли на 496897,5 тис. грн. Питома вага виробничих запасів збільшилась на 11503,1 тис. грн. що може свідчити про зростання виробничого потенціалу підприємства. Дебіторська заборгованість збільшилась на 7,26% грошові кошти – на 2,8% (рис. 2.7)

Дебіторська заборгованість протягом 2004 – 2006 року збільшилась на 492378,4 тис. грн., з них за товари, роботи, послуги – на 161890,3 тис. грн.; з бюджетом – на 19090,5 тис. грн. Інша поточна заборгованість зменшилась на 15608 тис. грн.. (рис. 2.8)

Рисунок 2.7. Динаміка оборотних активів ВАТ „ДніпроАЗОТ”

Таблиця 2.9 – Склад і структура дебіторської заборгованості ВАТ „Дніпро АЗОТ”

| Показник | 1/1/2004 | 1/1/2005 | 1/1/2006 | 1/1/2007 | Відхилення | |||||

| тис.грн. | % | тис.грн | % | тис.грн. | % | тис.грн. | % | тис.грн. | % | |

| Дебіторська заборгованість | 477663.0 | 100 | 697438.7 | 100 | 927427.9 | 100 | 970041.4 | 100 | 492378.4 | 0.00 |

| за товари, роботи, послуги | 34588.9 | 7.24 | 145371.4 | 20.84 | 228761.2 | 24.67 | 196479.2 | 20.25 | 161890.3 | 13.01 |

| з бюджетом | 58447.1 | 12.24 | 57619.8 | 8.26 | 67349.6 | 7.26 | 77537.6 | 7.99 | 19090.5 | -4.24 |

| за видами авансів | 364993.9 | 76.41 | 494398.9 | 70.89 | 629724.9 | 67.90 | 691999.5 | 71.34 | 327005.6 | -5.08 |

| із внутнішніх розрахунків | 0.0 | 0.00 | 0.0 | 0.00 | 0.0 | 0.00 | 0.0 | 0.00 | 0.0 | 0.00 |

| інша поточна заборгованість | 19633.1 | 4.11 | 48.6 | 0.01 | 1592.2 | 0.17 | 4025.1 | 0.41 | -15608.0 | -3.70 |

Рисунок 2.8. Динаміка дебіторської заборгованості ВАТ „Дніпро АЗОТ”

З приведених даних можна зробити висновок що:

· протягом звітного періоду спостерігалося зростання статутного капіталу та нерозподіленого прибутку, що дало змогу підприємству розширити власні можливості по фінансуванню своєї діяльності;

· збільшилась частка оборотних виробничих фондів що позитивно характеризує майновий стан підприємства і свідчить про розвиток його виробничої діяльності;

· зменшилась частка основних засобів у валюті балансу;

· відбулося зростання суми власних джерел фінансування капіталу підприємства, тобто ВАТ „ДніпроАЗОТ” змогло більшу частину свого капіталу сформувати за рахунок власних джерел, що значно вплинуло на покращення фінансового стану підприємства.

Похожие работы

... і в господарстві склав у 2000 році 415,2 тис. грн, що більше чим у 1998 році на 8,4%, і менше на 0,6 %>, чим у 1999 році. РОЗДІЛ 3 АНАЛІЗ ФІНАНСОВОЇ СТІЙКОСТІ ПІДПРИЄМСТВА В УМОВАХ ОБМЕЖЕНОСТІ ЗОВНІШНІХ ДЖЕРЕЛ ФІНАНСУВАННЯ В умовах ринкової економіки підприємство здійснює свою виробничо-фінансову діяльність самостійно, але все-таки на його діяльність у більшому чи меншому ступені впливає ...

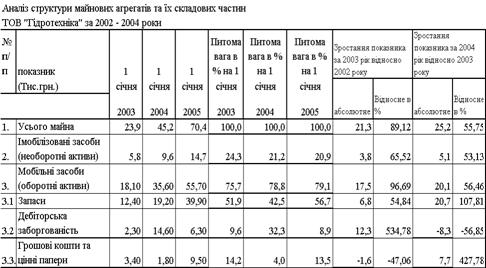

... ілі 3 дипломної роботи. РОЗДІЛ 3. ШЛЯХИ УДОСКОНАЛЕННЯ ФОРМУВАННЯ ТА РОЗМІЩЕННЯ ФІНАНСОВИХ РЕСУРСІВ В ТОВ „ГІДРОТЕХНІКА” Одним з найбільш ефективних шляхів удосконалення формування та розміщення фінансових ресурсів підприємства є використання різноманітних видів комерційного кредиту. Комерційний кредит можна охарактеризувати як кредит, наданий у товарній формі продавцями покупцям у виді ві ...

... в мобільній формі; підприємство має низький рівень ліквідності. РОЗДІЛ 3 ШЛЯХИ ВДОСКОНАЛЕННЯ ОЦІНКИ СТРУКТУРИ ДЖЕРЕЛ ФІНАНСОВИХ РЕСУРСІВ 3.1 Вдосконалення системи управління фінансовими ресурсами Метою фінансової стратегії ефективного розвитку підприємства є забезпечення стійкого положення на ринку, яке базується на ефективному формуванні і використанні фінансових ресурсів. Забезпечити ...

... при створенні підприємств, а у процесі їх діяльності - у формуванні відповідних джерел грошових коштів. Статутний капітал є основною частиною власного капіталу та основним джерелом власних фінансових ресурсів підприємства. За рахунок його коштів формуються основні фонди і оборотні активи підприємства. Отже, власний капітал - це власні джерела фінансування підприємства, які без визначення терміну ...

0 комментариев