Навигация

≤ 34000 – умова ліквідності на початок звітного періоду

6000 ≥ 8400; 5300 ≤ 9000; 18200 ≥ 6000; 38000 ≤ 44100 – умова ліквідності на кінець звітного періоду.

Як ми бачимо, умова ліквідності бухгалтерського балансу ТОВ «Спектру» на початок і кінець звітного періоду не дотримується, тому його не можна назвати абсолютно ліквідним.

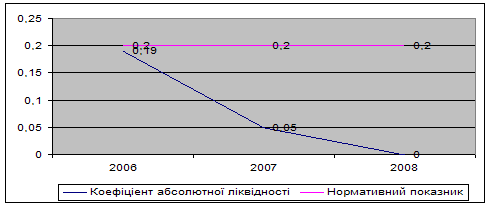

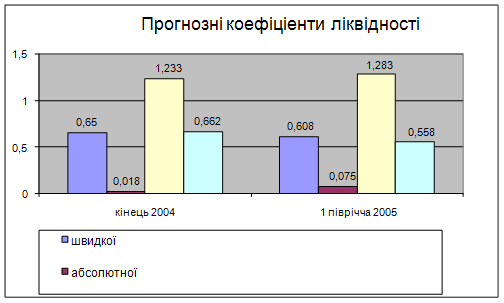

Разом з абсолютними показниками для оцінки ліквідності розраховуються наступні відносні показники ліквідності (коефіцієнт поточної ліквідності, коефіцієнт проміжного покриття і коефіцієнт абсолютної ліквідності). Коефіцієнт абсолютної ліквідності – відношення вартості абсолютне і найбільш ліквідних активів до величини короткострокових зобов'язань.

К а.л. = ![]() = 0,5 – на початок звітного періоду

= 0,5 – на початок звітного періоду

К а.л. = ![]() = 0,35 – на кінець звітного періоду

= 0,35 – на кінець звітного періоду

Коефіцієнт абсолютної ліквідності на кінець звітного періоду значно знизився, але, не дивлячись на це, задовольняє нормативному значенню. Тому можна зробити вивід, що підприємство уміє збалансувати і синхронізувати приплив і відтік грошових коштів за об'ємом і термінам.

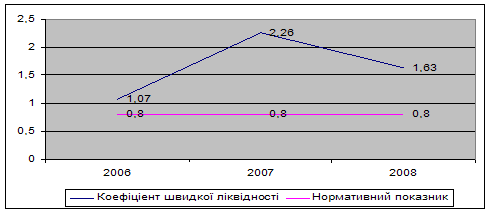

Коефіцієнт проміжного покриття – відношення грошових коштів, короткострокових фінансових вкладень і короткострокової дебіторської заборгованості, платежі по якій очікуються протягом 12 місяців після звітної дати, до суми короткострокових фінансових зобов'язань.

К п.п. = ![]() = 0,99 – на початок звітного періоду

= 0,99 – на початок звітного періоду

К п.п. = ![]() = 0,65 – на кінець звітного періоду

= 0,65 – на кінець звітного періоду

Даний коефіцієнт задовольняє звичайному співвідношенню від 0,7 до 1, тобто свідчить про збереження підприємством в умовах своєчасного проведення розрахунків з дебіторами своїх платіжних можливостей.

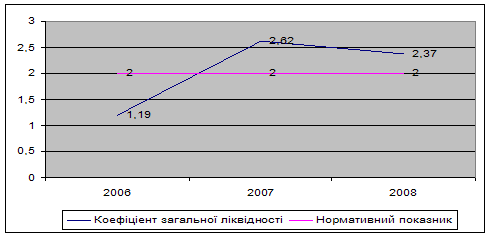

Коефіцієнт поточної ліквідності (загального покриття) – значення, що рекомендується, від 1 до 2-3.

К т.л. = ![]() = 2,02 – на початок звітного періоду

= 2,02 – на початок звітного періоду

К т.л. = ![]() = 1,66 – на кінець звітного періоду

= 1,66 – на кінець звітного періоду

Даний коефіцієнт також задовольняє значенню, що рекомендується, але намітилася тенденція до його пониження. Даний коефіцієнт показує перевищення оборотних активів над короткостроковими фінансовими зобов'язаннями, яке забезпечує резервний запас для компенсації збитків. На даному підприємстві величина цього запасу достатня для покриття тих збитків, які може принести підприємство при розміщенні і ліквідації всіх оборотних активів, окрім готівки.

На основі розрахованих коефіцієнтів можна зробити вивід, що підприємство володіє достатньою платоспроможністю, тобто здатне готівковими грошовими ресурсами своєчасно погашати свої платіжні зобов'язання. Отже, кредитори і інвестори можуть бути упевнені, що кредити будуть повернені, а відсотки по ним сплачені.

2.3 Аналіз співвідношення власного і позикового капіталу підприємства

Фінансовий стан підприємств, його стійкість багато в чому залежать від оптимальності структури джерел капіталу (співвідношення власних і позикових засобів) і від оптимальності структури активів підприємства і в першу чергу від співвідношення основних і оборотних засобів, а також від врівноваженості активів і пасивів підприємства за функціональною ознакою.

Тому спочатку необхідно проаналізувати структуру джерел підприємства і оцінити міру фінансової стійкості і фінансової риски. З цією метою розраховують наступні показники: коефіцієнт фінансової автономії (або незалежності) - питома вага власного капіталу в його загальній валюті балансу. Значення, що рекомендується, вище 0,5.

К автономии = ![]()

На початок звітного періоду = ![]() = 0,72

= 0,72

На кінець звітного періоду = ![]() = 0,65

= 0,65

Оскільки мінімального значення даного коефіцієнта набуває на рівні 0,6, то можна зробити вивід про повну фінансову незалежність ТОВ «Спектру», (реалізувавши частину майна, сформованого за рахунок власних засобів, підприємство зможе погасити свої боргові зобов'язання), але тенденція, що намітилася, до його пониження свідчить про деяке підвищення риски фінансової скрути. коефіцієнт фінансової залежності — частка позикового капіталу в загальній валюті балансу.

К фин.независимости = ![]()

На початок звітного періоду = ![]() = 0,28

= 0,28

На кінець звітного періоду = ![]() = 0,35

= 0,35

коефіцієнт поточної заборгованості — відношення короткострокових фінансових зобов'язань до загальної валюти балансу;

К тек. задолженности = ![]()

На початок звітного періоду = ![]() = 0,18

= 0,18

На кінець звітного періоду = ![]() = 0,26

= 0,26

Оскільки до кінця року даний показник трохи збільшився (на 0,08), то можна сказати, що підприємство в даний період часу фінансово стійко.

коефіцієнт довгострокової фінансової незалежності (або коефіцієнт фінансової стійкості) — відношення власного і довгострокового позикового капіталу до загальної валюти балансу.

![]()

На початок звітного періоду = ![]() = 0,82

= 0,82

На кінець звітного періоду = ![]() = 0,74

= 0,74

коефіцієнт покриття боргів власним капіталом (коефіцієнт платоспроможності) — відношення власного капіталу до позикового.

![]()

На початок звітного періоду = ![]() = 2,5

= 2,5

На кінець звітного періоду = ![]() = 1,9

= 1,9

Нижнє нормальне значення цього коефіцієнта дорівнює 1. Ми бачимо, що доля джерел власних засобів зменшилася, а доля позикових, зокрема кредиторській заборгованості, збільшилася. Динаміка цього показника негативна (коефіцієнт зменшився до кінця аналізованого періоду на 0,6), це характеризує недостатність фінансування протягом року: збільшилася кредиторська заборгованість перед постачальниками (на 5400тыс.грн.).

коефіцієнт фінансового левериджа або коефіцієнт фінансової риски — відношення позикового капіталу до власного.

![]()

На початок звітного періоду ![]() = 0,39

= 0,39

На кінець звітного періоду ![]() = 0,53

= 0,53

Чим вище рівень першого, четвертого і п'ятого показників і нижче другого, третього і шостого, тим стійкіше фінансовий стан підприємства. У нашому прикладі частка власного капіталу зменшилася на 7%, а плече фінансового важеля збільшилося на 14%. Це свідчить про те, що фінансова залежність підприємства від зовнішніх інвесторів значно збільшилася.

Оцінка змін, які сталися в структурі капіталу, може бути різною з позицій інвесторів і підприємства. Для банків і інших кредиторів надійніша ситуація, якщо частка власного капіталу у клієнтів вища. Це виключає фінансовий ризик. Підприємства ж, як правило, зацікавлені в залученні позикових засобів по двох причинах:

відсотки по обслуговуванню позикового капіталу розглядаються як витрати і не включаються в прибуток оподаткування;

витрати на виплату відсотків зазвичай нижче прибули, отриманою від використання позикових засобів в звороті підприємства, внаслідок чого підвищується рентабельність власного капіталу

У ринковій економіці велика і частка власного капіталу, що все збільшується, зовсім не означає поліпшення положення підприємства, можливості швидкого реагування на зміну ділового клімату. Навпаки, використання позикових засобів свідчить про гнучкість підприємства, його здатність знаходити кредити і повертати їх, тобто про довіру до нього на діловому світі.

Найбільш узагальнювальним показником серед вище розглянутих є коефіцієнт фінансового левериджа. Всі останні показники в тій чи іншій мірі визначають його величину.

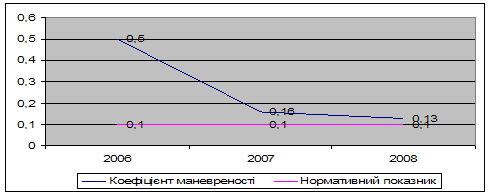

Зміна величини коефіцієнта фінансового левериджа (плеча фінансового важеля) на рівні підприємства залежить від частки позикового капіталу в загальній сумі активів, долі основного капіталу в загальній сумі активів, співвідношення оборотного і основного капіталу, долі власного оборотного капіталу у формуванні поточних активів, а також від частки власного оборотного капіталу в загальній сумі власного капіталу (коефіцієнта маневреності власного капіталу):

![]()

| На початок звітного періоду | На кінець звітного періоду | |

| Позаоборотні активи (основний капітал) | 30 000 | 38 000 |

| Оборотні активи | 17 500 | 29 500 |

| Власний капітал | 34 000 | 44 100 |

| Позиковий капітал | 13 500 | 23 400 |

| Власний оборотний капітал | 4 000 | 6 100 |

Вихідні дані для розрахунку впливу чинників:

| Показники | На початок року | На кінець року |

| Коефіцієнт фінансового левериджа | 0,39 | 0,53 |

| Частка позикового капіталу в активах | 0,29 | 0,35 |

| Частка основного капіталу в загальній сумі активів | 0,63 | 0,56 |

| Доводиться оборотного капіталу на рубель основного капіталу | 0,58 | 0,78 |

| Частка власного капіталу у формуванні оборотних активів | 0,23 | 0,21 |

| Коефіцієнт маневреності власного капіталу | 0,12 | 0,14 |

Розрахунок впливу даних чинників виробимо способом ланцюгової підстановки:

Кф.л.0 = 0,29 : 0,63 : 0,58 : 0,23 х 0,12 = 0,41,

Кф.л усл1 = 0,35 : 0,63 : 0,58 : 0,23 х 0,12 = 0,50,

Кф.л.усл2= 0,35: 0,56 : 0,58 : 0,23 х 0,12 = 0,56,

Кф.л.усл3 = 0,35: 0,56 : 0,78 : 0,23 х 0,12 = 0,42,

Кф.л.усл4 = 0,35: 0,56 : 0,78 : 0,21 х 0,12 = 0,46,

Кф.л.1 = 0,35: 0,56 : 0,78 : 0,21 х 0,14 = 0,53.

Загальне збільшення коефіцієнта фінансової риски за звітний період складає 0,12 (0,53 - 0,41), у тому числі за рахунок зміни:

частки позикового капіталу в загальній валюті балансу:

0,50 - 0,41=+0,09;

частки основного капіталу в загальній сумі активів:

0,56 - 0,50 =+0,06;

співвідношення оборотних активів з основним капіталом:

0,42 - 0,56 = - 0,14;

частки власного оборотного капіталу у формуванні поточних| активів:

0,46 - 0,42 = +0,04;

коефіцієнта маневреності власного капіталу:

0,53 - 0,46 = +0,07.

Як видно з наведених даних, основну роль в підвищенні| коефіцієнта фінансового левериджа зіграли такі фактори, як зміна частки позикового капіталу в загальній валюті балансу (на 9%), долі основного капіталу в загальній сумі активів (на 6%), долі власного капіталу у формуванні оборотних активів (на 4%) і коефіцієнта маневреності власного капіталу (на 7%).

Коефіцієнт фінансового левериджа не лише є індикатором фінансової стійкості, але і робить великий вплив на збільшення або зменшення величини прибили і власного капіталу підприємства.

РОЗДІЛ 3. УПРАВЛІННЯ ДОВГОСТРОКОВИМИ ЗОБОВ’ЯЗАННЯМИ ТА ШЛЯХИ ЙОГО УДОСКОНАЛЕННЯ

Похожие работы

... формування активів. Визначається фінансова стійкість відношенням вартості матеріальних оборотних активів (запасів та витрат) до величини власних та позикових джерел коштів для їх формування. Аналіз фінансового стану підприємства ТОВ "Комфорт" показав, що власний капітал у 2006 році складав 1529421,7 грн. За рахунок чистого прибутку, отриманого за звітній період власний капітал зріс на відповідну ...

... одом. Вертикальний аналіз (структурний) - визначення структури підсумкових фінансових показників, із виявленням впливу кожної позиції звітності на результат у цілому [4]. Традиційна практика аналізу фінансового стану підприємства опрацювала певні прийоми й методи його здійснення. Можна виділити шість основних прийомів аналізу: горизонтальний (часовий) аналіз, вертикальний (структурний) аналіз, ...

... (Польща), основним видом діяльності якого є здійснення інвестиційної діяльності на території країн Східної Європи, на придбання контрольного пакету акцій ЗАТ „АТБ Групп”. РОЗДІЛ 3. ШЛЯХИ УПРАВЛІННЯ ФІНАНСОВИМ СТАНОМ ПІДПРИЄМСТВА 3.1 Діагностика банкрутства як засіб управління фінансовим станом підприємства Банкрутство та санація підприємств є невід’ємною частиною економічних відносин ...

... на наявність значної дебіторської заборгованості, яка пов'язана з традиційними труднощами збуту продукції в нашій економіці. 2.3. Аналіз фінансового стану АТЗТ "Мукачівська лижна фабрика "ТИСА" Аналіз фінансового стану підприємства слід розпочати з аналізу платоспроможності і ліквідності підприємства. Таблиця 2.4 Агрегований баланс для аналізу ліквідності АТЗТ "Мукачівська лижна ...

0 комментариев