Навигация

Анализ рентабельности и ее влияние на конкурентоспособность предприятий

1. Анализ рентабельности и ее влияние на конкурентоспособность предприятий

1.1 Рентабельность и факторы, влияющие на уровень ее повышения

Вся целесообразная деятельность человека, так или иначе, связана с проблемой эффективности. В основе этого понятия лежит ограниченность ресурсов, желание экономить время, получать как можно больше продукции из доступных ресурсов.

Проблема эффективности - это всегда проблема выбора. Выбор касается того, что производить, какие виды продукции, каким способом, как их распределить и какой объем ресурсов использовать для текущего и будущего потребления.

Уровень эффективности оказывает влияние на решение целого ряда социальных и экономических задач, таких как быстрый экономический рост, повышение уровня жизни населения, снижение инфляции, улучшение условий труда и отдыха.

Важнейшими показателями конечных результатов и совокупной эффективности производства в условиях рыночной экономики являются прибыль и рентабельность (прибыльность). Управление рентабельностью (планирование, обоснование и анализ-контроль) находятся в центре экономической деятельности предприятий, работающих на рынок. Уровень рентабельности зависит прежде всего от величины прибыли и размера затрат и применяемых ресурсов.

Прибыль в условиях рынка - это конечная цель и движущий мотив производства на предприятии. Оптимальным дополнением к показателю прибыли явилось бы выделение, в том числе удельного веса увеличения прибыли, полученной за счет снижения себестоимости. Следует также отметить, что по мере формирования цивилизованных рыночных отношений у предприятия останется лишь один путь увеличения прибыли - увеличение объема выпуска продукции, снижение затрат на ее производство.

Прибыль – это часть чистого дохода, созданного в процессе производства и реализованного в сфере обращения, который непосредственно получают предприятия. Только после продажи продукции чистый доход принимает форму прибыли.

При оценке величины прибыли различают валовую (балансовую) прибыль, прибыль от реализации продукции, чистую (расчетную) прибыль. Прежде чем приступить к рассмотрению вопросов анализа рентабельности следует дать понятия основных терминов и определений.

Валовой объем реализации (валовой доход) — это стоимость отгруженной продукции и выполненных работ, включая налоги и прочие платежи.

Чистый объем реализации — это валовой объем реализации за вычетом косвенных налогов и сборов, включенных в продажную цену товара (Ф 2. стр. 010). Чистый объем реализации называют иначе выручкой от реализации или чистым доходом.

Валовая (балансовая) прибыль — это разность между чистым объемом реализации и себестоимостью реализованной продукции, включая коммерческие и управленческие расходы (Ф2. стр. 050). Иными словами, валовая (балансовая) прибыль определяется по результатам всей производственно- хозяйственной деятельности на основе баланса доходов и расходов как алгебраическая сумма прибыли от реализации продукции основной деятельности; прибыли (убытков) от прочей реализации товаров и услуг, продукции подсобного сельского хозяйства, реализации излишних товарно-материальных ценностей, а также реализации работ и услуг непромышленного характера (автотранспорта, лесозаготовок, реализации на сторону электроэнергии и др); прибыли (убытков) от внереализационных операций - штрафы, пени, неустойки, убытки от списания безнадежных долгов, стихийных бедствий и т. п.; доходы от реализации ценных бумаг (акций, облигаций).

Прибыль от реализации продукции рассчитывается как разность между величиной реализованной продукции в действующих оптовых ценах и затратами на ее производство и реализацию, включаемыми в себестоимость.

Чистая прибыль — это разность между валовой балансовой прибылью и налогом на прибыль (Ф2 стр.050 — Ф2 стр.150). Более точное значение чистой прибыли получается, если из балансовой прибыли вычесть не только сумму налога на прибыль, но и другие платежи в бюджет за счет чистой прибыли (выделение таких платежей в формах финансовой отчетности не предусмотрено, поэтому эту информацию следует получать из оборотно-сальдового баланса предприятия при условии, что такие платежи собираются на отдельном субсчете).

Для оценки эффективности работы промышленного предприятия недостаточно использовать только показатель прибыли.

Комплексным, интегральным показателем экономической эффективности производственно-хозяйственной деятельности предприятия выступает рентабельность. Если предприятие получает прибыль, оно считается рентабельным. Показатели рентабельности, применяемые в экономических расчетах, характеризуют относительную прибыльность.

Результативность и экономическая целесообразность функционирования предприятия могут оцениваться с помощью абсолютных и относительных показателей.

Абсолютные показатели позволяют проанализировать динамику различных показателей прибыли за ряд лет. При этом следует отметить, что для получения более объективных результатов следует рассчитывать показатели с учетом инфляционных процессов.

Относительные показатели меньше подвержены влиянию инфляции т.к. представляют собой различные соотношения прибыли и вложенного капитала, или прибыли и производственных затрат.

По абсолютной сумме прибыли не всегда можно судить об уровне доходности предприятия, так как на ее размер влияет не только качество работы, но и масштабы деятельности. Поэтому для характеристики эффективности работы предприятия наряду с абсолютной суммой прибыли используют относительный показатель – уровень рентабельности.

Эти характеристики наиболее целесообразно рассматривать относительно других временных периодов. Абсолютные цифры сами по себе несут немного информации. Лишь зная динамику их изменения, можно более достоверно судить о работе предприятия.

В условиях рыночных отношений велика роль показателей рентабельности продукции, характеризующих уровень прибыльности (убыточности) её производства. Показатели рентабельности являются относительными характеристиками финансовых результатов и эффективности деятельности предприятия. Они характеризуют относительную доходность предприятия, измеряемую в процентах к затратам средств или капитала с различных позиций.

Так как показатели рентабельности – это важнейшие характеристики фактической среды формирования прибыли и дохода предприятий, то по этой причине они являются обязательными элементами сравнительного анализа и оценки финансового состояния предприятия. При анализе производства показатели рентабельности используются как инструмент инвестиционной политики и ценообразования. Показатель рентабельности взаимосвязан со всеми показателями эффективности производства, в частности, с себестоимостью продукции, фондоемкостью продукции и скоростью оборачиваемости капитала.

Различают два вида рентабельности: рентабельность, рассчитанная на основе валовой (балансовой) прибыли, и рентабельность, рассчитанная на основе чистой прибыли.

На величину рентабельности, рассчитанную по балансовой прибыли, влияют: прирост прибыли, уровень использования основного капитала и нормируемых оборотных средств. В свою очередь на прирост прибыли влияют увеличение объема производства продукции, снижение себестоимости, рост оптовых цен, при повышении качества выпускаемой продукции. На уровень использования основного капитала влияет стоимость основного капитала, сокращение амортизационных отчислений, списание лишнего оборудования.

При расчете рентабельности по чистой прибыли дополнительные факторы, влияющие на рост уровня рентабельности, обусловлены снижением абсолютной величины налога.

Основными показателями рентабельности являются:

1). Рентабельность продукции и продаж

2). Рентабельность вложений предприятия

3). Рентабельность активов

4). Рентабельность производства

5). Общая рентабельность

Рентабельность продукции показывает, сколько прибыли приходится на единицу реализованной продукции. Рост данного показателя является следствием роста цен при постоянных затратах на производство реализованной продукции (работ, услуг) или снижения затрат на производство при постоянных ценах, то есть о снижении спроса на продукцию предприятия, а также более быстрым ростом цен чем затрат.

Расчет выполняется по формуле:

Р= П/З´100 = (Ц – С)/С = Ц/С - 1где П – прибыль;

З – размер текущих затрат или используемых ресурсов;

Ц –цена единицы продукции;

С - себестоимость

Рентабельность продаж - это коэффициент (а при умножении на 100 – показатель рентабельности в процентах) показывает, какую сумму прибыли от продаж получает предприятие с каждого рубля проданной продукции.

Р = П/В х 100 = (Ц- С)/Ц,

где В – выручка от реализации

Показатели рентабельности продукции и продаж характеризуют важнейшую сторону деятельности предприятия – реализацию основной продукции и позволяют оценить долю себестоимости в продажах. Эти показатели связывают оперативную и стратегическую деятельность. В реальной практике нет какого-либо стандарта на данные показатели. Однако они могут быть использованы для сравнения с показателями в среднем по отрасли и с предприятиями конкурентами.

Рентабельность вложений предприятия - это следующий показатель рентабельности, который показывает эффективность использования всего имущества предприятия.

Среди показателей рентабельности вложений предприятия выделяют 5 основных:

1.Общая рентабельность вложений, показывающая какая часть балансовой прибыли приходится на 1руб. имущества предприятия, то есть насколько эффективно оно используется.

2.Рентабельность вложений по чистой прибыли;

3.Рентабельность собственных средств, позволяющих установить зависимость между величиной инвестируемых собственных ресурсов и размером прибыли, полученной от их использования. Рентабельность собственного капитала рассчитывается по формуле:

Р = Пх100/Среднегодовая стоимость собственного капитала, или

Р = Рпр. х Оа х Т,

Где Рпр – рентабельность продаж – маржа (отношение прибыли от продаж к объему продаж);

Оа – оборачиваемость активов;

Т – отношение активов к собственному капиталу (финансовый леверидж)

Рентабельность собственного капитала называют еще рентабельностью чистого или акционерного капитала. Этот показатель отражает, как вознаграждаются акционеры в течение года. На показатель рентабельности собственного капитала обращают внимание все: аналитики, кредиторы, руководители, акционеры. Важно добиваться положительной динамики этого коэффициента.

4.Рентабельность долгосрочных финансовых вложений, показывающая эффективность вложений предприятия в деятельность других организаций.

5.Рентабельность перманентного капитала. Показывает эффективность использования капитала, вложенного в деятельность данного предприятия на длительный срок.

Для оценки эффективности капитальных вложений (инвестиций) в расширенное воспроизводство производственных фондов и новую технику рассчитываются показатели рентабельности инвестиций (капитальных вложений)- (Ри) и срока их окупаемости (Т):

Ри = DП/Кв; Т = Кв/DП,

где DП – годовой прирост чистой прибыли в результате реализации капитальных вложений,

Кв – капитальные вложения в соответствующие технические и организационные мероприятия.

Рентабельность капитальных вложений характеризует размер прироста чистой прибыли на 1 рубль капитальных вложений в мероприятие, срок окупаемости – период времени, в течение которого капитальные вложения компенсируются, перекроются годовым приростом чистой прибыли. Коэффициент рентабельности капитальных вложений в целях обоснования их экономической целесообразности сопоставляется с банковским процентом по долгосрочным депозитам.

Рентабельность активов - это один из важнейших комплексных показателей, позволяющих оценить результаты основной деятельности предприятия. Он исчисляется по следующей формуле:

Р = П/ средняя сумма активов х 100.

Для оценки влияния различных факторов на рентабельность активов можно использовать другую формулу:

Р = (Рентабельность продаж х Оборачиваемость активов) х 100 или,

Р = (Прибыль/ выручка)(Выручка/средняя сумма активов)

В данном случае средняя сумма активов представляет совокупный капитал предприятия.

Указанный коэффициент должен быть одним из основных инструментов руководителя в управлении предприятием. Он не только является главным показателем эффективности деятельности предприятия, но и объединяет весь набор элементов, которые отражают различные стороны работы предприятия (оперативную, финансовую и др.). При анализе взаимосвязей показателей рентабельности необходимо выделять те элементы, которые оказывают наиболее сильное негативное влияние, и сосредоточить все внимание на них.

Рентабельность производства исчисляется по следующей формуле:

Р = (Прибыль + Амортизация)/ Активы

В данном случае учитывается, что для финансирования развития хозяйственной деятельности используется не только чистая прибыль, но и средства от начисленной амортизации. Этот показатель оценивает возможности организации по финансированию развития за счет собственных средств, эффективность использования активов.

Общая рентабельность отражает эффективность использования имеющихся в распоряжении предприятия производственных фондов, имущества, собственного и заемного капитала. Этот показатель определяется как:

Р = (П´100)/(ОПФ+НОС),

где ОПФ – среднегодовая стоимость основных производственных фондов;

НОС – среднегодовые остатки нормируемых оборотных средств.

Отношение фонда к материальным и приравненным к ним затратам отражает доходность предприятия. По иному, говоря, уровень общей рентабельности, то есть индикатор, отражающий прирост всего вложенного капитала (активов), равняется прибыли до начисления процентов * 100 и деленной на активы.

Р = П х 100/Активы

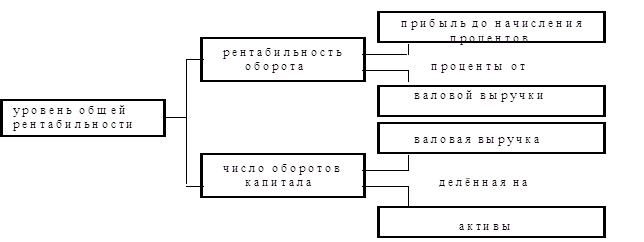

Уровень общей рентабельности - это ключевой индикатор при анализе рентабельности предприятия. Но если требуется точнее определить развитие организации, исходя из уровня ее общей рентабельности, необходимо вычислить дополнительно еще два ключевых индикатора: рентабельность оборота и число оборотов капитала.

Рентабельность оборота отражает зависимость между валовой выручкой (оборотом) предприятия и его издержками и исчисляется по формуле:

Рент. ОБ. = Приб. до нач.% *100 / Валовая ВыручкаЧем больше прибыль по сравнению с валовой выручкой предприятия, тем больше рентабельность оборота. Число оборотов капитала отражает отношение валовой выручки (оборота) предприятия к величине его капитала и исчисляется по формуле: Число ОБ. Капитала = Валовая Выручка / Активы

Чем выше валовая выручка фирмы, тем больше число оборотов ее капитала. В итоге следует, что

Уровень Общей Рент. = Рент ОБ. * Число ОБ. Капитала

Связь между тремя ключевыми индикаторами представлена в следующей схеме:

Рисунок 1. Уровень общей рентабельности

Показатели рентабельности и доходности имеют общую экономическую характеристику, они отражают конечную эффективность работы предприятия и выпускаемой им продукции. Главным из показателей уровня рентабельности является отношение общей суммы прибыли к производственным фондам.

Существует много факторов, определяющих величину прибыли и уровень рентабельности. Эти факторы можно подразделить на внутренние и внешние. Внешние - это факторы, не зависящие от усилий данного коллектива, например изменение цен на материалы, продукцию, тарифов перевозки, норм амортизации и т.д. Такие мероприятия проводятся в общем масштабе и сильно воздействуют на обобщающие показатели производственно - хозяйственной деятельности предприятий. К внутренним можно отнести изменение ассортимента, цены и т.д. Структурные сдвиги в ассортименте продукции существенно влияют на величину реализованной продукции, себестоимость и рентабельность производства.

Задача экономического анализа по рентабельности - выявить влияние внешних факторов, определить сумму прибыли, полученную в результате действия основных внутренних факторов, отражающих трудовые вложения работников и эффективность использования производственных ресурсов.

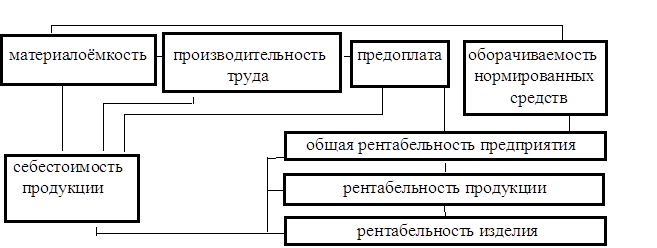

Показатели рентабельности (доходности) являются общеэкономическими. Они отражают конечный финансовый результат и отражаются в бухгалтерском балансе и отчетности о прибылях и убытках, о реализации, о доходе и рентабельности. Рентабельность можно рассматривать как результат воздействия технико-экономических факторов, а значит как объекты технико-экономического анализа, основная цель которого

выявить количественную зависимость конечных финансовых результатов производственно-хозяйственной деятельности от основных технико-экономических факторов. Рентабельность является результатом производственного процесса, она формируется под влиянием факторов, связанных с повышением эффективности оборотных средств, снижением себестоимости и повышением рентабельности продукции и отдельных изделий.

Рисунок 2. Факторы, влияющие на показатель рентабельности

Общую рентабельность предприятия необходимо рассматривать как функцию ряда количественных показателей - факторов: структуры и фондоотдачи основных производственных фондов, оборачиваемости нормируемых оборотных средств, рентабельности реализованной продукции. Это 2-й подход к анализу рентабельности предприятия. Для такого анализа используют модифицированную формулу расчета показателя общей рентабельности, предложенную А.Д.Шереметом.

Р = (Е / 1/УМ) + 1/К ,

Где

Р - общая рентабельность предприятия %

Е - общая (балансовая) прибыль, % к объему реализованной продукции;

У - удельный вес активной части в общей стоимости основных производственных фондов, доли единицы;

М - коэффициент фондоотдачи активной части основных производственных фондов;

К - коэффициент оборачиваемости нормированных средств.

Как следует из всего вышесказанного, объем реализации и величина прибыли, уровень рентабельности зависят от производственной, снабженческой, сбытовой и коммерческой деятельности предприятия, то есть характеризуют все стороны хозяйствования. Поэтому основными задачами анализа финансовых результатов деятельности являются:

- систематический контроль за выполнением планов реализации продукции и получением прибыли;

- определение влияния как объективных, так и субъективных факторов на объем реализации продукции и финансовые результаты;

- выявление резервов увеличения объема реализации продукции и суммы прибыли;

- оценка работы предприятия по использованию возможностей увеличения объема реализации продукции, прибыли и рентабельности;

- разработка мероприятий по использованию резервов.

Похожие работы

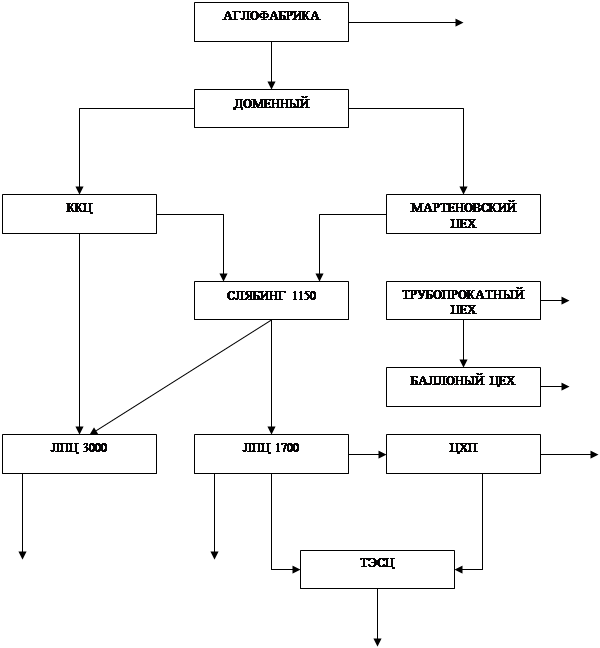

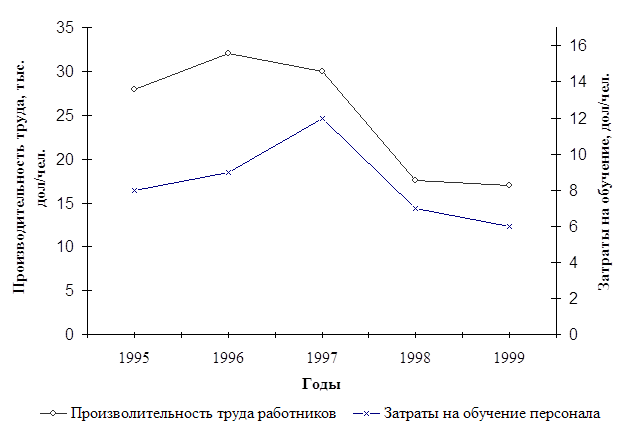

... продолжает стабильно работать и развиваться. Большой вклад в это внес и УКК. 3. Анализ подготовки и переподготовки работников ОАО «ММК им. Ильича». С помощью экономического анализа выявляются резервы улучшения хозяйствования, повышение эффективности производства. Состав персонала цехов комбината за 1995-1999 годы приведена в табл. 3.1-3.5. ...

0 комментариев