Навигация

Порог рентабельности. Анализ рентабельности по системе директ-костинг

1.2 Порог рентабельности. Анализ рентабельности по системе директ-костинг

Существует определенное взаимовлияние и взаимозависимость между затратами, объемом производства и прибыли. Известно, что при соблюдении всех прочих равных условий темпы роста прибыли всегда опережают темпы роста реализации продукции. При росте объема реализации продукции доля постоянных затрат в структуре себестоимости продукции снижается и появляется «эффект дополнительной прибыли».

Анализ безубыточности (анализ соотношения «затраты — объем производства — прибыль», CVP-анализ) в настоящее время широко используется для определения:

• критического объема производства для безубыточной работы;

• зависимости финансового результата от изменений одного из элементов соотношения;

• запаса финансовой прочности предприятия;

• оценки производственного риска;

• целесообразности собственного производства или закупки;

• минимальной договорной цены на определенный период;

• планирования прибыли и т. д.

Анализ безубыточности основан на ряде допущений. Во-первых, затраты можно разделить на постоянные и переменные. Ряд затрат предприятия может содержать как переменную, так и постоянную части — так называемые смешанные затраты (к ним чаще всего относятся расходы на электроэнергию, транспорт, содержание и эксплуатацию оборудования). Смешанные затраты подлежат дифференциации на постоянную и переменную части. Следует также учитывать, что сохранение постоянных издержек на одном уровне возможно только в ограниченном диапазоне объемов производства.

Во-вторых, зависимость между объемом реализованной продукции и переменными издержками линейная. В реальной жизни переменные издержки могут изменяться в другой пропорции.

Известно, что соотношение переменных издержек и объема производства зависит как от жизненного цикла изделия, так и от инфляции, по-разному затрагивающей цены на покупаемое сырье, материалы, заработную плату.

В-третьих, остается неизменным ассортимент изделий.

В-четвертых, объем производства и реализации в прогнозируемом периоде равны.

Данные допущения соответствуют условиям массового производства с достаточно непродолжительным производственным циклом, что дает возможность широкого применения анализа безубыточности на таких предприятиях. Не могут опираться на подобный анализ в финансовом планировании предприятия авиа-, судостроения, производители уникальной продукции.

Основной составной частью анализа безубыточности является определение «точки безубыточности» («порога рентабельности», «мертвой точки»).

Точка безубыточности — это такой объем реализации, при котором выручка покрывает все издержки предприятия, связанные с производством и реализацией продукции.

При расчете точки безубыточности надо учитывать, что в модели линейной зависимости точка безубыточности может быть одна, в то время как на практике функция затрат носит нелинейный характер и может пересекать линию объемов производства в нескольких местах. Поэтому анализ должен точно очерчивать границы роста объемов производства, когда допущения линейного характера зависимости оправданы производственными условиями.

Минимальный объем реализации Qmin покрывающий затраты на производство и реализацию (EBIT == 0), т. е. точку безубыточности, в единицах продукции определяют:

Qmin = F/(P-a) , шт.

или в денежном выражении:

Bmin=F/(1-b)

где Q — количество единиц продукции;

Р — цена единицы продукции;

F—расходы постоянные;

V— расходы переменные;

а — величина переменных затрат в цене единицы продукции;

b — доля переменных затрат в базовой выручке.

Величина прибыли при запланированных объемах производства и реализации будет равна:

EBIT=PQ – F - a * Q,

где EBIT — прибыль до уплаты процентов и налогов.

Необходимо также раскрыть содержание такого термина, как запас финансовой прочности и определить порядок расчета его величины.

Запас финансовой прочности, или кромка безопасности, показывает, насколько можно сокращать производство продукции, не неся при этом убытков. В абсолютном выражении расчет представляет разницу между запланированным объемом реализации и точкой безубыточности.

1. В абсолютном выражении:

Зфин = Qплан – Qmin

2. В относительном выражении:

Зфин = (Qплан – Qmin) / Qплан

Показатель финансовой прочности, рассчитанный в относительном выражении как доля от прогнозируемого объема реализации, используется для оценки производственного риска, т. е. потерь, связанных со структурой затрат на производство.

3. В стоимостном выражении:

Зфин = Qплан * Р – Qmin* Р

где Р — цена изделия.

Чем выше показатель финансовой прочности, тем меньше риск потерь для предприятия.

Полная и всесторонняя оценка риска имеет принципиальное значение при принятии финансовых решений, поэтому в западном финансовом менеджменте разработаны многочисленные методы, позволяющие с помощью математического метода просчитать последствия предпринимаемых мер.

Помимо рассмотренного математического метода анализа безубыточности и финансовой прочности рекомендуется рассмотреть маржинальный метод, в основе которого лежит маржинальная прибыль.

В последнее время большой интерес вызывает методика анализа прибыли, которая базируется на делении производственных и сбытовых затрат на переменные и постоянные и категории маржинального дохода. Эта методика широко применяется в странах с развитыми рыночными отношениями. Она позволяет изучить зависимость прибыли от небольшого круга наиболее важных факторов и на основе этого управлять процессом формирования ее величины. В отличие от методики анализа прибыли, которая применяется на отечественных предприятиях, система директ-костинг позволяет более полно учитывать взаимосвязи между показателями и точнее измерять влияние факторов.

Маржинальная прибыль представляет собой превышение выручки над величиной переменных затрат на производство и реализацию продукции, работ, услуг.

Маржинальный подход лежит в основе управленческих решений, связанных с ассортиментной политикой, с продвижением продукции на рынок, ценообразованием и рядом других задач повышения конкурентоспособности производимой продукции. Доля маржинальной прибыли в цене единицы продукции является постоянной величиной, и предпочтение отдается тому виду продукции, который обеспечивает наибольшее значение маржинальной прибыли. Снижение показателей маржинальной прибыли вызывает необходимость дополнительного производства и реализации продукции или пересмотра ассортиментной политики.

Удельная маржинальная прибыль (GMgm) — производный показатель, который характеризует величину маржинальной прибыли в цене единицы продукции:

GMgm = р - а,

где GMgm — удельная маржинальная прибыль;

Р — цена единицы продукции;

а — переменные затраты в единице продукции.

Коэффициент маржинальной прибыли — это отношение маржинальной прибыли к выручке от реализации. Он показывает, какая доля выручки от реализации используется на покрытие постоянных затрат в формирование прибыли.

Коэффициент маржинальной прибыли рассчитывается как доля маржинальной прибыли в выручке от реализации (S):

KGM = GM/S.

Алгоритм расчета влияния факторов на изменение уровня рентабельности издержек, продаж, инвестируемого капитала по системе директ-костинг будет выглядеть следующим образом:

1). Рентабельность по каждому виду продукции

Ri = Пi/Зi = (Кi(Цi – Vi) – Нi / Кi х Vi + Нi, где

К – объем реализованной продукции;

Ц – цена;

V- сумма переменных расходов;

Н - сумма постоянных затрат

Для анализа рентабельности издержек в целом по предприятию используем следующую факторную модель:

R= П/З = ВР(Ду – Н)/ S (К х V) + Н =

= S(Кобщ х Удi х Цi) х S(Удi(Цi-Vi)/Цi) – Н / S(Кобщ х Удi х Vi) + Н,

где Удi – удельный вес каждого вида продукции в общей сумме выручки;

Ду – средняя доля маржинального дохода в выручке.

2). Рентабельность продаж

R = П/ВР = (ВР х Ду)/ВР - Н =

= (S(Кобщ х Удi х Цi) S (Удiх(Цi –Vi)/Цi) –Н) / S (Кобщ х Удi х Цi)

3) Анализ рентабельности инвестируемого капитала производится по следующей факторной модели:

R = БП/КL = ВР х Ду – Н + ВФР / S О /Коб =

= [S(Кобщ х Удi х Цi) х S(Удi (Цi– Vi) – Н + ВФР]/ [S(Rj,o [Удi х Vi) + Н]/ Коб,

где БП – балансовая сумма прибыли;

КL – среднегодовая сумма инвестируемого капитала;

S О – сумма оборота (себестоимость реализованной продукции);

Коб – коэффициент оборачиваемости капитала (отношение суммы оборота к среднегодовой сумме капитала);

ВФР – внереализационные финансовые результаты.

Преимущество рассмотренной методики анализа показателей рентабельности состоит в том, что при ее использовании учитывается взаимосвязь элементов модели, в частности объема продаж, издержек и прибыли. Это обеспечивает более точное исчисление влияния факторов и, как следствие, - более высокий уровень планирования и прогнозирования финансовых результатов. Использование этого метода в финансовом менеджменте отечественных предприятий позволит более эффективно управлять процессом формирования финансовых результатов. Однако это станет возможным только при условии организации планирования и учета издержек предприятий по системе директ-костинг, т.е. их группировки на постоянные и переменные.

Похожие работы

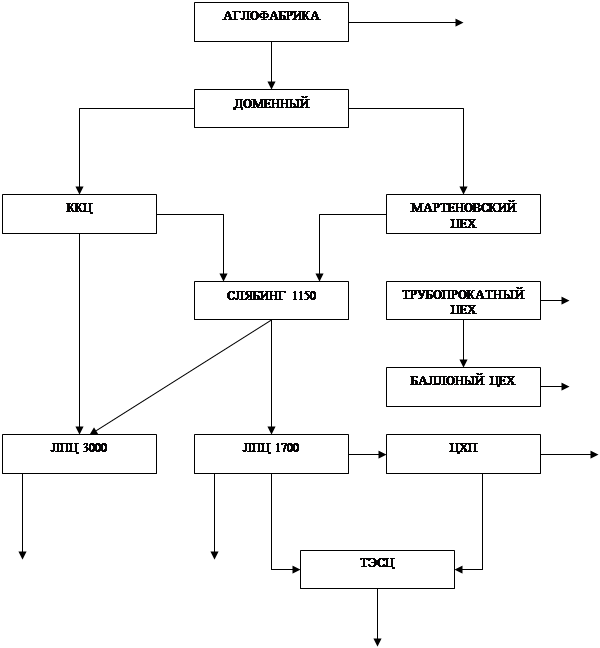

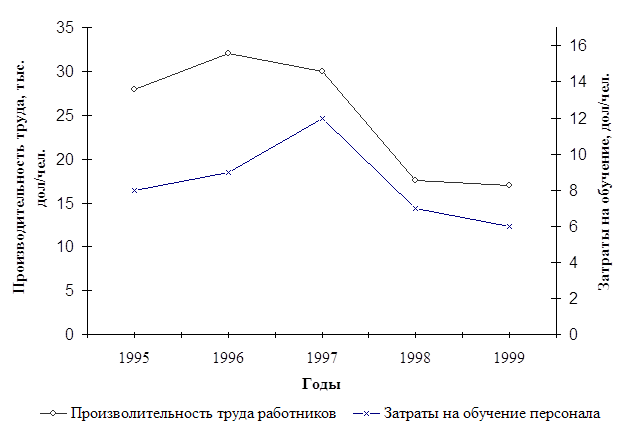

... продолжает стабильно работать и развиваться. Большой вклад в это внес и УКК. 3. Анализ подготовки и переподготовки работников ОАО «ММК им. Ильича». С помощью экономического анализа выявляются резервы улучшения хозяйствования, повышение эффективности производства. Состав персонала цехов комбината за 1995-1999 годы приведена в табл. 3.1-3.5. ...

0 комментариев