Навигация

Определение положения фирмы на рынке и ее маркетинговые возможности

2.1 Определение положения фирмы на рынке и ее маркетинговые возможности

На начало 2009 года на российском рынке табачной продукции ведущие позиции занимали следующие производители:

- компания ФИЛИП МОРРИС (производители на территории Российской Федерации: ЗАО «Филип Моррис Ижора», Ленинградская обл.; ОАО «Филип Моррис Кубань», г.Краснодар);

- компания БРИТИШ АМЕРИКАН ТОБАККО (производители: ОАО «Бритиш Американ Тобакко-Ява», г.Москва; ОАО «Бритиш Американ Тобакко-СПб», г.С-Петербург; ОАО «Бритиш Американ Тобакко-СТФ», г.Саратов);

- компания «ДЖАПАН ТОБАККО Инк.» (производитель - ООО «Петро», г.С-Петербург);

- компания «ГАЛЛАХЕР Групп ПиЭлСи» (производитель - ЗАО «Лиггетт-Дукат», г.Москва);

- компания АЛТАДИС (производитель - ЗАО «Балканская звезда» (г.Ярославль) с долей на рынке 5,7%;

- компания ИМПЕРИАЛ ТОБАККО Групп (производитель - ООО «Табачная фабрика Реемтсма-Волга», г.Волгоград).

Согласно данным, представленным в отчете маркетингового агентства «Эй Си Нильсен» о развитии табачного рынка в России в период 2007 - 2008 годов рыночная доля ведущих производителей оценивалась следующим образом (табл. 2.1).

Таблица 2.1 Доля ведущих производителей табака на рынке

| Компания | Доля, % | |||

| 2007 | 2008 | |||

| В натурал. выражении | В стоимост выражении | В натурал. выражении | В стоимост выражении | |

| Филипп Морис | 25,9 | 35,0 | 26,0 | 34,4 |

| Б.А.Т. | 20,3 | 22,2 | 21,3 | 23,3 |

| Джапан Тобакко | 17,3 | 18,4 | 18,4 | 18,8 |

| Галлахер | 16,4 | 11,5 | 15,3 | 10,4 |

| Империал Тобакко | 5,4 | 5,6 | 5,4 | 5,4 |

| Прочие | 14,6 | 7,3 | 13,6 | 7,6 |

Таким образом, к началу 2009 года российский рынок табачных изделий фактически был поделен между шестью ведущими международными табачными компаниями и характеризовался значительной степенью концентрации.

В начале 2009 года наметились процессы повышения уровня концентрации на рынке табачных изделий.

Некоторые из хозяйствующих субъектов, осуществляющих свою деятельность на рынке табачных изделий, имеют долю более 50% в определенных ценовых сегментах рынка, при этом деятельность некоторых компаний, как, например, в случае Джапан Тобакко и Галлахер, является взаимодополняющей в рамках ассортимента продукции (тогда как все марки сигарет Галлахер, произведенные промышленным путем, занимают, в основном, позиции в низких ценовых категориях, марки Джапан Тобакко, в основном занимают позиции в высоких ценовых категориях).

Компанией «Бизнес Аналитика» был предложен принцип ценовой сегментации, заключающийся в том, что марки сигарет раз и навсегда закрепляются в определенном сегменте на основании цен исходного периода. В дальнейшем, марки сигарет не меняют своей принадлежности к сегменту, несмотря на рыночные колебания средней цены (даже если из-за них марка выходит за ценовые границы сегмента, к которому она отнесена), за исключением случаев ценового перепозиционирования. Критерием ценового перепозиционирования компания «Бизнес Аналитика» предложила считать изменение цены марки сигарет на 50% ценового диапазона (т.е. разницы между верхней и нижней границами) ее первоначального сегмента, в том случае, если при этом изменении цена марки пересекла мягкую границу исходящего сегмента.

Мягкие границы сегментов устанавливаются следующим образом:

верхняя мягкая граница = верхняя жесткая граница + ценовой диапазон вышестоящего сегмента/10);

нижняя мягкая граница = нижняя жесткая граница - ценовой диапазон нижестоящего сегмента/10);

Компания «AC Nielsen» представила обзор рынка сигарет, в котором предложила не только свое видение деления рынка сигарет на ценовые сегменты, но и деление рынка сигарет на такие сегменты как сегменты сигарет различной крепости, различной толщины, с различным типом фильтра.

В результате был выработан общий подход к ценовой сегментации рынка. Было принято условное деление рынка на 6 ценовых сегментов, а именно:

- «Суперпремиальный» (цена за пачку сигарет более 33,20 руб.);

- «Премиальный» (от 22,64 до 33,20 руб. за пачку сигарет);

- «Среднеценовой» (от 18,11 до 22,64 руб. за пачку сигарет);

- «Доступный» (от 12,07 до 18,11 руб. за пачку сигарет);

- «Дешевый с фильтром» (менее 12,07 руб. за пачку сигарет);

- «Сигареты без фильтра, папиросы».

В результате анализа представленной ведущими табачными производителями информации об объемах производства сигарет с учетом ценового сегментирования рынка установлено следующее.

По итогам 2008 года основные производители сигарет в России занимают следующие позиции:

- компания «ДЖАПАН ТОБАККО Инк.» (производители: ООО «Петро», г.С-Петербург; ЗАО «Лиггетт-Дукат», г.Москва), имеет долю на рынке в размере 36,7%;

- компания ФИЛИП МОРРИС (производители: ЗАО «Филип Моррис Ижора», Ленинградская обл.; ОАО «Филип Моррис Кубань», г.Краснодар), имеет долю на рынке в размере 22,1%;

- компания БРИТИШ АМЕРИКАН ТОБАККО (производители: ОАО «Бритиш Американ Тобакко-Ява», г.Москва; ОАО «Бритиш Американ Тобакко-СПб», г.С-Петербург; ОАО «Бритиш Американ Тобакко-СТФ», г.Саратов), имеет долю на рынке в размере 21,6%;

- компания ИМПЕРИАЛ ТОБАККО Групп (производители: ООО «Табачная фабрика Реемтсма-Волга», г.Волгоград; ЗАО «Балканская звезда», г.Ярославль), имеет долю на рынке в размере 9,5%;

- ОАО «Донской табак», г.Ростов-на-Дону, имеет долю на рынке в размере 4,3%.

Совокупная доля указанных компаний на российском рынке сигарет составляет 94,2 %. Остальные участники рынка имеют доли менее 2%.

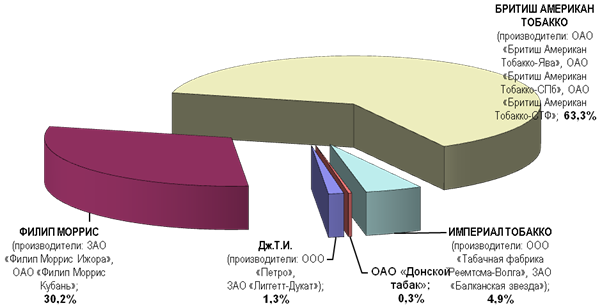

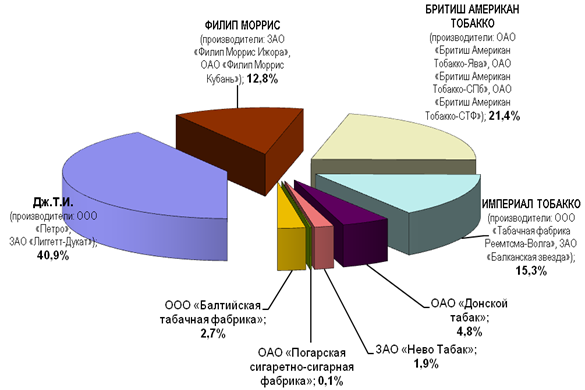

Рис. 2.1 – Доли компаний на суперпремиальном сегменте рынка

Наибольшую долю в размере 43,8% в структуре рынка сигарет занимает сегмент «Дешевый с фильтром», далее следуют «Среднеценовой» сегмент - 18,2% и «Доступный» - 14,3%. Доли сегментов «Суперпремиальный», «Сигареты без фильтра, папиросы» и «Премиальный» составляют 8,7%, 7,9% и 7,0% соответственно.

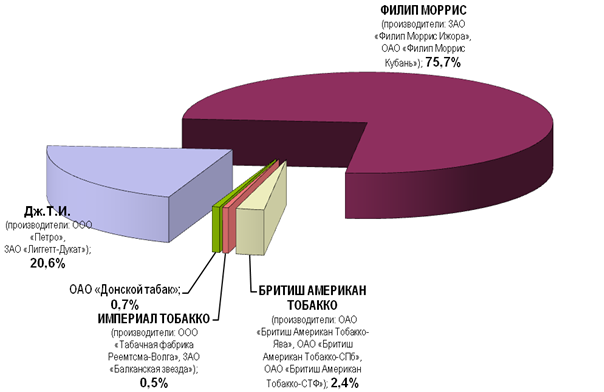

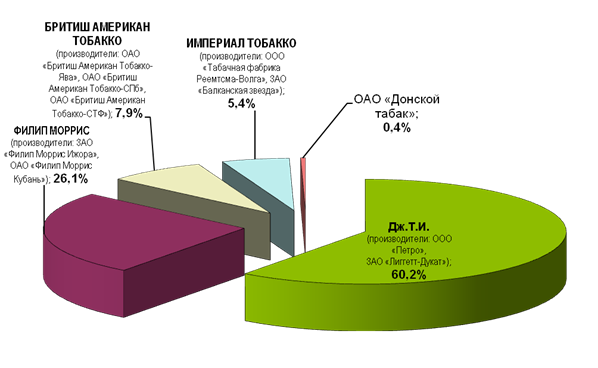

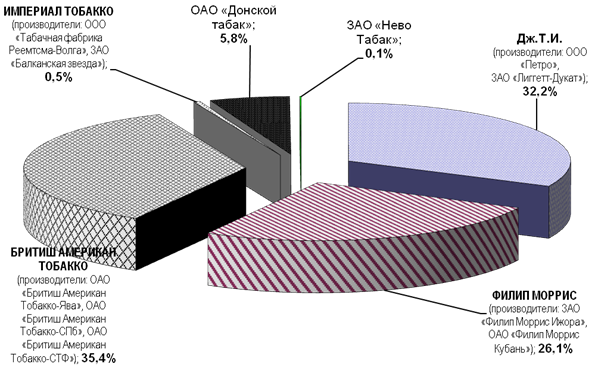

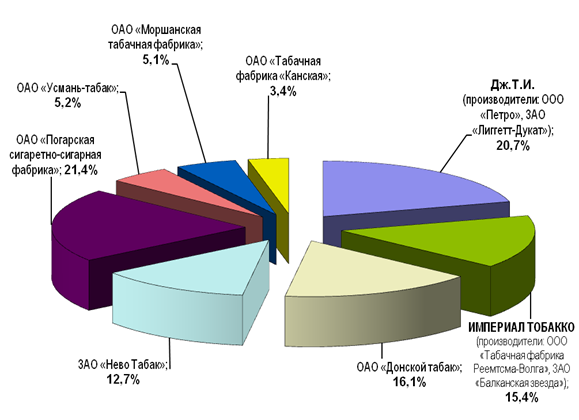

Проведем анализ доли крупнейших компаний, работающих на российском табачном рынке в выделенных сегментах на рис. 2.1 – 2.6.

Рис. 2.2 – Доли компаний на премиальном сегменте рынка

Рис. 2.3 – Доли компаний в среднеценовом сегменте табачного рынка

В настоящее время отечественный табачный рынок находится в состоянии стагнации, что объясняется насыщением рынка. В этой связи серьезного увеличения объемов продаж табачной продукции ожидать не приходится. В ближайшие год-два стоит ожидать некоторого снижения прибыли табачных компаний.

Рис. 2.4 – Доли основных компаний в доступном сегменте табачного рынка России

Рис. 2.5 – Доля крупнейших табачных компаний в сегменте дешевых сигарет с фильтром

Рис. 2.6 – Доля крупнейших табачных компаний в сегменте сигарет без фильтра и папирос

Основную долю российского рынка сигарет занимают сигареты с фильтром – 91,9%, в то время как на сигареты без фильтра и папиросы приходится лишь 7,2% и 0,9% соответственно.

По оценкам специалистов на долю нелегальной продукции приходится 0,5-1,0% от общего объема рынка. В этой связи эксперты прогнозируют, что в случае увеличении акцизов, произойдет сокращение производства продукции в низком ценовом сегменте, в виду низкой рентабельности, и как следствие можно ожидать всплеска нелегального производства сигарет.

Крупнейшим производителем сигарет на российском рынке является компания «JTI & Gallaher», чуть меньшую долю занимает «Филипп Моррис Интернешнл».

Отечественный табачный рынок практически полностью сконцентрирован в руках зарубежных компаний и лишь «Донской табак» выделяется на фоне российских производителей. Многие производители работают как в низком, так и в высоком ценовом сегменте, что позволят максимально быстро реагировать на изменения в потребительских предпочтений.

Крупнейшим дистрибутором на российском табачном рынке является компания «Мегаполис», контролирующая более половины от общего объёма продаж сигарет в России.

Крупнейшим импортером сигарет на российский рынок в 2007г. была Корея, как в натуральном выражении, так и в денежном.

Компания «Империал Тобакко» - стратегически мыслящая производственная компания. Основной потенциал базируется на собственном современном производственном комплексе, разветвленной сбытовой сети, профессиональном мышлении персонала, клиентоориентированности.

Как крупный оператор табачного рынка России компания присутствует на всех выделенных сегментах рынка, занимая на них долю от 0,5 до 15%. Это достигается умением производить качественные табачные изделия, соответствующие требованиям рынка и органов по контролю качества.

Своей главной задачей компания считает развитие компании «Империал Тобакко» до уровня крупнейшего участника табачной отрасли России.

Продукция марки «Империал Тобакко» имеет устойчивый спрос. Этому способствует выпуск табачных изделий, соответствующих требованиям различных сегментов: продукция компании присутствует как в суперпремиальном, премиальном, среднеценовом, так и в доступном сегменте рынка, а также на рынке дешевых сигарет с фильтром и сигарет без фильтра и папирос.

Итог деятельности Промышленной группы «Хоббит» - Компания является признанным авторитетом в области российского табачного рынка.

Компания "Империал Тобакко" входит в пятерку крупных компаний российского рынка табачных изделий.

Продукция "Империал Тобакко" отвечает всем нормативным требованиям и сертифицирована в Российской Федерации.

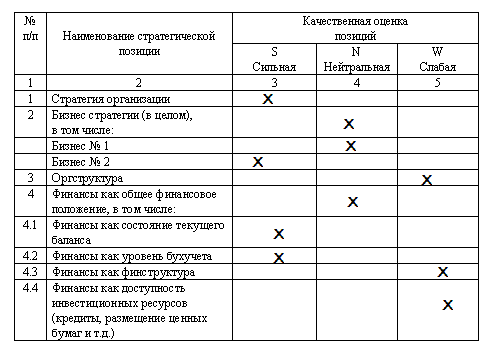

Проведем оценку привлекательности отраслей, представленных в портфеле БЕ «Империал Тобакко». Этот анализ будет проведен с трех точек зрения.

1. Оценим привлекательность каждой отрасли, представленной в портфеле. Представленные виды сигарет условно разделим на 2 крупных сегмента: дорогих табачных изделий, к которым отнесем суперпремиальный сегмент, премиальный и среднеценовой сегмент и дешевых табачных изделий, к которым отнесем соответственно сегменты доступный, дешевых сигарет с фильтром и сигарет без фильтра и папирос.

Обобщенная информация по рынкам исследования приведена в таблице 2.2. При ее составлении использованы материалы из раздела описывающего основные экономические показатели рынков и анализ по модели «пяти сил Портера».

Таблица 2.2 Обобщенная информация по рынкам табачных изделий

| № | Наименование фактора | Рынок дорогих табачных изделий | Рынок дешевых табачных изделий |

| 1 | Емкость рынка | 264-348 млн. $ | 40-58 млн. $ |

| 2 | Темп роста | 19% | 15% |

| 3 | Загруженность производственных мощностей | 80-100% | 60-70% |

| 4 | Интенсивность конкуренции | высокая | высокая |

| 5 | Требуемые производственные навыки | средние | высокие |

| 6 | Потребность в капитале | средняя | высокая |

| 7 | Доходность отрасли | средняя | средняя |

Анализ данной информации позволяет сделать вывод о большей привлекательности рынка дорогих табачных изделий.

Похожие работы

... -математическое моделирование, определяют наиболее перспективный вариант маркетинговой стратегии. Однако этот способ сложный и в современных условиях практически не применяется. Значительно проще при разработке маркетинговой стратегии применять сценарный подход. Сущность его заключается в том, что задаются три сценария развития рынка: пессимистический, наиболее вероятный и оптимистический. На эти ...

... на другую, стремясь получить выгоду от обмена. Поэтому успех этой стратегии зависит от того, насколько потребитель верит, что объявляемые преимущества реальны. Для реализации маркетинговых стратегий большое значение имеет разработка ее основных коммуникационных задач, которые сами могут быть сформулированы как стратегические концепции предприятия. Стратегии коммуникации и стимулирования. ...

... по каналам распределения, зависит от того, кто более эффективно и результативно выполняет их. Рис. 4. Пять различных потоков в канале распределения грузоподъемников. Глава 3. Разработка маркетинговой стратегии фирмы 3.1. Принятие решений в области торговых марок Решение о торговой марке — основной вопрос товарной стратегии. С одной стороны, продажа товара под торговой маркой требует ...

... (полынь, дубовый мох, укроп, тмин, фенхель) цветоводство (саженцы розы), производство топлива-брикетов Рис. 8 Матрица возможностей по товарам - рынкам для ОАО «Комбината «Крымская Роза». В международной практике существует 3 стратегии охвата рынка: интенсивная, избирательная и эксклюзивная. Применимо к ОАО «Комбинату «Крымская Роза» можно выделить 2: интенсивную и избирательную. ...

0 комментариев