Навигация

Построение сегментации пользователей кредитных карт банка

2.2 Построение сегментации пользователей кредитных карт банка

Далее анализируется методология проведения сегментации клиентской базы пользователей револьверных кредитных банковских карт на основе RFM-методологии с целью дальнейшего запуска целевых кампаний для выделенных сегментов.

Так как основной целью является сегментация клиентской базы для последующего запуска целевых предложений для различных сегментов, оценку динамики потребительской активности клиентов предлагается проводить только за три последних месяца (период), чтобы получить актуальный срез потребительской активности клиентов банка. Таким образом, представляется целесообразным следующее разделение клиентов по методологии RFM-анализа:

•Давность осуществления последней транзакции (Recency): более 100 дней назад; 60-100 дней назад; менее 60 дней назад.

•Частота осуществления транзакций (Frequency). 1 период = 3 месяцам: реже 1 раза в период; 1 -2 раза в период; 3 и более раз в период.

•Денежная ценность клиента (Monetary Value) - средний процент ис-

пользуемого кредитного лимита: 0-33%; 33-67%; 67-100%.

Использование вышеперечисленных параметров позволяет разделить всю клиентскую базу пользователей кредитных карт банка на 27 технологических сегментов, соотнесенных между собой в виде следующей матрицы (рис. 1).

| JВся клиентская база со сроком обслуживания

|

![]()

![]()

![]()

| п Более100 дней назад | 60-100 дней назад | Менее 60 дней назад |

![]()

| Менее 1 раза/ пер | 1-2 раза/ пер | 3 и более раза/ пер | Менее 1 раза/ пер | 1-2 раза/ пер | 3 и более раза/ пер | Менее 1 раза/ пер | 1-2 раза/ пер | 3 и более раза/ пер |

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

| 1 0- 33% | 4 0-33% | 7 0-33% | 10 0-33% | 13 0-33% | 16 0-33% | 19 0-33% | 22 0-33% | 25 0-33% | ||||||||

| 2 33- 67% | 5 33-67% | 8 33-67% | 11 33-67% | 14 33-67% | 17 33-67% | 20 33-67% | 23 33-67% | 26 33-67% | ||||||||

| 3 67- 100% | 6 67-100% | 9 67- 100% | 12 67- 100% | 15 67- 100% | 18 67- 100% | 21 67- 100% | 24 67- 100% | 27 67- 100% |

![]() Рис. 1. Технологическая сегментация клиентской базы

Рис. 1. Технологическая сегментация клиентской базы

Дальнейшая работа с моделью обусловлена необходимостью формирования из полученного массива данных маркетинговой сегментационной модели, адаптированной для операционной работы с клиентской базой. С помощью методологии RFM-анализа можно определить две ключевые переменные, описывающих сегмент с маркетинговой точки зрения - склонность клиентов к оттоку и их ценность для банка с экономической точки зрения. Первый параметр определяется путем перекрестного анализа таких данных, как дата осуществления последней транзакции и средняя интенсивность осуществления транзакций в прошлом (за 3 месяца до даты последней активности по кредитной карте).

Параметр ценности клиента для банка определялся путем сопоставительного анализа показателей, демонстрирующих среднюю частоту осуществления транзакций в прошлом и процента используемого при этом кредитного лимита по карте.

![]() Таким образом, до построения окончательной маркетинговой сегментации необходимо присвоить каждому из 27-ми технологических сегментов критериальные характеристики по двум основным маркетинговым переменным. Для этого представляется целесообразным использовать следующие матрицы, демонстрирующие вероятность оттока клиента (рис. 2) и его ценность для банка (рис. 3).

Таким образом, до построения окончательной маркетинговой сегментации необходимо присвоить каждому из 27-ми технологических сегментов критериальные характеристики по двум основным маркетинговым переменным. Для этого представляется целесообразным использовать следующие матрицы, демонстрирующие вероятность оттока клиента (рис. 2) и его ценность для банка (рис. 3).

| Средняя частота реализации транзакций за анализируемый период (3 месяца до даты последней транзакции) | ||||

| Менее 1 раза в период | 1-2 раза в период | 3 раза в период и чаще | ||

| Дата последней | Более100 дней назад | Средний | Высокий | Высокий |

| транзакции | 60-100 дней назад | Норма | Средний | Высокий |

| Менее 60 дней назад | Норма | Норма | Средний | |

Рис. 2. Матрица склонности клиентов к оттоку.

| Средняя частота реализации транзакцией за анализируемый период (3 месяца до даты последней транзакции) | ||||

| Менее 1 раза в период | 1-2 раза в период | 3 раза в период и чаще | ||

| Средняя | 0-33% | Низкая | Низкая | Средн Средняя |

| утилизация | 33-67% | Низкая | Средняя | Высокая |

| лимита | 67-100% | Средняя | Высокая | Высокая |

Рис. 3. Матрица прибыльности клиентов.

Следующим шагом является построение первичной маркетинговой сегментационной матрицы клиентской базы банка на основе перекрестного анализа показателей склонности клиентов к оттоку и их ценности для организации (рис. 4). Цифры, находящиеся в анализируемых полях данной матрицы, являются номерами технологических сегментов клиентской базы.

| Риск потери клиентов (склонность к оттоку) | ||||

| Высокий | Средний | Норма | ||

| Ценность клиентов | Низкая | 4 | 1,2,3,13,25 | 10,11,12,19,20 21,22 |

| Средняя | 5, 6, 7, 16 | 14,15,25 | 23,24 | |

| Высокая | 8, 9, 17, 18 | 26, 27 | ||

Рис. 4. Первичная маркетинговая сегментация.

Таким образом, предлагается разделить всю клиентскую базу банка на 8 маркетинговых сегментов, в отношении которых в дальнейшем будут проводиться целевые акции. Однако работать отдельно с каждым из 8-ми вы деленных сегментов не представляется целесообразным, так как, учитывая специфику входящих в эти группы клиентов, разрабатываемые для них предложения будут повторять друг друга. С целью дальнейшего упрощения данной задачи необходимо объединить между собой выделенные группы экспертным образом. Предлагается следующее итоговое разделение клиентской базы (рис. 5).

| Риск потери клиентов (склонность к оттоку) | ||||||

| Высокий | Средний | Норма | ||||

| Ценность | Низк Низкая | 5 | ||||

| клиентов Це нность клиентов | Средняя Средняя | 2 | 3 | 4 | ||

| Высокая Высокая | 1 | |||||

Рис.5 Финальная маркетинговая сегментация.

Краткое описание выделенных сегментов

Всего, таким образом, предлагается выделить 5 основных сегментов, для каждого из которых необходимо разработать комплекс целевого маркетингового воздействий. Ниже описаны ключевые характеристики выделенных сегментов, а также сформулированы краткие рекомендации по работе с каждым из них.

Сегмент 1 включает в себя высокодоходных потребителей, склонных к оттоку. Ключевой задачей целевых кампаний для этого сегмента является удержание клиентов в числе активных пользователей кредитных карт банка и способствование росту их лояльности по отношению к кредитной организации. Вопрос принесения этими потребителями прибыли в данном случае является второстепенным, так как запускать в их отношении акции, рассчитанные на стимулирование, представляется целесообразным только после того, как снизится риск их ухода в отток.

В сегмент 2 попадают среднедоходные клиенты с высокой вероятностью оттока. Представляется целесообразным рекомендовать маркетинговые акции, способствующие удержанию данных потребителей. Важно отметить, что затраты на эти акции не должны быть слишком высокими, так как доходность входящих в данный сегмент клиентов является средней. В противном случае стоимость удержания клиента может оказаться выше прибыли, которую он принесет.

Клиенты, представляющие собой сегмент 3, являются средне- и высокодоходными, и при этом они лишь незначительно выбились из своего графика использования кредитных карт, то есть их склонность к оттоку можно признать средней. Таким образом, ключевой задачей маркетингового воздействия на этот сегмент представляется стимулирование к более интенсивному использованию кредитной карты на фоне дополнительных, преимущественно низкозатратных, усилий, направляемых на укрепление уровня лояльности данной категории потребителей.

Сегмент 4 преимущественно состоит из среднедоходных клиентов. Анализ показателей склонности к оттоку позволяет сделать вывод о том, что эти клиенты являются наименее рисковым сегментом.

Представляется целесообразным в отношении этих клиентов использовать преимущественно краткосрочные стимулирующие предложения для поднятия уровня их прибыльности для банка. Льготы, предоставляемые потребителям в рамках целевого воздействия, представляется целесообразным использовать лини, после выполнения клиентом условий участия вакцин.

Сегмент 5 объединяет низкодоходных клиентов, тратить на которых значительный бюджет в рамках целевых кампаний не представляется целесообразным. Так как мероприятия по удержанию склонных к оттоку клиентов, как правило, очень затратны для организации, не представляется целесообразным разрабатывать такие предложения для клиентов, входящих в этот сегмент. Ключевым направлением действий организации в отношении данной категории пользователей представляется их стимулирование к более активному использованию кредитных продуктов банка. Как и в случае с сегментом 4, представляется целесообразным предоставлять клиентам льготы только после выполнения условий акции.

ГЛАВА 3. Рыночная сегментация банковских услуг

Похожие работы

... финансирования, форм владения рынок недвижимости постоянно претерпевает изменения и является уникальным для каждой страны, региона, города. 2. Характеристика сегментов рынка недвижимости 2.1 Общая характеристика рынка жилой недвижимости Поволжья В течение 2007 г. рынок жилья в городах Приволжского федерального округа характеризовался устойчивым ростом цен на недвижимость в среднем не более ...

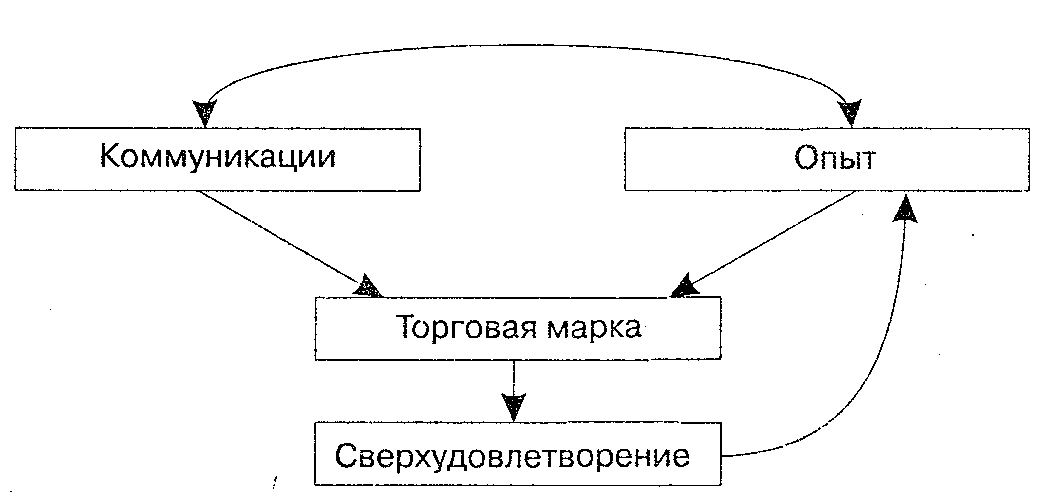

... своих кредиторов. Содержание Введение……………………………………………………………………………1 Теоретические основы продвижения торговой марки……………………….2 1.1. Торговая марка как основа бренда…………………………………………...2 1.2. Маркетинговые составляющие бренда………………………………………6 1.3. Позиционирование товара на рынке………………………………………..11 2. Торговая марка пива «Тинькофф» в России…………………………………19 2.1. Общая характеристика российского ...

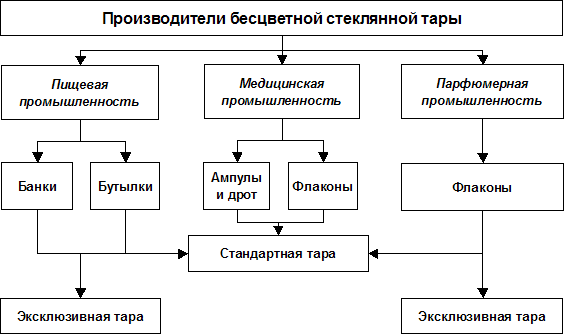

... , повышению качества товаров, качества обслуживания потребителей товаров и услуг. Особое внимание обращается на требования общества к охране здоровья человека и охране окружающей среды. (8 стр. 16) 2. Маркетинговое исследование рынка бесцветной стеклянной тары 2.1 Сегментация компаний-производителей бесцветной стеклянной тары По результатам проведенного исследования, можно выделить ...

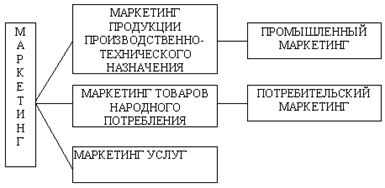

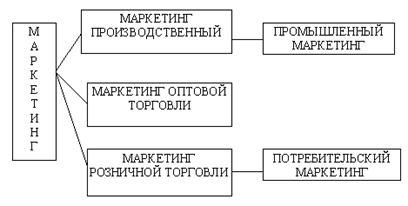

... собранных и сгруппированных данных осуществляется в основном тремя способами: экспертными методами, аналитическими или сочетанием этих двух приемов. Место экспертных методов в системе маркетинга, и в частности при исследовании рынка, довольно значительно. Однако в последнее время более активное применение нашли математические методы и аппараты моделирования, что позволило сформировать в системе ...

0 комментариев