Навигация

Оценка бизнеса и управление стоимостью компании

План

Введение

1. Определение стоимости активов и пассивов.

2. Процесс управления стоимостью компании

3. Использование системы мультипликаторов в управлении стоимостью компании

4. Структура капитала (пассивов) и EPS

5. Взаимосвязь показателей PBV, Р/Е, ROE6. Управление и оценка растущего бизнеса

Заключение

Список литературы

Введение

В ходе управления стоимостью компании необходимо правильно оценить предпосылки ее дальнейшего развития. И в процессе подобного прогнозирования на первый план зачастую выдвигается задача не безусловного роста стоимости компании, сколько сохранения достигнутых финансовых позиций.

Чтобы компенсировать любые стоимостные потери, прибыль компании в процентном выражении должна быть выше понесенных ею убытков. Например, если компания потеряла 20% стоимости активов, то она должна получит 25% на оставшиеся средства, чтобы достигнуть уровня безубыточности. Данный вывод оказывается справедливым и в обратной временной последовательности: если компания получает сначала 50% прибыли, то последующий убыток в 33,33% вернет компанию к исходным финансовым позициям.

В современной хозяйственной практике сохранение капитала оказывается более важным условием для успешных долгосрочных инвестиций, чем сохранение неожиданной крупной прибыли.1. Определение стоимости активов и пассивов.

Актив – это ресурс, способный генерировать, создавать в будущем приток денежных средств, либо сокращать их отток. С бухгалтерских позиций: в качестве актива выступает ресурс, который приобретает фирма в какой-то предшествующий период с точным определением получаемых будущих экономических выгод.

Основные аспекты управления компанией сводятся к следующим функциям:

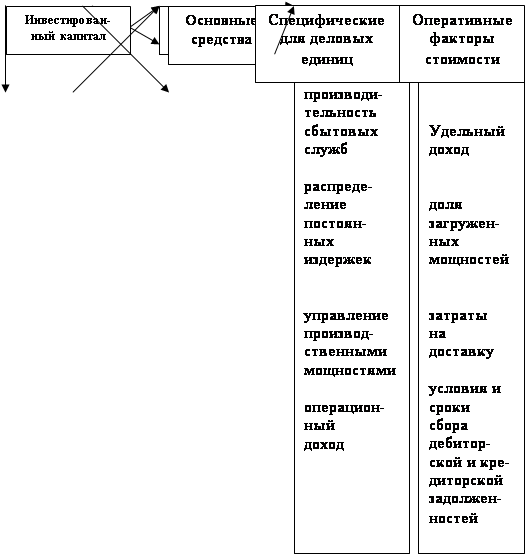

1) Инвестиционная составляющая, направленная на расширенное воспроизводство капитала, инвестированного в краткосрочные и долгосрочные активы

Оценка этой деятельности может осуществляться по следующим показателям:

- рост имущественного потенциала,

- рост собственного потенциала,

- превышение темпов роста собственного капитала над темпами роста валюты баланса,

- степень капитализации прибыли, повышение доходности инвестиций,

- повышение скорости оборота капитала

2) финансовая составляющая, оценка эффективности которой производится по динамике следующих показателей:

- формирование структуры капитала

а) виды собственного капитала

б) виды заемного капитала

в) определение финансового рычага,

г) выбор соотношения между риском и доходностью

- структура распределения балансовой прибыли

3) контрольно-аналитическая составляющая, оценка эффективности которой предполагает:

- прогнозирование финансовых состояний рынков, экономической конъюнктуры,

- планирование конкретной будущей финансовой деятельности,

- учет затрат и результатов производственной, финансовой и инвестиционной деятельности,

- анализ эффективности использования и вложения капитала

2. Процесс управления стоимостью компании

Принципы управления компанией во многом предполагают использование следующих концепций и положений:

1) концепция информационной асимметрии, баланса экономических интересов и экономического компромисса,

2) временной стоимости денег и соответствующие принципы дисконтирования и компаудинга,

3) определение временных периодов и временного горизонта,

4) расчет ставки дисконтирования и доходности инвестиций,

5) концепция динамики денежных потоков,

Определение стоимости активов, управление стоимостью компании, в частности, предусматривает использование методов сравнительной оценки и аналогий.

Сравнительная оценка аналогичных активов компаний включает два аспекта:

- первый – стандартизацию системы финансовых показателей, исходных данных в мультипликаторы прибыли, балансовой стоимости или объема продаж,

- второй – установление сопоставимых компаний, субъектов хозяйствования и устранение сопутствующих объективных различий.

3. Использование системы мультипликаторов в управлении стоимостью компании

Преимущества и недостатки практического применения системы мультипликаторов.

К основным преимуществам следует отнести:

-возможность оценки компании быстрее и проще, чем в случае использования метода дисконтированных денежных потоков,

-система предлагаемых оценок и мультипликаторов более понятна «инвесторам»,

использование сравнительных оценок с усредненными данными по отрасли, с другими компаниями позволяет более точно отражать относительную, а не внутреннюю ценность фирмы

Недостатки обусловлены тем, что:

- сравнительные оценки относительно легко компилируются,

- в ходе учета преимущественно текущего рынка возникают неизбежные погрешности проводимых количественных сопоставлений,

- точность расчетов ограничивается также недостаточной прозрачностью используемых данных

Система преимущественных мультипликаторов

1. Мультипликаторы прибыли

2. Мультипликаторы балансовой стоимости

3. Мультипликаторы выручки

Каждый из мультипликаторов – прибыли, балансовой стоимости, выручки – является функцией, зависимой величиной от трех переменных:

а) потенциала для формирования денежных потоков,

б) экономического (промышленного) роста,

в) делового и финансового рисков.

Конкретные показатели роста, рисков, потенциалов изменяются в различных мультипликаторах.

В известной степени эти различия можно уменьшить, если использовать упрощенные модели дисконтирования денежных потоков, с помощью которых рассчитывается ценность фирмы, затем - ценность собственного капитала. И, наконец, рассчитанные показатели ценности используются для определения мультипликаторов.

Цена/прибыль = ¦ (рост, мультипликаторы выплат, риск)

Цена/балансовая стоимость = ¦(рост, мультипликатор выплат, риск, ROE)

Цена/объем продаж = ¦ (рост, мультипликатор выплат, риск, маржа прибыли)

1. Мультипликаторы прибыли

Основными показателями данной категории мультипликаторов выступают: ценность/ EBITDA, Р/Е.

В ходе анализа этих мультипликаторов учитывают их динамическое соотношение: более низкое значение предпочтительнее, чем высокое. Однако на складывающееся соотношение сложное влияние оказывает потенциал экономического роста фирмы, а также сопутствующий высокой хозяйственной динамике финансовый риск.

Ценность фирмы / EBITDA = (рыночная стоимость собственного капитала + рыночная стоимость долга – денежные средства) / EBITDA

Похожие работы

... заинтересованных групп. Поэтому фокус на стоимости акционерного капитала оправдан. Третий тип - компромиссный - предполагает конструктивную интеграцию подхода с позиций заинтересованных лиц в концепцию управления стоимостью компании, однако и в его рамках есть различные направления. Сторонники теории «корпоративной социальной ответственности» (corporate social responsibility, CSR) выдвигают и ...

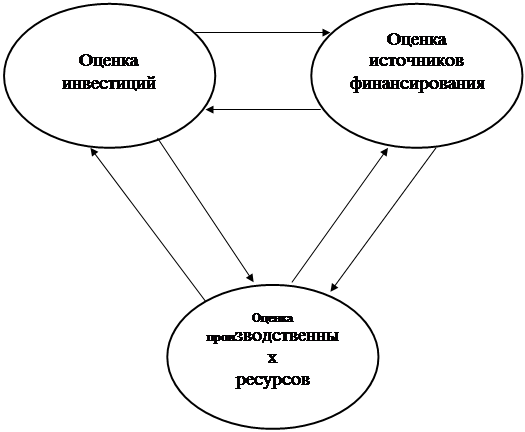

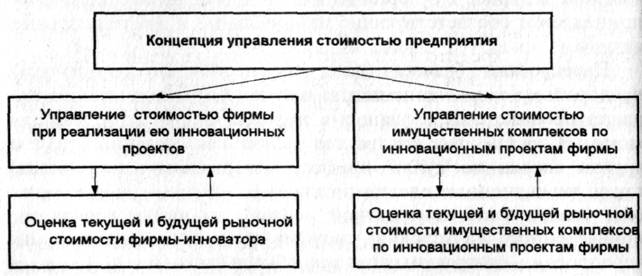

... среднесрочных инвесторов, может рассматриваться как реальный источник финансирования непосредственно самой фирмы и ее развития (технической реконструкции, реструктуризации и т.п.), а не ее акционеров (пайщиков). Обобщенно концепция управления стоимостью предприятия и роль в ней оценки бизнеса могут быть представлены схематично (рис. 1). Рис. 1. Варианты практической реализации концепции ...

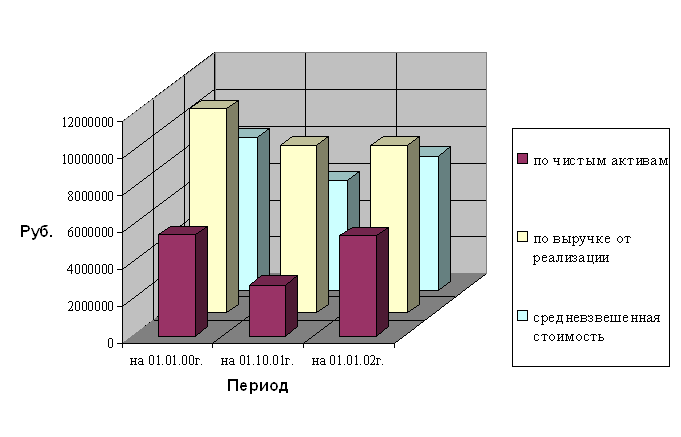

... 14 664 000руб. 3. Корректировка чистых активов предприятия и определение реальной рыночной стоимости предприятия затратным подходом выявил стоимость предприятия в 7 583 000руб. Глава 3. Разработка системы мониторинга оценки бизнеса промышленного предприятия 3.1 Роль оценщика (фирмы по оценке бизнеса) в системе мониторинга ...

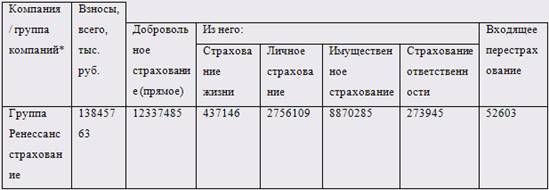

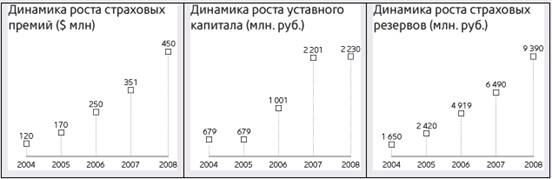

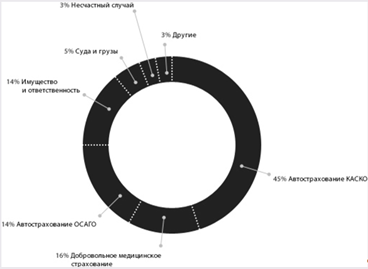

... , что российский страховой рынок не так развит, он представляет интерес для многих потенциальных игроков. 1.4 Экономическое значение посредников при осуществлении сделок по слиянию и поглощению страховых компаний Слияния и поглощения в настоящее время относятся к одному из ключевых аспектов деятельности инвестиционных компаний и банков, предоставляющих консультационные и иные услуги в области ...

0 комментариев