Навигация

1.2.3 Управление персоналом

В настоящее время сформировались два подхода к проведению отбора, осуществляемые после ознакомления с документами кандидатов, их устными и письменными рекомендациями:

- собеседование (или интервью), являющееся наиболее распространенным и дешевым методом отбора кадров, но его результаты во многом зависят от знаний и умений сотрудников, проводящих собеседование, т.е. здесь велика роль субъективного фактора;

- испытания, которые помогают предсказать, сколь эффективно будущий сотрудник сможет осуществлять профессиональную деятельность.

Оценка трудовой деятельности персонала представляет собой целенаправленный процесс установления соответствия качественных характеристик личности (характера, способностей, навыков, мотивации) требованиям исполняемой организационной роли. Такая оценка включает:

- текущий контроль за результатами деятельности;

- проведение различных аттестационных мероприятий;

- анализ результатов текущего контроля и аттестаций;

- доведение результатов текущего контроля и аттестаций до сотрудников.

Основной целью оценки и анализа трудовой деятельности является получение объективной информации о результатах работы сотрудников, о требуемых усилиях для достижения этих результатов, об удовлетворенности работников условиями труда и получаемыми вознаграждениями.

Работу организации ИП Колпакова Т.И. , можно описать следующим образом:

Руководитель организации директор − в обязанности директора входят представительские функции и функции контроля за деятельностью своих подчинённых. Все сделки осуществляются директором.

Главный бухгалтер − лицо, которое ведёт бухгалтерский учёт в ИП Колпакова Т.И.

Администратор - специалист по управлению обращением товаров, организует работу в магазине.

Кассир - должностное лицо, заведующее кассой, занимающееся выдачей и приемом денег.

Менеджер - руководит производственной деятельностью групп сотрудников магазина.

Продавцы-консультанты – должностные лица продающие продукцию, отвечающие за порядок в торговом зале, выкладку и учёт продукции.

В ИП «Колпакова Т.И.» персонал участвует в управлении организацией. Это заключается в том, что руководитель учитывает мнения работников организации в принятии важных решений, получение информации по вопросам непосредственно затрагивающих интересы работников. Так же руководитель обсуждает с высшим персоналом план социально-экономического развития организации, разработка и принятие коллективных договоров. Участие персонала в распределение прибыли полученной от реализации продукции. Так же за активное участие в деятельности организации поощряется ежемесячной премией.

В ИП «Колпакова Т.И.» используется линейная организационная структура. Достоинство этой структуры заключается в том, что в организации присутствует единоначалие, то есть руководитель сосредотачивает в своих руках руководство всех подразделений, в то же время эта структура проста и экономична (см. Приложение).

Стиль руководства – это обычная манера поведения руководителя, который оказывает влияние на подчинённых, и побуждает их к достижению целей организации.

В ИП «Колпакова Т.И.», используется демократичный стиль руководства. То есть, руководитель прислушивается к мнению подчинённых при принятии каких либо решений.

1.2.4 Финансовые показатели деятельности

Смотри приложение А (баланс).

А1 - Наиболее ликвидные активы. К ним относятся все статьи денежных средств предприятия и краткосрочные финансовые вложения.

А2 - Быстро реализуемые активы - дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты.

A3 - Медленно реализуемые активы - статьи раздела II актива баланса, включающие запасы, налог на добавленную стоимость, дебиторскую задолженность (платежи по которой ожидаются более, чем через 12 месяцев после отчетной даты) и прочие оборотные активы.

А4 - Трудно реализуемые активы - статьи раздела I актива баланса - внеоборотные активы.

Пассивы баланса группируются по степени срочности оплаты:

П1. Наиболее срочные обязательства, к ним относится кредиторская задолженность.

П2. Краткосрочные пассивы - это краткосрочные заемные средства и др.

П3. Долгосрочные пассивы - это статьи баланса, относящиеся к V и VI разделам, т.е. долгосрочные кредиты и заемные средства, а также доходы будущих периодов, фонды потребления, резервы предстоящих расходов и платежей.1. Коэффициент текущей ликвидности показывает, достаточно ли у предприятия средств, которые могут быть использованы им для погашения своих краткосрочных обязательств в течение года. Это основной показатель платежеспособности предприятия. Значение этого коэффициента должно находиться в диапазоне 1-2. Естественно, существуют обстоятельства, при которых значение этого показателя может быть и больше, однако, если коэффициент текущей ликвидности более 2-3, это, как правило, говорит о нерациональном использовании средств предприятия. Значение коэффициента текущей ликвидности ниже единицы говорит о неплатежеспособности предприятия.

Из данных баланса:

Таблица 2 – Показатели ликвидности ИП Колпакова Т.И.

| Показатели | Обозначение | На начало | На конец | Откл | |

| 1 | Наиболее ликвидные активы | А1 | 13670 | 20202 | 6530 |

| 2 | Быстро реализуемые активы | А2 | 15900 | 29150 | 13250 |

| 3 | Медленно реализуемые активы | А3 | 57845 | 58622 | 777 |

| 4 | Наиболее срочные обязательства | П1 | 14048 | 19711 | 5663 |

| 5 | Краткосрочные пассивы | П2 | 0 | 0 | 0 |

| 6 | Долгосрочные пассивы | П3 | 5000 | 0 | - 5000 |

- Коэффициент текущей ликвидности определяется по формуле

КТЛ = (А1 + А2 + А3) / (П1 + П2).

КТЛ1= 87505/14048=6,22

КТЛ2= 107974/19711=5,47

Т.к КТЛ1 и КТЛ2 больше 3, то можно сделать вывод, что предприятие нерационально использует свои средства.

- Коэффициент быстрой ликвидности, или коэффициент «критической оценки», показывает, насколько ликвидные средства предприятия покрывают его краткосрочную задолженность. В ликвидные активы предприятия включаются все оборотные активы предприятия, за исключением товарно-материальных запасов. Данный показатель определяет, какая доля кредиторской задолженности может быть погашена за счет наиболее ликвидных активов, т. е. показывает, какая часть краткосрочных обязательств предприятия может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам. Рекомендуемое значение данного показателя от 0,7-0,8 до 1,5.

Коэффициент быстрой ликвидности определяется по формуле

КБЛ = (А1 + А2) / (П1 + П2).

КБЛ1 =2,10

КБЛ2 =2,50

Тк. КБЛ1 и КБЛ2 больше значения 1,5, то можно сделать вывод, что у предприятие не может погасить свою кредиторскую задолженность немедленно за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам.

Кредиторской задолженности предприятие может погасить немедленно. Значение данного показателя не должно опускаться ниже 0,2.

Коэффициент абсолютной ликвидности рассчитывается по формуле

КАЛ = А1 / (П1 + П2).

КАЛ1 =0,97

КАЛ2 =1,02

Т.к. КАЛ1 и КАЛ больше 0,2, следовательно предприятие может погасить свою задолженность немедленно.

- Для комплексной оценки ликвидности баланса в целом рекомендуется использовать общий показатель ликвидности баланса предприятия, который показывает отношение суммы всех ликвидных средств предприятия к сумме всех платежных обязательств (краткосрочных, долгосрочных, среднесрочных) при условии, что различные группы ликвидных средств и платежных обязательств входят в указанные суммы с определенными весовыми коэффициентами, учитывающими их значимость с точки зрения сроков поступления средств и погашения обязательств.

Значение данного коэффициента должно быть больше или равно 1.

Общий показатель ликвидности баланса определяется по формуле

КОЛ = (А1 + 0,5А2 + 0,3А3) / (П1 + 0,5П2 + 0,3П3).

КОЛ 1=2,51

КОЛ 2=2,65

Похожие работы

... или места установки банкомата; в каком варианте, и на каких условиях предполагается работа с конкретным клиентом или другим банком. По мере развития в России электронных платежных систем актуальными становятся и вопросы налогообложения операций по пластиковым картам, вопросы экономического обеспечения тарифной политики банков и д.р. Для того чтобы ответить на поставленные вопросы, необходимо ...

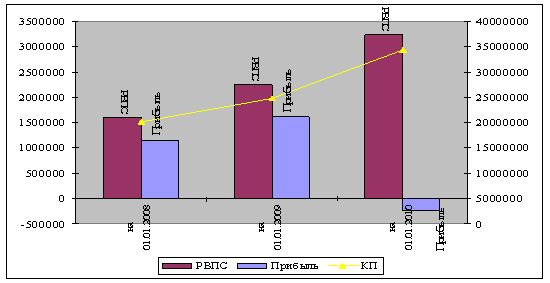

... средств. Таким образом, создание действенного института кредитных историй является необходимой мерой для дальнейшего цивилизованного и эффективного развития банковского кредитования в стране. 3.2 Анализ потребительского кредитования на примере ОАО «Русский Банк Развития» Русский Банк Развития основан в 1992 году. На сегодняшний день Банк входит в число 100 крупнейших банков России по ...

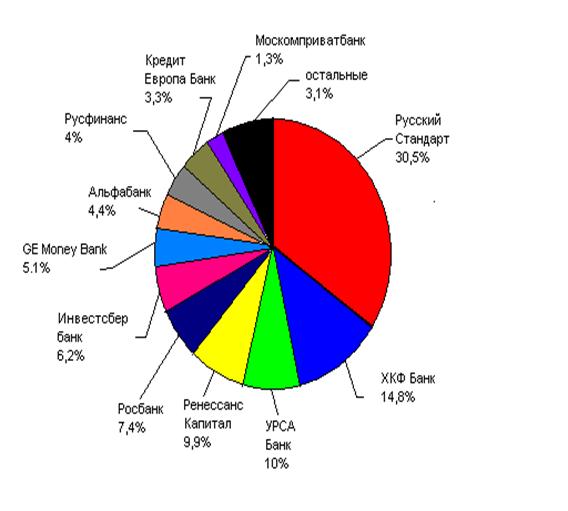

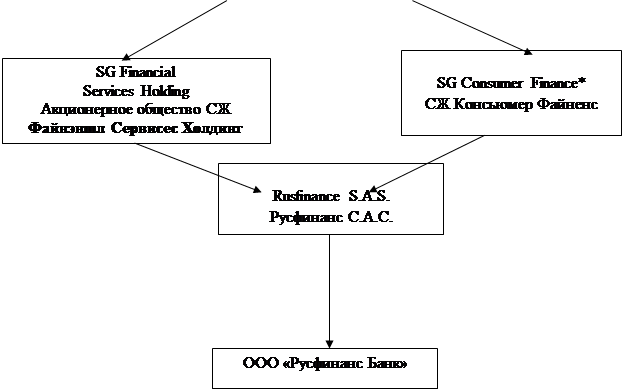

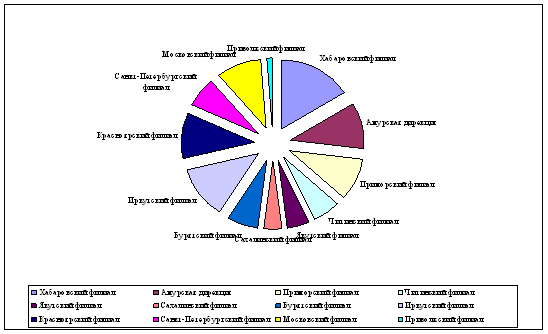

... образом, создание действенного института кредитных историй является необходимой мерой для дальнейшего цивилизованного и эффективного развития банковского кредитования в стране. 2.2 Анализ потребительского кредитования на примере ООО «Русфинанс банк» Русфинанс Банк – один из лидеров рынка, предлагающий наиболее полный спектр услуг в сфере потребительского кредитования. На территории России ...

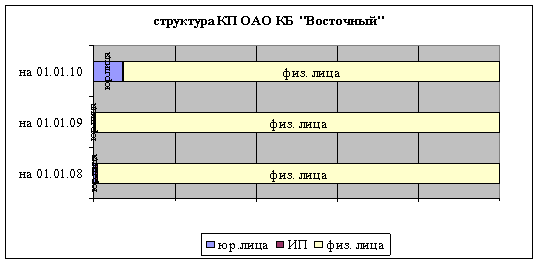

... только диверсифицировать предоставляемые российскими банками кредитные продукты коммерческими банками, с целью разработки эффективной кредитной политики, но и снизить кредитные риски. 2. Кредитная политика коммерческого банка Открытое акционерное общество «Восточный экспресс банк» 2.1 Анализ организации кредитования коммерческим банком Открытое акционерное общество «Восточный экспресс банк ...

0 комментариев