Навигация

Особенности бухгалтерского учета в розничной торговле

2. Особенности бухгалтерского учета в розничной торговле

2.1 Бухгалтерский учет основных стадий движения товара в торговой организации

Известно, что при розничной торговле товар переходит из сферы обращения в сферу потребления и движение товаров завершается у потребителя. Но прежде, чем товар дойдет от производителя к потребителю, он проходит через N-ое количество посредников – торговых организаций.

Рассмотрим некоторые аспекты движения товаров внутри торговых организация, а именно их поступление и продажу.

В розничную торговлю товары для продажи поступают от поставщиков – это производственные предприятия, оптовые организации, от фирм, ведущих внешнюю торговлю, со складов и т.д.

На поставку товаров торговые организации заключают с поставщиками договоры поставки. Поставка товаров осуществляется поставщиками путем отгрузки их транспортом или передачи товаров покупателю на определенных в договоре условиях. Если в договоре не определено, каким видом транспорта или на каких условиях осуществляется доставка, право выбора вида транспорта или определения условий доставки товаров принадлежит поставщикам. Так в ООО «Саф» одним из условий договора поставки с поставщиками является пункт о доставке товаров непосредственно самими поставщиками в структурные подразделения организации.

Порядок приема товаров по количеству и качеству осуществляется согласно действующим нормативным документам на основании товарных и сопроводительных документов. При этом правила приемки товаров в розничной торговле такие же, как и в оптовой торговле. Однако с учетом того, что товары в розничной торговле доходят до конечного потребителя, особое внимание уделяется проверке качества товара.

Товары, поступающие на предприятия розничной торговли, должны иметь сопроводительные документы (счета-фактуры, товарно-транспортные накладные, накладные, протоколы согласования и т.д.), предусмотренные условиями поставки товаров, а также правилами перевозки грузов. Если товар поступил без сопроводительных документов или с их частичным отсутствием, то он принимается комиссией и оформляется приемным актом о фактическом количестве и качестве продукции с указанием недостающих документов. На практике, в частности в ООО «Саф», если поставщик имеет хорошую репутацию, зарекомендовал себя как серьезный партнер и состоит в хороших отношениях с покупателем, то стороны просто договариваются о довозе недостающих документов.

В розничной торговле документальное поступление товаров и их оприходование оформляется тремя видами документов: товарными (коммерческими); расчетно-платежными (расчетными); транспортными и страховыми.

Коммерческие (товарные) документы дают количественную, качественную и стоимостную характеристики товаров. К ним относятся: счет-фактура, спецификация, товарная накладная, технические паспорта, сертификаты, санитарно-эпидемиологическое заключение, паспорт качества и т.д.

Транспортные документы обычно выписываются грузоперевозчиком, они удостоверяют, что товар принят им к перевозке. В зависимости от того, каким видом транспорта перевозятся товары, они подразделяются: железнодорожная накладная, коносамент, товарно-транспортная накладная (путевые листы, автодорожная накладная), коммерческий акт, экспедиторская накладная и др.

Виды платежно-банковских (расчетных) документов зависит от форм расчетов, установленных в договоре между поставщиком и покупателем. Расчетный документ представляет собой оформление в виде документа на бумажном носителе или в установленных случаях электронного платежного документа:

распоряжения плательщика (клиента банка) о списании денежных средств со своего счета на счет покупателя средств;

распоряжения получателя средств (взыскателя) на списание денежных средств со счета плательщика и перечисление на счет, указанный получателем средств (взыскателем).

При осуществлении безналичных расчетов допускаются расчеты платежными поручениями, по аккредитиву, чеками, расчеты по инкассо, а также расчеты в иных формах, предусмотренных законом, установленными в соответствии с ним банковскими правилами и применяемые в банковской практике обычаями делового оборота [14, с.236].

Синтетический учет поступления товаров в розничной торговле ведется на активном счете 41 «Товары», субсчете 2 «Товары в розничной торговле». Поступление товаров отражается в дебете указанного счета, а выбытие – в кредите. Учет расчетов с поставщиками за поступившие товары и тару осуществляется на пассивном счете 60 «Расчеты с поставщиками и подрядчиками», который кредитуется при их оприходовании. В дебете этого счета отражаются суммы, уплаченные поставщику, с кредитованием счетов по счету денежных средств и расчетов.

При поступлении товаров в розничную торговлю составляются следующие бухгалтерские записи:

| - | Оприходованы товары по покупным ценам | ДТ 41.2 | КТ 60.1 |

| - | Торговая наценка на поступивший товар | ДТ 41.2 | КТ 42 |

После всех приведенных записей по дебету субсчета 41.2 будет отражена сумма фактически поступивших и оприходованных материально ответственными лицами товаров по продажной стоимости. По кредиту счета 60 отражается сумма, подлежащая уплате поставщику по счету.

Товары в розничной торговле могут поступать от:

| - | Поступление товара от подотчетных лиц | ДТ 41.2 | КТ 71 |

| - | Поступление товара разных дебиторов и кредиторов | ДТ 41.2 | КТ 76 |

| - | Внутреннее перемещение товаров из одного структурного подразделения в другое | ДТ 41.2 | КТ 41.2 |

Аналитический учет поступления товаров ведется по каждому товарному и расчетно-платежному документу поставщика с использованием позитивного метода записей в учетных регистрах по счету 60. При расчетах в порядке плановых платежей аналитический учет осуществляется по каждому поставщику. Позиционный метод состоит в том, что в дебете счета 60 записи производятся на основании расчетных документов (при оплате поставщикам), а в кредите – на основании товарных и транспортных документов, подтверждающих оприходование товаров материально ответственными лицами. Такой порядок записей позволяет осуществлять контроль за полным и своевременным оприходованием товаров, а также за расчетами с поставщиками.

Особенностью поступления товаров в ООО «Саф» является момент документального оформления. Весь процесс поступления выглядит следующим образом:

Поставщик, в лице водителя-экспедитора, привозит товар в аптеку. Где, материально ответственное лицо – кладовщик, принимает товар по сопроводительным документам водителя по количеству мест (1 место – 1 коробка, ящик), на которые ставится штамп организации, что является основанием отсутствия претензий по количеству полученных мест. Материально ответственное лицо, осуществляющее приемку товара, ставит свою подпись, дату приема на товаросопроводительных документах и заверяет ее круглой печатью торговой организации.

Далее кладовщик распаковывает коробки и принимает товар по товарной накладной, проверяя каждое наименование на количество и качество. В договоре поставки этот момент тоже учтен и претензии по нарушению одного из пункта принимаются по актам в течение одной - двух недель.

Затем кладовщик, который выполняет и функцию маркетолога, наценяет товар и отправляет пакет документов (второй экземпляр) в офис, в который (пакет документов), как правило, входит: счет-фактура, товарная накладная, протокол цен, реестр сертификатов и сами сертификаты, если поставщик не успел забить в реестр сертификатов данные по какой-либо позиции.

В офисе операторы приходуют товар в «1С:Торговля+Склад» на основной склад , и тут же на его основании делают расходную накладную в подразделение (Приложение 2). Расходная накладная в 1 экземпляре отправляются обратно в аптеку, а второй экземпляр остается в офисе.

Затем бухгалтерия выгружает все приходные документы за день из «1С:Торговля+Склад» в «1С:Бухгалтерию». Так как в бухгалтерии ведется только суммовой учет, то в документе «Поступление товара» содержатся две строчки: «медикаменты» и «наценка на медикаменты» (Приложение 3).

Благодаря работе специалистов ООО «Смарт Сервис» процесс выгрузки документов не занимает много времени, и от бухгалтера требуется лишь исправить дату оприходования документа и провести его. Но сам процесс от начала до конца занимает от 2-х дней до недели, что уже является негативным фактором для своевременного и полного отражения бухгалтерского учета, а значит и для успешного управления организацией.

В соответствии с пунктом 13 ПБУ 5/01 организациям, осуществляющим розничную торговлю, предоставляется выбор оценки и учета приобретаемых товаров, то есть товары учитываются либо по покупным (используется только счет 41 «Товары»), либо по продажным ценам (используется дополнительно к счету 41 «Товары» еще и счет 42 «Торговая наценка»). Выбранный вариант учета фиксируют как элемент учетной политики организации.

В том случае, если торговыми организациями товары учитываются по ценам приобретения (по покупным ценам), их учетная стоимость формируется по правилам, установленным пункте 6 ПБУ 5/01. В учетную стоимость товаров включаются все расходы, связанные с их приобретением, за исключением сумм налога на добавленную стоимость.

ООО «Саф» выбрала второй вариант, а именно с использованием счета 42 «Торговая наценка». Сущность данного варианта (учета товаров по продажным ценам) заключается в том, что оценка товаров в бухгалтерском учете производится по ценам, по которым они должны быть реализованы.

Разница между ценой продажи и расходами, связанными с приобретением товаров, которые в соответствии с ПБУ 5/01 включаются в их себестоимость, отражается на пассивном регулирующем счете 42. При поступлении товаров торговую надбавку записывают в кредит данного счета. Остаток на счете 42 - кредитовый; он показывает сумму торговой надбавки, относящейся к остатку товаров в организациях розничной торговли.

Метод начисления торговой наценки законодательством не закреплен, поэтому организация вправе использовать любую утвержденную в организации методику, а именно устанавливать:

сначала продажную цену, а затем рассчитывать торговую наценку (используется, когда осуществляется мониторинг розничных цен по другим организациям);

для конкретного товара (группы товаров) торговую наценку в виде фиксированной суммы (используется, когда организация является дилером производителя товара);

для конкретного товара (группы товаров) торговую наценку в виде фиксированного процента (именно этот метод использует объект написания дипломной работы).

Для документального подтверждения, исходя из полученного среднего процента размера торговой наценки, организация составляет реестр розничных цен. Он служит первичным документом, на основании которого начисляется наценка. Установленной формы такого реестра нет. Поэтому его можно составить в произвольной форме. При этом он должен содержать обязательные реквизиты, которые определены в статье 9 от 21.11.96 № 129-ФЗ «О бухгалтерском учете».

По общему правилу размер торговой наценки по товарам ничем не ограничен и может быть любым. Исключением являются некоторые товары, в отношении которых осуществляется государственное регулирование цен. Как раз такими товарами являются лекарственные средства, на них установлены предельные размеры розничных надбавок к фактической отпускной цене поставщиков.

С точки зрения управленческого учета счет 42 может выполнять регулирующую роль. Так как одновременно со списанием продажной стоимости товаров по Дебету счета 90 «Продажи» и Кредиту счета 41 списывается сумма относящейся к этим продажам торговой наценки или, как принято говорить, сумма реализованного торгового наложения.

Следовательно, на счете 42 видна разница между покупной ценой товаров и их продажной ценой, которая в целом по организации должна покрывать:

все издержки обращения (расходы, связанные с приобретением, хранением и реализацией товаров, отражаемые на счете 44 «Расходы на продажу»);

прибыль от продаж;

Бухгалтерский учет товаров по продажным ценам дает возможность не вести учет каждой реализованной в розницу единицы товаров, а списывать с Кредита счета 41 в Дебет счета 90 стоимость всех реализованных по продажной цене товаров одной суммой, которая всегда равна сумме полученной за эти товары выручки. Но чтобы выявить финансовый результат от реализации, в Дебет счета 90 должна попасть не вся выручка, а лишь стоимость приобретения товаров. Ее определяют как разность между стоимостью товаров по розничным ценам и торговой наценкой, относящейся к проданным товарам. Для этого одновременно со списанием продажной стоимости со счета 90 списывают сумму торговой наценки, которая приходится на проданные товары (реализованная торговая наценка). Поэтому самое главное при учете товаров по продажным ценам - правильно рассчитать сумму наценки по реализованным товарам. Тогда после списания реализованной торговой наценки на счете 90 образуется кредитовое сальдо, показывающее валовой доход от реализации товаров.

Методику расчета реализованной торговой наценки фиксируют в приказе об учетной политике. Нормативным документом для выбора метода расчета реализованной торговой наценки являются Методические рекомендации Роскомторга [3]. Этот документ предлагает для использования в бухгалтерском учете четыре метода расчета торговой наценки:

1.По общему товарообороту.

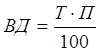

При способе расчета по товарообороту валовой доход от реализации товаров (ВД) рассчитывается по формуле:

![]() ,

,

где Т - общий товарооборот,

РН - расчетная торговая надбавка.

В свою очередь:

![]() ,

,

где ТН - торговая надбавка в процентах.

Способ расчета валового дохода по общему товарообороту используется в случае применения ко всем товарам одинакового процента торговой надбавки в течение отчетного периода.

По ассортименту товарооборота.

Этот метод используется, если на разные группы товаров применяются разные размеры торговой надбавки. Учет товарооборота организован по группам товаров, каждая из которых включает товары с одинаковой наценкой. Валовой доход по ассортименту товарооборота определяется по формуле:

![]() ,

,

где Т – товарооборот по группам товаров;

РН – расчетная торговая наценка по группам товаров.

По ассортименту остатка товаров.

При этом способе расчета валового дохода необходимо на конец каждого отчетного месяца проводить инвентаризацию. Расчет валового дохода по ассортименту остатка товаров определяется:

![]() ,

,

где ТНН – торговая наценка на остаток товаров на начало отчетного периода;

ТНП – торговая наценка на товары, поступившие за отчетный период;

ТНВ – торговая наценка на выбывшие товары;

ТНК – торговая наценка на остаток товаров на конец отчетного периода

По среднему проценту.

В основе расчета лежит расчет средней торговой наценки по реализованным товарам. При этом средний процент валового дохода (П) рассчитан по формуле:

![]() ,

,

где ОК – остаток товаров на конец отчетного периода (сальдо счета 41 на конец отчетного периода).

Валовой доход определяется на основе рассчитанного среднего процента валового дохода:

,

,

Где П – средний процент валового дохода.

Способ расчета валового дохода по среднему проценту является простым и может применяться в любой организации, как например, в ООО «Саф»

Пример 1:

В ООО «Саф» на начало декабря 2006г. остаток товаров в продажных ценах составил 9510566,23 руб., в том числе нереализованная торговая наценка 2087569,29 руб. За отчетный месяц были сделаны следующие записи:

Фрагмент журнала хозяйственных операций №1

| № п/п | Наименование хозяйственной операции | Дебет | Кредит | Сумма (руб.) |

| 1. | Поступили товары от поставщика | 41.2 | 60.1 | 5139964,08 |

| 2. | Торговая наценка на поступивший товар | 41.2 | 42 | 1511525,14 |

| 3. | Возврат поставщику некачественного, фальсифицированного товара | 60.1 | 41.2 | 5286,67 |

| 4. | Снята торговая наценка по возвращенному товару | 42 | 41.2 | 1220,01 |

| 5. | Снята торговая наценка по переоцененным товарам и по предоставленным скидкам | 42 | 41.2 | 88684,01 |

| Продолжение фрагмент журнала хозяйственных операций №1 | ||||

| 6. | Списаны товары в результате боя, брака, истекшего срока годности | 44.1.2 | 41.2 | 31344,66 |

| 7. | Реализовано товаров за декабрь 2006г. | 90.2.2 | 41.2 | 6086110,00 |

Товарный остаток на конец месяца составил

9510566,23 + 5139964,08 + 1511525,14 – 5286,67 – 1220,01 – 86684,01 – 31344,06 – 6086110,00 = 9949410,10 руб.

Используя эти данные определим средний процент торговой наценки:

П = (2087569,29+1511525,14–89904,02)/(6086110,00+9949410,10) х 100% = 21,88%

Торговая наценка на остаток товара составит:

9949410,10 х 21,88 % = 2176930,93 руб.

Сумма реализованной торговой наценки составит:

(2087569,29 + 1511525,14 – 89904,02) – 2176930,93 = 1332259,48 руб.

Закрывая отчетный период, делаем проводку

| - | Списана реализованная торговая наценка | ДТ 90.2.2 | КТ 42 | -1332259,48 |

Приведенный способ расчет валового дохода прост, но неточен. Сумма торговой наценки получается больше или меньше действительной ее величины. Если, например, по сравнению со средним процентом, в числе реализованных, преобладают товары с большим процентом надбавки, а в остатке преобладают товары с меньшим размером надбавки, то сумма валового дохода будет занижена.

Наиболее точным по сравнению с методом расчета по среднему проценту является метод расчета валового дохода по ассортименту остатков товаров. Но для этого необходимо на конец каждого отчетного месяца проводить инвентаризацию, что при отсутствии автоматизации аптек и номенклатуры более 5000 позиций на практике не реально.

Заключающим этапом движения товаров в торговой организации является их реализация. Реализация – основной объемный показатель деятельности предприятия. Процессом реализации является совокупность хозяйственных операций, связанных со сбытом и продажей продукции.

В отличие от оптовых фирм, отгружающих товары в рамках заключаемого в письменной форме договора поставки или купли-продажи и выписывающих документы на конкретного покупателя (используя счет 62 «Расчеты с покупателями и заказчиками»), розничные фирмы продают товар большому количеству частных лиц, не спрашивая их фамилий. Само заключение договора розничной купли-продажи происходит путем передачи покупателю кассового чека. А продажа товара в розницу обычно предполагает одновременный обмен товаром и деньгами. Покупатель получает товар и тут же на месте расплачивается за него наличными деньгами. Поэтому розничные предприятия обычно не используют в учете счет 62, а полученные от покупателей деньги сразу признают выручкой (объем реализации).

Объем реализации (товарооборот) является важнейшим показателем хозяйственной деятельности торговых организаций. Оборот организации розничной торговли представляет собой выручку от продажи всех видов продукции (товаров), выполненных работ, оказанных услуг.

Сумма выручки за проданный товар определяется как разница между показаниями счетчика контрольно кассовой машины (ККМ) на начало и конец дня или смены. При возврате товаров покупателями выручка, определяется по показаниям ККМ, уменьшается. Показатели кассового счетчика регистрируются в книге кассира-операциониста, которая ведется по ККМ. Допускается ведение общей книги на все машины. В этом случае записи должны производиться в порядке нумерации всех касс с указанием в числителе заводского номера ККМ. Сумма фактической выручки отражается в кассовой книге. Стоимость проданных товаров записывается также материально ответственными лицами в товарных отчетах. Стоимость проданных товаров, отраженную в товарном отчете, следует сверять с торговой выручкой, указанной в кассовом отчете. При этом суммы в товарном и кассовом отчетах должны быть равными.

Синтетический учет розничной продажи товаров ведется на счете 90 «Продажи». По кредиту счета отражается продажная стоимость проданных товаров (включая налог на добавленную стоимость), а по дебету – их себестоимость (включая покупную стоимость, расходы на продажу) и налоги. Счет 90 предназначен для выявления:

объема выручки от продажи товаров или товарооборота;

себестоимость проданных товаров;

валового дохода от продажи товаров (валовой прибыли);

финансового результата (прибыли или убытка от продаж).

Пример 2:

В структурном подразделении ООО «Саф» аптеки 49/15 было продано товаров за день на сумму 50000,00 руб., в том числе оплачено по кредитной карточке «Золотая корона» на сумму 2000,00 руб. и инкассировано на сумму 30000,00 руб. На следующий день после получения выписки из банка и выручки из аптеки 49/15 бухгалтер составит следующие проводки:

Фрагмент журнала хозяйственных операций №2

| № п/п | Наименование хозяйственной операции | Дебет | Кредит | Сумма (руб.) |

| 1. | Оприходована в кассу выручка от продажи товаров | 50.1 | 90.1.2 | 48000,00 |

| 2. | Выручка от продажи товаров сдана инкассатору банка | 57.1 | 50.1 | 30000,00 |

| 3. | Отражена выручка от реализации товаров через кредитные карты «Золотая корона» | 51 | 90.1.2 | 2000,00 |

По окончанию отчетного периода стоимость оплаченных и отпущенных покупателям товаров списывается с материально ответственных лиц на основании их товарных отчетов по продажной стоимости следующими проводками:

| - | Списана стоимость проданных товаров | ДТ 50.1 | КТ 90.1.2 | 48000,00 |

| - | Списана стоимость проданных товаров по кредитной карте «Золотая корона» | ДТ 50.1 | КТ 90.1.2 | 2000,00 |

Таким образом, по дебету и кредиту счета 90 отражается стоимость проданных товаров в одинаковой оценке – по розничным ценам. Сумма по кредиту (на основании отчетов кассира) и по дебету (на основании товарных отчетов) счета 90 должны быть одинаковыми. Такой порядок учета продаж позволяет контролировать правильность отражения в учете объема продаж и списания товаров материально ответственными лицами путем сопоставления оборотов по дебету и кредиту данного счета.

При определении результатов от продажи товаров необходимо по дебету счете 90 отразить покупную стоимость проданных товаров, которая рассчитывается по продажным ценам и торговой надбавкой, относящейся к проданным товарам. Расчет торговой наценки, относятся к проданным товарам, производится в конце отчетного периода по среднему проценту.

В результате сальдо по счету 90 «Продажи» показывает финансовый результата от продаж, на сумму которого ежемесячно делаются записи:

| - | Прибыль от продаж | ДТ 90.9 | КТ 99 |

| - | Убыток от продаж | ДТ 99 | КТ 90.9 |

Таким образом, синтетический счет 90 «Продажи» сальдо на отчетную дату не имеет. По окончании отчетного года все субсчета, открытые к счету 90 «Продажи» (кроме субсчета 90.9 «Прибыль/убыток от продаж»), закрываются внутренними записями на субсчет 90.9 «Прибыль/убыток от продаж».

0 комментариев