Навигация

Продолжительность одного оборота в днях

1.2. Продолжительность одного оборота в днях

П = 360/Коб

П98 = 360/2,48 = 145,16 дня

П99 = 360/2,74 = 131,39 дня

1.3. Средняя величина текущих активов

ТА ср. =( ТАн.г.+ТАк.г.)/2

ТА ср.99 = (8563,5+9148,086)/2 = 8855,793 тыс. руб.

ТА ср.98 = (7487,972+8563,5)/2 = 8025,736 тыс. руб.

Таблица 6.2

Динамика показателей оборачиваемости активов.

| Показатели. | Предыдущий год | Отчетный год | Отклонения. |

| А | 1 | 2 | 3 |

| Выручка от реализации. | 21224,4 | 23005,9 | 1781,5 |

| Средняя величина текущих активов | 8025,736 | 8855,793 | 830,057 |

| Оборачиваемость текущих активов | 2,48 | 2,74 | 0,26 |

| Продолжительность оборота текущих активов, дни | 145,6 | 131,39 | -14,21 |

Из данных таблицы 6.2 следует, что выручка от реализации и средняя величина текущих активов увеличились на 1781,5 тыс. руб. и 830,057 тыс. руб. соответственно. Сократилась продолжительности оборота текущих активов на 14,21 дня с 145,6 до 131,39 дней. Соответственно увеличилась оборачиваемость текущих активов. Если в 1998 году текущие активы оборачивались 2,48 раза, то в 1999 оборачиваемость увеличилась на 0,26 раза и составила 2,74 оборота в год.

Сокращение продолжительности оборота свидетельствует об улучшении финансового положения предприятия.

2. Анализ дебиторской задолженности.

2.1 оборачиваемость дебиторской задолженности (количество оборотов)

ДЗ ср. = (ДЗнг + ДЗк.г.)/2

ДЗср 98 = (4682,4+5263,5) / 2 = 4972,95 тыс. руб.

ДЗср 99 = (4682,4+4000,093) / 2 = 4341,247 тыс. руб.

Одз = выручка от реализации/ ДЗср.

Одз 98 = 21224,4/4972,95 = 4,268 оборота

Одз 99 = 23005,9/4341,247 = 5,2994 оборота

2.2 период погашения дебиторской задолженности

Ппогаш. = 360/Одз

Ппогаш.98 = 360/4,268 = 84,349 дня

Ппогаш.99 = 360/5,2994 = 67,9322 дней.

2.3 доля дебиторской задолженности в текущих активах

Ддз = ДЗ/текущие активы * 100 %

Ддз 98 = 4972,95/8025,736 = 61,96254 %

Ддз 99 = 4341,247/8855,793 = 49,02155 %

Данные коэффициенты показывают изменения состояния дебиторской задолженности предприятия. Так средняя величина дебиторской задолженности сократились на 631,703 тыс. руб. с 4972,95 тыс. руб. в 1998 году до 4341,247 тыс. руб. в 1999 году. Соответственно увеличилась оборачиваемость дебиторской задолженности на 1,03 оборота в год. Это очень хороший показатель для предприятия. Также положительным моментом является сокращение периода погашения дебиторской задолженности на 16,42 дня с 84,35 дней до 67,93 дней. Очень большая доля дебиторской задолженности в текущих активах 61,96 % в 1998 г. снизилась 49,02 % в 1999 г, т. е. она уменьшилась на 12,94 %.

Для аокупателей, которые оплачивают отгруженную им продукцию предлагаю ввести систему скидок для стимулирования оплаты в более короткие сроки. Так как в условиях Российской действительности значимость сегодняшних денег важнее, чем будущих не только потому, что деньги обесцениваются, но и из-за эффекта упущенной выгоды.

Для стимулирования сокращения срока оплаты продукции с 68 до 30 дней

1) Iц = (1+0,0031)68 = 1,23426

2) Кп = 1/1,23426 = 0,81 т.е. с каждой тысячи в дебиторской задолженности предприятие теряет 190 руб. за 68 дней.

3) Iц = (1+0,0031)30 = 1,09730387

4) Кп = 1/1,09730387 = 0,91132 т.е. с каждой тысячи предприятие будет терять 88,68 руб. за время оборачиваемости дебиторской задолженности.

5) Т.о. за счет снижения периода погашения задолженности с 68 до 30 дней на 190-88,68 = 101,32 руб. сокращаются косвенные потери.

6) В таком случае предприятие может предложить своим покупателям скидку до 101,32/1000*100% = 10,032 %, если они оплачивают продукцию в течение 30 суток со дня отгрузки.

Новое предложение может звучать так если покупатели оплачивают продукцию в течение 10 дней, то им предоставляется скидка в размере 10 %, если оплата происходит в течение 30 дней, то скидка – 5 %, если срок оплаты более 30 дней. То скидка не предоставляется.

3. Анализ оборачиваемости товарно-материальных ценностей.

3.1 оборачиваемость запасов.

Озап = себестоимость реализованной продукции / ср. величину запаса

Озап 98 = 24190,375 / 3516,5 = 6,88 оборотов в год

Озап 99 = 23623,5164 / 3537312 = 6,68оборотов в год

3.2 средняя величина запаса

Ср. величина запаса = (ТМЗн.г. + ТМЗк.г.) / 2

Ср. вел-на запаса 98 = ( 3110976+3922024) / 2 = 3516,5 тыс. руб.

Ср. вел-на запаса 99 = ( 3152600 +3922024 ) / 2 = 3537,312 тыс. руб.

3.3 срок хранения запасов

Т хр = 360 / оборачиваемость ТМЗ

Т хр 98 = 360 / 6,88 = 52,33 дня.

Т хр 99 = 360 / 6,68 = 53,89 дней.

Показатели оборачиваемости товарно-материальных запасов говорят о том, что данное предприятие как и многие другие увеличивает запасы, т.к. падение покупательной способности денег заставляет предприятия вкладывать временно свободные денежные средства в запасы материалов. Поэтому “замораживание” определенной части средств в запасах хотя и снижает эффективность использования имущества на предприятии, но в какой то части спасает его от инфляции и не поставок сырья. Следует заметить, что предприятие хранит столь долго не само цельное молоко, а сухое молоко, которое может достаточно долго храниться и не терять своих свойств.

4. Показатели рентабельности

4.1 коэффициент рентабельности активов

Крн. акт. = чистая прибыль / средняя величина активов

Крн. акт 98 = 653,5 / 8025,736 * 100 %= 8,1426 %

Крн.Т.А.99 = 705,63 / 8855,793 *100 % = 7,968 %

4.2 Коэффициент рентабельности инвестиций

Крн. инв. = прибыль до уплаты налога / (валюта баланса – кратко срочные обязательства)

Крн. инв. 98 =882,23/(38102,82-9335,82) = 3,0668 %

Крн. инв.99 =952,6 /(39243,923 – 8229,954) = 3,0715 %

Похожие работы

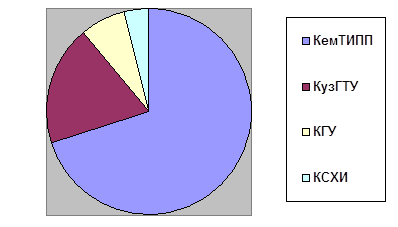

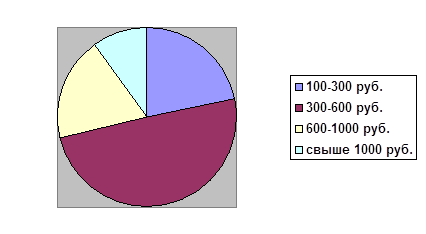

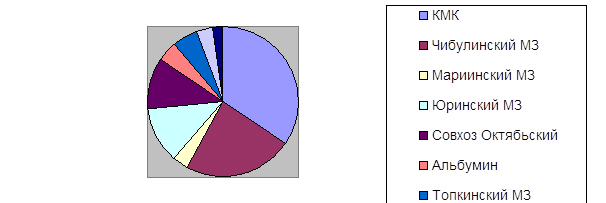

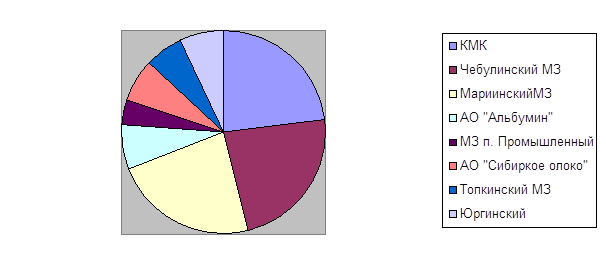

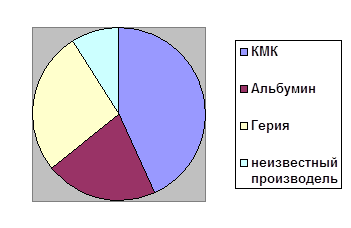

... по-разному. Поэтому очень важно держать рынок молочной продукции г. Кемерово под пристальным вниманием, не давать конкурентам возможности для приобретения новых конкурентных преимуществ. Кемеровский молочный комбинат практически ежемесячно с этой целью проводит опросы, анкетирования потребителей и продавцов. Исследования рынка ведутся стабильно. Это помогает Кемеровскому молочному ...

0 комментариев