Навигация

Аналіз ліквідності і платоспроможності підприємства

3.2 Аналіз ліквідності і платоспроможності підприємства

Фінансовий стан підприємства можна оцінювати з погляду його короткострокових перспектив. У короткостроковій перспективі критерієм оцінки фінансового стану підприємства є його ліквідність і платоспроможність, тобто можливість вчасно й у повному обсязі розрахуватися по короткострокових зобов'язаннях. Ліквідність - це його

можливість перетворити свої активи в кошти для покриття всіх необхідних платежів у міру настання їхнього терміну.

У залежності від ступеня ліквідності, активи підприємства розділяються на наступні групи:

а) А1 - найбільш ліквідні активи - кошти підприємства і короткострокових грошових вкладень;

б) А2 - быстрореализуемые активи - дебіторська заборгованість та інші активи;

в) А3 – повільнореалізуємі активи - статті роздягнула II активу (за винятком "Витрат майбутніх періодів"), а також статті роздягнула І активу балансу "Довгострокові фінансові вкладення" (зменшені на величину вкладень у статутні фонди інших підприємства) і роздягнула НІ активу балансу "Розрахунок із засновниками";

г) А4 - труднореализуемые активи - статті роздягнула І активу балансу "Основні засоби і необоротні активи", за винятком статей цього розділу, включених у попередню групу.

Пасиви балансу групуються по ступені терміновості їхньої оплати:

а) П1 - найбільш термінові зобов'язання. До них відноситься кредиторська заборгованість;

б) П2 - короткострокові пасиви - короткострокові кредити і позикові засоби;

в) П3 - довгострокові пасиви - довгострокові кредити і позикові засоби;

г) П4 - постійні пасиви - джерела власних і прирівняних до них засобів. Результати перегрупування активів і пасивів балансу СХПК їм.

Карбишева в залежності від ступеня ліквідності розглянемо в таблиці 3.5.

Таблиця 3.5

Аналіз ліквідності балансу

| Актив | На почато кроку | На кінець року | Пасив | На почато к року | На кінець року | Платіжний надлишок (недолік) | |

| На початок року | На кінець року | ||||||

| Найбільш ліквідні активи | 6,6 | - | Негайні пасиви | 1319,2 | 1855,6 | ||

| Швидкореалізуємі активи | 175,6 | 148,2 | Короткострокові пасиви | 11 | 15,6 | 164,6 | 132,6 |

| Повільно реалізовані активи | 1214,2 | 1139,6 | Довгострокові пасиви | 107,7 | 213,0 | 1106,5 | 926,6 |

| Труднореалізуємі активи | 9087,5 | 8906 | Постійні пасиви | 9046 | 8109,6 | 41,5 | 796,4 |

| Баланс | 10483,9 | 10193,8 | Баланс | 10483,9 | 10193,8 | 0 | 0 |

Для визначення ліквідності балансу варто зіставити підсумки приведених груп по активі і пасиву:

А1 > П1; А2 > П2; А3 > П3; А4 < П4 (3.1)

На початок року:

6,6 < 1319,2; 175,6 > 11; 1214,2 > 107,7; 9087,5 > 9046

На кінець року:

0 < 1855,6; 148,2 > 15,6; 1139,6 > 213; 8906 > 8109,6

Перша нерівність відбиває співвідношення поточних платежів і надходжень (терміни до 3 місяців) і в такий спосіб дозволяє оцінити поточну ліквідність. Оскільки не виконується перша умова нерівності на початок і кінець року, то підприємство є неплатоспроможним на найближчий період.

Невиконання четвертої умови нерівності свідчить про недотримання мінімальної умови фінансової стійкості господарства, тобто в аналізованому господарстві відсутні власні оборотні кошти.

Крім того, недолік засобів по одній групі активів не компенсує їхнім надлишком по іншій групі, оскільки в реальній платіжній ситуації менш ліквідні активи не можуть замінити більш ліквідні. Тому платіжні надлишки по швидко і повільно реалізованих активах (таблиця 3.5) не можуть бути спрямовані на покриття короткострокових зобов'язань.

Слід зазначити, що проведений аналіз ліквідності балансу - досить наближений з тієї причини, що відповідність ступеня ліквідності активів і термінів погашення зобов'язань є орієнтованим через обмеженість інформації, оскільки ми проводимо зовнішній аналіз.

Для більш глибокого і всебічного аналізу вимагаються спеціальні методи, що коректують показники представленої методики. Наприклад, метод нормативних знижок здійснюється перерозподілом величини балансових статей між групами активів і пасивів у відповідності із середньостатистичними оцінками ліквідності активів і термінами погашення зобов'язань.

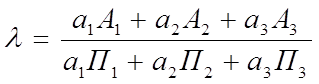

Для комплексної оцінки ліквідності балансу в цілому варто використовувати загальний коефіцієнт ліквідності, що обчислюється по формулі:

де Aj , Пj - підсумки відповідних груп по А і П;

aj - вагові коефіцієнти;

λ - загальний коефіцієнт ліквідності Значення вагових коефіцієнтів наступні: а1 = 1; а2 = 0,5; а3 = 0,3

За даними балансу загальний коефіцієнт ліквідності на початок 2000 року склав: λн.р. =0,341, а на кінець 2000 року - λк.р.=0,208.

Проведені розрахунки свідчать про низьку загальну ліквідність балансу, а також намітилася тенденція зниження цього показника на кінець року. Так, якщо на початку 2000 року господарство своїми засобами могло покрити 34,1% зобов'язань, то наприкінці року - всього 20,8%.

Для оцінки ліквідності засобів підприємства використовуються й інші відносні показники:

1) коефіцієнт чи покриття поточній ліквідності, дорівнює відношенню всіх оборотних коштів підприємства до величини поточних зобов'язань;

2) коефіцієнт швидкої ліквідності, визначається як відношення найбільш ліквідних і швидкореалізуємих активів до поточного зобов'язанням;

3) коефіцієнт абсолютної ліквідності, визначається як відношення найбільш ліквідних активів до поточного зобов'язанням;

4) коефіцієнт маневреності, визначається як відношення найбільш ліквідних активів до власних оборотних коштів.

Оскільки в балансі підприємства на кінець року відсутні кошти, а також власні оборотні кошти, два останніх коефіцієнти в табл. 3.6 не будемо розраховувати.

Таблиця 3.6

Аналіз коефіцієнтів ліквідності

| Показники | На початок року | На кінець року | Відхилен ня, +/- | Норматив не значення |

| 1. Коефіцієнт покриття | 0,99 | 0,60 | -0,39 | >1,<3 |

| 2. Коефіцієнт швидкої ліквідності | 0,14 | 0,08 | -0,06 | >0,7-0,8 |

| 3. Коефіцієнт абсолютної ліквідності | 0,005 | 0 | -0,005 | >0.2 |

Коефіцієнт покриття показує платіжні можливості підприємства. Згідно нормативів, цей коефіцієнт повинний знаходитися в межах між 1 і 3. Нижня границя обумовлена тим, що поточних активів повинне бути щонайменше досить для погашення короткострокових зобов'язань. У СХПК ім. Карбишева за умови своєчасних розрахунків з дебіторами і сприятливої реалізації готової продукції, але і продажу в разі потреби інших елементів матеріальних оборотних коштів, короткострокові зобов'язання могли бути погашені на початку року майже цілком (99%), а наприкінці року - 60%. Якщо ж брати до уваги тільки розрахунки з дебіторами і кошти, що у господарстві майже відсутні, то за даних умов СХПК зміг би погасити короткострокові зобов'язання в розмірі 14% на початку року і 8% наприкінці року.

Як бачимо, обидва коефіцієнти на початок і кінець року нижче нормативного, це ще раз указує про недостатню ліквідність засобів і, насамперед, про недостатність коштів у підприємства.

Слід зазначити, що, говорячи про ліквідність балансу підприємства, часто ототожнюють це поняття з платоспроможністю, але це не вірно. Так, коефіцієнти ліквідності можуть характеризувати фінансовий стан як задовільне, однак ця оцінка може бути помилкової, якщо в поточних активах значна питома вага приходиться на неліквідні і короткострокову дебіторську заборгованість.

Платоспроможність означає наявність у підприємства коштів і їхніх еквівалентів, достатніх для розрахунків по кредиторській заборгованості, що вимагає негайного погашення.

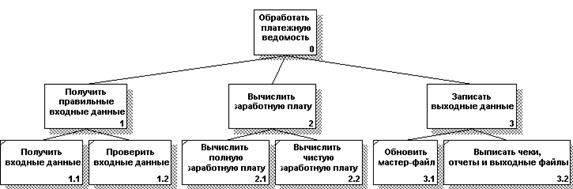

Для оцінки платоспроможності складається платіжний баланс у виді табл. 3.7.

Таблиця 3.7

Платіжний баланс на 01.01.2001.року, тис. грн.

| Актив | Пасив | |||||

| Наявність засобів для покриття заборгованості | На початок року | На кінець року | Негайні та інші платежі | На початок року | На кінець року | |

| Кошти розрахунковому рахунку, у касі інші | на та | 6,6 | - | Заборгованість по позиках | 11 | 15,6 |

| Розрахунки дебіторами | з | 175,6 | 148,2 | Заборгованість кредиторів | 1319,2 | 1855,6 |

| Усього | 182,2 | 148,2 | Усього | 1330,2 | 1871,2 | |

| Сальдо | 1148 | 1723 | Сальдо | - | - | |

| Баланс | 1330,2 | 1871,2 | Баланс | 1330,2 | 1871,2 | |

Якщо сальдо в активі платіжного балансу, то це означає, що СХПК ім. Карбишева за станом на 01.01.2001 року неплатоспроможне. Негайні платежі перевищують наявні засоби підприємства на початку року на 1148 тис. грн., а наприкінці - на 1723 тис. грн.

Оцінка рівня платоспроможності проводиться за даними балансу на підставі характеристики ліквідності оборотних коштів, тобто з урахуванням часу, необхідного для перетворення їх у наявні засоби. Існує три рівні платоспроможності підприємства: грошова, розрахункова (табл. 3.8), ліквідна (табл. 3.9).

Грошову платоспроможність СХПК ім. Карбишева ми розраховувати не будемо з тієї причини, що на момент складання балансу коштів у господарстві майже не було. Хоча це не означає, що їх не було в плині всього року.

Таблиця 3.8

Розрахункова платоспроможність за 2000 рік, тис. грн.

| Спосіб платежу | На початок року | На кінець року | Платіжні зобов'язання | На почато к року | На кінець року |

| Кошти | 6,6 | - | Короткострокові кредити | 11 | 15,6 |

| Готова продукція і товари | 35,3 | 19,9 | Кредити не погашені в термін | - | - |

| Дебітори | 175,6 | 148,2 | Кредитори | 1319,2 | 1855,6 |

| Інші активи | - | - | Інші пасиви | - | - |

| Усього | 217,5 | 168,1 | Усього | 1330,2 | 1871,5 |

| Коефіцієнт розрахункової платоспроможності | 0,164 | 0,091 | |||

Коефіцієнт розрахункової платоспроможності знизився на 7,3 %. Якщо на покриття платіжних зобов'язань узяти готову продукцію і товари, дебіторську заборгованість та інші активи, що реально можна реалізувати, на кінець періоду платіжні засоби усього на 9,1 % покрили б платіжні зобов'язання.

Таблиця 3.9

Ліквідна платоспроможність за 2000 рік, тис. грн.

| Спосіб платежу | На початок року | На кінець року | Платіжні зобов'язання | На почато кроку | На кінець року |

| Кошти, розрахунки та інші активи | 182,2 | 148,2 | Кредити під запаси і витрати | 10368,9 | 9867,2 |

| Запаси і витрати | 1135,6 | 970,8 | Кредити не погашені в термін | - | - |

| Кредити та інші пасиви | 115 | 326,6 | |||

| Усього | 1317,8 | 1129 | Усього | 10483,9 | 10193,8 |

| Коефіцієнт ліквідної платоспроможності | 0,125 | 0,110 | |||

Коефіцієнт ліквідної платоспроможності є найбільш узагальненим показником. У його чисельнику відбиваються всі оборотні кошти, а в знаменнику - притягнуті і власні джерела їхнього оформлення.

В аналізованому підприємстві цей показник дуже низький і складає на початок і кінець року відповідно 12,5 і 11%, це означає, що навіть залучаючи всі оборотні кошти, господарство здатне покрити платіжні зобов'язання на кінець року тільки на 11%. Необхідно сказати, що оборотні кошти зменшилися наприкінці року в порівнянні з початком. Таке підприємство вже можна вважати банкрутом.

Отже, усі коефіцієнти ліквідності і платоспроможності свідчать про те, що СХПК ім. Карбишева не відповідає параметрам, необхідним для здійснення з ним кредитних і інших фінансових відносин.

Похожие работы

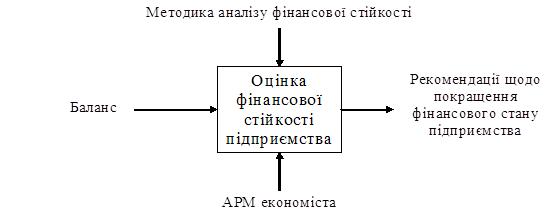

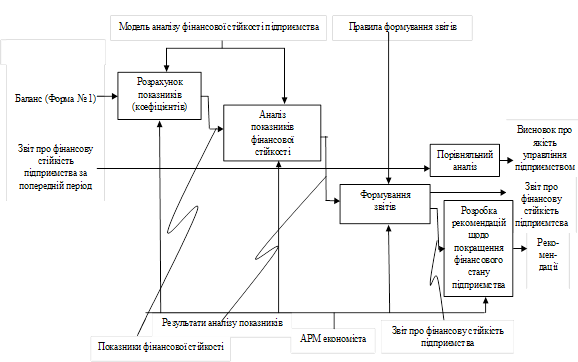

... і ним кошти використовуються так, що грошові надходження від його діяльності, насамперед прибуток, є достатніми для погашення кредиторської заборгованості та здійснення податкових та інших обов'язкових платежів. Отже, оцінка фінансової стійкості підприємства є однією з найважливіших складових оцінки фінансового стану підприємства. У наступному розділі цієї роботи мі проведемо фінансовий аналіз ...

... інформації системи аналізу фінансової стійкості є інформаційна база даних програми «1С:Підприємство». База даних розміщена на головному сервері. Тип бази даних — dBASE IV. Інформаційна система для аналізу фінансової стійкості підприємства працює під керівництвом операційної системи Windows 9x/Me/2000/XP з мінімальною системною конфігурацією Pentium I 133/32Mb RAM. Всі розрахунки виконуються на ...

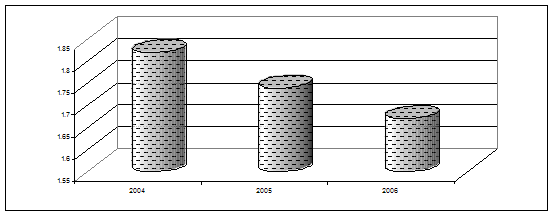

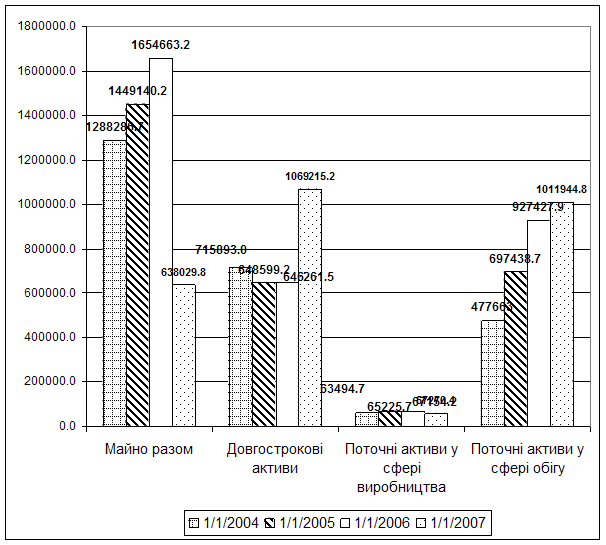

... італу протягом 2004 – 2006 року знизилась на 2,7%. Рисунок 2.11. Динаміка рентабельності активів та власного капіталу ВАТ „ДніпроАЗОТ” 3 Дослідницька частина. Оптимізація структури фінансових ресурсів підприємства Поняття "структура капіталу" в найбільш загальному виді характеризується всіма закордонними та вітчизняними економістами як співвідношення всіх форм власних та позичених фі ...

... фондів менше на 458,4 ніж у 2007 р. наявність на кінець 2008 р. становить більше на 80,7 ніж у 2007 р. Таблиця 11. Аналіз стану основних засобів підприємства Показники Базовий рік Звітний рік Темп приросту,% 1. Коефіцієнт спрацювання 0,56 0,58 4 2. Коефіцієнт придатності 0,44 0,42 -5 3. Коефіцієнт оновлення 0,7 0,15 -79 4. Коефіцієнт вибуття 0,22 0,07 -68 5. Коефіцієнт ...

0 комментариев