Навигация

4. Интеграция расчетов

Следующий этап требует многократного внесения изменений. При этом ориентирами служат минимально необходимый объем денежных средств и уровень доходности предприятия.

Решить финансовую проблему в условиях бизнес-ситуации можно различными путями:

1) с самого начала предусмотреть частное размещение акций (среди родственников, друзей, персонала) на сумму недостающей наличности с учетом ее запаса на текущем счете предприятия ( 33 тыс. ДЕ);

2) использовать краткосрочные займы, обеспечением которых могут служить материальные запасы ( до 33 тыс. ДЕ);

3) предусмотреть дополнительный заем в конце третьего года в размере 165 тыс. ДЕ под 14% годовых при условии, что к тому времени план будет полностью выполнен. Заем пойдет на приобретение дополнительного комплекта оборудования, что позволит удвоить производственную мощность. Начисление амортизации начнется с четвертого года. На полную мощность предприятие должно выйти через пять лет. План выхода на полную мощность показан в табл. 8.

Таблица 8.Пересмотренные оценки объема реализации, тыс. ДЕ.

| Показатели | 1-й год | 2-й год | 3-й год | 4-й год | 5-й год |

| ВР (без НДС) Материальные затраты | 550 247,5 | 1100 495 | 1650 742,5 | 2700 1215 | 3300 1485 |

Начиная с четвертого года предприниматели полагают начать погашение банковского кредита и выплату дивидендов, направляя на эту выплату 40 % чистой прибыли ( 60 % чистой прибыли реинвестируется).

Начиная с пятого года заработная плата каждого предпринимателя возрастет до 50 тыс. ДЕ за год. Распределение издержек на персонал показано в табл. 9.

Для обслуживания еще одной установки потребуется дополнительно 4 оператора и один вспомогательный рабочий; численность технических специалистов увеличится на одного человека, специалистов по маркетингу – на два.

Таблица 9.Пересмотренный план персонала

| Персонал | 1-й год | 2-й год | 3-й год | 4-й год | 5-й год |

| Менеджеры Рабочие: -операторы -вспомогательные Технические специалисты Специалисты по маркетингу | 1*30=30 2*18=36 - 1*15=15 2*20=40 | 2*30=60 2*18=36 1*12=12 1*15=15 2*20=40 | 2*30=60 4*18=72 1*12=12 2*15=30 2*20=40 | 2*30=60 8*18=144 2*12=24 3*15=45 4*20=80 | 2*50=100 8*18=144 2*12=24 3*15=45 4*20=80 |

| Суммарные годовые издержки, тыс. ДЕ | 121 | 163 | 214 | 353 | 393 |

Пересматриваются также издержки на производство и реализацию продукции, план по текущим активам (табл. 10), налоги (табл. 11), и составляется новый план выхода предприятия на полную мощность (табл. 12)

Таблица 10.Пересмотренная оценка текущих активов (без учета наличности), тыс. ДЕ

| Текущие активы | 1-й год | 2-й год | 3-й год | 4-й год | 5-й год |

| Дебиторская задолженностьПроизводственные запасы - кредиторская задолженность | 0,15*550 =82,5 0,2*495 = 99 0,75*99 =74,25 | 0,15*1100 =165 0,2*742,5 = 148,5 0,75*148,5 =113,4 | 0,15*1650 =247,5 0,2*1215 =243 0,75*243 =182,25 | 0,15*2700 =405 0,2*1485 =297 0,75*297 =222,75 | 0,15*3300 =495 0,2*1485 =297 0,75*297=222,75 |

| Всего | 107,22 | 200,1 | 308,25 | 479,25 | 569,25 |

Таблица 11.

Пересчет сумм налогов, тыс. ДЕ

| Виды налогов | 1-й год | 2-й год | 3-й год | 4-й год | 5-й год |

| Налоги, включаемые в себестоимость: на социальные нужды земельный | 31,46 24 | 42,38 24 | 55,64 24 | 91,78 24 | 102,18 24 |

| Всего | 55,46 | 66,38 | 79,64 | 115,78 | 126,18 |

| Налоги, выплачиваемые из прибыли: на прибыль на имущество | 0 4,86 | 33,3 4,07 | 81,2 3,3 | 130,68 4,9 | 176,88 3,2 |

| Всего | 4,86 | 37,37 | 84,5 | 141,6 | 180,08 |

| Общая сумма выплачиваемых налогов | 59,56 | 105,58 | 164,14 | 257,38 | 306,26 |

Таблица 12.План производственной деятельности, тыс. ДЕ

| Показатели | 0-й год | 1-й год | 2-й год | 3-й год | 4-й год | 5-й год |

| План по прибыли ВР (без НДС) - переменные издержки | 550 247,5 | 1100 495 | 1650 742,5 | 2700 1215 | 3300 1485 | |

| ВР за вычетом переменных издержек - издержки на персонал - амортизационные отчисления - торгово-администра-тивные издержки -операционные издержки - налоги, включаемые в себестоимость | 302,5 121 35,8 82,5 33 55,46 | 605 163 35,8 99 52,8 66,38 | 907,5 214 35,8 148,5 79,2 79,64 | 1485 353 68,8 243 129,6 115,78 | 1815 393 68,8 297 158,4 126,18 | |

| Прибыль от реализации - проценты за кредит | -25,26 12 | 188,02 12 | 350,36 34,98 | 574,82 23,43 | 771,62 23,43 | |

| Налогооблагаемая прибыль - налоги на прибыль | -37,26 4,86 | 176,02 37,37 | 315,38 84,5 | 551,39 141,6 | 748,19 180,08 | |

| Чистая прибыль | -42,12 | 138,65 | 230,88 | 409,79 | 568,11 | |

| Баланс активов и пассивов Пассивы Банковский кредит Акционерный капитал Заем Нераспределенная прибыль Дивиденды | 99 264 | 99 264 -42,12 | 99 264 96,53 | 99 264 165 327,41 | 99 264 82,5 737,2 -163,9 | 0 264 0 1305,3 -227,2 |

| Всего пассивы | 363 | 320,88 | 459,53 | 855,41 | 1022,8 | 1347,1 |

| Активы Наличность Другие текущие активы Оборудование Здания | 66 75,9 165 56,1 | 31,13 107,25 129,2 53,3 | 115,53 200,1 93,4 50,5 | 285,5 308,25 214 47,7 | 354,65 479,25 144 44,8 | 661,7 569,25 74 42,1 |

| Всего активы | 363 | 320,88 | 459,53 | 855,41 | 1022,8 | 1347,1 |

По строке «Амортизация», начиная с четвертого года сумма включает амортизационные отчисления второго комплекта оборудования, т.е. 35,8 + 0,2 * 165 = 68,8 тыс. ДЕ.

По строке «Проценты за кредит»: к начисляемым 12 % годовых за банковский кредит добавляются выплаты 14 % за дополнительный заем (165 тыс. ДЕ), который предусматривается погашать равными частями по 82,5 тыс. ДЕ в четвертом и пятом годах. Т.о., выплата процентов за кредит в третьем году равна (0,12 * 99 + 0,14 * 165) = 34,98; в четвертом и пятом – (0,12 * 99 + 0,14 * 82,5) = 23,43 тыс. ДЕ.

По строке «Нераспределенная прибыль» сумма вычисляется исходя из распределения чистой прибыли на выплату дивидендов (40 %) и реинвестирование (60 %). Выплату дивидендов предполагают начать с четвертого года; их сумма равна 409,79 * 0,4 = 163,9 тыс. ДЕ;

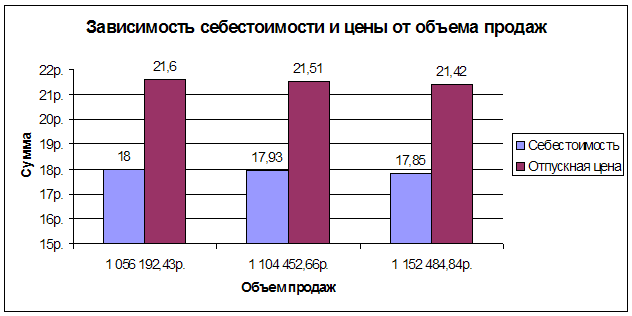

Данные табл. 12 показывают, что с таким планом предприятие должно работать с прибылью:

v предусмотрен достаточный объем инвестиций, который позволит избежать недостачи наличности и эффективно использовать дополнительные источники финансирования. Доля валовой прибыли в общем объеме продаж составит 771,62 / 3300 * 100 = 23,38 %;

v в ходе реализации бизнес-плана увеличивается собственный капитал за счет нераспределенной прибыли в 6,05 раза;

v к концу пятого года балансовая стоимость предприятия превысит величину начального капитала в 4,2 раза.

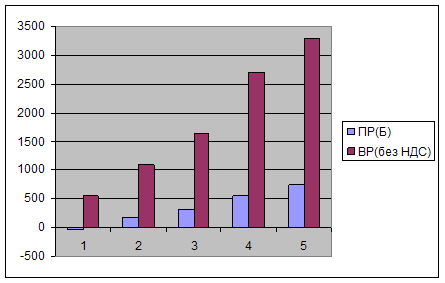

Покажем на рис. 1 динамику показателей производственной деятельности предприятия.

Рис. 1. Динамика поступлений выручки и прибыли

5. Планирование денежных потоковБюджет наличности определяет текущий остаток денежных средств на расчетном счете предприятия. Он детализирует потоки наличности раздельно по производственной, инвестиционной и финансовой деятельности. Целью его планирования является обеспечение положительного ликвидного остатка денежных средств во все периоды времени.

Составим план движение денежных средств (табл. 13).

Таблица 13.План денежных потоков, тыс. ДЕ

| Показатели | 0-й год | 1-й год | 2-й год | 3-й год | 4-й год | 5-й год |

| ВР (без НДС) -переменные издержки -операционные издержки -издержки на персонал -торгово-административные издержки - налоги | 550 247,5 33 121 82,5 59,56 | 1100 495 52,8 163 99 105,58 | 1650 742,5 79,2 214 148,5 164,14 | 2700 1215 129,6 353 243 257,38 | 3300 1485 158,4 393 297 306,26 | |

| КЭШ-ФЛО от операционной деятельности | 6,44 | 184,62 | 301,66 | 502,02 | 660,34 | |

| Затраты на приобретение активов: - основных - оборотных | 221,1 75,9 | 31,35 | 92,85 | 165 108,15 | 171 | 90 |

| КЭШ-ФЛО от инвестиционной деятельности | -297 | -31,35 | -92,85 | -273,2 | -171 | -90 |

| Кредит банка Акционерный капитал Заем Выплаты по погашению займов Выплаты процентов по займам Выплаты дивидендов | 99 264 | 12 | 12 | 165 34,98 | 82,5 23,43 163,9 | 181,5 23,43 227,2 |

| КЭШ-ФЛО от финансовой деятельности | 363 | -12 | -12 | 130,02 | -269,8 | -432,2 |

| КЭШ-БАЛАНС на начало периода КЭШ-БАЛАНС на конец периода | 0 66 | 66 31,13 | 31,13 115,53 | 115,53 285,5 | 285,5 354,65 | 354,65 661,7 |

Данные табл. 13 показывают, что сума остатков денежных средств является положительной и ежегодно растет. Их величина позволяет предприятию не только своевременно выплачивать проценты по кредитам и займам, но и полностью к концу пятого года погасить долги.

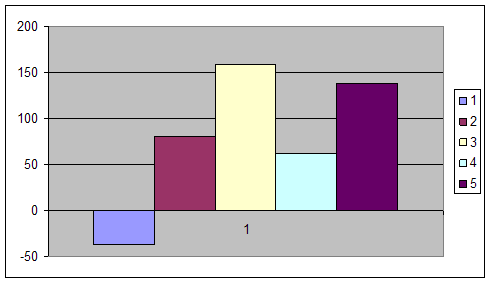

Движение денежных потоков покажем на рис. 2.

ТКОП – это уровень физического объема продаж в течение определенного отрезка времени, за счет которого предприятие покрывает издержки. Она равна:

ПОИ![]() ТКОП = ,

ТКОП = ,

где ПОИ – постоянные издержки (табл. 12);

СПИ – средние переменные издержки (45% Ц);

Ц – цена за единицу продукции ( 1000 ДЕ за тн.).

Рассчитаем ТКОП для пятого года:

1 043 380

![]() ТКОП = =1897 тн.

ТКОП = =1897 тн.

1000 – 450

Покажем графически на рис. 3 определение точки безубыточности.

Определим запас финансовой прочности, который показывает, какое возможное падение выручки может выдержать бизнес, прежде чем начнет нести убытки. Он равен разности между объемами реализации планируемом и соответствующим ТКОП: 3300 – 1897 = 1403 или 43 %. Процентное выражение запаса финансовой прочности используется для оценки риска бизнес-плана; значение показателя менее 30% - признак высокого риска.

Похожие работы

... 2.18); баланс денежных доходов и расходов (табл. 2.19); расчет доходов и затрат (табл. 2.20); финансовый план предприятия на планируемый год (баланс доходов и расходов) (табл. 2.21); прогнозный баланс активов и пассивов предприятия (табл. 2.22); расчет показателей финансово-экономической деятельности предприятия (табл. 2.23) Распределение чистой прибыли (табл. 2.18) осуществлено исходя из ...

... и затрат (табл. 2.20); · финансовый план предприятия на планируемый год (баланс доходов и расходов) (табл. 2.21); · прогнозный баланс активов и пассивов предприятия (табл. 2.22); · расчет показателей финансово-экономической деятельности предприятия (табл. 2.23) Распределение чистой прибыли (табл. 2.18) осуществлено исходя из отчислений в фонд накопления в размере 90% и фонд ...

... его доходности. Для американского предпринимателя особое значение имеет также наличие в кассе свободных денег, как гарантии процветания. 2.2 Зарубежный опыт бизнес-планирования на примере магазинов модной одежды Бизнес-план магазина модной одежды Торговля модной одеждой – исключительно прибыльный бизнес. Его обороты в России оцениваются в 150 миллионов долларов. А ежегодный оборот одного ...

... комплекса высококачественных услуг. - Предложение новых возможностей на рынке услуг информационного обеспечения и услуг телекоммуникаций. - Создание дополнительных рабочих мест. 3.2 Основные направления бизнес-планирования на ООО Центр «Электронная информационно-маркетинговая система» Совокупная стоимость проекта: 5000 долл. США Предполагаемые источники инвестиций: кредит под залог; ...

0 комментариев