Навигация

Источники финансирования инвестиционной деятельности

1. Источники финансирования инвестиционной деятельности

1.1 Сущность и роль инвестиций. Инвестиционная деятельность

Экономическое и социальное развитие любого общества и каждого отдельного субъекта хозяйствования основано на использовании инвестиций.

Термин «инвестиция» происходит от англ. invest, что означает вкладывать.

Многие экономисты определяют инвестиции как долгосрочные вложения капитала в объекты предпринимательской и других видов деятельности с целью получения в будущем дохода или достижения социального эффекта.

Такое определение относится лишь к отдельным формам инвестиций, в первую очередь, к вложениям средств в воспроизводство основных фондов, акции и т.д. Однако инвестирование может быть и краткосрочным, например, приобретение машин и оборудования, не требующих монтажа, вложение в государственные краткосрочные облигации, депозитные сертификаты со сроком обращения до одного года.

В Инвестиционном кодексе Республики Беларусь дано широкое определение рассматриваемой категории: «Под инвестициями понимаются любое имущество, включая денежные средства, ценные бумаги, оборудование и результаты интеллектуальной деятельности, принадлежащие инвестору на праве собственности или ином вечном праве, и имущественные права, вкладываемые инвестором в объекты инвестиционной деятельности в целях получения прибыли (дохода) и (или) достижения иного значимого результата».

Кратко понятие «инвестиции» можно определить, как вложение капитала во всех формах в объекты инвестиционной деятельности с целью получения в будущем прибыли (дохода) или иного положительного результата (социального, экологического и т.д.).

Инвестиции играют ключевую роль в рыночной экономике. Они обеспечивают создание, обновление и расширение основных фондов, структурную перестройку экономики (путем создания новых производств и технологий), повышение конкурентоспособности производимых товаров и укрепление экспортного потенциала предприятий, удовлетворение социальных потребностей населения, улучшение экологии, укрепление обороноспособности страны и т.д.

Эффективность инвестиций в значительной мере зависит от организации инвестиционной деятельности.

Согласно Инвестиционному кодексу Республики Беларусь, «под инвестиционной деятельностью понимаются действия юридического лица, или (и) физического лица, или (и) государства (административно-территориальной единицы государства) по вложению инвестиций в производство продукции (работ, услуг) или их иному использованию для получения прибыли (дохода) и (или) достижения иного значимого результата» [3, с. 9].

Основное содержание данного понятия можно выразить следующим образом: инвестиционная деятельность - это комплекс практических действий юридических, физических лиц или государства по реализации инвестиций с целью увеличения капитала, получения прибыли или иного положительного результата.

Главной целью инвестиционной деятельности является создание и увеличение основного и оборотного капитала субъектов хозяйствования.

Согласно Инвестиционному кодексу Республики Беларусь, объектами инвестиционной деятельности являются:

ü недвижимое имущество, в том числе предприятие как имущественный комплекс;

ü ценные бумаги;

ü интеллектуальная собственность.

К объектам инвестиционной деятельности можно также отнести движимое имущество (например, транспортные средства, вычислительную технику), которое после приемки в эксплуатацию зачисляется в основные средства.

В настоящее время инвестиционная деятельность осуществляется в следующих формах: создание юридического лица и приобретение имущества или имущественных прав, а именно: доли в уставном фонде юридического лица, недвижимости, ценных бумаг, прав на объекты интеллектуальной собственности, концессий, оборудования, других основных средств.[5, с.10]

1.2 Состав источников финансирования инвестиционной деятельности

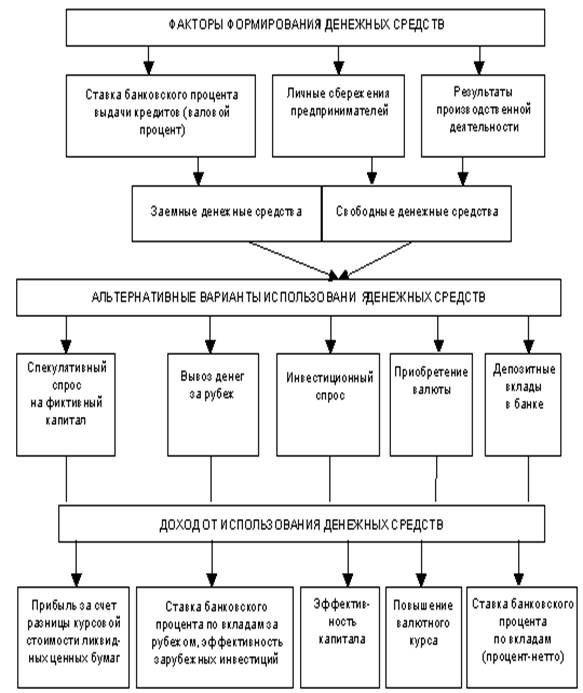

Обязательным условием осуществления инвестиционной деятельности является наличие источников финансирования, за счет которых обеспечивается, в конечном счете, простое и расширенное воспроизводство. Источниками финансирования являются:

· собственные финансовые ресурсы и внутрихозяйственные резервы инвестора (прибыль, амортизационные отчисления, денежные накопления и сбережения граждан и юридических лиц, средства, выплачиваемые органами страхования в виде возмещения потерь от аварий, стихийных бедствий и другие средства);

· заемные финансовые средства инвестора (банковские и бюджетные кредиты, облигационные займы и другие средства);

· привлеченные финансовые средства инвестора (средства, получаемые от продажи акций, долевые участия в уставных фондах инвесторов);

· денежные средства, централизуемые отраслевыми ведомствами, объединениями (средства централизованных инновационных фондов);

· инвестиционные ассигнования из государственного бюджета, местных бюджетов и внебюджетных фондов;

· иностранные инвестиции.

По видам собственности источники финансирования делятся на:

1) государственные инвестиционные ресурсы (бюджетные средства и средства внебюджетных фондов, государственные заимствования, средства государственных предприятий; кредиты государственных банков);

2) инвестиционные ресурсы субъектов хозяйствования коммерческого и некоммерческого характера, общественных объединений, физических лиц, в том числе иностранных инвесторов; кредиты коммерческих банков, средства инвестиционных фондов, страховых компаний и др.;

3) инвестиционные ресурсы иностранных инвесторов (иностранных государств, международных финансово-кредитных организаций, институциональных инвесторов, зарубежных банков и кредитных учреждений).

Система финансового обеспечения инвестиционного процесса складывается из органического единства источников финансирования инвестиционной деятельности и методов инвестирования.

Методами инвестирования являются:

ü бюджетный;

ü кредитный;

ü самофинансирование;

ü акционерное финансирование;

ü комбинированный.

Бюджетный метод инвестирования предполагает направление государственных бюджетных инвестиционных ресурсов (средств республиканского и местных бюджетов) на создание и воспроизводство основных фондов. Государственные бюджетные инвестиционные вложения предоставляются на безвозвратной и возвратной основе и предназначаются для приоритетных направлений экономической политики государства, обеспечивающих структурную перестройку экономики, сохранение и развитие производственного и непроизводственного потенциалов страны, решение социальных и других проблем, которые невозможно осуществить за счет иных источников финансирования.

При бюджетном методе инвестирования государственные централизованные инвестиционные ресурсы могут непосредственно направляться для финансирования целевых программ, государственных нужд, а также использоваться для оказания государственной поддержки инвестиционных проектов путем выдачи гарантий и предоставления налоговых и других льгот инвесторам.

Кредитный метод инвестирования предполагает предоставление банковских кредитов на условиях срочности, платности и возвратности. С помощью кредитного метода осуществляется трансформация сбережений и накоплений в производственные инвестиции.

Преимущество кредитного метода инвестирования связано с возвратностью средств, где немаловажное значение имеет также необходимость уплаты заемщиком процентов за пользование кредитом, уровень которых зависит от спроса и предложения на ссудный капитал, уровня инфляции в стране, величины ставки рефинансирования и процентов по депозитам. Взимаемые банками проценты дифференцируются в зависимости от сроков и размеров предоставленных кредитов, их обеспеченности, степени кредитного риска и т.п.

Самофинансирование инвестиций предусматривает осуществление процесса расширенного воспроизводства преимущественно за счет собственных источников предприятий: амортизации основного капитала, прибыли и фондов, созданных за счет прибыли. Самофинансирование развития предприятий возможно при их стабильном и устойчивом финансовом состоянии. Падение рентабельности промышленных предприятий и рост количества убыточных предприятий в реальном секторе экономики повлекли за собой снижение инвестиционной активности хозяйствующих субъектов. Возможность самофинансирования предприятий связана также с проводимой государством бюджетной, налоговой и амортизационной политикой.

Стимулированию инвестиций предприятий благоприятствуют снижение налоговой нагрузки, сближение доходности средств, вкладываемых в производство, с их доходностью от использования в других сферах, повышение надежности инвестирования, совершенствование амортизационной политики государства.

Акционерное финансирование представляет собой форму получения дополнительных инвестиционных ресурсов путем эмиссии ценных бумаг. Оборот ценных бумаг на финансовом рынке существенно расширяет возможности привлечения временно свободных денежных средств предприятий и домашних хозяйств для инвестирования производственных и социальных мероприятий.

Акционерное финансирование включает в себя следующие формы:

ü дополнительные эмиссии ценных бумаг под конкретный инвестиционный проект;

ü эмиссию долговых обязательств в виде инвестиционных сертификатов, облигаций;

ü формирование специализированных инвестиционных компаний и фондов, в том числе паевых, в форме акционерных обществ с эмиссией ценных бумаг и инвестированием полученных средств в инвестиционные проекты.

Развитие акционерного метода инвестирования зависит от политики разгосударствления и приватизации объектов государственной формы собственности, создания правовых условий для функционирования рынка ценных бумаг, функционирования рыночной инфраструктуры.

На основе комбинированного инвестирования может осуществляться финансирование и кредитование строительства за счет средств государственного бюджета, собственных средств организаций, предприятий и других юридических лиц, кредитов банков с соблюдением пропорций расходования бюджетных ассигнований и собственных средств в течение всего периода реализации инвестиционного проекта. [4, с. 113-117]

Похожие работы

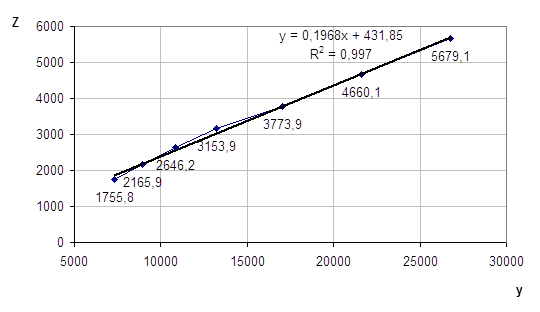

... идея остается неизменной и подтверждается статистическими данными. При этом на практике для экономического моделирования она используется редко. В своем первоначальном виде теория мультипликатора-акселератора в полной мере не соответствует экономической действительности, однако дальнейшие дополнения и усовершенствования позволяют достаточно точно описывать реальные данные. Однако при этом следует ...

... фирме. 3. Инвестиции в жилищный фонд; к ним относятся затраты на поддержание жилищного фонда и строительство нового жилья.[7] Кроме того, на макроуровне выделяются два вида инвестиций — валовые и чистые. Валовые инвестиции представляют собой сумму годовых амортизационных отчислений и чистых инвестиций, увеличивающих размер основного капитала. Если обозначить валовые инвестиции — 1д; чистые — ...

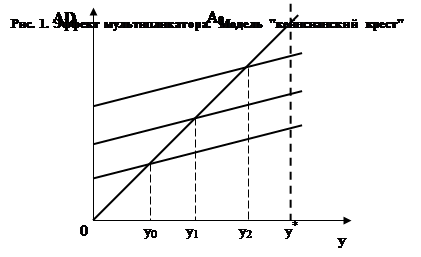

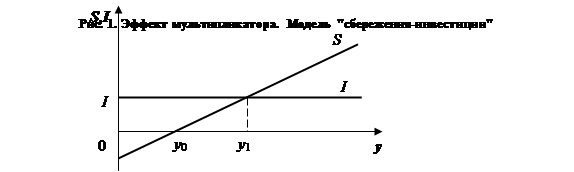

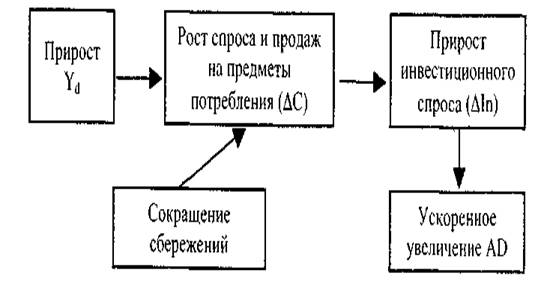

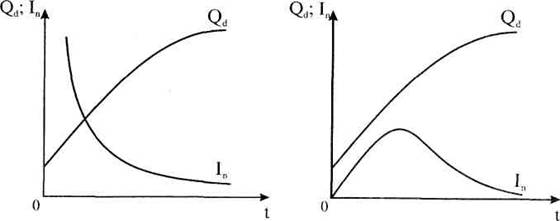

... ** Числа этой колонки увеличиваются в каждый период на 1/2 приращения дохода, имевшего место в предшествующий период. Рис.3. Взаимодействие между мультипликатором и акселератором (повторяющиеся цикл) 4. Эффект мультипликатора-акселератора Эффект инвестиционного акселератора в сочетании с известным эффектом мультипликатора порождает эффект мультипликатора-акселератора. Эта ...

... (реализация взаимных интересов предприятий региона в развитии инвестиционной политики); - осуществление постоянного мониторинга положительных и отрицательных моментов развития . 2.2 Отраслевая структура инвестиций в основной капитал Инвестиционная модель развития региональной экономики предполагает повышение качества учёта и анализа инвестиций в основной капитал. Показатель инвестиций в ...

0 комментариев