Навигация

Участники системы ипотечного кредитования

4 Участники системы ипотечного кредитования

1. Залогодатель – физическое или юридическое лицо, предоставившее недвижимое имущество в залог для обеспечения своего долга.

2. Ипотечные кредиторы (залогодержатели) – юридические лица, выдающие кредиты под залог недвижимого имущества. К ним относятся банки, фонды и другие кредитные учреждения, с которыми залогодатели заключают договор о предоставлении ипотечного кредита. Ипотечные кредиторы осуществляют обслуживание выданных ипотечных кредитов в течение всего срока действия договора.

Ипотечный банк предоставляет залогодателю кредит на покупку жилья, при этом между ними заключаются кредитный договор, и как следствие его, договор залога. Затем залогодатель заключает с продавцом жилья договор купли-продажи недвижимости (если жилье продает риэлтерская фирма) или договор подряда на строительство (при строительстве вновь строящего жилья подрядной строительной организацией). Ипотечный банк, с другой стороны вправе продать закладную данного залогодателя на вторичном рынке ценный бумаг.

3. Продавцы жилья, которыми могут быть как физические, так и юридические лица, в том числе и подрядные строительные организации и риэлтерские фирмы.

4. Государственные органы, которые:

- осуществляют государственную регистрацию прав на недвижимость и сделок с ней;

- ведут единый государственный реестр прав собственности на недвижимость.

5. Страховые компании. Это могут быть как государственные (муниципальные) компании, так и лицензированные страховые компании, которые осуществляют страхование заложенной недвижимости, а также при необходимости жизни и трудоспособности залогодателя.

6. Оценщики. К ним относятся как независимые оценщики, так и оценочные агентства, которые производят профессиональную оценку, сданного под залог недвижимого имущества.

7. Ипотечные агентства. Данные учреждения обеспечивают поддержание ликвидности вторичного рынка жилищных кредитов и рынка ипотечных ценных бумаг. Основные задачи Агентства:

- привлечение новых источников частного капитала в сферу ипотечного жилищного кредитования;

- формирование ликвидного вторичного рынка ипотечных кредитов.

Ипотечные агентства в нашей стране еще не получили полноценного развития.

8. Поручители - физические и юридические лица, поручившиеся за залогодателя и несущие имущественную ответственность по его обязательствам. Участие поручителя в механизме ипотечного кредитования повышает вероятность возврата денежных средств и обеспечивает тем самым устойчивость и непрерывность процесса финансирования.

Задача 1

Молодая семья планирует купить небольшой дом. Её доходы позволяют в начале каждого года вкладывать в банк 50 тысяч рублей под 10% годовых. Сколько денег будет на счете через 5 лет?

Решение:

Для решения этой задачи необходимо использовать функцию будущей стоимости денежной единицы, так как текущая стоимость известна.

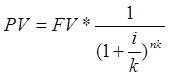

При начислении процентов один раз в год используется формула:

![]() , где

, где

FV – будущая стоимость денег;

PV – текущая стоимость денег;

n – число лет;

(1+i)n – фактор накопленной суммы денежной единицы при ежегодном начислении процентов.

По таблице сложных процентов, 2 столбик, 10%:

FV=50*1,10000+50*1,21000+50*1,33100+50*1,46410+50*1,61051=335,78 тысяч рублей.

Следовательно, через 5 лет на счете вкладчиков будет 335780 рублей, которыми они будут располагать при выборе дома для покупки.

Задача 2

Через 7 лет для приобретения участка земли необходимо иметь 6000$. Достаточно ли положить в банк 3500$, если он начисляет процент ежеквартально по ставке 9% годовых?

Решение:

Проценты начисляются ежеквартально, поэтому процентная ставка за период составит:

9%/4=2,25% за квартал

Количество периодов за 7 лет составит:

4*7=28 периодов (кварталов)

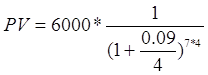

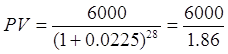

Используя формулу функции текущей стоимости единицы при начислении процентов несколько раз в течение года:

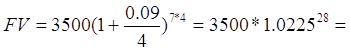

, где

, где

PV – текущая стоимость денег;

FV – будущая стоимость денег;

(1+i/k)nk – фактор текущей стоимости денежной единицы при более частом, чем раз в год, начислении процентов. Находим:

=

= =3218$

=3218$

Следовательно, чтобы получить через 7 лет 6000$ при ставке 9% годовых начисляемых ежеквартально, необходимо положить 3218$. Таким образом, вложить 3500$ будет более чем достаточно, чтобы приобрести участок земли через 7 лет.

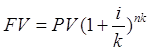

В случае вложения в банк этой суммы на счете будет (по функции накопленной суммы денежной единицы, при начислении процентов несколько раз в год):

6526$

6526$

Задача 3

Определить стоимость земельного участка, предоставляемого для строительства АЗС на 8 колонок.

Капитальные вложения из расчёта на одну колонку составляют 35500 у.е., возмещение инвестиций идет по прямолинейному методу, планируемая отдача от инвестиций – 26 %, срок экономической жизни – 10 лет. Анализ аналогов показал следующее:

- в среднем за сутки в течение одного часа с одной колонки продают 27 л бензина;

- средняя прибыль от продажи 1 л бензина составляет 0,1 у.е.;

- потери рабочего времени за счет пересменок, профилактических и ремонтных работ и т.д. составляют 21 %.

Решение:

Для оценки применим метод техники остатка для земли, так как отсутствуют данные о продажах свободных участков земли.

Расчеты выполняются в несколько этапов:

1. Определяем общий чистый операционный доход (ЧОД) от всего объекта, используя данные по аналогам:

ЧОД=(24*288)*(8*27*0,1)=149299 у.е.

Где 24 – количество часов в сутках;

288 – количество рабочих дней в году (365-21%);

8 – количество колонок;

27 – объем бензина в литрах продаваемый с каждой колонки в час;

0,1 – средняя прибыль от продажи 1 литра бензина.

2. Определяем ЧОД от зданий и сооружений:

ЧОД зд=Сзд*Ккапзд

Где Сзд- стоимость зданий и сооружений;

Ккапзд- коэффициент капитализации для зданий.

Сзд=35500*8=284000 у.е.

Ккапзд=0,26+1/10=0,36 по методу Ринга, где 0,26 - отдача от инвестиций, 10 – срок экономической жизни.

Итак,

ЧОД зд=284000*0,36=102240 у.е.

3. Определяем остаток ЧОД, относимый к земле:

ЧОДзем=ЧОД-ЧОДзд

ЧОДзем=149299-102240=47059 у.е.

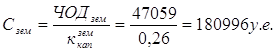

4. Рассчитываем рыночную стоимость земли путём капитализации ЧОД от земли:

где ккапзем- коэффициент капитализации земли.

Таким образом, стоимость данного участка земли составила 180996 у.е., она зависит от данных полученных при анализе аналогов, суммы капитальных вложений в сооружения АЗС, коэффициента капитализации сооружений, продолжительности экономической жизни, а так же от процента планируемой отдачи от инвестиций.

Источники:

1. Оценочная деятельность в экономике: Учебное пособие. – Москва: ИКЦ «МарТ»; Ростов н/Д: Издательский центр «Март», 2003;

2. Оценка бизнеса: Учебник/ Под ред. А.Г. Грязновой; М.А. Федотовой. – М.: Финансы и статистика, 1998;

3. Оценка недвижимости: Учебник / Под ред. А.Г. Грязновой, М.А. Федотовой. – М.: Финансы и статистика, 2002;

4. Гражданский кодекс Российской Федерации. Части первая, вторая и третья. – М.: Изд-во Омега-Л, 2006;

5. Об ипотеке (залоге недвижимости). Федеральный закон от 16 июля 1998 г. № 102-ФЗ;

6. www.strol.ru/FINANSY/ipoteka-obzor;

7. www.bankir.ru.

Похожие работы

... . Тем не менее, решить эту проблему, если в договоре доверительного управления будет указано, что средства доверителя могут быть использованы в ипотечном кредитовании.[37] 3.4. Роль Агентства по ипотечному жилищному кредитованию и перспективы его развития В России на сегодняшний день развитие ипотечного кредитования происходит по двум направлениям. Первое – централизованное внедрение схем ...

... , появляются новые улучшенные архитектурные проекты, происходит ускоренное развитие многих смежных отраслей экономики. Цель дипломной работы - дать оценку современного состояния и развития ипотечного кредитования в Республике Казахстан. Для достижения указанной цели были поставлены следующие задачи: Охарактеризовать систему ипотечного кредитования как инструмент преодоления кризисных явлений в ...

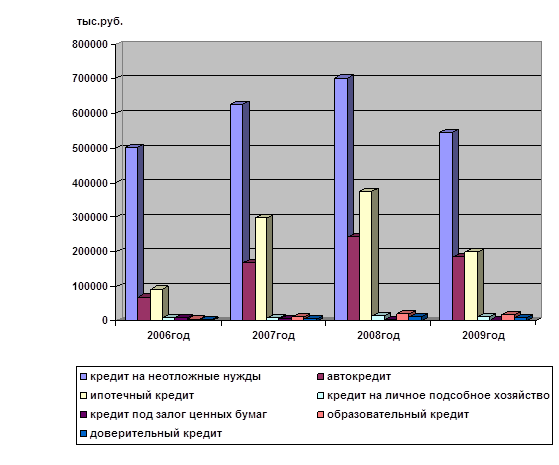

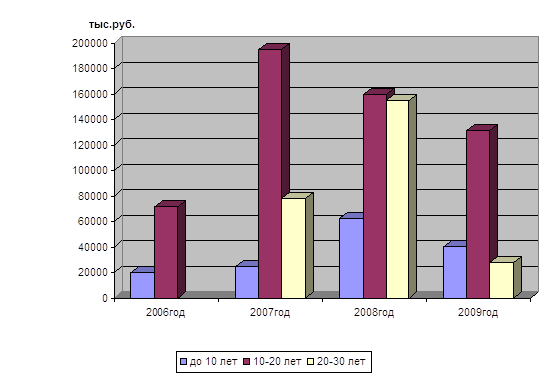

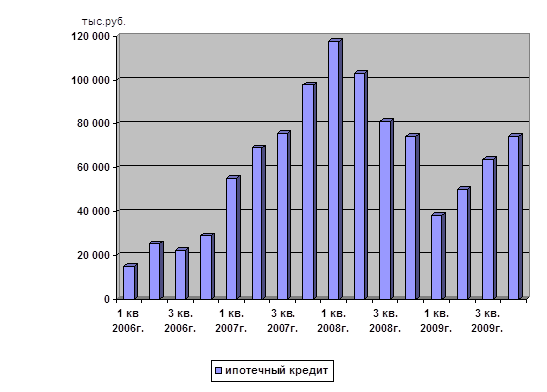

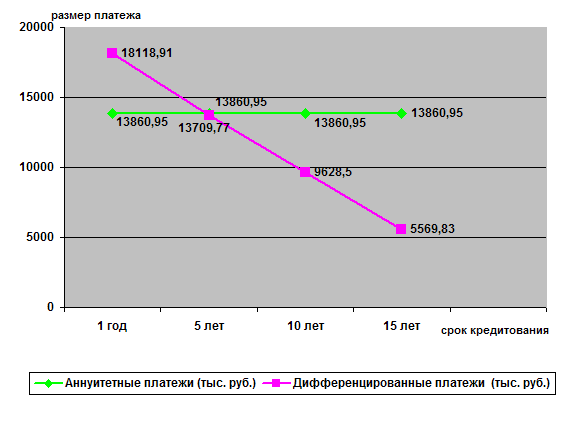

... решения жилищной проблемы для населения является долгосрочное ипотечное жилищное кредитование. 2 Анализ системы ипотечного кредитования Нефтекамского отделения №4891 Сбербанка России 2.1 Основные характеристики Сбербанка России Акционерный коммерческий Сберегательный банк Российской Федерации (Сбербанк России) создан в форме акционерного общества открытого типа в соответствии с Законом РСФСР «О ...

... , уже закончившим период накопления. Также возможен вариант, рассчитанный на более состоятельную часть населения – ипотечного кредитования с использованием договора купли – продажи квартир в рассрочку. Отличительной чертой этой процедуры является фактическая реализация квартиры с рассрочкой оформления в собственность. Основу взаимоотношений составляет договор купли – продажи квартиры с рассрочкой ...

0 комментариев