Навигация

Сравнительный анализ дебиторской и кредиторской задолженности

2.3 Сравнительный анализ дебиторской и кредиторской задолженности

Состояние дебиторской и кредиторской задолженности, их размеры и качество оказывают заметное влияние на финансовое состояние предприятия.

Для его улучшения необходимо:

• следить за соотношением дебиторской и кредиторской задолженности. Превышение дебиторской задолженности создает угрозу финансовой устойчивости предприятия и делает необходимым привлечение дополнительных источников финансирования;

• контролировать состояние расчетов по просроченным задолженностям;

• по возможности ориентироваться на увеличение количества предприятий-потребителей продукции с целью уменьшения риска неуплаты монопольным заказчиком.

Для проведения сравнительного анализа дебиторской и кредиторской задолженности составим таблицы № 6 и № 7.

Таблица 6 - Характеристика дебиторской и кредиторской задолженности ООО «Нектар» за 2006 – 2007гг. (суммы в тыс. руб.)

| Наименование показателей | Предыдущий год | Отчетный год | Темп изменения, % |

| Дебиторская задолженность, всего | 9641,0 | 7785,0 | -19,3 |

| В т.ч. просроченная | - | - | - |

| Кредиторская задолженность всего | 111949,5 | 92416,5 | -17,4 |

| В т.ч. просроченная | - | - | - |

Таблица 7 - Сравнительный анализ дебиторской и кредиторской задолженности ООО «Нектар» за 2007 год

| Показатели | Кредиторская задолженность | Дебиторская задолженность |

| 1. Темп роста, % 2. Оборачиваемость, в оборотах 3. Оборачиваемость, в днях | 82,6 0,64 573,9 | 80,7 7,6 47,4 |

В отчетном году по сравнению с предыдущим годом дебиторская и кредиторская задолженности снизились соответственно на 19,3% и 17,4%. Положительным моментом также является отсутствие просроченной задолженности как по расчетам с дебиторами, так и с кредиторами.

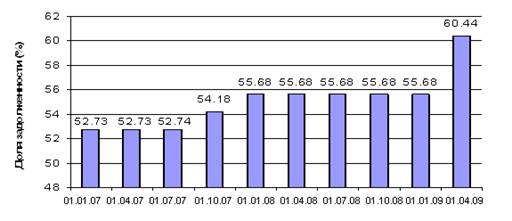

Сравнение обязательств по активу и пассиву баланса ООО «Нектар» показало:

· на предприятии сумма кредиторской задолженности почти в 12 раз выше дебиторской задолженности;

· темпы изменения вышеназванных задолженностей сравнительно одинаковы;

· в исследуемом предприятии коэффициент оборачиваемости краткосрочной дебиторской задолженности составляет 7,6, а кредиторской задолженности – 0,64. Другими словами, краткосрочная дебиторская задолженность оборачивалась в течение отчетного года почти 8 раз, и это свидетельствует об эффективности расчетной дисциплины в организации. Предприятие старается рассчитываться как с покупателями, так и с поставщиками сразу по мере приобретения или, соответственно, отгрузки товара. Однако число оборотов кредиторской задолженности за отчетный год оставляет желать лучшего. Его значение свидетельствует о необходимости принятия мер по ускорению погашения текущих обязательств организации перед кредиторами. Значение коэффициента оборачиваемости в днях краткосрочной дебиторской задолженности составляет 47,4, а коэффициент оборачиваемости в днях кредиторской задолженности 573,9. Это говорит о том, что продолжительность одного оборота дебиторской задолженности в днях составляет 47 дней, а кредиторской - 574 дня.

Уменьшение продолжительности оборота дебиторской задолженности свидетельствует о быстром высвобождении денежных ресурсов из процесса обращения и их использовании для приобретения дополнительного имущества. Наряду с этим в организации очень низка продолжительность оборота кредиторской задолженности. В дальнейшем это может вызвать возникновение существенных трудностей с платежеспособностью и возможной вероятностью покрытия своих долгов.

Эффективность работы с дебиторами и кредиторами в ООО «Нектар» за последние три года можно проследить по данным табл.8.

Таблица 8 - Показатели эффективности работы с дебиторами и кредиторами по ООО « Нектар» за 2005 – 2007 гг.

| Наименование | 2005 г. | 2006 г. | 2007 г. | Абсол. откл. 2007г. от | |

| 2006 г. | 2005 г. | ||||

| 1. Выручка от продажи продукции, тыс.руб. | 38302,0 | 125571,0 | 59230,0 | -66341,0 | 20928,0 |

| 2. Среднегодовая дебиторская задолженность | 10949,5 | 9641,0 | 7785,0 | -1856,0 | -3164,5 |

| 3. Среднегодовая кредиторская задолженность | 86792,6 | 111949,5 | 92416,5 | -19533,0 | 5623,9 |

| 4. Дебиторская задолженность на 1 руб. выручки от продаж (стр. 2:1), руб. | 0,286 | 0,077 | 0,131 | 0,054 | -0,155 |

| 5. Кредиторская задолженность на 1 руб. выручки от продаж (стр. 3:1) руб. | 2,266 | 0,892 | 1,560 | 0,668 | -0,706 |

Как показывают данные табл. 6 , величина дебиторской задолженности, приходящейся на 1 руб. выручки, во-первых, ниже, чем кредиторской, а во-вторых, растет медленнее. Этот факт подтверждает относительно рациональную организацию расчетов на анализируемом предприятии, так как средний срок предоставления средств покупателям ниже отсрочки платежей, предоставляемой поставщикам.

Анализ соотношения дебиторской и кредиторской задолженностей следует дополнить анализом управления ими. Последний, прежде всего, означает контроль за оборачиваемостью средств в расчетах, ускорение которой при прочих равных условиях ведет к более эффективному использованию имеющихся денежных ресурсов. Нами в ходе анализа было предложено ускорить оборачиваемость дебиторской задолженности за счет введения 0,5 процентной скидки покупателям ООО «Нектар» при оплате в течение первых 10 дней при общем сроке оплаты 30 дней. При этом предполагается, что скидкой воспользуются 25% всех покупателей. Мы рассчитали эффект, который получит предприятие от внедрения такой политики, Для этого нами использована информация из финансовой отчетности предприятия:

- объем продаж за год составил 59230 тыс. руб. (ф.2, код 010);

- остаток дебиторской задолженности составил 7131 тыс. руб. (ф. 1 код 230 + 240);

- коэффициент рентабельности продаж (ф. 2 код 050 / ф.2 код 010) составил 0,08 (5060 тыс. руб. / 59230 тыс. руб.);

- средняя продолжительность дебиторской задолженности составила 43,3 дня. (ф.1 (код 230 + 240) х 360 / ф. 2 код 010 = 7131 тыс. руб. х 360 / 59230 тыс. руб.).

Имея эти данные, мы определили экономический эффект от реализации политики дополнительных скидок покупателям.

Прежде всего, мы рассчитали, на сколько дней сократится средняя продолжительность дебиторской задолженности:

25% х 10 дн. + 75 % х 43,3 дн. = 35 дн.

100%

Следовательно, предоставление скидки обеспечивает сокращение дебиторской задолженности с 1,4 мес. до 1,2 мес. Иначе говоря, если раньше количество оборотов дебиторской задолженности составляло 8,6 оборотов (12 мес. / 1,4 мес.), то после введения системы скидок количество оборотов составит 10 (12 мес. / 1,2 мес.).

Далее нами рассчитан ожидаемый остаток дебиторской задолженности после введения скидок путем деления выручки на количество оборотов (59230 тыс. / 10 об.), она составила 5923 тыс. руб. Значит, остатки дебиторской задолженности сократятся на 1208,0 тыс. руб. (7181,0 – 5923,0).

Прибыль, которую предприятие получит от ускорения оборачиваемости дебиторской задолженности равна коэффициенту рентабельности продаж умноженного на размер сокращения дебиторской задолженности = 96,64 тыс. руб. (1208 х 0,08).

Потери от предоставления 2%-ной скидки, которой, как предполагается, воспользуется 25% покупателей составят 296 тыс. руб. (0,02 х 0,25 х 59230).

Определяем чистый доход от проведения политики скидок. Он равен разности между прибылью и потерями. Как видим, чистый доход отсутствует (96,64 - 296). Следовательно, предоставление скидки в размере 2% экономически нецелесообразно. А вот скидка в 0,5% при тех же условиях может принести дополнительно чистый доход в размере 22,6 тыс. руб. (96,64 – 0,005 х 0,25 х 59230).

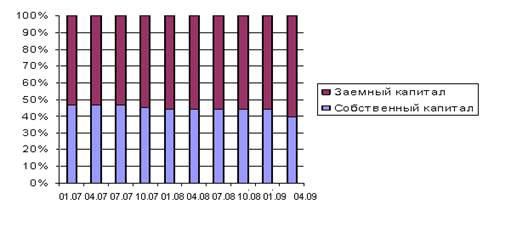

Вместе с тем следует иметь в виду, что разные виды активов финансируются за счет пассивов, сроки, погашения которых совпадают с периодом оборота активов. Это дает необходимые средства для уплаты долгов в срок. А именно: устойчивые активы (внеоборотные активы) финансируются за счет части собственных средств и долгосрочных пассивов, а текущие активы (оборотные активы) финансируются за счет части собственных средств и краткосрочных обязательств.

Если предприятие ставит целью получение большей прибыли от общей суммы активов, то следует знать, что устойчивые активы дают большую норму прибыли, чем текущие активы, но, сокращая размер текущих активов, предприятие может потерять свою ликвидность и платежеспособность.

Похожие работы

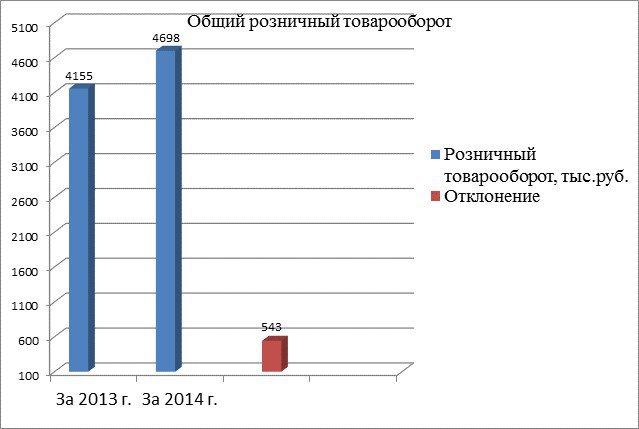

... 2014 года по сравнению с 2013 годом уменьшилась, что является положительным фактором3 Практические рекомендации по повышению эффективности маркетинговой и финансово-хозяйственной деятельности торговой организации 3.1 Вывод по общему анализу товарооборота Проведя анализ розничного товарооборота, выяснилось, что товарооборот в отчетном году увеличился на 543 тыс. руб. Это является положительным ...

... . С одной стороны, развитие малого предпринимательства является предпосылкой и необходимым слагаемым современной модели рыночно-конкурентного хозяйства. С другой стороны, развитие малого бизнеса в России без достаточного учета экологических факторов и ограничений, также может привести к повышению нагрузки на состояние окружающей среды. Для усиления экологических аспектов в предпринимательской ...

... продажи имущества. При этом следует ограничивать расходы, так как средств не хватит, чтобы покрыть весь долг. Глава 3. Финансовое оздоровление неплатежеспособных сельскохозяйственных предприятий 3.1 Основные направления финансового оздоровления сельскохозяйственных товаропроизводителей Рассмотренное в предыдущей главе предприятие – СХПК "Воронежский" - которое находится в состоянии ...

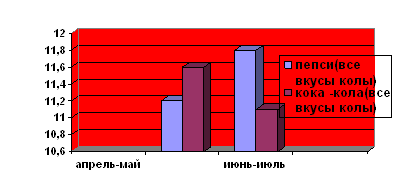

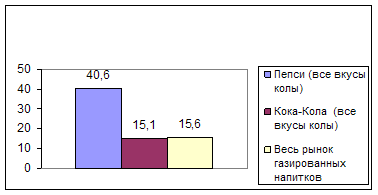

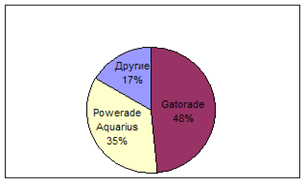

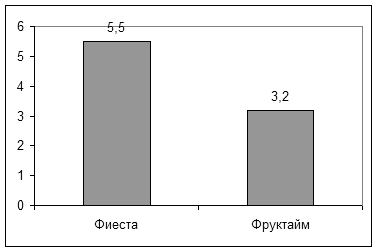

... . долл) (раз) Вим – Билль – Дан (Россия) Пепсико (США) 0,670 27 40 По данным 2005 года общий объем инвестиций компании Pepsi Cola в Россию составил более $ 600 млн[12]. В то же время динамичное развитие инвестиционного сотрудничества в сфере пищевой промышленности пока не привело к радикальному улучшению делового имиджа России в глазах американского бизнеса. Многие потенциальные ...

0 комментариев