Навигация

Платежеспособность предприятия на основе анализа ликвидности баланса

2.3 Платежеспособность предприятия на основе анализа ликвидности баланса

Ключевым фактором прочности финансового положения организации является способность своевременно платить по своим обязательствам. Платежеспособность предприятия можно оценить на основе анализа ликвидности баланса. Ликвидность баланса исследуется с помощью абсолютных и относительных показателей.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

Группировка активов производится следующим образом:

- Наиболее ликвидные активы (А1) включают в себя денежные средства и краткосрочные финансовые вложения;

- Быстро реализуемые активы (А2) – это дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты;

- Медленно реализуемые активы (А3) включают в себя запасы, налог на добавленную стоимость, дебиторскую задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты, и прочие оборотные активы;

- Трудно реализуемые активы (А4) - это внеоборотные активы.

Пассивы баланса предприятия объединяются по степени срочности их оплаты в следующие группы:

- Наиболее срочные обязательства (П1) включают кредиторскую задолженность;

- Краткосрочные пассивы (П2) - это краткосрочные заемные средства, задолженность участникам по выплате доходов, прочие краткосрочные пассивы;

- Долгосрочные пассивы (П3) включают весь IV раздел пассива баланса «Долгосрочные обязательства»;

- Постоянные пассивы (П4) включают статьи пассива баланса, относимые к собственному капиталу владельцев предприятия.

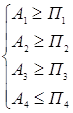

Баланс считается абсолютно ликвидным, если имеются следующие соотношения:

В случае если хотя бы одно из неравенств системы имеет знак, противоположный приведенному варианту, то ликвидность баланса отличается от абсолютной.

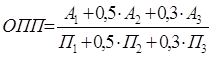

Для комплексной оценки ликвидности баланса в целом используют общий показатель платежеспособности (ОПП), вычисляемый по формуле:

.

.

На конец года значение общего показателя платежеспособности равно 0,6, на начало года – 0,5, значение коэффициента не соответствует рекомендуемому диапазону, то есть предприятие, с точки зрения ликвидности, неплатежеспособно.

Таблица 10 - Анализ ликвидности баланса ОАО «Золушка» за 2009 г. (млн. руб.)

| Актив | На начало года | На конец года | Пассив | На начало года | На Конец года | Платежный излишек (+) или дефицит (-) | |

| на начало года | на конец года | ||||||

| Наиболее ликвидные активы | 123 | 73 | Наиболее срочные обязательства | 955 | 780 | -832 | -707 |

| Быстро реализуемые активы | 213 | 243 | Краткосрочные пассивы | 32 | 45 | +181 | +198 |

| Медленно реализуемые активы | 980 | 841 | Долгосрочные пассивы | 89 | 61 | +891 | +780 |

| Итого текущие активы | 1316 | 1157 | Итого краткосрочные обязательства | 1076 | 886 | +240 | +271 |

| Трудно реализуемые активы | 1514 | 1545 | Постоянные пассивы | 1754 | 1816 | х | х |

| Всего | 2830 | 2702 | Всего | 2830 | 2702 | – | – |

Как на конец, так и начало года баланс не является абсолютно ликвидным, предприятие испытывает дефицит наиболее ликвидных активов, то есть недостаток текущих поступлений для погашения текущих платежей (832 млн. руб. и 707 млн. руб. соответственно), это говорит о том, что ожидаемые поступления от дебиторов меньше величины краткосрочных кредитов.

В практике аналитической работы чаще всего рассчитывают коэффициенты ликвидности. Сравнением фактических значений с нормативным уровнем определяют степень платежеспособности предприятия.

Таблица 11 - Расчет показателей ликвидности баланса ОАО «Золушка» за 2009 г.

| Показатель | Нормативные значения | На начало года | На конец года |

| 1.Денежные средства и краткосрочные финансовые вложения, млн. руб. 2.Дебиторская задолженность, млн. руб. 3.Оборотные активы, млн. руб. 4.Кредиторская задолженность, млн. руб. 5.Краткосрочные кредиты и займы, млн. руб. 6.Краткосрочные обязательства (стр.4+стр.5) 7. Общий коэффициент покрытия (стр.3/стр.6) 8.Коэффициент срочной ликвидности ((стр.1/стр.2)/стр.6) 9.Коэффициент абсолютной ликвидности (стр.1/стр.6) | х х х х х х 1…2

| 123 213 1316 955 32 987 1,33 0,34 0,12 | 73 243 1157 780 45 825 1,40 0,38 0,09 |

На конец года на 1 руб. краткосрочных обязательств приходилось 1р.40к. оборотных активов, что соответствует рекомендуемому диапазону, то есть предприятие платежеспособно, у него достаточно оборотных средств для ведения хозяйственной деятельности и своевременного погашения его текущих обязательств. На конец года, используя денежные средства и краткосрочные финансовые вложения и при условии своевременного расчета с дебиторами, предприятие могло погасить 38% краткосрочных обязательств - это не соответствует рекомендуемому диапазону, то есть предприятие неплатежеспособно, ему необходимо постоянно работать с дебиторами, чтобы обеспечить возможность более быстрого обращения наиболее ликвидной части оборотных средств в денежную форму для расчетов со своими поставщиками. По сравнению с началом года кредитоспособность предприятия улучшилась. На конец года на дату составления баланса предприятие было способно оплатить 9% краткосрочных долгов, значение коэффициента не соответствует рекомендуемому диапазону, то есть предприятие неплатежеспособно. По сравнению с началом года платежеспособность предприятия несколько уменьшилась.

Похожие работы

... . 6. КОМПЛЕКСНАЯ ОЦЕНКА ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ Задание № 26 Используя показатели комплексной оценки деятельности организации дадим сравнительную рейтинговую оценку результативности деятельности конкурирующих обществ с ограниченной ответственностью «Алмаз», «Рубин», «Агат». Таблица 26 Подготовка стандартизированных показателей для комплексной оценки результатов деятельности ООО № п/п ...

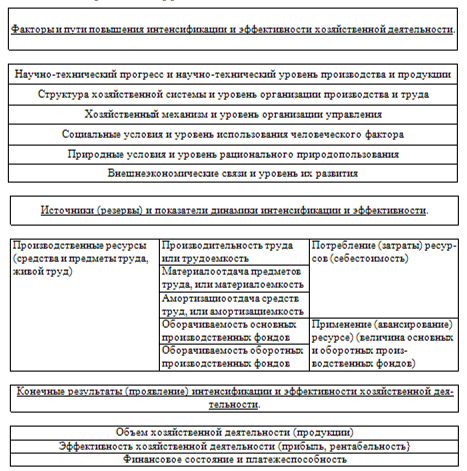

... -экономический эффект повышения интенсивности составил — 781 тыс. руб., а совокупный экономический эффект, отраженный в показателях предприятия, — 521 тыс. руб. Разница 260 тыс. руб. (781—521) отражает прирост средней оплаты труда работников. Методика комплексного анализа и оценки эффективности хозяйственной деятельности занимает важное место в управленческом анализе. Ее применение обеспечит: 1) ...

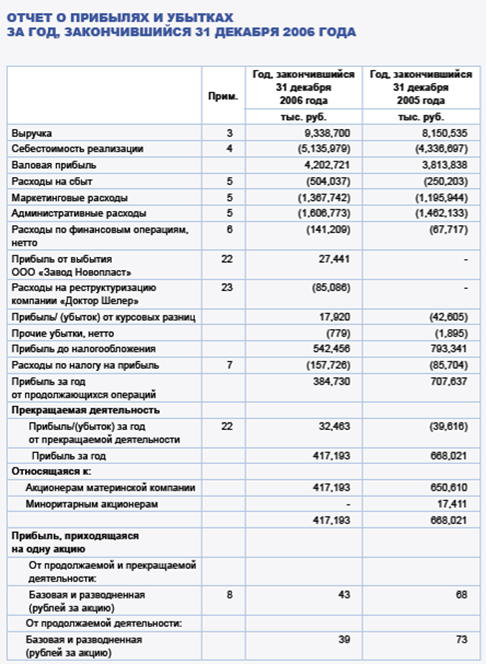

... банкротства очень мала. Концерн «Калина» имеет хорошее финансовое состояние, финансовые показатели на уровне среднеотраслевых, риск невозврата кредита минимален. 6. РАЗРАБОТКА ПРОГРАММЫ АНТИКРИЗИСНЫХ МЕР РАЗВИТИЯ Концерн «Калина» сейчас успешно развивается. Выстроен бизнес, отлажены технологические процессы, достигнута достаточная эффективность. И в этом есть определенная опасность. Дело в ...

... 8729; 100% = 100,888%. Мы видим что финансовая устойчивость на нашем предприятии выросла. Это говорит о хорошей стабильной работе нашего предприятия. На основании данных, полученных в результате экономического анализа деятельности ОАО «Агат» дается комплексная оценка экстенсивности и интенсивности его деятельности. Данные приведены в таблице 28. Таблица 28 Основные показатели по использованию ...

0 комментариев