Навигация

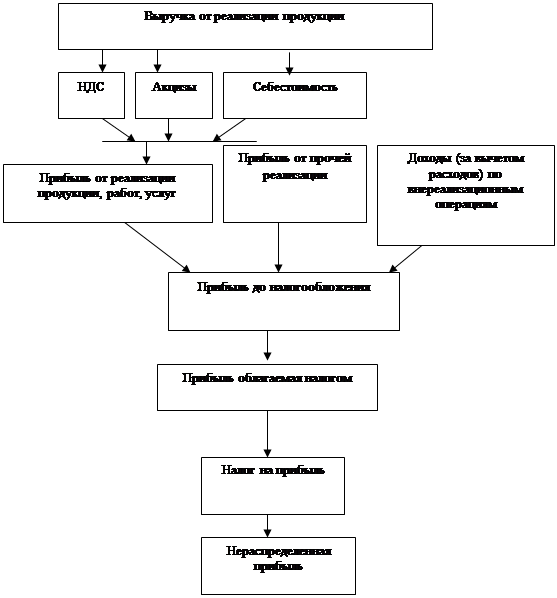

Определяется валовая фактическая прибыль

1. Определяется валовая фактическая прибыль.

2. Из валовой прибыли, подлежащей налогообложению, исключаются:

а) доходы и прибыль, облагаемые по особым ставкам:

15%

- доходы в виде дивидендов, полученные по акциям, принадлежащим предприятию-акционеру и удостоверяющим право владельца этих ценных бумаг на участие в распределении прибыли предприятия–эмитента, а также доходов в виде процентов, полученных владельцами государственных ценных бумаг РФ, государственных ценных бумаг субъектов РФ и ценных бумаг органов местного самоуправления;

- доходы, полученные от долевого участия в других предприятиях;

43%

- прибыль от посреднических операций;

- прибыль от страховой деятельности;

- прибыль от осуществления отдельных банковских операций;

70%

- доходы от видео проката, видео салонов, проката аудио- и видеокассет и записи на них;

90%

- доходы от казино, иных игорных мест и другого игорного бизнеса;

б) другие виды прибыли, не подлежащие налогообложению:

- прибыль от производства и реализации произведенной сельскохозяйственной и охотохозяйственной продукции;

- прочие.

3. Исчисляется сумма льгот по налогу на прибыль (льготируемая прибыль).

Льготы по налогу на прибыль установлены в виде:

- освобождения отдельных видов затрат, осуществляемых за счет прибыли, от обложения налогом;

- освобождения отдельных видов деятельности или предприятий от уплаты налога на прибыль;

- снижения ставок налога на прибыль.

Установленные законодательством льготы можно подразделить на две группы: общие для всех плательщиков и дополнительные для отдельных плательщиков налога на прибыль. Льготы призваны стимулировать предпринимательскую деятельность, расширение и обновление производственного потенциала, повышение уровня социальной защиты работающих, развитие учреждений социально-культурной сферы. Они постоянно уточняются, совершенствуются, что обусловлено изменениями экономической ситуации. Сумма всех льгот не должна уменьшать налогооблагаемую базу более чем на 50 процентов.

4.Определяется налогооблагаемая прибыль (п.1-п.2-п.3). 5. Определяется сумма налога на прибыль по формуле:

6. Рассчитывается сумма средств, подлежащая дополнительному внесению в бюджет, исчисленная исходя из сумм доплат налога на прибыль и авансовых взносов налога, скорректированных на учетную ставку Центрального Банка России за пользование банковским кредитом. Авансовые платежи по налогу на прибыль уплачиваются коммерческими организациями с 1 января 1993 года. Авансовые взносы налога на прибыль определяются исходя из предполагаемой суммы прибыли за налогооблагаемый период и ставки налога. Уплата в бюджет авансовых платежей производится не позднее 15 числа каждого месяца равными долями в размере одной трети квартальной суммы указанного налога.

От уплаты авансовых взносов налога на прибыль освобождаются бюджетные организации, имеющие прибыль от предпринимательской деятельности, и малые предприятия. Критерии отнесения предприятий к малым определены Федеральным законом РФ “О государственной поддержке малого предпринимательства в Российской Федерации” от 14 июня 1995 года.

Под субъектами малого предпринимательства понимаются коммерческие организации, в уставном капитале которых доля участия Российской Федерации, субъектов РФ, общественных и религиозных организаций, благотворительных и иных фондов не превышает 25 процентов. Доля, принадлежащая одному или нескольким юридическим лицам, не являющимися субъектами малого предпринимательства, не превышает 25 процентов и в которых средняя численность не более установленных предельных уровней:

- в промышленности, строительстве, на транспорте – 100 человек;

- в сельском хозяйстве и научно-технической сфере – 60 человек;

- в оптовой торговле – 50 человек;

- в розничной торговле и бытовом обслуживании – 30 человек;

- в остальных отраслях и при осуществлении других видов деятельности – 50 человек.

Органам представительной (законодательной) власти субъектов РФ с 1996 года предоставлено право в части освобождения от уплаты авансовых платежей налога на прибыль предприятий, добывающих драгоценные металлы и драгоценные камни, общественных организаций, религиозных объединений, жилищно-строительных и гражданских кооперативов, а также садовых товариществ.

Пример:

Предположим, что коммерческая организация в 1 квартале 1997 год планировала получить прибыль в сумме 2 млн. рублей. У неё нет прибыли, облагаемой в особом порядке, и нет льгот по налогу на прибыль.

Варианты расчета дополнительных платежей в бюджет (возврата из бюджета), исчисленных исходя из сумм доплат (уменьшения) налога на прибыль и авансовых взносов, скорректированных на учетную ставку ЦРБ за 1 квартал 1997 года

| Показатели | План | Факт/1 | Факт/2 |

| 1. Валовая прибыль (налогооблагаемая), т.р. | 2000 | 2400 | 1800 |

| 2.Сумма налога на прибыль, т.р. | 700 | 840 | 630 |

| 3. Учетная ставка, установленная ЦБР на 15.02.97, делённая на 4,% | - | 42:4=10,5 | 42:4=10,5 |

| 4. К доплате в бюджет, т.р. | 140+140x0,105=154,7 | 70+70x0,105=77,35 |

Начиная с 1января 1997 года все предприятия, за исключением малых предприятий и бюджетных организаций, имеют право перейти на ежемесячную выплату в бюджет налога на прибыль, исходя из фактически полученной прибыли за предшествующий месяц и ставки налога.

Похожие работы

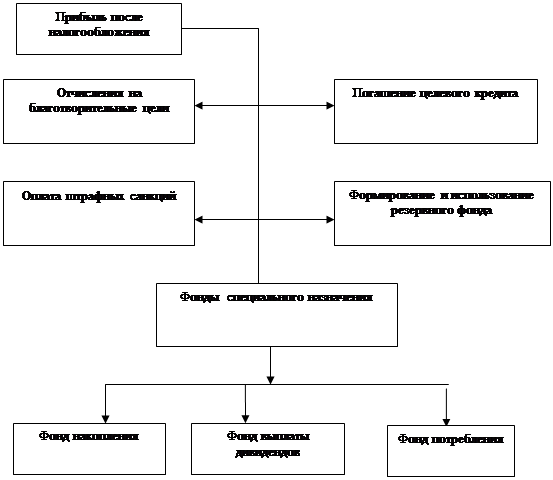

... и порядок работы финансовых органов; а также позволяющих обеспечить функционирование и дальнейшее развитие механизма формирования и распределения финансовых результатов на твердой законной основе в условиях перехода к рыночной экономике. Механизм формирования и распределения финансовых результатов можно условно разделить на две части: механизм формирования финансовых результатов и механизм ...

... Для эффективной работы предприятия важно, чтобы при распределении прибыли были учтены интересы государства, предприятия и работников. 2.4 Анализ формирования, распределения и использования прибыли ЗАО «ИнфоЛинк97» Анализ формирования, распределения и использования прибыли проводиться в несколько этапов: Анализируется прибыль по составу и динамике; анализируется формирование чистой прибыли ...

... рынка, единство целей деятельности, единство показателей финансовых результатов деятельности, единство процессов формирования и распределения прибыли, единство системы налогообложения. Показатели финансовых результатов характеризуют абсолютную эффективность хозяйствования предприятия. Важнейшим среди них является показатель прибыли. Конечным финансовым результатом производственно-хозяйственной ...

... . Все исключения, разрешавшиеся в прошлом, запрещены, что улучшает надежность информации о финансовом положении компаний. Международные стандарты обеспечивают прозрачную информацию о деятельности любой компании. Они требуют давать сведения о существенных ошибках, допущенных в отчетности, представленной в предыдущие годы, и их влиянии на показатели нынешней деятельности, раскрывать причины и ...

0 комментариев