Навигация

Бизнес-план и его роль в финансовом обосновании инвестиционного проекта

1.3 Бизнес-план и его роль в финансовом обосновании инвестиционного проекта

Бизнес-план получил распространение в российской практике начиная с 90-х годов, когда переход к рыночному механизму инвестирования потребовал изменения принципов финансирования капитальных вложений. Развитие новой модели инвестиционного планирования было вызвано, с одной стороны, сокращением государственных инвестиций, обусловившим необходимость поиска альтернативных источников финансирования, причем на возвратных началах, с другой стороны – задачами достижения соответствия разрабатываемых проектов международным нормам.

Бизнес-план представляет собой документ, в котором комплексно, системно и детально обосновывается инвестиционное предложение и определяются основные характеристики инвестиционного проекта. Бизнес-проект должен убедительно доказать эффективность принятия инвестиционного решения для его потенциальных участников, заинтересованных лиц и организаций, местной администрации, экспертов и т.д. [1]

Состав бизнес-плана и степень его детализации зависят от ряда факторов: масштабности проекта, его характера и целевой направленности, степени риска и т.д. Типовые методики составления бизнес-плана разработаны ЮНИДО, МБРР, ЕБРР.

В настоящее время определилась единая структура бизнес-плана. Она включает:

· резюме проекта (краткая характеристика),

· характеристика продукции или услуг,

· положение дел в отрасли,

· анализ рынка,

· производственная деятельность,

· стратегия маркетинга,

· управление реализацией инвестиционного проекта,

· оценка рисков и способы их страхования,

· финансовый план,

· приложения.

Наиболее важным разделом является финансовый план. Финансовое обоснование проекта выступает критерием принятия инвестиционного решения, поэтому разработка финансового плана должна вестись особо тщательно.

Финансовый план включает расчет потребности в инвестициях, обоснование плана доходов и расходов, определение точки безубыточности по инвестиционному проекту, срока окупаемости инвестиционных вложений, характеристику источников финансирования инвестиционного проекта.

Расчет потребности в инвестициях осуществляется на основе моделирования потока инвестиций, связанных с созданием новых производственных мощностей (модернизацией производства, его реконструкцией или техническим перевооружением) и вводом объекта в эксплуатацию. Здесь также отражаются необходимый объем инвестиций в оборотные активы и создание резервных фондов.

При обосновании плана доходов и расходов, связанных с эксплуатацией инвестиционного проекта, приводятся расчеты основных показателей хозяйственной деятельности по проекту: валового дохода, объем и состав текущих затрат, валовая и чистая прибыль, денежный поток, определяемый как сумма амортизации и чистой прибыли.

Точка безубыточности (break-even point) определяет границы убыточности и прибыльности инвестиционного проекта. Она показывает, при каком объеме продаж достигается окупаемость затрат. Безубыточность будет достигнута при таком объеме чистого дохода, который равен общей сумме текущих постоянных и переменных затрат.

Чистый доход от реализации рассчитывается путем вычета из валового дохода налога на добавленную стоимость и акцизных сборов. Постоянные текущие затраты – это затраты, которые не изменяются при изменении объемов производства или продаж; к ним относятся расходы по содержанию и аренде основных фондов, амортизация, расходы на рекламу и др. Переменные текущие затраты включают расходы на сырье и материалы, транспортные издержки и другие, сумма которых изменяется пропорционально изменению объемов производства и продаж.

Определение точки безубыточности осуществляется по формуле

Оп = З т.пост / У ч.д – У зт.пер ,

где Оп - объем продаж (производства), при котором достигается безубыточность объекта;

З т.пост - сумма текущих постоянных затрат;

У ч.д - уровень чистого дохода к объему продаж (производства), %;

У зт.пер - уровень переменных текущих затрат к объему продаж (производства), %.

Срок окупаемости является одной из характеристик эффективности инвестиционного проекта. Он показывает, через какой период времени окупятся вложения в инвестиционный проект.

Обоснование стратегии финансирования инвестиционного проекта предполагает определение источников инвестиционных ресурсов и их структуры. В качестве основных способов финансирования инвестиционных проектов могут рассматриваться:

· самофинансирование, т.е. осуществление инвестирования только за счет собственных средств;

· привлечение акционерного и паевого капитала;

· кредитное финансирование (кредиты банков, выпуск облигаций);

· лизинг;

· смешанное финансирование на основе различных комбинаций рассмотренных способов.

Выбор способов финансирования должен быть ориентирован на оптимизацию структуры источников формирования инвестиционных ресурсов. При этом следует учитывать достоинства и недостатки каждой группы источников финансирования инвестиций (табл.1).

Таблица 1. Сравнительная характеристика источников финансирования инвестиционных проектов

| Источники финансирования | Достоинства | Недостатки |

| Внутренние источники (собственные средства) | Легкость, доступность и быстрота мобилизации. Снижение риска неплатежеспособности и банкротства. Более высокая прибыльность вследствие отсутствия дивидендных или процентных выплат. Сохранение собственности и управления учредителей. | Ограниченность объемов привлечения средств. Отвлечение собственных средств из хозяйственного оборота. Ограниченность независимого контроля за эффективностью использования инвестиционных ресурсов. |

| Внешние источники (привлеченные и заемные средства) | Возможность привлечения средств в значительных масштабах. Наличие независимого контроля за эффективностью использования инвестиционных ресурсов | Сложность и длительность процедуры привлечения средств. Необходимость предоставления гарантий платежеспособности. Повышение риска неплатежеспособности и банкротства. Уменьшения прибыли в связи с необходимостью дивидендных или процентных выплат. Возможность утраты собственности и управления компанией (при акционировании) |

Оформление инвестиционного проекта в соответствии с рассмотренными методиками позволяет оценить его финансовую приемлемость и эффективность. [1]

Глава 2. Оценка эффективности реальных инвестиционных проектов (на примере постройки подземного гаража)

Похожие работы

Постоянные расходы включают в себя: Расходы на производственное помещение – 350000 руб.; Расходы на покупку оборудования – 150000 руб. Амортизация производится линейным методом, срок амортизации равен 5 лет. Источником финансирования проекта является кредит («Разовый кредит» в банке «Северная казна) на сумму 500000 руб. под 17% годовых, при условии ежегодной выплаты в размере 100000 руб., в ...

... денежных потоков в год (15% на все 10 млрд. руб. инвестиций), т. е. использоваться с рентабельностью не менее 18,75%. Глава 3. Методы оценки эффективности инвестиционных проектов. 3.1 Российский опыт оценки эффективности инвестиционных проектов. В период плановой экономики действовала официально утвержденная методика определения экономической эффективности капитальных вложений. Согласно ей ...

... дополнительного дохода, а банку не дает гарантии вложенных в него заемных средств. Период окупаемости (Т) - один из наиболее распространенных методов оценки эффективности инвестиционных проектов. Он рассчитывается по формуле: (8) где И – сумма инвестиций направленных на реализацию проекта (при разновременности вложений приводит к настоящей стоимости); НС - ...

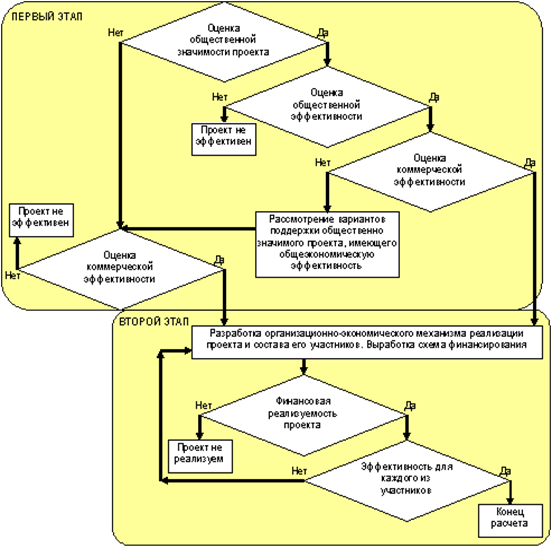

тся главной, определяющей судьбу проекта в целом. Схема 1. Концептуальная схема оценки эффективности инвестиционного проекта. Первый этап. Эффективность проекта в целом. На первом этапе рассчитываются показатели эффективности проекта в целом. Цель этого этапа - агрегированная экономическая оценка проектных решений и создание необходимых условий для поиска инвесторов. 1.1 Оценка ...

0 комментариев