Навигация

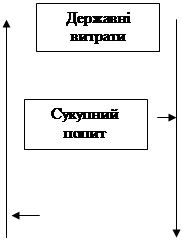

20 млрд. грн.

E1

Q1 Q2

Дохід, випуск

Малюнок 1. Державні закупки та равновісний національний продукт.

Мультиплікатор державних витрат рівний мультиплікатору інвестицій, так як вони надають економіці ідентичний ефект. Дійсно рст державних закупок (як інвестицій) створює додатковий попит на товари та послуги, який визиває первісне прирощення доходу, рівне росту державних витрат. Частина цього доходу, яка визначена граничною схильністю до споживання, буде використана на споживання, що призведе до наступного зростання сукупного попиту та національного доходу. З цього виходить, що зміна державних витрат призводить в дію такий самий процес

мультиплікації національного доходу, як і зміну приватних інвестицій. Цьому мультиплікатор державних витрат також можна визначити за формулою:

Mg = 1 / (1 - MPC).

Щоб визначити зміну реального національного продукту (доходу), отримане у результаті росту державних закупок, треба помножити мультиплікатор Mg на приріст державних витрат Dg.

У періоди підйому економіки, коли приватні витрати достатньо великі, уряд зменшує закупки товарів та послуг. Зменшення державних витрат сопроводжується зрушенням кривої сукупних витрат C+I+G вниз та призводить до мультиплікаційного зменшення об’єму національного продукту, доходів.

Так само, як зміни державних закупок, на об’єм випуску, доходів, діє зміна трансфертних платежів, які є елементом державних витрат. Але ефективність їх виявлення на попит, а отже, і на об’єм національного продукту декілька менша. Це пояснюється тим, що трансфертні виплати населенню призводять до росту його доходів, але тільки частину іх, яка визначена граничною схильністю до споживання МРС, населення використовує на споживання, збільшуя на ту ж величину сукупні витрати. Механізм впливу зміни трансфертних виплат на випуск, доходи, аналогічен тому, який діє при зміні податків.

Щоб державі витрати мали стимулюючу дію, вони повинні фінансуватися за рахунок податкових надходжень. Ріст державних витрат, як правило, супроводжується бюджетним дефіцитом.

Таким чином, збільшуя витрати у період спаду виробництва та скорочуючи їх у час економічних підйомів, держава пом’якшує економічні кризиси, домогається більш плавного росту об’єму національного виробництва.

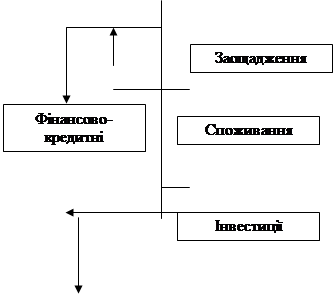

Фіскальна політика, як правило, оперує одночасно як витратами держави, так і її податками. Велику зацікавленість являє випадок, коли держава збільшує свої закупки G та податки T на однакову величину (сальдо державного бюджету при цьому не змінюється). Проаналізуємо наслідки цих дій. Припустимо, що рівновага досягнута в точці E1. (мал. 2)

Сукупні витрати

![]() E2 C+I+G1

E2 C+I+G1

C1+I+G1

![]() E3 C+I+G

E3 C+I+G

![]() E1

E1

![]() Q1 Q3 Q2 Доход,випуск

Q1 Q3 Q2 Доход,випуск

Малюнок 2. Державні закупки, податки та рівноважний національний продукт.

Припустимо, держава збільшила закупки товарів та послуг на 20 млн. грн., що призвело до зростаня сукупних витрат теж на 20 млн. грн. та до переміщення кривої C=I+G вгору, у положення C+I+G1. Точка рівноваги перемістилася з E1 до E2. Об’єм нацонального продукту виріс з Q1 до Q2. Розрахувати його приріст можна наступним чином (МРС приймемо рівним 3/4):

Q2-Q1 = Mg * 20 млн. грн. = (1/(1-3/4)) 20 млн. грн. = 80 млн. грн.

Введення акордного податку величиною у 20 млн. грн. зсуне криву C+I+G1 вниз, в положення C1+I+G1. Зсув відбудеться на величину 15 млн. грн., так як мультиплікатор податків менший за мультиплікатор витрат. Точка рівноваги переміститься з E2 до E3, а об’єм виробництва зменшиться з Q2 до Q3. Обєм виробництва в наслідок введення податку скоротиться на:

Q2-Q3 = Mn * 20 млн. грн. = ((3/4) / (1-3/4)) 20 млн. грн. = 60 млн. грн.

Отже, в наслідок росту державних закупок національний продукт збільшиться на 80 млн. грн., а введення податку зменшило його на 60 млн. грн. Таким чином, одночасне збільшення державних витрат та податків на 20 млн. грн. обумовило ріст національного продукту також на 20 млн. грн., тобто мультиплікатор дорівнює 1. Він називається мультиплікатором сбалансованого бюджету та не залежить від граничної схильності до споживання. Це можна довести арифметично, якщо вирахувати з прирісту національного продукту, отриманого в наслідок збільшення державних витрат, зменшення того ж національного продукту, обумовлене введенням акордного податку. Загальний результат цих дій буде дорівнювати:

Q3-Q1 = (1/(1-МРС)) 20 млн. грн. – (МРС/(1-МРС)) 20 млн. грн. = ((1-МРС)/(1-МРС)) 20 млн. грн. = 1*20 млн. грн.

У моделі «витрати-доходи» дискреційна політика розглядається при незмінному рівні цін. У реальному житті збільшення державних витрат, зниження податків призводять до росту сукупних витрат та попиту, що призводить до підвищення рівня цін та росту ставки позичкового відсотку, які обумовлюють в свою чергу зменшення приватних інвестицій. Цей ефект, який називається ефектом витиснення, знижує дієвість фіскальної політики. Недоліком бюджетно-податкового регулювання є також наявність доволі значного часового лагу. Він включає, по-перше, час, який проходить від усвідомлення того, що в країні починається спад виробництва або інфляція, до розуміння необхідності прийняття конкретних дій. По-друге – часовий проміжок від усвідомлення цієї необхідності до ствердження конкретних мір економічної політики. По-третє, - період часу від ствердження до отримання ефекту від їх реалізації.

Автоматична фіскальна політика

На практиці рівень державних витрат, податкових надходжень може змінитися навіть у випадку, якщо уряд не прийме відповідних рішень. Це пояснюється існуванням вбудованої стабільності, яка визначає автоматичну (пасивну, недискреційну) фіскальну політику. Вбудована стабільність заснована на механізмах, які працюють у режимі саморегулювання та автоматично реагують на зміни стану економіки. Їх називають вбудованими (автоматичними) стабілізаторами. До них відносять:

Зміни податкових надходжень. Сума податків залежить від величини доходів населення та підприємств. В період спаду виробництва доходи почнуть зменшуватися, що автоматично зменше податкові надходження до казни. Отже, збільшаться доходи, які залишаються у населення, підприємств. Це дозволить у значній мірі заповільнити зниження сукупного попиту, що позитивно відразиться на розвиванні економіки. Таку ж саму дію надає прогресивність податкової системи. При зменшенні об’єму національного виробництва зменшуються доходи, але й одночасно знижуються податкові ставки, що супроводжується зменшенням як абсолютної суми податкових надходжень до казни, так і їх долі у доходах суспільства. В наслідок спад сукупного попиту буде більш м’яким.

Системи допомог по безробіттю та соціальні виплати. Вони також надають автоматичну антициклічну дію. Так, збільшення рівня зайнятості веде до росту податків, за рахунок яких фінансуються допомоги по безробіттю. При спаді виробництва збільшується число безробітних, що скорочує сукупний попит. Однак одночасно зростають і суми виплат допоміг при безробітті. Це підтримує споживання, уповільнює падіння попиту та противодіє наростанню кризису. У такому ж автоматичному режимі функціонують системи індксації доходів, соціальних виплат. Існують і інші форми вбудованих стабілізаторів: програми допомоги фермерам, збереження корпорацій, особисті збереження та ін.

Вбудовані стабілізатори зм’якшують зміни у скупному попиті і цим допомагають стабілізувати випуск національного продукту. Саме завдяки їх дії змінився розвиток їх циклу: спади виробництва стали менш глубшими та більш короткими. Раніше це було неможливо, так як податкові ставки були нижче, а допомоги по безробіттю та соціальні витрати незначними.

Головний долік недискреційної фіскальної політики у тому, що її інструменти (вбудовані стабілізатори) включаються негайно при найменшій зміні економічних умов, тобто тут майже відсутній часовий лаг.

Недолік автоматичної фіскальної політики у тому, що вона тільки допомагає зглажувати циклічні коливання, але не може їх усунути. Слід відмітити, чим вищє ставки податків, чим більші трансфертні платежі, тим більш дієва недискреційна політика.

Види фіскальної політики

В залежності від мети проводиться стимулююча або стримуюча фіскальна політика. У періоди спаду виробництва необхідно збільшувати державні витрати, знижувати податки або робити і те і інше, тобто проводити стимулюючу політику. У короткому періоді вона зм’якшує економічний цикл. У довгому – зниження податків може призвести до стимулювання економічного росту. Так було у 80-ті роки у розвинутих країнах, де податкові реформи, у наслідок яких були знижені ставки податку на прибуток корпорацій, прибуткового податку, сприяли підйому економіки.

У цілях зниження темпів інфляції реалізують стримуючу фіскальну політику. Вона заключається в скороченні державних витрат, збільшенні податків або разом тих і інших мір. У короткому періоді стримуюча політика дозволяє скоротити сукупний попит і тим самим допомогає зниженню інфляції попиту. У довгому періоді вона може призвести до спаду виробництва та росту безробіття.

Щоб з’ясувати, чи правильно проводиться урядом фіскальна політика, необхідно оцінити її результати. Більш частіше у цих цілях використовують стан державного бюджету, так як здійсненя фіскальної політики супроводжується зростанням або скороченням бюджетних дефіцитів або надлишків. Але судити за цими показниками о дієвості проводимої дискреційної політики достатньо складно. Це пояснюється тим, що з одного боку, фактично бюджетні дефіцити та надлишки можуть змінюватися в наслідок цілеспрямованої зміни державних витрат та податків, а, з іншого боку, на їх розміри можуть вплинути зміни об’єму національного продукту, доходів, що обумовлено існуванням вбудованої стабільності. Щоб розділити ці причини і мати можливість оцінити правильність прийнятих мір, використовують бюджет повної зайнятості. Він показує, яким був би дифіцит або надлишок державного бюджету, якщо б економіка функційонувала в умовах повної зайнятості.

2. ІНСТРУМЕНТИ ФІСКАЛЬНОЇ ПОЛІТИКИ

2.1. Сутність податків

Податки – це платежі, які обов’язково збільшують у дохід держави юридичні та фізичні особи (підприємства, організації, громадяни). Як праило, ці виплати не тільки обов’язкові, але й безкоштовні й примусові. Податки необхідні, так як держава з їх допомогою діє на більшість економічних та соціальних процесів. Вони допомагають заохочувати або стримувати визначені види діяльності, направляти розвиток тих чи інших галузей чи регіонів, регулювати кількість грошей та грошовий обіг, діяти на інвестиційну активність підприємців, функціонування ринку коштовних папер, рівновага між сукупним попитом та сукупною пропозицією. І хоч податки в більшості викликають обурення, ніж схвалення, без них ні сучасне суспільство, ні держава існувати на можуть.

Призначення податків виявляється в їх функціях – фіскальної та економічної. Фіскальна функція складається у формуванні грошових доходів держави. Акумульоваі через оподаткування засоби держава використовує на будування доріг, великих господарських об’єктів, об’єктів соціального призначення (лікарень, шкіл, дитячих садків, басейнів, бібліотек), на утримання науки, захист навколишнього середовища. Частина засобів йде на охорону здоров’я та розвиток медицини: удосконалення виробництва лікарської техніки, захист здоров’я метрі та дитини, проведення медичних дослідів. Значна частнина засобів йде на розвиток системи середьньої загальної, спеціальної та вищої освіти, у тому числі на виплату заробітньої плати викладачам та стипендії студентам. З цих же засобів держава утримує дома для пенсіонерів, виплачує пенсії та допомоги за інвалідністю, оказує допомогу хворим та непрацездатним членам суспільства, утримує державний апарат, армію, органи охорони порядку.

Функції податків знаходяться у діалектичній залежності одне від іншого. Так, отримання великої кількості податкових сборів у бюджет (фіскальна функція) сприяє стимулюванню прискорення будування соціальних об’єктів, фундаментальних наукових досліджень (економічна функція). У той самий час прискорення інвестиційної активності, зріст масштабів виробництва (економічна функція) сприяє збільшенню податкових надходжень до бюджету (фіскальна функція).

Однією з цікавих подробиць виникнення понять «фінанси» та «податки» є той факт, що у раньому середньовіччі данні терміни прирівнювалися у своєму функціональному значенні. Так, у 11 – 13 ст. слова finatio, financia почали вперше використовуватися у італійських містах. Вони значили факт обов’язкової сплати грошей та строк сплати. Цей термін належав і до подакових обов’язків. У Франції вже в 16 ст. фінанси використовувалися у тому ж значенні, як і в сучасний час, припускаючи сукупність матеріальних засобів, необхідних для задоволення потреб держави та суспільних груп.

Друга частина прогресивного 19 ст. у Західній Європі була виділена значним ростом промисловості та швидким збільшенням населення. Багато європейських країн збільшили асегнування у користь охорони здоров’я, просвітництва та правосуддя. Змінилася і система державного оподаткування. Головним став принцип рівності усіх горожан перед податковими законами, в наслідок чого потрібно було урівняти податки між усіми станами. Значущіми наслідками принципу «суспільної рівноваги» стала прогресивна шкала оподаткування та звільнення від податку доходів у сумі прожиткового мінімуму.

Похожие работы

... на рахунок підприємства. Вже цих двох моментів в діючій системі фіскального регулювання достатньо, щоб зруйнувати цілком нормальну економічну структуру. Глава 3. Особливості фіскальної політики в трансформаційній економіці України 3.1 Природа фіскальних проблем в Україні і необхідність реформування бюджетно-податкової системи Природа фіскальних проблем полягає в тому, що їх не вдається ...

... та інших змінних перетворює макроекономічну модель на макроеконометричну. Макроеконометричною називається модель, що відображає економіку не лише якісно, а й кількісно. 3.Зміст державного бюджету та проблеми його формування Фінансово-бюджетне регулювання є основою фіскальної політики - кейнсіанського методу досягнення макроекономічної рівноваги. Під фінансами розуміють систему економічних ...

... доцільно ввести законодавчу заборону на переведення у державний борг зовнішньої заборгованості підприємств і банків [10]. Структура власності на засоби виробництва є визначальною у розробці стратегії фінансової політики держави та її регіонів. Глибокий аналіз змін, що відбуваються у структурі власності на засоби виробництва в країні та її регіонах, дасть змогу правильно зрозуміти тенденції, що ві ...

... держави, а з іншого — залишити достатньо коштів підприємствам та громадянам з метою збереження максимальної зацікавленості у результатах їх діяльності. Регулювання нових економічних відносин потребує гнучкої податкової політики, яка б дала змогу оптимально пов'язати інтереси держави з інтересами рядових платників податків. Вся історія податкової політики зводиться до пошуків ідеалів оптимального ...

0 комментариев