Навигация

Экономическая оценка структуры рынка нефтепродуктов

2.3 Экономическая оценка структуры рынка нефтепродуктов

Научное направление изучения структуры и организации рынков рассматривает концентрацию рыночной власти и ее влияния на конкурентную среду как на национальном, так и на региональном рынках. Представителями этой школы были разработаны методы определения размеров рынков и географических границ рынков, изучена система факторов, определяющих структуру рынка, которые послужили основой для анализа конкурентной среды отраслевых рынков.

Количественными показателями, наиболее часто применяемыми для оценки структуры товарного рынка, являются:

- численность продавцов, действующих на данном рынке;

- степень однородности выпускаемой продукции;

- доли, занимаемые продавцами на данном рынке;

- показатели рыночной концентрации.

Численность продавцов, действующая на товарном рынке, позволяет определить, к какому типу структуры относится изучаемый отраслевой рынок: монополии, олигополии, монополистической конкуренции либо чистой конкуренции. Характеристика степени дифференциации выпускаемой продукции от товаров конкурентов наиболее важна для выявления того, к какому типу олигополии относится отраслевой рынок: недифференцированной олигополии, когда выпускаемые отраслевыми предприятиями отвары должны соответствовать строго определенным стандартам качества, либо дифференцированной олигополии, наиболее часто встречающейся на рынке потребительских товаров.

Рыночная доля отражает результаты конкурентной борьбы и показывает степень доминирования предприятия на рынке. Большая доля на рынке недифференцированной олигополии означает, что фирма-лидер вследствие действия эффекта масштаба и эффекта опыта работает на рынке с наименьшими издержками и определяет степень рентабельности по всей отрасли посредством контроля над уровнем цен на рынке. Таким образом, исследование рыночных долей конкурентов позволяет выявить распределение сил конкурентной борьбе [39 с.35].

Анализ структуры рынка, согласно классическим представлениям теории отраслевых рынков, целесообразно начинать с определения параметров, характеризующих степень монополизации, уровень конкуренции между производителями.

Показатели рыночной концентрации позволяют реализовать предварительную оценку степени монополизации рынка, равномерности или неравномерности присутствия на нем хозяйствующих субъектов, степени их контроля над производством и реализацией продукции. В нашем случае для проведения анализа понадобятся коэффициент рыночной концентрации, индекс рыночной концентрации Херфиндаля-Хиршмана (HHI).

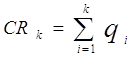

Коэффициент рыночной концентрации (CR) рассчитывается как процентное отношение реализации продукции определенным числом крупнейших продавцов к общему объему реализации на данном товарном рынке. В качестве основы для расчета рыночной доли продавца помимо традиционного объема продаж может использоваться численность занятых, величина активов или величина добавленной стоимости фирмы к суммарному значению данного показателя для рынка в целом.

где CR – индекс концентрации k продавцов (производителей), %;

![]() - доля продаж i – го продавца в объеме реализации рынка, %;

- доля продаж i – го продавца в объеме реализации рынка, %;

k – число крупнейших хозяйствующих субъектов (фирм) на рынке, взятых для расчетов коэффициента.

Коэффициент рыночной концентрации является обязательным для статистического мониторинга состояния рынка в большинстве промышленно развитых стран мира, причем в разных странах рассчитываются доли разного числа предприятий.

Одним из недостатков показателя концентрации CR являются его "нечувствительность" к различным вариантам распределения долей между конкурентами. Кроме того, это дискретный показатель, характеризующий изучаемую совокупность лишь в одной определенной точке, и он не отражает весь спектр данных. Поэтому, хотя CR и продолжает оставаться самым популярным показателем, в статистической практике в последние годы стали все шире использоваться другие индексы, характеризующие уровень концентрации в целом для рассматриваемой совокупности предприятий [24,с. 50].

Равномерность распределения долей и соотношение размеров отдельных субъектов между собой оценивают относительные измерители концентрации. Чем более неравномерно распределены доли между предприятиями, тем заметнее тенденция к снижению конкуренции и росту монополизации рынка. Наиболее адекватная характеристика уровня монополизации осуществляется путем расчета индекса Херфиндаля-Хиршмана (HHI).

Этот показатель рассчитывается как сумма квадратов долей, занимаемых на рынке всеми действующими на нем предприятиями.

HHI = ![]()

![]() (2.2)

(2.2)

где HHI – индекс рыночной концентрации Херфиндаля-Хиршмана;

У![]() - доля фирмы n на рынке.

- доля фирмы n на рынке.

В соответствии с различными значениями коэффициентов концентрации и индексов Херфиндаля-Хиршмана выделяют три типа рынков:

1 тип – высококонцентрированные рынки:

При 70%<CK3< I 00%; 2000< HHI < 10000;

2 тип – умеренно концентрированные рынки:

При 45% < CK3 <70%; 1000 < HHI < 2000;

3 тип – низкоконцентрированные рынки:

При CK3 < 45%; HHI < 1000.

С целью определения интенсивности конкурентных отношений на рынках сбыта продукции нефтепереработки, воспользуемся методикой оценки амплитуды колебаний долей рынка.

Амплитуда колебаний долей рынка, определяется как сумма модуля изменения долей рынка всех производителей:

А = 0,5![]() (2.3)

(2.3)

где ![]() - доля рынка фирмы в i в j году;

- доля рынка фирмы в i в j году;

А – амплитуда колебаний долей рынка.

Большая амплитуда колебаний будет показывать скорость перераспределения долей рынка между основными производителями. В то время низкая амплитуда будет свидетельствовать об отсутствии необходимой конкуренции между производителями.

Для измерения степени неравенства размеров фирм, действующих на рынке, используется показатель дисперсии рыночных долей:

![]() (2.4)

(2.4)

где ![]() - дисперсия;

- дисперсия;

![]() - доля фирмы на рынке;

- доля фирмы на рынке;

![]() - среднеарифметическая доля фирм на рынке, равная 1/n;

- среднеарифметическая доля фирм на рынке, равная 1/n;

n – число фирм на рынке.

При равных долях участников рынка показатель дисперсии будет равен 0. таким образом, показатель характеризует в большей степени не уровень концентрации, а степень отклонения от среднеарифметической доли рынка [39, с. 52].

Вычислим по формуле (2.1) и по данным таблицы 2.4, коэффициент рыночной концентрации на рынке производства автомобильного бензина.

На рынке производства автобензина РФ в 2006 году крупными производителями являются : Лукойл (12,9%), ТНК-ВР (11,3), Газпром нефть – Омский НПЗ (10,17%), Уфимские заводы (14,14%);

CR-4 = 0,129 + 0,113 + 0,102 + 0,141 = 0,485 (48,5%)

В 2007 году крупными производителями были Роснефть (18,23%), Лукойл (14,13%), ТНК-ВР (11,06%), Уфимские заводы (13,98%);

СR-4 = 0,182 + 0,141 + 0,111 + 0,140 = 0,574 (57,4%)

В 2008 году крупными производителями были Роснефть (17,5%), Лукойл (15,25%), ТНК-ВР (11,10%), Газпром-нефть (10,10%) и Уфимские заводы (14,2%).

CR-5 = 0,175 + 0,152 + 0,111 + 0,101 + 0,142 = 0,681 (68,1%)

Рассчитаем индекс Херфиндаля –Хиршмана для рынка автомобильного бензина. Для этого мы воспользуемся данными таблицы 2.4 и формулой (2.2):

2006: ![]() 11,30

11,30![]() +

+ ![]() +10,17

+10,17![]() + 6,18

+ 6,18![]() + 6,18

+ 6,18 ![]()

![]() + 14,14

+ 14,14![]() + 6,15

+ 6,15 ![]() + 6,28

+ 6,28 ![]() + 0,79

+ 0,79![]() = 882,27;

= 882,27;

2007: 18,23![]() + 14,13

+ 14,13![]() + 6,26

+ 6,26![]() + 11,06

+ 11,06![]() + 8,76

+ 8,76![]() + 9,93

+ 9,93![]() + 6,52

+ 6,52![]() + 6,52

+ 6,52![]() + 13,98

+ 13,98 ![]() + 6,56

+ 6,56![]() + 6,09

+ 6,09![]() +

+ ![]() = 1230,77;

= 1230,77;

2008: 17,5![]() + 15,25

+ 15,25![]() + 6,52

+ 6,52![]() + 11,10

+ 11,10![]() + 8,75

+ 8,75![]() + 10,10

+ 10,10![]() + 6,38

+ 6,38![]() + 6,39

+ 6,39![]() + 14,2

+ 14,2![]() + 6,08

+ 6,08![]() + 6,00

+ 6,00![]() + 1,76

+ 1,76 ![]() = 936,04;

= 936,04;

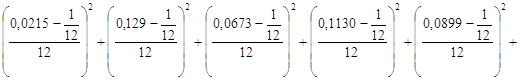

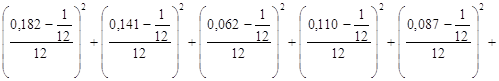

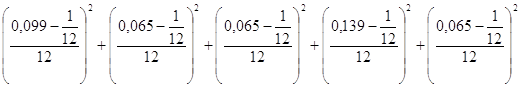

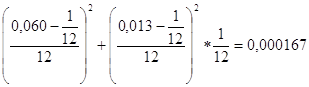

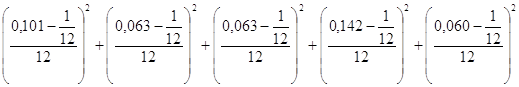

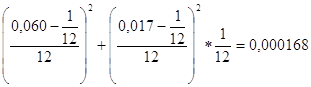

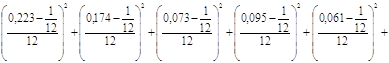

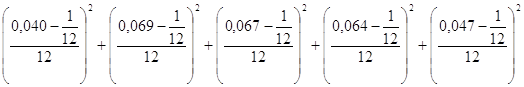

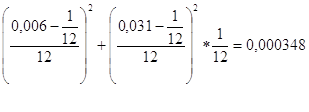

Для измерения степени неравенства размеров фирм, действующих на рынке, используется показатель дисперсии рыночных долей. Рассчитаем его с помощью таблицы 2.4 и формулы 2.4:

2006:

+  +

+

+

2007:

+  +

+

+

2008:

+  +

+

+

Результирующие показатели сведем в таблицу 2.13.

Таблица 2.13 – Индексы концентрации 12 производителей с 2006 по 2008 г.по производству автомобильного бензина

| Годы | 2006 | 2007 | 2008 |

| Индекс концентрации | 0,485 | 0,574 | 0,681 |

| Показатель дисперсии | 0,000127 | 0,000167 | 0,000168 |

| Индекс Херфиндаля -Хиршмана | 882,27 | 1230,77 | 936,04 |

Индекс концентрации измеряет сумму долей К крупнейших фирм на рынке. Исходя из полученных данных, мы можем сказать, что для одного и того же числа крупнейших фирм индекс концентрации с каждым годом увеличивается (за рассматриваемый период увеличение произошло на 19,6%).Что говорит о том, что тип исследуемого рынка является рынком совершенной конкуренции.

Показатель дисперсии по автомобильному бензину в 2006 году составил 0,000127, в 2007 году он увеличился на 0,00004 и составил 0,000167. В 2008 году показатель дисперсии практически не изменился и составил 0,000168. Полученные результаты позволяют сделать вывод о том, что российский рынок автомобильных бензинов характеризуется средней степенью конценрации, т.е умеренно концентрированные рынки. Значение индекса Херфиндаля Хиршмана прямо связано с показателем дисперсии рыночных долей,который используется для измерения неравенства размеров фирм, действующих на рынке (формула 2). В 2006 году показатель Херфиндаля Хиршмана составил 882,27, а в 2007 году он увеличился на 347,73 и составил 1230,77. В 2008 году показатель составил 936,04, что немного ниже по сравнению с 2007 годом на 293,96, а по сравнению с 2006 годом на 53,77. С помощью формулы (2.3) и таблицы 2.4, рассчитаем показатель амплитуды колебаний долей рынка за период с 2006 по 2008 гг. на рынке автобензина. Полученные расчетные значения представлены в таблице 2.14.

2007:

А![]() =

= ![]()

+![]() +

+

+![]()

+![]()

= 0,102225;

2008:

А![]() = 0,5

= 0,5![]() +

+

+![]()

+![]()

+![]()

= 0,01895;

Согласно рассчитанным значениям амплитуды колебаний долей рынка интенсивность конкуренции снижается. Так, в 2007 году произошло перераспределение 10,2% долей рынка, а в 2008 – 1,8% долей рынка ,что меньше по сравнению с 2007 годом на 8,4%.

Таблица 2.14 – Амплитуда колебаний долей рынка автобензина России

| Нефтеперерабатывающий завод | 2007 | 2008 |

| Роснефть | 0,16080 | 0,00697 |

| Лукойл | 0,01158 | 0,01179 |

| Сургутнефтегаз-КИНЕФ | 0,00475 | 0,00266 |

| ТНК-ВР | 0,00241 | 0,00037 |

| Рязанская НПК | 0,00229 | 0,00020 |

| Газпром нефть – Омский НПЗ | 0,00233 | 0,00162 |

| Славнефть | 0,00332 | 0,00134 |

| Ярославнефтеоргсинтез | 0,00332 | 0,00132 |

| Уфимские заводы | 0,00156 | 0,00288 |

| Московский НПЗ | 0,00407 | 0,00481 |

| Газпром | 0,00199 | 0,00089 |

| ТАИФ-НК | 0,00599 | 0,00362 |

| Всего | О,20445 | 0,03791 |

| Амплитуда колебаний долей рынка | 0,10222 | 0,01895 |

Вторым наиболее ликвидным продуктом отечественной нефтепереработки является дизельное топливо. Основными потребителями дизельных топлив на российском рынке являются автомобильный транспорт с высокой грузоподъемностью, речные и морские суда.

В российской Федерации основным потребителем дизтоплива является грузовой автотранспорт, на долю которого приходится около 30% всех поставок. Крупный сегмент рынка также составляет сельское хозяйство и автобусные перевозки (по 17-19%). На долю остальных приходится около 30%, сюда включено потребление железнодорожным и водным транспортом, а также потребление дизтоплива энергетическими компаниями. Доля дизельного топлива, потребляемого населением, - 28%, а доля бензина, реализуемого на внутреннем рынке населению, - 76%. Таким образом, мы склонны утверждать, что спрос на бензин будет характеризоваться большей эластичностью в сравнении с дизельным топливом.

Вычислим по формуле (2.1) и по данным таблицы 2.6, коэффициент рыночной концентрации на рынке производства дизельного топлива.На рынке производства дизельного топлива РФ в 2006 году крупными производителями являются: Лукойл (16,54%), Уфимские заводы (11,35%), ТНК-ВР (9,03%), ГАЗПРОМ нефть - Омский НПЗ (8,22%);

CR-4 = 0,165 + 0,113 + 0,090 + 0,082 = 0,45 (45%)

В 2007 году крупными производителями были Роснефть (22,72%), Лукойл (17,19%), ТНК-ВР (9,63), Уфимские заводы (10,70%);

CR-4 = 0,227 + 0,171 + 0,096 + 0,107 = 0,601 (60,1%)

В 2008 году крупными производителями были Роснефть (22,37%), Лукойл (17,43%), ТНК-ВР (9,55%), Уфимские заводы (10,44%);

CR-4 = 0,223 + 0, 174 + 0, 095 + 0,104 = 0,596 (59,6%)

Рассчитаем индекс Херфиндаля –Хиршмана для рынка дизельного топлива. Для этого мы воспользуемся данными таблицы 2.6 и формулой (2.2):

2006: 4,80![]() + 16,54

+ 16,54![]() + 5,62

+ 5,62![]() + 5,37

+ 5,37![]() + 7,33

+ 7,33![]() + 9,03

+ 9,03![]() + 6,33

+ 6,33![]() + 2,85

+ 2,85![]() + 8,22

+ 8,22![]() + 5,94

+ 5,94![]() + 5,92

+ 5,92![]() + 11,35

+ 11,35![]() = 807,16;

= 807,16;

2007: 22,72![]() + 17,19

+ 17,19![]() + 5,56

+ 5,56![]() + 6,08

+ 6,08![]() + 7,30

+ 7,30![]() + 9,63

+ 9,63![]() + 6,05

+ 6,05![]()

![]() + 2, 58

+ 2, 58![]() + 7,92

+ 7,92![]() + 5,74

+ 5,74![]() + 5,74

+ 5,74![]() + 10,7

+ 10,7![]() = 1311,91;

= 1311,91;

2008: 22,31![]() + 17,43

+ 17,43![]() + 5,88

+ 5,88![]() + 5,97

+ 5,97![]() + 7,30

+ 7,30![]() + 9, 55

+ 9, 55![]() + 6,16

+ 6,16![]() + 2,89

+ 2,89![]() + 9,12

+ 9,12![]() + 6,00

+ 6,00![]() + 6, 24

+ 6, 24![]() + 10,44

+ 10,44![]() = 1329,61;

= 1329,61;

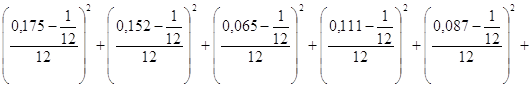

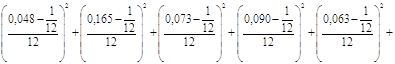

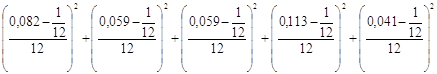

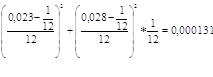

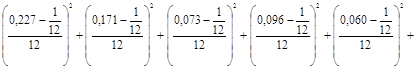

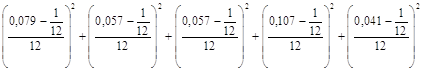

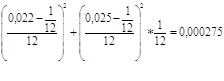

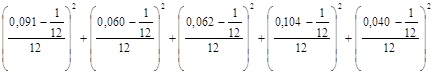

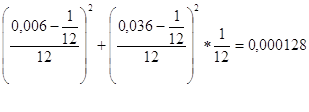

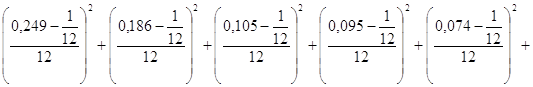

Рассчитаем показатель дисперсии рыночных долей с помощью таблицы 2.6 и формулы 2.4:

2006:

+  +

+

+

2007:

+  +

+

+

2008:

+  +

+

+

Результирующие показатели сведем в таблицу 2.15.

Таблица 2.15 – Индексы концентрации 12 производителей с 2006 по 2008 г.

| Годы | 2006 | 2007 | 2008 |

| Индекс концентрации | 0,45 | 0,601 | 0,596 |

| Показатель дисперсии | 0,000131 | 0,000275 | 0,000269 |

| Индекс Херфиндаля -Хиршмана | 807,16 | 1311,91 | 1329,61 |

Исходя из полученных данных, мы можем сказать, что для одного и того же числа крупнейших фирм индекс концентрации с каждым годом увеличивается (за рассматриваемый период увеличение произошло на (14,6%).Что говорит о том, что тип исследуемого рынка является рынком совершенной конкуренции.

Российский рынок по производству дизельного топлива характеризуется средней степенью концентрации.

Показатель дисперсии по дизельному топливу в 2006 году составил 0,000131, в 2007 году он увеличился на 0,000006 и составил 0,000275. В 2008 году показатель дисперсии сократился на 0,00008 и составил 0,000269.

В 2006 году показатель Херфиндаля Хиршмана составил 807,16, а в 2007 году он увеличился на 504,75 и составил 1311,91. В 2008 году показатель составил 1329,61, что немного ниже по сравнению с 2007 годом на 17,7, а по сравнению с 2006 годом на 522,45.

С помощью формулы (2.3) и таблицы 2.6, рассчитаем амплитуду колебаний долей рынка по дизельному топливу.

Полученные расчетные значения представлены в таблице 2.16.

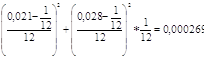

2007:

А![]() = 0,5

= 0,5![]()

+![]()

+![]()

+![]()

= 0,10621;

2008:

А![]() = 0,5

= 0,5![]() (

(![]()

+![]()

+![]()

+![]()

= 0,01810;

Таблица 2.16 – Амплитуда колебаний долей рынка дизельного топлива России

| Нефтеперерабатывающий завод | 2007 | 2008 |

| Роснефть | 0,17927 | 0,00410 |

| Лукойл | 0,00648 | 0,00238 |

| Сургутнефтегаз-КИНЕФ | 0,00027 | 0,00005 |

| ТНК-ВР | 0,00605 | 0,00085 |

| Рязанская НПК | 0,00280 | 0,00110 |

| Газпром нефть – Омский НПЗ | 0,00295 | 0,01190 |

| Славнефть | 0,00195 | 0,00259 |

| Ярославнефтеоргсинтез | 0,00182 | 0,00505 |

| Уфимские заводы | 0,00642 | 0,00275 |

| Московский НПЗ | 0,00042 | 0,00155 |

| Газпром | 0,00132 | 0,00080 |

| ТАИФ-НК | 0,00263 | 0,00304 |

| Всего | 0,21242 | 0,03621 |

| Амплитуда колебаний долей рынка | 0,10621 | 0,01810 |

Из таблицы видно, что в 2007 году произошло перераспределение 10,6% рынка, а в 2008 – 1,8% долей рынка. Интенсивность конкуренции снижается.

Если руководствоваться критериями, принятыми в практике антимонопольного законодательства, конкурентная среда на рынках автобензина и дизельного топлива должна быть благоприятной для реализации активной инновационной политики, поскольку оба рынка имеют коэффициенты концентрации менее 1400, что характеризует их как умеренно концентрированные рынки.

Расчет амплитуды колебаний долей рынка дизельного топлива за период с 2007 по 2008 год показал, что на данном рынке интенсивность конкуренции несколько выше. Это обусловлено, тем, что крупными потребителями дизельного топлива являются сельское хозяйство и оборонный комплекс страны. Борьба за данные группы потребителей и обусловила во многом перераспределение долей рынка на рынке дизельного топлива.

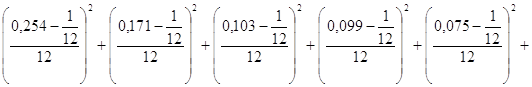

Вычислим по формуле (2.1) и по данным таблицы 2.8, коэффициент рыночной концентрации на рынке производства топочного мазута.

На рынке производства мазута РФ в 2006 году крупными производителями являются : Лукойл (15,39%), Сургутнефтегаз–КИНЕФ (11,18%), ТНК-ВР (10,72%), Рязанская НПК (7,91%);

CR-4 = 0,153 + 0,118 + 0,107 + 0,079 = 0,457 (45,7%)

В 2007 году крупными производителями были: Роснефть (25,46%), Лукойл (17,16%), Сургутнефтегаз-КИНЕФ (10,34%), ТНК-ВР (9,92%);

CR-4 = 0,254 + 0,171 + 0,103 + 0,099 = 0,627 (62,7%)

В 2008 году крупными производителями были Роснефть (24,92%), Лукойл (15,76%), Сургутнефтегаз-КИНЕФ (10,56%), ТНК-ВР (9,95%);

CR-4 = 0,249 + 0,157 + 0,105 + 0,095 = 0,606 (60,6%)

Рассчитаем индекс Херфиндаля –Хиршмана для рынка топочного мазута. Для этого мы воспользуемся данными таблицы 2.8 и формулой (2.2):

2006: 7,32![]() + 15,39

+ 15,39![]() + 11,18

+ 11,18![]() + 10,72

+ 10,72![]() + 7,91

+ 7,91![]() + 4,04

+ 4,04![]() + 6,90

+ 6,90![]() + 6,74

+ 6,74![]() + 6,49

+ 6,49![]() + 4, 73

+ 4, 73![]() + 0,63

+ 0,63![]() + 3,63

+ 3,63![]()

![]() = 780,29;

= 780,29;

2007: 25,46![]() + 17,16

+ 17,16![]() + 10,34

+ 10,34![]() + 9,92

+ 9,92![]() + 7,51

+ 7,51![]() + 5,78

+ 5,78![]() + 6,41

+ 6,41![]() + 6,37

+ 6,37![]() + 5,75

+ 5,75![]() + 4,19

+ 4,19![]() + 0,63

+ 0,63![]() + 3,13

+ 3,13![]() = 1380,22;

= 1380,22;

2008: 24,92![]() + 15,76

+ 15,76![]() + 10,56

+ 10,56![]() + 9,95

+ 9,95![]() + 7,43

+ 7,43![]() + 4,77

+ 4,77![]() + 6,61

+ 6,61![]() + 6,83

+ 6,83![]() + 6,10

+ 6,10![]() + 4,14

+ 4,14![]() + 0,64

+ 0,64![]() + 2,93

+ 2,93![]() = 1311,48;

= 1311,48;

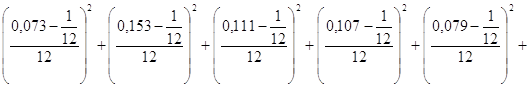

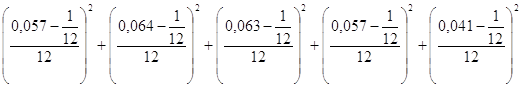

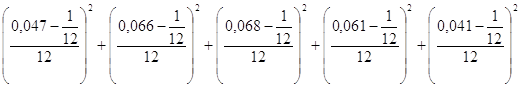

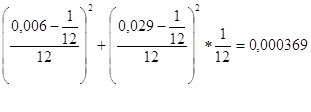

Для измерения степени неравенства размеров фирм, действующих на рынке, используется показатель дисперсии рыночных долей. Рассчитаем его с помощью таблицы 2.8 и формулы 2.4:

2006:

+  +

+

+

2007:

+  +

+

+

2008:

+  +

+

+

Таблица 15 – Индексы концентрации 12 производителей с 2006 по 2008 г.

| Годы | 2006 | 2007 | 2008 |

| Индекс концентрации | 0,457 | 0,627 | 0,606 |

| Показатель дисперсии | 0,000128 | 0,000348 | 0,000369 |

| Индекс Херфиндаля -Хиршмана | 780,29 | 1380,22 | 1311,48 |

Исходя из полученных данных, мы можем сказать, что для одного и того же числа крупнейших фирм индекс концентрации с каждым годом увеличивается (за рассматриваемый период увеличение произошло на 14,9%).Что говорит о том, что тип исследуемого рынка является рынком совершенной конкуренции.

Показатель дисперсии по топочному мазуту в 2006 году составил 0,000128, в 2007 году он увеличился на 0,00022 и составил 0,000348. В 2008 году показатель дисперсии увеличился на 0,000021 и составил 0,000369. Полученные результаты позволяют сделать вывод о том, что российский рынок автомобильных бензинов характеризуется средней степенью конценрации, т.е умеренно концентрированные рынки. Значение индекса Херфиндаля Хиршмана прямо связано с показателем дисперсии рыночных долей,который используется для измерения неравенства размеров фирм, действующих на рынке (формула 2).

В 2006 году показатель Херфиндаля Хиршмана составил 780,29, а в 2007 году он увеличился на 599,93 и составил 1380,22. В 2008 году показатель составил 1311,48, что ниже по сравнению с 2007 годом на 68,74, а по сравнению с 2006 годом на 530,71.

С помощью формулы (2.3) и таблицы 10, рассчитаем показатель амплитуды колебаний долей рынка за период с 2006 по 2008 гг. на рынке топочного мазута. Полученные расчетные значения представлены в таблице 2.17.

2007:

А![]() = 0,5

= 0,5![]() (

(![]()

+![]()

+![]()

+![]()

= 0,13153;

А![]() = 0,5

= 0,5![]() (

(![]()

+![]()

+![]()

+![]()

= 0,02446;

Таблица 2.17 – Амплитуда колебаний долей рынка топочного мазута России

| Нефтеперерабатывающий завод | 2007 | 2008 |

| Роснефть | 0,18139 | 0,00544 |

| Лукойл | 0,01775 | 0,01400 |

| Сургутнефтегаз-КИНЕФ | 0,00832 | 0,00214 |

| ТНК-ВР | 0,00800 | 0,00363 |

| Рязанская НПК | 0,00401 | 0,00080 |

| Газпром нефть – Омский НПЗ | 0,01737 | 0,01006 |

| Славнефть | 0,00485 | 0,00194 |

| Ярославнефтеоргсинтез | 0,00369 | 0,00466 |

| Уфимские заводы | 0,00728 | 0,00345 |

| Московский НПЗ | 0,00535 | 0,00055 |

| Газпром | 0,00008 | 0,00018 |

| ТАИФ-НК | 0,00493 | 0,00203 |

| Всего | 0,26307 | 0,04892 |

| Амплитуда колебаний долей рынка | 0,13153 | 0,02446 |

По рассчитанным значениям амплитуды колебаний долей рынка интенсивность конкуренции снижается. Так, в 2007 году произошло перераспределение 13,1% рынка, а в 2008 – 2,4% долей рынка ,что меньше 2007 года на 10,7%.

Таким образом, проведенный нами анализ и оценка конкурентной среды компаний нефтепереработки, мы определили, что степень концентрации рынка по автомобильному бензину, крупнейшими лидерами стали: Роснефть, Лукойл, ТНК-ВР, Газпром нефть – Омский НПЗ, Уфимские заводы. В 2008 году степень концентрации составила 68,1%, что выше итога 2006 года на 19,6%. Степень концентрации рынка по дизельному топливу, крупнейшими лидерами стали: Роснефть, Лукойл, ТНК-ВР, Газпром нефть – Омский НПЗ, Уфимские заводы. В 2008 году степень концентрации составила 59,6%, что выше итога 2006 года на 14,6%. Степень концентрации рынка по топочному мазуту, крупнейшими лидерами стали: Роснефть, Лукойл, Сургутнефтегаз-КИНЕФ, ТНК-ВР, Рязанская НПК. В 2008 году степень концентрации составила 60,6%, что выше итога 2006 года на 14,9%. Что говорит о том, что тип исследуемого рынка является рынком совершенной конкуренции. %. Российский рынок по производству автомобильного бензина, дизельного топлива, топочного мазута характеризуется средней степенью концентрации.

В 2006 году показатель Херфиндаля Хиршмана по автомобильному бензину составил 882,27, а в 2007 году он увеличился на 347,73 и составил 1230,77. В 2008 году показатель составил 936,04, что немного ниже по сравнению с 2007 годом на 293,96, а по сравнению с 2006 годом на 53,77. В 2006 году показатель Херфиндаля Хиршмана по дизельному топливу составил 807,16, а в 2007 году он увеличился на 504,75 и составил 1311,91. В 2008 году показатель составил 1329,61, что немного ниже по сравнению с 2007 годом на 17,7, а по сравнению с 2006 годом на 522,45. В 2006 году показатель Херфиндаля Хиршмана по топочному мазуту составил 780,29, а в 2007 году он увеличился на 599,93 и составил 1380,22. В 2008 году показатель составил 1311,48, что ниже по сравнению с 2007 годом на 68,74, а по сравнению с 2006 годом на 530,71.

Значение индекса Херфиндаля Хиршмана прямо связано с показателем дисперсии рыночных долей, который используется для измерения неравенства размеров фирм, действующих на рынке

Показатель дисперсии по автомобильному бензину в 2006 году составил 0,000127, в 2007 году он увеличился на 0,00004 и составил 0,000167. В 2008 году показатель дисперсии практически не изменился и составил 0,000168. Показатель дисперсии по дизельному топливу в 2006 году составил 0,000131, в 2007 году он увеличился на 0,000006 и составил 0,000275. В 2008 году показатель дисперсии сократился на 0,00008 и составил 0,000269. Показатель дисперсии по топочному мазуту в 2006 году составил 0,000128, в 2007 году он увеличился на 0,00022 и составил 0,000348. В 2008 году показатель дисперсии увеличился на 0,000021 и составил 0,000369.

Согласно рассчитанным значениям амплитуды колебаний долей рынка по автомобильному бензину интенсивность конкуренции снижается. Так, в 2007 году произошло перераспределение 10,2% долей рынка, а в 2008 – 1,8% долей рынка ,что меньше по сравнению с 2007 годом на 8,4%.

В 2007 году произошло перераспределение 10,6% рынка, а в 2008 – 1,8% долей рынка по дизельному топливу. Интенсивность конкуренции снижается.

Если руководствоваться критериями, принятыми в практике антимонопольного законодательства, конкурентная среда на рынках автобензина и дизельного топлива должна быть благоприятной для реализации активной инновационной политики, поскольку оба рынка имеют коэффициенты концентрации менее 1400, что характеризует их как умеренно концентрированные рынки.

Расчет амплитуды колебаний долей рынка дизельного топлива за период с 2007 по 2008 год показал, что на данном рынке интенсивность конкуренции несколько выше. Это обусловлено, тем, что крупными потребителями дизельного топлива являются сельское хозяйство и оборонный комплекс страны. Борьба за данные группы потребителей и обусловила во многом перераспределение долей рынка на рынке дизельного топлива.

По рассчитанным значениям амплитуды колебаний долей рынка топочного мазута, интенсивность конкуренции снижается. Так, в 2007 году произошло перераспределение 13,1% рынка, а в 2008 – 2,4% долей рынка, что меньше 2007 года на 10,7%.

Похожие работы

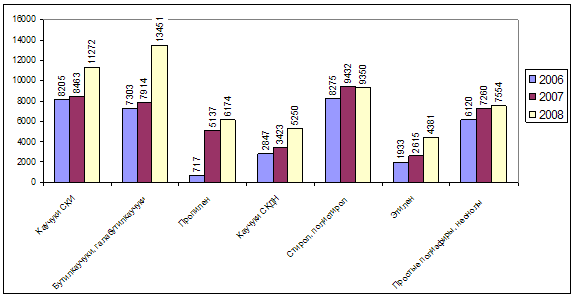

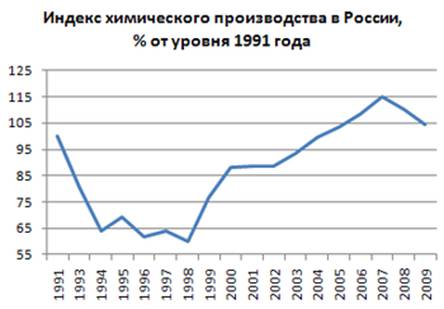

... товарного предложения, которая должна быть реализована в обмен на платежные средства субъектов рынка. 2 Анализ и оценка рыночных сегментов ОАО «Нефтекамскнефтехим» 2.1 Экономическая характеристика предприятия ОАО «Нефтекамскнефтехим» ОАО «Нефтекамскнефтехим» (ОАО «НКНХ» - одно из крупнейших предприятий нефтехимической промышленности, как в России, так и во всей Восточной Европы. Первая ...

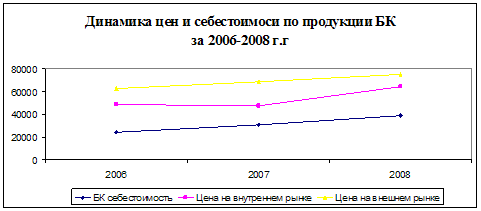

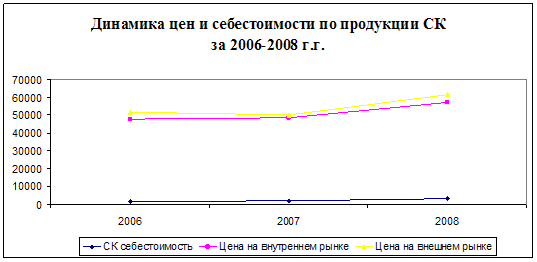

... продукции, которая используется практически во всех отраслях народного хозяйства и в повседневном быту. 2. Оценка современного состояния химической и нефтехимической промышленности 2.1 Основные показатели развития химической и нефтехимической отрасли в России Структуру себестоимости (в %) продукции в типичных подотраслях химической промышленности можно представить следующим образом ( ...

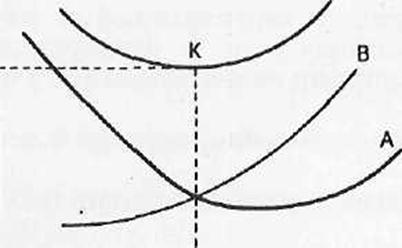

... представляет собой просто наименьший объем производства, при котором фирма может минимизировать свои долгосрочные средние издержки на единицу продукции [8, c.198]. Глава 2 Пути и формы концентрации производства на примере предприятий химической и нефтехимической промышленности 2.1 Преимущества Интенсивного пути концентрации производства на примерах предприятий химической и нефтехимической ...

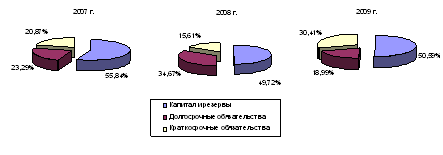

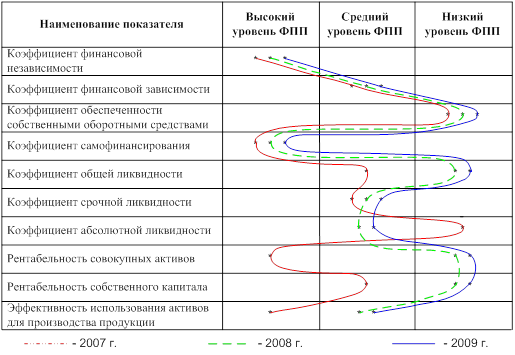

... баланс предприятия является ликвидным, так как соотношения групп активов и пассивов отвечают условиям ликвидности. 3. Повышение финансового потенциала и инвестиционной привлекательности предприятия 3.1 Оценка инвестиционной привлекательности предприятия Возможность обеспечения реализации наиболее эффективных форм вложения капитала, направленных на расширение экономического потенциала ...

0 комментариев