Навигация

Особенности региональной инвестиционной инфраструктуры

2.1 Особенности региональной инвестиционной инфраструктуры

Одной из нерешенных проблем в России остается значительный дисбаланс в развитии регионов. Колоссальный разрыв существует в ценах на электроэнергию, продукты питания, транспортные услуги, в уровне душевого дохода и валового регионального продукта. В наименее развитых регионах проживает лишь 7% населения России, хотя по площади они занимают более половины территории страны. Фактически в стране успешно развиваются лишь несколько регионов - все остальные являются дотационными. Социально-экономические различия между субъектами федерации не удалось сократить в годы экономического роста. В период кризиса они становятся еще более выраженными в условиях сокращения доходов местных бюджетов и трансфертов из федерального бюджета.

Эффективным способом преодоления неравенства между регионами должна стать реализация инфраструктурных проектов, которые способны обеспечить опережающий экономический рост, привлечение инвестиций, создание новых рабочих мест. Развитая инфраструктура значительно повышает инвестиционную привлекательность региона, создает основу для реализации бизнес-проектов и, как следствие, устойчивого роста доходов населения и региональных бюджетов.

Важность инфраструктурного развития отражена в программе антикризисных мер Правительства РФ. Во-первых, уже давно назрела необходимость модернизации устаревших объектов: колоссальный объем работы требуется провести в регионах. Во-вторых, произошедшее в кризис сокращение доходной части федерального бюджета привело к уменьшению объема финансовых средств, направляемых на реализацию инвестиционных проектов в субъектах Российской Федерации. Особенно это отразилось на развитии инфраструктуры регионального и муниципального уровней. С момента распада Советского Союза государственные инвестиции были недостаточны для ее модернизации и воспроизводства. Очевидно, что старение объектов инфраструктуры становится тормозом для дальнейшего роста российской экономики по инновационному сценарию и способствует увеличению разрыва в уровне жизни в различных регионах.

В условиях бюджетных ограничений особое значение приобретает механизм государственно-частного партнерства (ГЧП), который должен обеспечить финансирование капиталоемких долгосрочных проектов с привлечением внебюджетных источников. При этом ГЧП обязательно должно рассматривается не только как инвестиционный механизм, но и как эффективная модель управления экономикой, которая, с одной стороны, позволяет сократить и оптимизировать расходы бюджета, с другой – повысить качество исполнения проекта и предоставляемых впоследствии на его базе общественных услуг.

На сегодняшний день можно констатировать высокую заинтересованность и власти, и бизнеса в реализации совместных проектов ГЧП и развитии соответствующей нормативно-правовой базы. Основа законодательства в сфере ГЧП в целом сформирована. Вместе с тем, действующее законодательство не содержит определения термина «государственно-частное партнерство», а также специальных положений, целенаправленно регулирующих тот или иной аспект реализации проектов ГЧП. Не определены приоритетные отрасли и сферы применения ГЧП, в которых допустимо заключение договоров долгосрочного характера между органами власти и бизнес-структурами. Кроме этого, федеральное законодательство, относящееся к сфере ГЧП, не адаптировано под проекты регионального и муниципального уровней. Между тем, именно в регионах, где наиболее высока потребность в модернизации и создании инфраструктуры, должен быть сформирован массовый рынок инфраструктурных проектов.

В настоящее время в регионах использование инструментов государственно-частного партнерства крайне ограничено. На сегодняшний день лишь в нескольких субъектах РФ приняты законы о ГЧП. При этом даже принятые законы зачастую носят декларативный характер, не предусматривают многих инструментов, действительно интересных частным инвесторам, имеют в целом невысокий уровень проработки, что создает правовую неопределенность в толковании некоторых положений и приводит к противоречиям с федеральным законодательством.

Предложение проектов в области транспорта, жилищно-коммунального хозяйства, инфраструктуры туризма, других отраслей городского хозяйства на сегодняшний день ограничено как в количественном, так и в качественном отношении. Принципиальная проблема заключается в практическом отсутствии у органов государственного и муниципального управления финансовых возможностей для подготовки проектов ГЧП и организации тендеров, хотя в рамках действующего законодательства они несут ответственность за развитие рынка проектного предложения.

Следующая проблема заключается в том, что государственно-частное партнерство в России базируется на использовании модели бюджетного финансирования, ставит массовое развитие инфраструктурных проектов в зависимость от возможностей бюджета: возникает риск, что в какой-то момент времени у государства не окажется необходимых средств на дальнейшее развитие проекта.

Проблемный момент, связанный с активизацией инфраструктурного строительства в регионах, связан с законодательными условиями по суммам финансирования проектов. Например, «Внешэкономбанк» может финансировать проекты с общим объемом капиталовложений не менее 2 млрд. рублей. Для большинства малых и средних населенных пунктов не требуется таких масштабных проектов, но потребность в развитии инфраструктуры, тем не менее, остается.

Помимо финансовых проблем существуют высокие административные барьеры, связанные с решением вопросов землепользования, подведения инженерных сетей, получения разрешительной документации. Развитие проектов, ориентирующихся на частные инвестиции, требует существенного повышения качества кадров государственно-муниципального управления в сфере ГЧП. Сейчас квалифицированные кадры в данной сфере в регионах практически отсутствуют. Также региональный бизнес часто не владеет информацией о возможностях участия в проектах ГЧП.

Вместе с тем, в регионах, в которых в которых в кризис возникли бюджетные ограничения для развития, сегодня существует понимание необходимости использования возможностей ГЧП, растет спрос на информацию, связанную с подготовкой и реализацией инвестиционных проектов. Сегодня федеральная, региональная, муниципальная власть и частный бизнес должны объединить усилия для поиска наиболее эффективных и приемлемых для всех сторон способов реализации инфраструктурных проектов в формате ГЧП. В многостороннем диалоге предстоит принять законы и правовые акты, регулирующие деятельность партнеров в рамках ГЧП, разработать эффективные финансовые механизмы и государственные гарантии по рискам, стимулирующие активность частных инвесторов, снизить уровень принятия решений по реализации проектов, продумать систему повышения квалификации и подготовки кадров государственного и муниципального управления в сфере ГЧП.

В настоящее время в России нарастает конкуренция между отдельными регионами за привлечение внешних инвестиций. Субъекты РФ значительно различаются между собой по уровню развития инфраструктуры, бизнес - потенциалу, условиям, созданным для деятельности инвесторов, рискам. В конкурентной борьбе выигрывают те субъекты, которые создают наилучшие условия для деятельности инвесторов и ведут активную PR - кампанию по информированию потенциальных деловых партнеров об условиях ведения бизнеса в регионе.

При принятии решения о начале работы в России или в конкретном регионе отечественные и иностранные инвесторы рассматривают две группы факторов:

· Инвестиционный потенциал и степень его реализации (общий уровень инвестиционной активности);

· Уровень и характер региональных инвестиционных рисков.

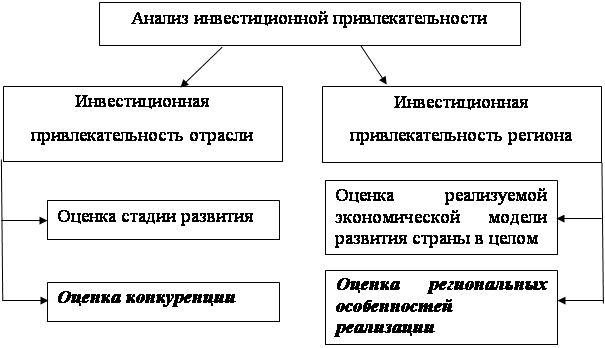

При оценке инвестиционного потенциала используется широкий круг показателей, основными из которых являются:

· Ресурсно-сырьевой потенциал регионов;

· Трудовой потенциал;

· Производственный потенциал;

· Рыночный потенциал;

· Финансовый потенциал;

· Научный и инновационный потенциал;

· Инфраструктурный потенциал;

· Институциональный потенциал.

Однако, помимо инвестиционного потенциала принимаются во внимание и риски, сопутствующие осуществлению предпринимательской деятельности, среди которых обычно выделяют: экономический, политический, законодательный, финансовый, социальный, криминальный и экологический риски.

В современных условиях ключевой проблемой инвестиционной политики для всех без исключения регионов стал поиск источников финансирования. Основную роль в инвестиционном процессе могут играть три источника: собственные средства региональных бюджетов и предприятий и федеральный бюджет. Возможными источниками финансирования также могут стать прямые частные иностранные инвестиции и долгосрочные кредиты российских коммерческих банков.

Однако, как показывает опыт, если привлеченные финансовые ресурсы не будут своевременно инвестированы в соответствующие проекты, то это может привести к очередному экономическому спаду в регионе.

Для начала необходимо создать Региональное Агентство по разработке и экспертизе инвестиционных проектов, в котором будет сконцентрирован весь инвестиционный потенциал региона.

В целях координации деятельности с органами государственной власти создаётся Комиссия Правительства области по инвестициям.

Ключевым звеном в создании областной инвестиционной инфраструктуры должен стать Региональный Уполномоченный Банк или банковский пул, сформированный из действующих региональных банков. Помимо традиционных функций этот Банк будет осуществлять реализацию конкретного инвестиционного проекта или инвестиционной программы.

Немаловажным шагом на пути формирования инфраструктуры инвестиционной сферы должно стать создание Регионального Информационного Центра, основными задачами которого является формирование информационной системы в сети Интернет; обеспечение региональной информацией потенциальных российских и зарубежных инвесторов; повышение информированности региональных эмитентов рынка о технологиях и финансовых инструментах других регионов, распространение государственной (не закрытой) информации (реестры инвесторов, законодательство и т.д.)

В нынешних условиях очень важно развить весь потенциал региона и направить его на решение самых актуальных проблем. Именно этим целям должно быть подчинено создание Регионального Фонда Развития, формируемого за счет источников областного и муниципальных бюджетов, сбережений населения, внебюджетных источников, средств от реализации недвижимости ликвидного имущества области, аренды земли, средств, полученных от размещения регионального займа, иностранного капитала и собственных средств предприятий и организаций. Образованный в бюджете области Региональный Фонд Развития должен стать стимулом для инвесторов как российских, так и зарубежных.

Региональный Фонд Развития, контроль за деятельностью которого осуществляется администрацией области, вправе выступать гарантом перед иностранными и отечественными инвесторами, в том числе и за счет залоговых операций, осуществлять долевое финансирование инвестиционных программ и проектов, эффективно использовать переданные ему акции и ценные бумаги администрации и предприятий области.

Региональный банковский сектор — является кровеносной системой региональной экономики, без которой невозможно осуществление функционирования и развития реального сектора экономики региона. Тем не менее, на сегодняшний день стала проблемой дальнейшего существования и развития региональных банков, их способности конкурировать с крупными инорегиональными банками. Неравномерность экономического развития регионов России способствует формированию дисбаланса между регионами по насыщению и предоставлению банковских услуг: чем инвестиционно привлекательнее регион, тем более развита его банковская система. Из-за резкой дифференциации по размеру коммерческих банков России, влияние и роль средних и малых банков на реальный сектор экономики региона снижается. Последнее время, стратегия крупных банков, заключающаяся в расширение своего бизнеса и захвата новых рынков в регионах, представляет угрозу потери доли регионального рынка и дальнейшего функционирования региональных банков, заставляя их искать пути повышения конкурентоспособности на региональном банковском рынке.

В данной ситуации региональным банкам необходимо сформировать бизнес-стратегии на основе анализа спроса на банковские продукты в регионе со стороны реального сектора экономики. Четкое позиционирование региональных банков позволит им аккумулировать финансовые ресурсы и занять свою нишу на региональных рынках банковских услуг. В первую очередь, это специализация на таких банковских услугах, как потребительское кредитование, ипотека и кредитование малого и среднего бизнеса.

Отечественный опыт последних лет показывает, что большинство в структуре банковской системы страны являются малые банки, что характеризует их близость к реальному сектору региона их возможность более оперативно и индивидуально решать задачи на местном уровне, являясь немаловажным фактором развития регионального бизнеса. В отличие от крупных банков малые и средние региональные банки наиболее сосредоточены на банкинге «взаимоотношений», опираясь при принятии решений на личном знании кредитоспособности клиента и глубинном понимании нужд бизнеса на местах, позволяет им гибко подходить к взаимоотношению с заемщиком. Региональные банки- основные партнеры малого и среднего бизнеса, предприятий и организаций, находящихся в регионе. Основными причинами предпочтения малого и среднего бизнеса работать с местными банками являются большая доступность, доверие, имидж и возможность проверить безупречность репутации. Это главнейшие конкурентные преимущества большинства региональных банков. Вся деятельность малых банков осуществляется непосредственно в регионе, в конкретном городе или районе, и все заинтересованные лица имеют возможность при необходимости получать информацию о банке. Привлеченные средства региональные банки используют для выполнения кредитных операций на территории региона, что позволяет расти ресурсной базе региона, а не выводить средства за ее пределы, как осуществляют филиалы инорегиональных банков.

Однако, региональные банки имеют и слабые стороны:

— низкий уровень капитализации;

— слабо развитая филиальная сеть

— дисбаланс структуры активов и обязательств по срокам и, следовательно, снижение уровня ликвидности при ограниченном доступе к внешним рынкам;

— низкая рентабельность активов и капитала при отсутствии эффекта экономии на масштабах;

— дефицит среднесрочных и долгосрочных ресурсов;

— недостаточное развитие банковских технологий;

— дефицит квалифицированных кадров;

— несовершенство систем внутреннего контроля и недостаточный уровень менеджмента;

— большинство региональных банков являются «кэптивными», что характеризует высокий риск банкротства при выделении средств из банка его собственниками или аффилированными лицами.

Для того чтобы региональный банк существовал, нужно не только разработать и занять какие-либо рыночные ниши, необходимо за счет заполнения тих ниш наращивать объем работающих активов либо увеличивать положительное сальдо между непроцентными доходами и расходами. Региональным банкам необходимы определенные интеграционные процессы, направленные на увеличение капитализации и повышение надежности.

Поддержка государства регионального банковского сектора, как на федеральном так и на региональном уровне должна заключаться в оптимизации законодательно-нормативного регулирования инвестиционных процессов, поддержки малого бизнеса. В связи с этим необходимо:

— ускорить разработку актов, упрощающих доступ малых предприятий к источникам банковского кредитования;

— укрепить институт банковского залога, повысить эффективность процедур возврата долгов;

— способствовать эффективности существования института кредитных историй;

— упростить порядок обращения взыскания на заложенное имущество;

— расширить инструментарий банковского посредничества;

— уменьшить базы обязательного резервирования для участников системы страхования вкладов населения; введение платности ресурсов, зарезервированных в ФОР;

— освободить банки от уплаты налога на прибыль в части источников средств, направляемых на увеличение собственных средств;

— освободить банки от выполнения несвойственных функций, таких как контроль кассовой дисциплины организаций;

— снизить налоговую нагрузку на банковскую систему, в части отнесения расходов по формированию создаваемых банками резервов по прочим операциям на себестоимость.

— разработать и внедрить порядок предоставления кредитным организациям субординированных кредитов за счет средств Стабилизационного фонда.

— предоставлять гарантии со стороны региональных органов власти, а также компенсировать часть банковских процентов по кредитам, предоставляемым хозяйствующим субъектам, реализующим проекты, важные для развития региона;

— обеспечить компенсацию со стороны государства расходов банков по выполнению ими социальных и других безвозмездных функций (выплата пенсий, пособий, компенсаций, прием платежей в бюджет и др.), существенно влияющих на эффективность работы банковских подразделений, особенно в сельской местности;

— разработать долгосрочную региональную программу социально-экономического и финансового развития региона.

Со стороны Банка России, в целях конкуренции на рынке банковских услуг, необходимо провести следующие мероприятия:

— обеспечение открытости деятельности кредитных организаций, в том числе прозрачности структуры собственности акционеров (участников);

— упрощение и удешевление процедур реорганизации, включая присоединение кредитных организаций, создание дополнительных условий для информирования широкого круга лиц о реорганизационных процедурах;

— оптимизация условий для развития сети банковского обслуживания населения, субъектов малого и среднего бизнеса;

— обеспечение противодействия допуску к участию в управлении кредитными организациями лиц, не обладающих необходимыми профессиональными качествами или имеющих сомнительную деловую репутацию, включая создание механизма оценки деловой репутации руководителей и владельцев кредитных организаций;

— рационализация механизмов контроля за приобритением инвесторам акций (долей) кредитных организаций;

— расширение доступа региональных банков к инструментам рефинансирования через территориальные управления Банка России;

— выделение банкам на конкурсной основе централизованных ресурсов для финансирования экономического роста в регионе.

Для создания стимулов развития местных банков большое влияние играют институциональные преобразования, чем рыночные методы. Необходима поддержка региональных властей в целях создания инструментов и методов, оказывающих разные стимулы к развитию разных категорий банков в зависимости от их необходимости на текущий момент. В основном ориентация на то, чтобы в регионах развивались, совершенствовались, увеличивали уровень капитализации местные банки.

Но достаточно ли только административных инструментов, носящих абсолютный характер? Скорее, всего нет. Чтобы сохранить успешно работающие элементы региональной банковской инфраструктуры, нужны:

— дифференцированные, не абсолютные требования к капиталу;

— соблюдение принципа транспарентности государственного регулирования;

— дифференцированная система налогообложения и обязательного резервирования, стимулирующая капитализацию за счет прибыли и направление кредитных ресурсов в реальную экономику;

— эволюционный путь укрупнения- добровольная концентрация, банковская кооперация, создание интегрированных межрегиональных холдингов;

— упрощение системы отчетности в рамках закона об электронно- цифровой подписи, как следствие снижение издержек, ощутимых для небольших региональных банков на подготовку и сбор отчетности.

Но при любых условиях рыночной среды принципах регулирования и этапах реформ, основным факторами конкурентоспособности должны оставаться лояльная и эффективная клиентура, развитая филиальная сеть, эффективный брэндинг, предложение современных финансовых услуг- все это по-прежнему будет определять картину банковского сообщества.

В данной ситуации существует необходимость создания новой модели банковской системы России, соответствующей потребностям регионов в банковских услугах. В этой модели, как правило, должны определены следующие факторы:

— разработка целевого состояния региональной банковской системы (количество подразделений, их вид, размещение, перечь и объем предоставляемых услуг, степень участия в региональных экономических процессах и т.д.);

— формирование перечня конкретных мероприятий, обеспечивающих приведение региональной банковской системы к целевому состоянию;

— определение ожидаемых результатов реализации программы.

Приведенные мероприятия позволят региональным банкам эффективно развиваться, обеспечивая достойную конкуренцию филиалам инорегиональных банков.

Одним из обязательных условий предоставления гарантий по проектам, имеющим особо важное значение для социально-экономического развития области, является страхование, поэтому следует предусмотреть организацию Региональной Страховой Компании.

Страхование сегодня – это та сфера экономической деятельности, которая более динамично развивается в Москве, чем в других регионах Российской Федерации. По данным Департамента страхового надзора Министерства финансов, доля московских страховых компаний в общем объеме поступлений составляет более 50 %. Объем собственных средств, которым располагают региональные компании, значительно ниже аналогичного показателя по Москве. На фоне успехов московских страховщиков, достижения их региональных коллег выглядят более чем скромными. В регионах России страхуется менее 10 % рисков (против 90-95 % в развитых странах).

Сложившая ситуация вызвана рядом объективных причин. К ним относятся и более низкий уровень платежеспособности предприятий и населения в регионах, и отток денежных средств в федеральный центр через филиалы и представительства московских страховых компаний и банков, и неравные конкурентные условия работы местных и "федеральных" страховщиков, и слабое развитие механизмов координации деятельности страховщиков региона.

Вместе с тем потенциал страховой отрасли достаточно высок, хотя и используется в регионах лишь на незначительную часть. Этот потенциал выражается в их способности, во-первых, предоставлять страховую защиту более широкому кругу организаций и предприятий региональными страховщиками, и во-вторых, активно и конкретно участвовать в инвестиционной деятельности на областном и межрегиональном уровнях. В этой связи администрациям областей региона представляется возможность сделать местные страховые рынки одним из основных источником инвестиционного капитала. Поэтому региональные власти заинтересованы в расширении и развитии местных страховых рынков.

Повышение роли областных администраций и решение проблем защиты региональных интересов в сфере страхования можно осуществить путем дальнейшего совершенствования структуры страхового рынка. Это позволит в целом изменить денежные потоки в регионах (без задействования бюджетных средств).

Совершенствование системы заключается в создании в рамках одной межрегиональной экономической ассоциации (далее – Ассоциация) ряда взаимосвязанных между собой координационных органов, обеспечивающих взаимодействие между всеми звеньями системы. Рассмотрим кратко роль каждого из создаваемых органов-участников предлагаемой системы и реально действующих участников страхового рынка.

Страховщики – это организации, получившие лицензию на осуществление страховой деятельности в порядке, установленном законодательством РФ. Страховщики предоставляют страховые услуги на территории областей, входящих в Ассоциацию. Участниками региональной системы будут страховые организации, привлеченные к реализации конкретной комплексной программы страхования и зарегистрированные при областных центрах развития страховой и инвестиционной деятельности. Страховые компании выполняют свои функции на основе договорных обязательств, определенных в программах страхования и в соглашениях, заключаемых между областными центрами и страховщиками при регистрации последних.

Страхователи – граждане или юридические лица любой организационно-правовой формы. Страхователи получают страховую защиту объектов различных видов собственности на основании договоров со страховыми организациями в соответствии с требованиями распорядительных и нормативных документов территориальных органов управления, включенных в целевые программы страхования.

Территориальные органы управления – администрация области, отраслевые органы управления, а также администрации городов и муниципальных районов. Территориальные органы управления определяют экономические и социальные интересы своего региона в сфере организации страховой защиты предприятий и населения, оказывают содействие в осуществлении страхования в рамках реализуемых программ страхования и формируют инвестиционные программы на территории области вместе со страховыми организациями.

Главный совещательный орган, позволяющий Ассоциации вырабатывать единую политику в области страхования, определять приоритетные инвестиционные направления и обеспечивать принятие необходимых и обоснованных решений в этой сфере – это Координационный совет Ассоциации по вопросам страховой и инвестиционной деятельности. В функции Совета входит участие в разработке и экспертизе проектов решений Ассоциации, подготовка и проведение различных совещаний, консультирование по страховой и инвестиционной проблематике.

"Межрегиональный центр инновационной страховой и инвестиционной деятельности" при Ассоциации служит основным органом, координирующим деятельность участников системы на межобластном уровне. Основные задачи этого центра – разработка инновационных страховых программ, теоретически четкое взвешивание ожидаемых результатов, сопровождение реализации программ. Основной формой работы будет являться тесное сотрудничество с участниками страховой деятельности в регионе, областными администрациями и межрегиональной Ассоциацией. Поэтому можно сказать, что данный центр будет выполнять роль исполнительного органа по практической реализации политики Ассоциации и организации делового партнерства на страховом рынке.

Областные центры развития страховой и инвестиционной деятельности отвечают за внедрение инновационных программ на местах. Их роль – более широкое привлечение страховых компаний к работе по программам на тендерной основе. Кроме того, областные центры являются связующим звеном между администрацией области, организациями, реализующими региональные инвестиционные проекты (получателями инвестиций) и страховыми компаниями (поставщиками инвестиций).

Учредителями областных центров могут быть структуры администрации области по управлению имуществом, региональный центр, областные базовые структуры по вопросам страхования и инвестиционной, региональные опорные банки, другие организации и предприятия, работающие в области.

Перейдем к рассмотрению финансовых основ предлагаемой системы.

Финансовые механизмы системы развития страховой и инвестиционной деятельности закладываются в каждой конкретной программе страхования и должны отвечать следующим условиям:

– надежность схемы компенсации ущерба страхователям по наступающим страховым случаям;

– эффективность финансирования предупредительных мероприятий по снижению риска на объектах страхования;

– максимальное привлечение средств страховых компаний в эффективные инвестиционные проекты области;

– получение прибыли страховыми организациями благодаря их участию в региональной системе развития страховой и инвестиционной деятельности;

– инвестирование части прибыли страховщиков в областные инвестиционные проекты.

Порядком взаиморасчетов предполагается, что в рамках этой системы выбираются уполномоченные банки (областные и региональные). Все расчеты по движению финансовых потоков региональной системы развития страховой и инвестиционной деятельности ведутся через сеть уполномоченных (опорных) банков.

Объектами страхования могут быть не противоречащие Российской Федерации имущественные интересы, связанные: с жизнью и здоровьем граждан (личное страхование); с владением, пользованием, распоряжением имуществом (имущественное страхование); с возмещением причиненного страхователем вреда жизни и здоровью граждан и имуществу физических и юридических лиц (страхование ответственности).

Документационное обеспечение целевых программ страховой защиты включает:

– юридическое и экономическое обоснование целевых программ;

– перечни объектов страхования, подлежащих страхованию рисков по ним и условий предоставления страховой защиты участникам программы страхования;

– условия страхования и тарифы, единые для страховых организаций, участвующих в работе по программе;

– порядок заключения договоров страхования и выплат страховых возмещений (страхового обеспечения);

– положение о формировании и использовании резерва предупредительных мероприятий;

– типовые формы соглашений страховых организаций с областными центрами развития страховой и инвестиционной деятельности;

– типовые документы для реализации страховых продуктов, предусматриваемых целевой программой.

Межрегиональный центр разрабатывает и утверждает базовые страховые и инвестиционные программы, рекомендуемые для реализации в областях. На основании этих программ, в соответствии с потребностями области, областные центры совместно с представителями администраций областей разрабатывают целевые программы страхования, детализированные по конкретным видам страхования и отраслям. Программы вводятся в практику путем издания соответствующих нормативных актов администраций.

Под эти программы регистрируют страховые компании. В ходе реализации программ областные центры оказывают содействие аккредитованным компаниям в организации сотрудничества с конкретными предприятиями и организациями области через отраслевые областные органы управления. Регистрируя страховые компании, областные центры выделяют для той или иной страховой компании те или иные районы и объекты страхования.

В свою очередь зарегистрированные страховые компании заключают договоры страхования с клиентами, получают страховую премию, принимают на себя обязательства по выплате возмещений ущерба от страховых случаев и формируют страховые резервы.

Наряду с разработкой программ и регистрацией страховщиков, системой страхования предусмотрена и организация Межрегиональным центром сбалансированной перестраховочной защиты на областном и межобластном уровне и привлечение ведущих российских и зарубежных страховых и перестраховочных организаций. Важная роль при этом отводится развитию страховой инфраструктуры региона. Кроме того, в сфере внимания создаваемых центров развития страховой и инвестиционной деятельности находится проблема развития и стимулирования развития института страхового посредничества (страховых агентов и брокеров) в регионе.

Содержание системы развития страховой и инвестиционной деятельности по мере ее формирования подлежат соответствующим уточнениям и корректировке. Развитие региональной системы развития страховой и инвестиционной деятельности и соответствующая координация функционирования участников системы осуществляется в рамках действующего законодательства.

На наш взгляд, предлагаемые меры по совершенствованию системы страхования – это оптимальный способ решения проблемы стимулирования региональных страховых рынков. Ее преимущества относительно ранее сложившейся системы страхования, не подлежавшей регулированию со стороны областных администраций, для всех ее участников очевидны.

Областным администрациям региональная система страхования дает реальные рычаги управления процессами, происходящими на региональных страховых рынках. Кроме того, деньги, перераспределяемые через страховой рынок, не уходят в федеральный центр, а остаются в регионе и под непосредственным контролем администрации инвестируются в региональные проекты. Следовательно, за счет страхового рынка можно более полно удовлетворить потребности региона в инвестициях.

Для местных страховых компаний система создает благоприятный режим работы, позволяя им не только выжить в тяжелых экономических условиях, но и сохранить и преумножить свои страховые поля. Филиалам и представительствам московских страховых компаний регистрация при вышеупомянутых центрах позволяет работать на гарантированных сегментах рынка в рамках реализуемых страховых и инвестиционных программ.

И главное, для клиентов страховых компаний предлагаемая система обеспечивает дополнительную степень защиты. Страховщики, заявляя о намерениях участвовать в программах, проходят проверку своего финансового состояния и профессионализма, что служит дополнительной гарантией для клиента. Получая возможность работать по региональной страховой программе, страховщики принимают на вооружение новые методы ведения страхового дела и страховые технологии, максимально ориентированные на потребности региональной клиентуры. Будучи подконтрольными, страховщики не смогут неограниченно завышать стоимость страхования и получать дополнительные прибыли за счет клиента.

Таким образом, при внедрении предлагаемой системы соблюдены интересы всех ее участников. И главным в системе является то, что она в первую очередь служит для защиты прав местных предприятий и граждан, проживающих в регионе.

Если региональным властям удастся избежать ошибок прошлых лет и воспользоваться новыми возможностями, инвестиционная ситуация в большинстве субъектов Российской Федерации может стабилизироваться сравнительно быстро. Хотя бурный рост инвестиций в ближайшие годы ожидать не приходится, так как экономика России еще должна накопить соответствующие ресурсы, что потребует достаточно длительного времени, но регионы могут сыграть ключевую роль в восстановлении инвестиционных возможностей России.

Похожие работы

... новых и модернизации действующих производств. В области ведется целенаправленная работа над созданием благоприятного климата для вложения капиталов. Инвестиционная политика в Тульской области основывается на принципах: · доброжелательности в отношениях с инвестором и взаимной ответственности участников инвестиционного процесса; · равноправия инвесторов; · ...

... и инструментов государственного регулирования инвестиционной деятельностью. Условно выделяют макроэкономические, микроэкономические и институциональные инструменты государственного регулирования инвестиционными процессами. Социальная направленность осуществления инвестиционной деятельности государства заключается в следующем: финансирование объектов социальной сферы (жилищное строительство, ...

... параграфа работы была рассмотрена инвестиционная структура Тюменской области на примере инвестиционной деятельности банковского сектора и торгово-промышленной палаты. 3.2 Оценка инвестиционного климата экономики Тюменской области по критериям инвестиционной привлекательности Согласно проведенному мной анализу, в 1993–2005 годах Тюменская область сформировалась как один из центров России в ...

... на некоторых проблемах, без разрешения которых в условиях экономического кризиса, восстановительного периода и активной структурной перестройки инвестиционная политика российского государства обречена на неуспех. 12.1. Прямые государственные инвестиций. Повышение инвестиционной ориентации бюджетной системы важнейшая задача государства на льготные ставки процента для производственного сектора, в ...

0 комментариев