Навигация

Показатели эффективности инвестиционных капитальных вложений и методы их расчета

1.2 Показатели эффективности инвестиционных капитальных вложений и методы их расчета

Проект разрабатывается задолго до реального начала его осуществления. Реализация проекта может длиться годами и десятилетиями. Деньги расходуются сегодня и будут расходоваться на протяжении длительного времени, а прибыль, которую мы его ожидаем , появится не сразу. Но мы знаем, что выплаченная сегодня одна гривна более дорога ,чем обещание заплатить ее через год. Разноценность национальной валюты во времени поясняется такими причинами:

- снижение покупательной способности и общее повышение цен;

- получение процентной прибыли (если гривну отнести в банк);

- риск (кредитор может не выполнить свои долговые обязательства).

Так или иначе происходит изменение ценности национальной валюты, и в проектном анализе это необходимо учитывать. В проектном анализе принят метод сравнивания разновременных денег по принципу дисконтирования.

Будущая ценность сегодняшних денег определяется по формуле:

![]() (1.6)

(1.6)

где С – сегодняшняя сумма денег, которые инвестируются;

d – постоянная норма дисконта, который равняется принятой для инвестора норме прибыли на капитал;

t – продолжительность расчетного периода (в годах);

Бс – будущая ценность сегодняшних денег.

Сегодняшняя ценность Сб будущих денег Б определяется следующим образом:

![]() (1.7)

(1.7)

Перерасчет текущих и будущих сумм в эквивалентную стоимость путем дискон-тирования позволяет определить ценность проектов на основе текущих и будущих затрат и результатов. Подсчитанные за каждый год жизни проекта, они дисконтируются, а потом подытоживаются с целью получения общего показателя ценности проекта, на основе которого делают вывод относительно приемлемости проекта.

С формальной точки зрения любой инвестиционный проект зависит от ряда параметров, которые в процессе анализа подлежат оценке и нередко задаются в виде дискретного распределения, которое разрешает проводить этот анализ в режиме имитационного моделирования. В наиболее общем виде инвестиционный проект Р представляет собой следующую модель:

P={ICj, CFk, n, r}, (1.8)

где ICj – инвестиция в j-ом году (j=1,2…,m);

CFk–приток (отток) средств в k-ом году (k=1,2,…,n);

n–продолжительность проекта;

r – коэффициент дисконтирования.

Инвестиционные проекты, анализируемые в процессе проектирования бюджета капиталовложений, имеют определенную логику.

С каждым инвестиционным проектом принят связывать денежный поток, элементы которого представляют собой или чистые оттоки, или чистые притоки средств; в данном случае под чистым оттоком средств в k-ом году понимают превышение текущих денежных затрат по проекту над текущими денежными поступлениями (соответственно, при обратном соотношении имеет место чистый приток); иногда в анализе используется не денежный поток, а последовательность прогнозируемых значений чистой годовой прибыли, которую генерирует проект.

Чаще всего анализ ведется по годам, хотя это ограничение не является безусловным ли обязательным; другими словами, анализ можно проводить по равным базовым периодам любой продолжительности (месяц, квартал, год, пятилетка и т.д.), необходимо лишь помнить об увязывании величин элементов денежного потока, процентной ставки и длины этого периода.

Предполагается, что весь объем инвестиций делается в конце года, который предшествует первому году генерируемого проектом притока средства, хотя в принципе инвестиции могут делаться на протяжении ряда следующих лет.

Приток (отток) средств имеет место в конце очередного года.

Коэффициент дисконтирования, используемые для оценки проектов с помощью методов, основанных на дисконтированных оценках, должен соответствовать длине периода, заложенного в основу инвестиционного проекта.

Критерии, которые используются в анализе инвестиционной деятельности, можно подразделить на две группы в зависимости от того учитывается или нет временной параметр: 1) основанные на дисконтированных оценках; 2) основанные на учетных оценках. К первой группе относятся критерии:

- чистый приведенный эффект (Net Present Value, NPV);

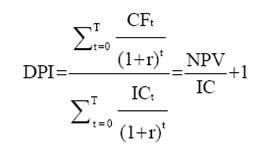

- индекс рентабельности инвестиции (Probability Index, PI);

- внутренняя норма прибыли (Internal Rate of Return, IRR);

- модифицированная внутренняя норма прибыли (Modified Internal Rate of Return, MIRR);

- дисконтированный срок окупаемости инвестиции (Discounted Payback Period, DPP).

Ко второй группе относятся критерии:

- срок окупаемости инвестиции (Payback Period, PP);

- коэффициент эффективности инвестиции (Accounting Rate of Return, ARR).

Похожие работы

... = (105510/1500 - 105510/2000) = 17,6 руб. /т Сводный подсчет резервов возможного снижения себестоимости 1 тонны цемента приведен в таблице 11. Сводный подсчет эффективности инвестиционных проектов за счет снижения себестоимости 1 тонны цемента. № п/п Вид резерва Сумма, руб. 1. 2. Сокращение затрат на технологическое топливо в результате перевода цементного завода с мазута ...

... в 1994 г., Госстроем России, Минэкономики, Минфином и Госкомпромом России были разработаны и утверждены для практического применения Методические рекомендации по оценке эффективности инвестиционных проектов и их отбору для финансирования. Официальность указанных рекомендаций была обусловлена обязательностью учета при оценке эффективности инвестиционных проектов требований природопользования и ...

... денежных потоков в год (15% на все 10 млрд. руб. инвестиций), т. е. использоваться с рентабельностью не менее 18,75%. Глава 3. Методы оценки эффективности инвестиционных проектов. 3.1 Российский опыт оценки эффективности инвестиционных проектов. В период плановой экономики действовала официально утвержденная методика определения экономической эффективности капитальных вложений. Согласно ей ...

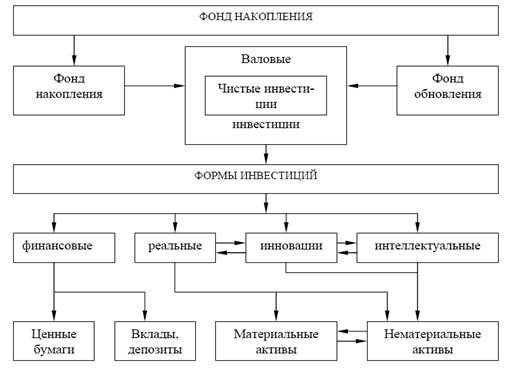

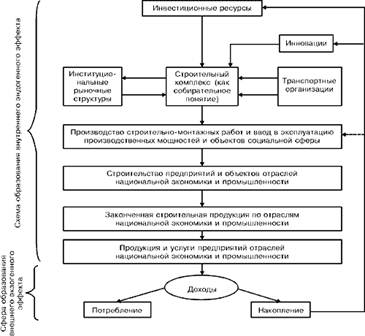

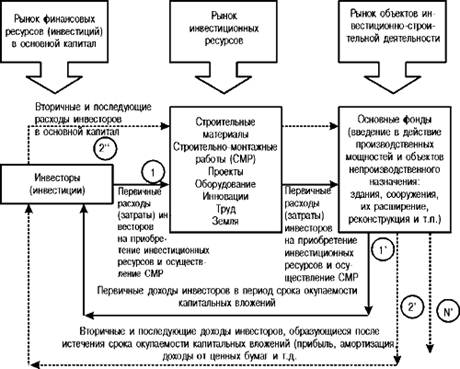

... средств. Завершая рассмотрение общей схемы кругооборота инвестиций в основной капитал, следует отметить, что она в принципе остается одинаковой для конкретного объекта (эффективного инвестиционного проекта), их совокупности, отрасли, национальной экономики в целом, а также таких естественных монополий. Возмещение основного капитала должно совершаться в условиях постоянного азвития научно- ...

0 комментариев