Навигация

Метод расчета чистого приведенного эффекта

1.2.1 Метод расчета чистого приведенного эффекта

В основе данного метода заложено следование основной целевой установке, обусловленной собственниками компании - повышение ценности фирмы, количественной оценкой которой служит ее рыночная стоимость. Тем не менее, принятие решений по инвестиционным проектам наиболее частое инициируется и осуществляется не собственниками компании, а ее управленческим персоналом. Предполагается, что цель собственников и цель высшего управленческого персонала конгруэнтны.

Этот метод основан на сопоставлении величины исходной инвестиции (IC) с общей суммой дисконтированных чистых денежных поступлений, генерированных ею на протяжении прогнозируемого периода. Поскольку приток средств распределен во времени, он дисконтируется с помощью коэффициента r, устанавливаемого инвестором самостоятельно исходя из ежегодного процента возвращения, который он хочет или может иметь на инвестированный им капитал. Допустимым делается прогноз о том, что инвестиция (IC) будет генерировать на протяжении n лет годовые доходы в размере Р1, Р2, …, Рn. Общая накопленная величина дисконтированных доходов (Present Value, PV) и чистый приведенный эффект (Net Present Value, NPV= ЧДД -чистый дисконтированный доход) соответственно рассчитываются по формулам:

![]() (1.9)

(1.9)

![]() (1.10)

(1.10)

Если NPV>0, то проект следует принять; если NPV<0, то проект следует отвергнуть; если NPV=0, то проект ни прибыльный, ни убыточный. Дадим экономическое трактование критерия NPV с позиции собственников компании, которая по сути и определяет логику критерия NPV:

- если NPV<0, то в случае принятия проекта ценность компании уменьшится, то есть собственники компании понесут убыток;

- если NPV=0, то в случае принятия проекта ценность компании не изменится, то есть благосостояние ее собственников останется на бывшем уровне;

- если NPV<0, то в случае принятия проекта ценность компании, а, следовательно, и благосостояние его собственников увеличится.

Проект при NPV=0 имеет дополнительный аргумент в свою пользу – в случае реализации проекта благосостояние собственников компании не изменится, но в то же время объемы производства возрастут, то есть компания увеличится в масштабах.

При прогнозировании доходов по годам необходимо по возможности учитывать все виды поступлений как производственного, так и непроизводствен-ного характера, которые могут быть ассоциированы с данным проектом.

Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов на протяжении m лет, то формула для расчета NPV (с учетом введения коэффициента инфляции) модифицируется следующим образом:

![]() (1.11)

(1.11)

где j – прогнозируемый средний уровень инфляции.

Если инвестирование осуществлено на кредитной основе с ежегодным изъятием части инвестированных средств из полученных доходов и возврата их кредитору, то формула (3.6) преобразуется как :

![]() (1.12)

(1.12)

При этом разделяется та часть денежного потока Рк, которая остается у реализатора инвестиционного проекта и часть изымаемой инвестиции, которая возвращается инвестору при кредитном вложении средств. Это позволяет разделить сложные инвестиции , состоящие из инвестирования в проект собственного капитала владельцами предприятия и кредитного инвестирования банков, когда внесенная сумма инвестиции постепенно изымается и полученный ежегодный эффект Рк относится к уменьшаемой сумме внешних инвестиций.

При расчете NPV, как правило, используется постоянная ставка дисконтирования, однако при некоторых обстоятельствах, например, при ожидании изменение уровня учетных ставок, могут использоваться индивидуали-зированные по годам коэффициенты дисконтирования. Если в ходе имитацион-ных расчетов приходится применять разные коэффициенты дисконтирования, то формула (2.6 ) не применяется, и проект приемлемый при постоянной учетной ставке может стать неприемлемой.

Показатель NPV отражает прогнозную оценку изменения экономического потенциала коммерческой организации в случае принятия рассмотренного проекта. Этот показатель аддитивен в пространственно-временном аспекте, то есть NPV разных проектов можно подытоживать. Это очень важное свойство, которое выделяет этот критерий из всех других , что разрешает использовать его в качестве основного при анализе оптимальности инвестиционного портфеля.

1.2.2. Метод расчета индекса доходности (ІД) инвестицииИндекс доходности (ІД) представляет собой отношение суммы эффектов(чистых доходов) к размеру капиталовложений:

![]() (1.13)

(1.13)

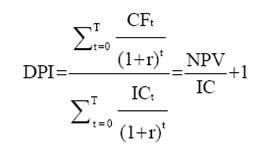

Дисконтированный индекс доходности (ІДД) представляет собой отношение суммы дисконтированных приведенных эффектов к размеру суммы дисконтированных капиталовложений:

![]() (1.14)

(1.14)

где Зt – затраты на t-ому шаге при условии, что в них не входят капиталовложения;

Rt – доходы на t-ому шаге ;

К – сумма капиталовложения, которая ,возможно, дисконтировалось при временном инвестировании.

Индекс доходности тесно связанный с ЧДД: если ЧДД положительный, то ІД >1, и наоборот. Таким образом, если ІД>1, то проект эффективен, а если же ІД<1, то неэффективен.

Похожие работы

... = (105510/1500 - 105510/2000) = 17,6 руб. /т Сводный подсчет резервов возможного снижения себестоимости 1 тонны цемента приведен в таблице 11. Сводный подсчет эффективности инвестиционных проектов за счет снижения себестоимости 1 тонны цемента. № п/п Вид резерва Сумма, руб. 1. 2. Сокращение затрат на технологическое топливо в результате перевода цементного завода с мазута ...

... в 1994 г., Госстроем России, Минэкономики, Минфином и Госкомпромом России были разработаны и утверждены для практического применения Методические рекомендации по оценке эффективности инвестиционных проектов и их отбору для финансирования. Официальность указанных рекомендаций была обусловлена обязательностью учета при оценке эффективности инвестиционных проектов требований природопользования и ...

... денежных потоков в год (15% на все 10 млрд. руб. инвестиций), т. е. использоваться с рентабельностью не менее 18,75%. Глава 3. Методы оценки эффективности инвестиционных проектов. 3.1 Российский опыт оценки эффективности инвестиционных проектов. В период плановой экономики действовала официально утвержденная методика определения экономической эффективности капитальных вложений. Согласно ей ...

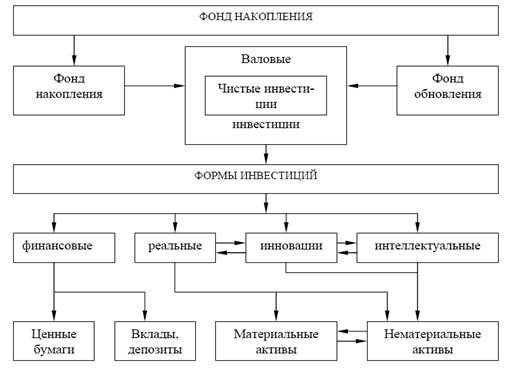

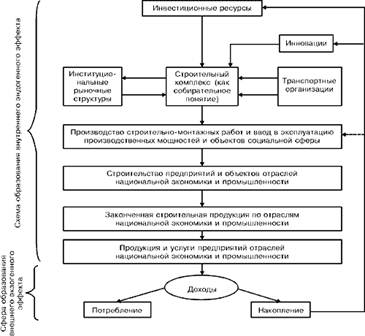

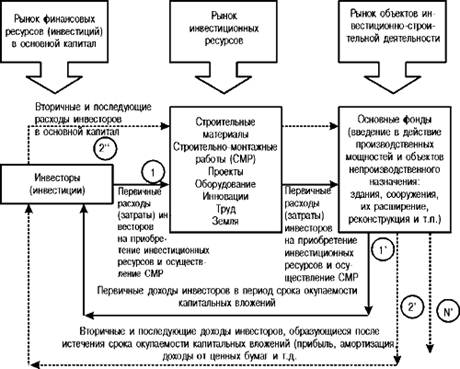

... средств. Завершая рассмотрение общей схемы кругооборота инвестиций в основной капитал, следует отметить, что она в принципе остается одинаковой для конкретного объекта (эффективного инвестиционного проекта), их совокупности, отрасли, национальной экономики в целом, а также таких естественных монополий. Возмещение основного капитала должно совершаться в условиях постоянного азвития научно- ...

0 комментариев