Навигация

Метод определения срока окупаемости инвестиций

1.2.3 Метод определения срока окупаемости инвестиций

Срок окупаемости – это минимальный временной интервал (от начала осуществления проекта), за пределами которого интегральный эффект становится положительной и остается таким в дальнейшем. Метод определения срока окупаемости инвестиций есть одним из простейших и наиболее распространен-ных в мировой аналитической практике. Порядок расчета срока окупаемости (СО) зависит от равномерности распределения прогнозируемых доходов от инвестиции. Если прибыль по годам распределена равномерно, то

![]() (1.15)

(1.15)

где К – одноразовые капитальные затраты; Д – ежегодная прибыль от капитала.

В случае неравномерного распределения прибыли СО рассчитывается прямым подсчетом числа (квартал, месяц), на протяжении которого инвестиция будет погашена кумулятивным доходом. Тогда

![]()

где n – количество лет; К – капитальные затраты.

Некоторые специалисты при расчете показателя СО рекомендуют учитывать временной аспект. В этом случае в расчет принимаются дисконтированные денежные потоки, а соответствующая формула для расчета дисконтированного срока окупаемости (ДСО) имеет вид:

![]() , при котором

, при котором ![]() ( 1.16 )

( 1.16 )

Очевидно, что в случае дисконтирования срок окупаемости увеличивается, то есть всегда ДСО>СО. Другими словами, проект приемлемый по критерию СО может оказаться неприемлемым по критерию ДСО.

1.2.4 Метод расчета внутренней нормы доходности (ВНД) инвестиции

Внутренняя норма доходности (ВНД) представляет собой норму дисконта (d), при которой размер приведенных эффектов равняется приведенным капиталовложениям и определяется решением уравнения:

![]() (1.17)

(1.17)

Определение ВНД инвестиционного проекта дает ответ на вопрос , является ли он эффективным при определенной заданной норме дисконта (d). ВНД проекта определяется в процессе расчета и потом сравнивается с ожидаемой инвестором нормой дохода на вложенный капитал. Если ВНД равняется необхо-димой инвестору норме дохода на капитал или больше таковой, инвестиции в данный проект есть оправданными, и может рассматриваться вопрос о его приня-тии. В противоположном случае инвестор может отказаться принять проект.

Экономическое содержание критерия ВНД состоит в следующем: коммерческая организация может принимать любое решение инвестиционного характера, уровень рентабельности которого не ниже текущего значения показателя «цена капитала» r, под последним понимается или d (норма дисконта), если источник средств точно не идентифицирован, или цена целевого источника, если таковой есть. Именно с показателем r сравнивается критерий ВНД, рассчитанный для конкретного проекта, при этом связь между ними такова:

Если ВНД> r, то проект следует принять;

ВНД< r, то проект следует отвергнуть;

ВНД = r, то проект ни прибылен, ни убыточен.

Независимо от того, с чем сравнивается ВНД проекта , очевидно одно: если его ВНД больше некоторой предельной величины, то проект принимается; поэтому при прочих равных условиях, как правило, большее значение ВНД считается наилучшим.

Практическое применение данного метода усложнено, если в распоряжении аналитика нет специализированного финансового калькулятора. В этом случае применяется метод последовательных итераций с использованием табулированных значений дисконтированных множителей. Для этого с помощью таблиц выбираются два значения коэффициента дисконтирования r1<r2 таким образом, чтобы в интервале (r1, r2) функция ЧДД=f(r ) изменяла свое значение с «+» на «-» ли с «-» на «+». Дале применяют формулу

![]() (1.18)

(1.18)

где r1 - значение табулированного коэффициента дисконтирования, при котором

f(r1)>0 (f(r1)<0)); r2 - значение табулированного коэффициента дисконтирования, при котором f(r2)<0 (f(r2)>0)).

1.2.5 Метод расчета коэффициента рентабельности(эффективности) инвестиций (КЕІ, ДКЕI)Расчет коэффициента эффективности инвестиций – это, в принципе, тоже, что и расчет рентабельности инвестиций. Коэффициент эффективности инвестиций (КЕІ) может определяться без дисконтирования затрат и доходов. Тогда он не учитывает временную составляющую часть денежных потоков, то есть не делает разности между проектами, которые имеют одинаковую сумму прибыли, но генерируют ее на протяжении разных периодов.

По этому методу КЕІ определяется так:

![]() (1.19)

(1.19)

где ЧП – чистая прибыль (балансовая прибыль минус отчисление в бюджет);

ЛВ – ликвидационная стоимость проекта.

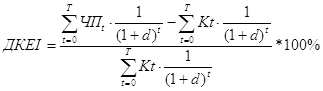

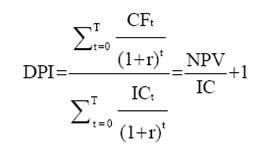

Лучшее все же таки определять модифицированное значение дисконтированного коэффициента эффективности инвестиций ДКЕІ, применяя дисконтирование к денежным потокам:

(1.20)

(1.20)

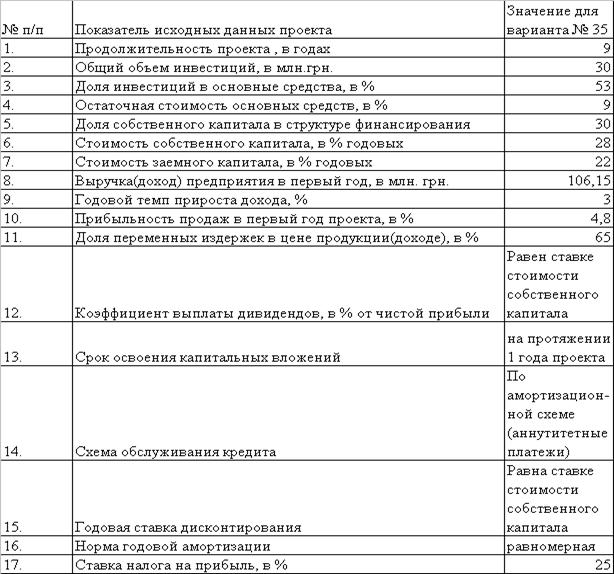

2. Расчет эффективности инвестиционного проекта № 35

2.1 Исходные данные

Расчеты эффективности инвестиционного проекта выполнены в среде «электронных таблиц» EXCEL-2000 способом создания взаимосвязанных алго-ритмов вычисления в выходных таблицах 2.1 -2.9, разработанных в соответствии с методическими указаниями

Таблица 2.1

Исходные данные проекта

2.2 Инвестиционные потребности

Таблица 2.2

Инвестиционные потребности проекта

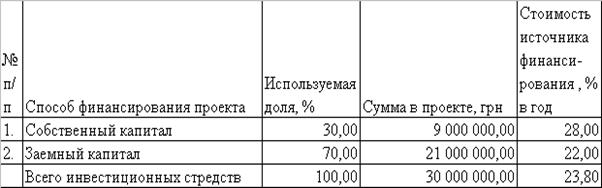

2.3 Источники финансирования

Таблица 2.3

Источники финансирования проекта и расчет средней стоимости финансирования

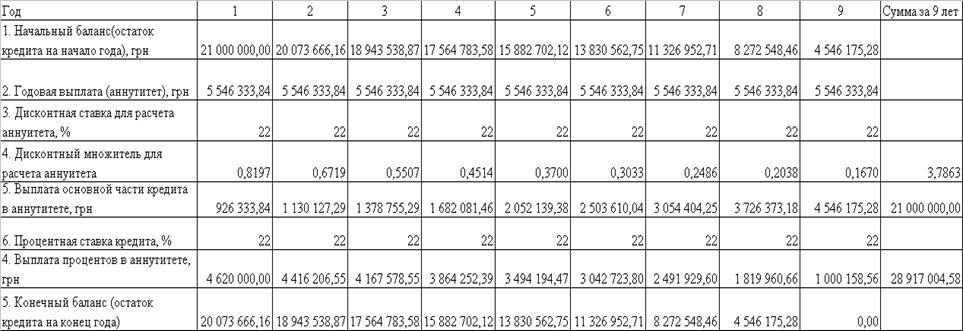

2.4 Составление графика обслуживания кредитного долга

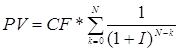

В проекте принимается амортизационная схема годовой выплаты по кредит-ному долгу, т.е. ежегодная сумма выплаченного основного долга и процентом за использование остатка основного долга – постоянна. Расчет указанной постоян-ной суммы основан на понятии аннуитета.

Аннуитетом называется серия одинаковых сумм платежей , совершенных последовательно через фиксированные интервалы времени начисления процент-ных ставок на предыдущие платежи за определенное количество лет.

Сегодняшняя стоимость вносимых аннуитетных платежей, прошедших процентное начисление за разное последовательное количество периодов N опре-деляется по формуле:

(2.1)

(2.1)

где СF – cумма периодического платежа, при этом последний платеж вносится по окончанию N – периодов начисления процентов I . Формула (2.1) предполагает равенство периодов начисления процентной ставки и расчетных периодов N ( то есть годовая процентная ставка и ежегодное начисление процентов).

Таблица 2.4

График обслуживания кредитного долга

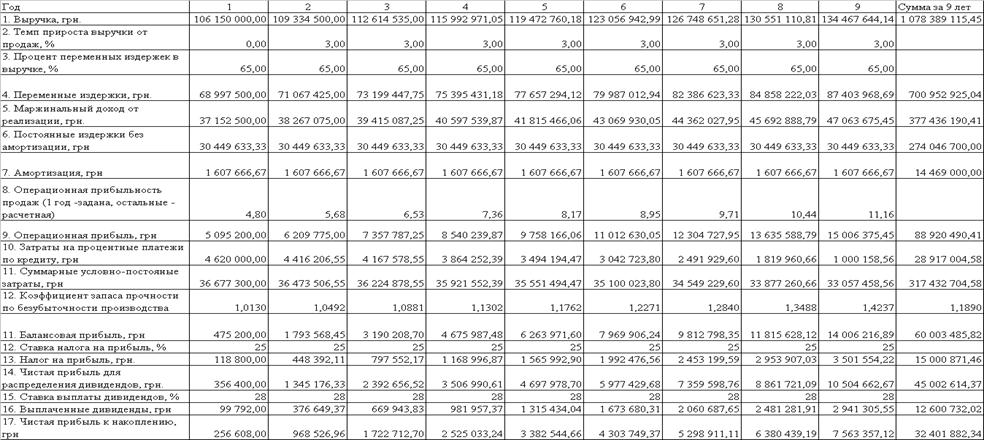

2.5. Прогноз прибыли – операционная деятельность

Таблица 2.5

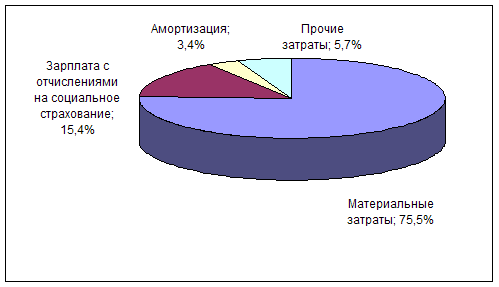

Прогнозирование операционных затрат и прибыли

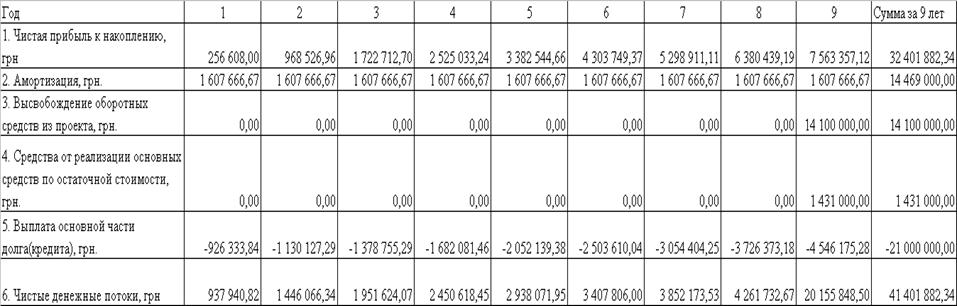

2.6. Прогноз денежных потоков – финансовая деятельность

Таблица 2.6

Прогнозирование денежных потоков – финансовая деятельность

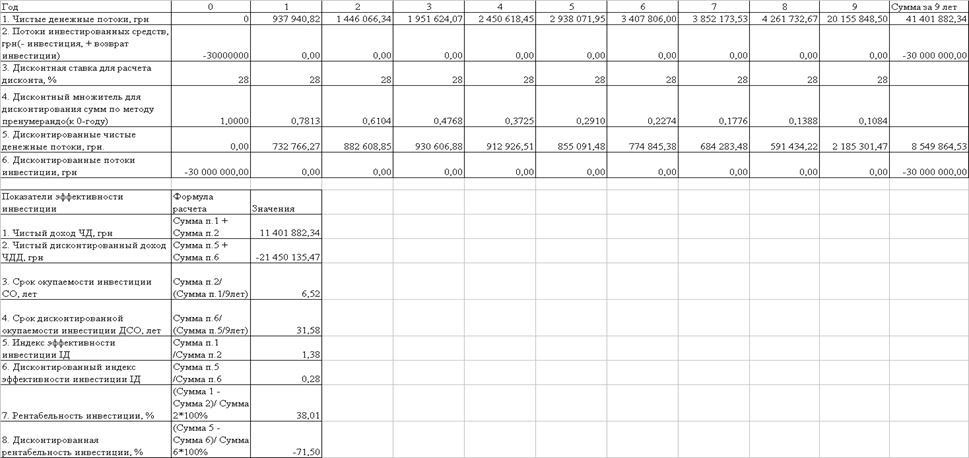

2.7. Расчет показателей эффективности инвестиционного проекта

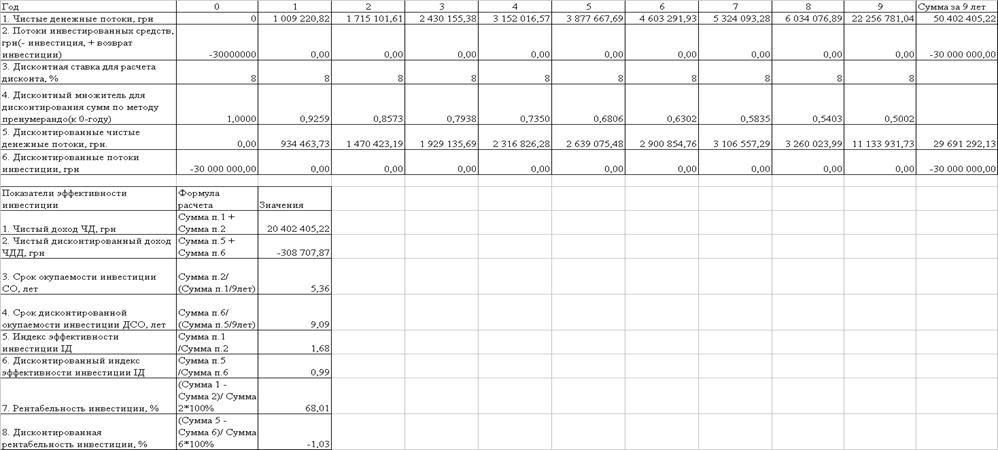

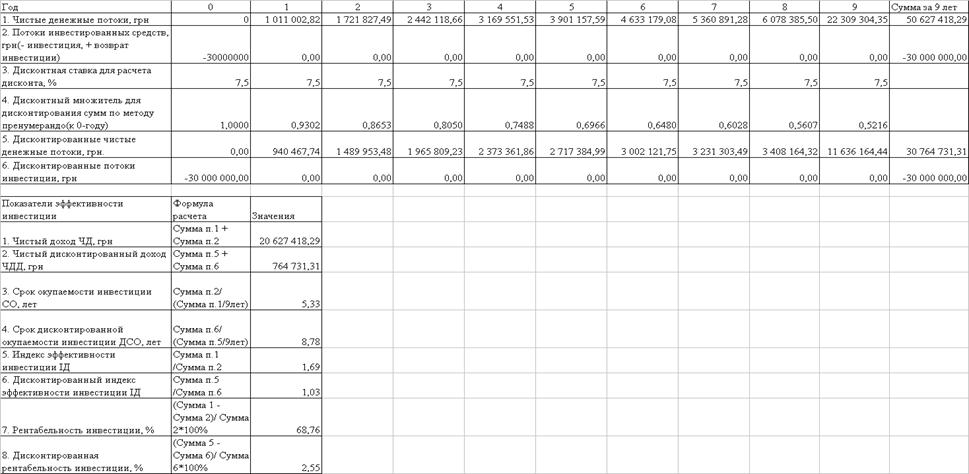

Таблица 2.7

Показатели эффективности инвестиционного проекта при исходной ставке стоимости капитала

2.8. Расчет внутренней нормы доходности капитала инвестиционного проекта

Таблица 2.8

Вариация №1 ставкой стоимости капитала для поиска внутренней нормы доходности проекта

Таблица 2.9

Вариация №2 ставкой стоимости капитала для поиска внутренней нормы доходности проекта

По результатам вариационных расчетов табл.2.8,2.9, выполненных в среде «электронных таблиц» EXCEL-2000, рассчитываем внутреннюю норму доходности проекта по формуле :

![]()

ВЫВОДЫ

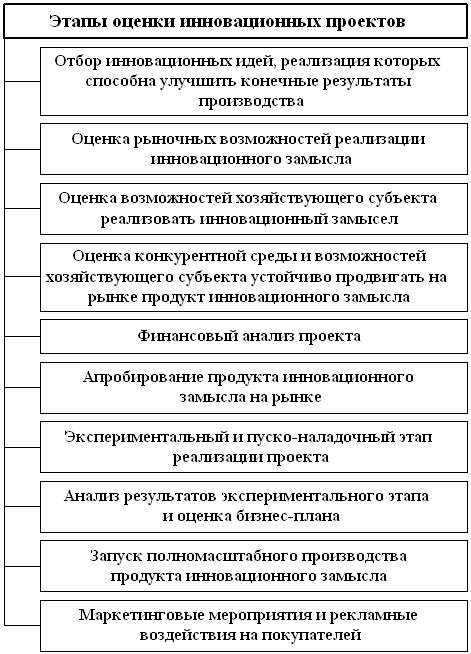

В данной работе выполнена часть проектного анализа инвестиционной привлекательности бизнес-плана проекта – финансовый анализ проекта на основе исходных данных варианта № 35 .

Как видно из анализа результатов расчетов по варианту исходных данных

бизнес-плана проекта (дисконтная норма дохода на капитал – 28 %) по алгоритмам принятого проектного решения :

- чистый фактический доход ЧД = 11 401 882,34 грн.

- приведенный чистый дисконтированный доход ЧДД ( минус дисконтированная сумма инвестиции) = -21 450 135,47 грн. ( <<< 0) ;

- Коэффициент рентабельности инвестиций КЕІ = 38,01 % ;

- Дисконтированный коэффициент рентабельности инвестиций ДКЕІ = -71,5 % ( намного меньше нормы дисконтного процента 28%);

- Индекс доходности ІД = 1,38 ( > 1);

- Индекс дисконтированной доходности ІДД = 0,28 ( < 1)

- Срок окупаемости затрат СО = 6,52 лет ( меньше жизненного цикла проекта – 9 лет);

- Дисконтированный срок окупаемости затрат ДСО = 31,58 лет ( намного больше жизненного цикла проекта – 9 лет);

- Внутренняя норма доходности ВНД = 7, 856 % ( что намного ниже нормы стоимости капитала 28 % );

Таким образом, инвестирование в проект при исходных данных варианта №35 является невыгодным по сравнению с прогнозной альтернативной доход-ностью капитала предприятия и должно быть отвергнуто.

Анализ точек безубыточности проекта показал, что в первом году внедрения реализуется минимальный запас безопасности 1,013, который увеличивается до 1,424. Средний запас безопасности проекта по безубыточности составляет 1,189 и является ниже нормативных требований (> 1,3 -1,5).

ПЕРЕЧЕНЬ ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Бандурка О.М., Коробов М.Я., Орлов П.І., Петрова К.Я. Фінансова діяльність підприємства – Київ, “Либідь”, 1998

2. Закон України “Про оподаткування прибутку підприємств” // від 28 грудня 1994 року N 334/94-ВР( станом актуальних змін на 16 січня 2003 року N 429-IV)

3. Економіка підприємства.Підручник в 2-х томах.Під ред.С.Ф.Покропивного К.:вид-во “Хвиля-прес”, 1995

4. Ковалев В.В. Методы оценки инвестиционных проектов, Москва, «Финансы и статистика», 1998

5. Липсиц И.В., Косов В.В. Инвестиционный проект: методы подготовки и анализа. – М.: «БЕК», 1996.

6. Тян Р.Б., Холод Б.І., Ткаченко В.А. Управління проектами.– Д.: ДАУБП, 2000

7. Тян Р.Б. Планирование деятельности предприятия.– К.: МАУП, 1999.

8. Финансовый менеджмент. Учебник для вузов/ под.ред. Г.Поляка. – Москва, «Финансы»,1997

9. Фінанси підприємств.Підручник /За ред.А.М.Поддєрьогіна – К.:КНЕУ,2000

Похожие работы

... = (105510/1500 - 105510/2000) = 17,6 руб. /т Сводный подсчет резервов возможного снижения себестоимости 1 тонны цемента приведен в таблице 11. Сводный подсчет эффективности инвестиционных проектов за счет снижения себестоимости 1 тонны цемента. № п/п Вид резерва Сумма, руб. 1. 2. Сокращение затрат на технологическое топливо в результате перевода цементного завода с мазута ...

... в 1994 г., Госстроем России, Минэкономики, Минфином и Госкомпромом России были разработаны и утверждены для практического применения Методические рекомендации по оценке эффективности инвестиционных проектов и их отбору для финансирования. Официальность указанных рекомендаций была обусловлена обязательностью учета при оценке эффективности инвестиционных проектов требований природопользования и ...

... денежных потоков в год (15% на все 10 млрд. руб. инвестиций), т. е. использоваться с рентабельностью не менее 18,75%. Глава 3. Методы оценки эффективности инвестиционных проектов. 3.1 Российский опыт оценки эффективности инвестиционных проектов. В период плановой экономики действовала официально утвержденная методика определения экономической эффективности капитальных вложений. Согласно ей ...

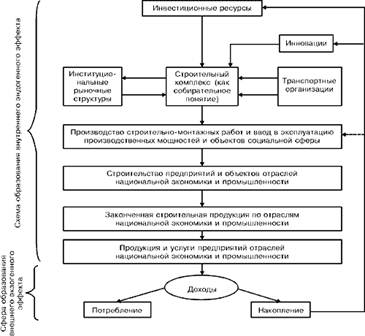

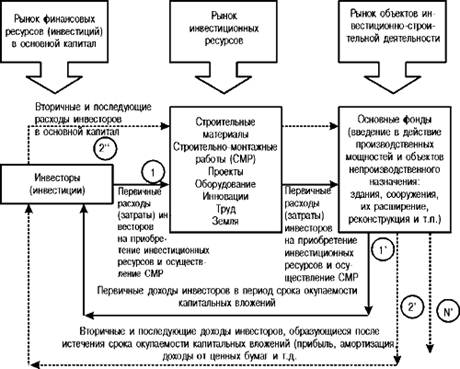

... средств. Завершая рассмотрение общей схемы кругооборота инвестиций в основной капитал, следует отметить, что она в принципе остается одинаковой для конкретного объекта (эффективного инвестиционного проекта), их совокупности, отрасли, национальной экономики в целом, а также таких естественных монополий. Возмещение основного капитала должно совершаться в условиях постоянного азвития научно- ...

0 комментариев