Навигация

Анализ ликвидности предприятия

4 Анализ ликвидности предприятия

Потребность в анализе ликвидности предприятия возникает в условиях рынка в связи с усилением финансовых ограничений и необходимостью оценки кредитоспособности предприятия. Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств.

Ликвидность активов - величина, обратная ликвидности баланса по времени превращения активов в денежные средства. Чем меньше требуется времени, чтобы данный вид активов обрел денежную форму, тем выше его ликвидность.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

В зависимости от степени ликвидности, то есть скорости превращения в денежные средства, активы предприятия разделяются на следующие группы:

А1) наиболее ликвидные активы - денежные средства предприятия и краткосрочные финансовые вложения ( ценные бумаги ):

А105 = 208694

А106 = 105081

Наиболее ликвидные активы снизились в 2006 году.

А2) быстро реализуемые активы - дебиторская задолженность и прочие активы. Итог группы получается вычитанием из итога раздела ∆∆∆ актива величины наиболее ликвидных активов. Желательно также, использовав данные бухгалтерского учета, вычесть расходы, не перекрытые средствами фондов и целевого финансирования, и расчеты с работниками по полученным ими ссудам.

Расходы, не перекрытые средствами фондов и целевого финансирования, а также превышение величины расчетов с работниками по полученным ими ссудам над величиной ссуд банка для рабочих и служащих представляют собой иммобилизацию оборотных средств ( часть превышения расчетов над ссудами банка, обусловленная выдачей ссуд работников за счет средств специальных фондов предприятия, сокращается при вычитании иммобилизации из величины источников собственных средств ). В случае обнаружения в ходе внутреннего анализа иммобилизации по статьям прочих дебиторов и прочих активов на ее величину также уменьшается итог быстро реализуемых активов:

А205 = 31277

А206 = 104772

В 2006 году по сравнению с 2005 годом быстро реализуемые активы возросли более чем в три раза.

А3) медленно реализуемые активы - статьи раздела ∆∆ актива « Запасы и затраты « ( за исключением « Расходов будущих периодов « ), а также статьи из раздела 1 актива баланса « Долгосрочные финансовые вложения « (уменьшенные на величину вложений в уставные фонды других предприятий) и « Расчеты с учредителями«:

А305 = 24349

А306 = 33863

В 2006 году по сравнению с 2005 годом медленно реализуемые активы возросли.

А4) труднореализуемые активы - статьи раздела 1 актива баланса « Ос-новные средства и иные внеоборотные активы «, за исключением статей этого раздела, включенных в предыдущую группу, а также убытки.

А405 = 58619 + 134992 = 193611

А406 = 57169 + 142655 = 200624

За счет начисления амортизации на основные средства, их остаточная стоимость в 2006 году по сравнению с 2005 годом снизилась, что привело в целом к снижению труднореализуемых активов.

Поскольку из итога раздела 1 вычитается только часть суммы, отраженной по статье « Долгосрочные финансовые вложения «, в составе труднореализуемых активов учитываются вложения в уставные фонды других предприятий.

Пассивы баланса группируются по степени срочности их оплаты:

П1) наиболее срочные обязательства - к ним относятся кредиторская задолженность (статьи раздела ∆∆ пассива баланса «Расчеты и прочие пассивы»), а также ссуды, не погашенные в срок.

В составе наиболее срочных обязательств ссуды для рабочих и служащих учитываются лишь в размере превышения над величиной расчетов с работниками по полученным ими ссудам - это превышение означает использование целевых ссуд банка не по назначению и поэтому должно быть обеспечено наиболее ликвидными активами для срочного погашения:

П105 = 348172 + 35000 = 383172

П106 = 333665 + 35116 = 368781

Наиболее срочные обязательства снизились. Это благотворный фактор с точки зрения улучшения ликвидности баланса.

П2) краткосрочные пассивы - краткосрочные кредиты и заемные средства:

П205 = 0

П206 = 0

П3) долгосрочные пассивы - долгосрочные кредиты и заемные средства

П305 = 0

П306 = 0

Предприятие не имело за 2 рассматриваемых года краткосрочных и долгосрочных кредитов и заемных средств.

П4) постоянные пассивы - статьи раздела 1 пассива баланса «Источники собственных средств». Для сохранения баланса актива и пассива итог данной группы уменьшается на сумму иммобилизации оборотных средств по статьям раздела ∆∆∆ актива и величины по статье «Расходы будущих периодов» раздела ∆∆ актива и увеличивается на стр. 725 - 750:

П405 = 74759

П406 = 74759

Постоянные пассивы не изменились.

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место соотношения:

1. А1 ∆ П1

А105 = 208694 ∆ П105 = 383172

А106 = 105081 ∆ П106 = 368781

2. А2 ∆ П2

А205 = 31277 ∆ П205 = 0

А206 = 104772 ∆ П206 = 0

3. А3 ∆ П3

А305 = 24349 ∆ П305 = 0

А306 = 33863 ∆ П306 = 0

4. А4 ∆ П4

А405 = 193611 ∆ П405 = 74759

А406 = 200624 ∆ П406 = 74759

Выполнение первых трех неравенств с необходимостью влечет выполнение и четвертого неравенства, поэтому практически существенным является сопоставление итогов первых трех групп по активу и пассиву. Четвертое неравенство носит « балансирующий» характер, и в то же время оно имеет глубокий экономический смысл: его выполнение свидетельствует о соблюдении минимального условия финансовой устойчивости - наличия у предприятия собственных оборотных средств.

В данном случае, когда несколько неравенств имеют знак, противоположный зафиксированному в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком по другой группе, хотя компенсация при этом имеет место лишь по стоимостной величине, поскольку в реальной платежной ситуации менее ликвидные активы не могут заменить более ликвидные.

Анализ ликвидности баланса оформляется в виде таблицы ( табл. 10 ).

Таблица 10

Анализ ликвидности баланса ( тыс. руб. )

| АКТИВ | На начало 2006 г. | На конец 2006 г. | ПАССИВ | На начало 2006 г. | На конец 2006 г. | Платежный излишек или недостаток | |

| начало 2006 г. | конец 2006 г. | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1. А1 | 208694 | 105081 | 1. П1 | 383172 | 368781 | -174478 | -263700 |

| 2. А2 | 31277 | 104772 | 2. П2 | 0 | 0 | 31277 | 104772 |

| 3. А3 | 24349 | 33863 | 3. П3 | 0 | 0 | 24349 | 33863 |

| 4. А4 | 193611 | 200624 | 4. П4 | 74759 | 74759 | 118852 | 125065 |

| БАЛАНС | 457931 | 443540 | БАЛАНС | 457931 | 443540 | x | x |

В графах 2, 3, 5, 6 этой таблицы даны итоги групп актива и пассива, вычисляемые на начало и конец отчетного периода. В графах 7 и 8 представлены абсолютные величины платежных излишков или недостатков на начало и конец отчетного периода.

Сопоставление наиболее ликвидных средств и быстро реализуемых активов с наиболее срочными обязательствами и краткосрочными пассивами позволяет выяснить текущую ликвидность, которая в данном случае в 2005 как и в 2006 году более чем неудовлетворительная. Сравнение же медленно реализуемых активов с долгосрочными и среднесрочными пассивами отражает перспективную ликвидность. Текущая ликвидность свидетельствует о платежеспособности (или неплатежеспособности) предприятия на ближайший к рассматриваемому моменту промежуток времени.

Перспективная ликвидность представляет собой прогноз платежеспособности на основе сравнения будущих поступлений и платежей ( из которых в соответствующих группах актива и пассива представлена, конечно, лишь часть, поэтому прогноз достаточно приближенный ). Перспективная ликвидность в 2006 году улучшилась.

Проводимый по изложенной схеме анализ ликвидности баланса является приближенным и по той причине, что соответствие степени ликвидности активов и сроков погашения обязательств в пассиве намечено ориентировочно. Это обусловлено ограниченностью информации, которой располагает аналитик, проводящий внешний анализ на основе бухгалтерской отчетности. Для уточнения результатов анализа требуются специальные методы, корректирующие показатели представленной методики. Анализ, проводимый по данной схеме, достаточно полно представляет финансовое состояние с точки зрения возможностей своевременного осуществления расчетов.

Ликвидность предприятия определяется и с помощью ряда финансовых коэффициентов, различающихся набором ликвидных средств, рассматриваемых в качестве покрытия краткосрочных обязательств.

1. Коэффициент абсолютной ликвидности (Кал). Данный коэффициент равен отношению величины наиболее ликвидных активов к сумме наиболее срочных обязательств и краткосрочных пассивов. Под наиболее ликвидными активами, как и при группировке балансовых статей для анализа ликвидности баланса, подразумеваются денежные средства предприятия и краткосрочные ценные бумаги. Краткосрочные обязательства предприятия, представленные суммой наиболее срочных обязательств и краткосрочных пассивов, включают: кредиторскую задолженность и прочие пассивы; ссуды, не погашенные в срок; краткосрочные кредиты и заемные средства.

Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время. Нормальное ограничение данного показателя следующее:

Кал ∆ 0,2 - 0,5

Коэффициент абсолютной ликвидности характеризует платежеспособность предприятия на дату состовления баланса.

Кал05 = 208694 / 383172 = 0,54 ∆ 0,2 - 0,5

Кал06 = 105081 / 368781 = 0,28 ∆ 0,2 - 0,5

То есть платежеспособность предприятия на конец 2005 и 2006 годов была вполне удовлетворительная, то есть на 01. 01. 06 года предприятие могло погасить более половины своей краткосрочной задолженности, а на 01. 01. 99 года - чуть более четверти. В 2005 году коэффициент абсолютной ликвидности даже превышал ориентировочно установленные нормы. В 2006 году данный коэффициент снизился почти вдвое ( на 0,26 ), но все равно остался в пределах нормальных значений платежеспособности предприятия.

2. Для вычисления коэффициента критической ликвидности ( Ккл), ( другое название - промежуточный коэффициент покрытия ) в состав ликвидных средств в числитель относительного показателя включаются дебиторская задолженность и прочие активы. Таким образом, величина ликвидных средств в числителе равна итогу раздела ∆∆∆ актива баланса за вычетом иммобилизации оборотных средств по статьям данного раздела ( то есть расходов, не перекрытыми средствами фондов и целевого финансирования, и т. д. ). Коэффициент критической ликвидности отражает прогнозируемые платежные возможности предприятия при условии своевременного проведения расчетов с дебиторами. Оценка нижней нормальной границы данного коэффициента ликвидности выглядит так:

Ккл ∆ 1

Коэффициент критической ликвидности характеризует ожидаемую платежеспособность предприятия на период, равный средней продолжительности одного оборота дебиторской задолженности.

Ккл05 = ( 208694 + 31277 ) / 383172 = 0,63 ∆ 1

Ккл06 = ( 105081 + 104772 ) / 368781 = 0,57 ∆ 1

В 2005 году, возможности предприятия ОАО «ТаГАЗ» при условии своевременного проведения расчетов с дебиторами не на много отличаются от платежных возможностей без учета дебиторской задолженности вследствие ее небольшого значения. Коэффициент ликвидности ниже нормы, а в 2006 году он понизился на 0,06 пункта и также остался меньше единицы, хотя в 2006 году доля дебиторской задолженности возросла, свободные денежные средства уменьшились. Это говорит о том, что в 2005, как и в 2006 году, предприятие не могло выплатить денежные средства своим кредиторам в короткий срок с учетом наиболее ликвидных запасов и дебиторской задолженности. Но так как при условиях нормальной работы предприятия ОАО «ТаГАЗ» кредиторская задолженность погашается путем составления акта приемки - передачи работ (то есть заказчик считает работу выполненной и денежные средства не требуется возвращать), то данная ситуация не носит критического характера и считается в данном случае приемлемой и нормальной при условии качественной работы предприятия.

3. Наконец, если в состав ликвидных средств включаются также запасы и затраты (за вычетом расходов будущих периодов), то получается коэффициент текущей ликвидности ( Ктл ), или коэффициент покрытия. Он равен отношению стоимости всех оборотных (мобильных) средств предприятия к величине краткосрочных обязательств. Коэффициент покрытия показывает платежные возможности предприятия, оцениваемые при условии не только своевременных расчетов с дебиторами и благоприятной реализации готовой продукции, но и продажи в случае нужды прочих элементов материальных оборотных средств.

Коэффициент текущей ликвидности характеризует ожидаемую платежеспособность предприятия на период, равный средней продолжительности одного оборота всех оборотных средств.

Уровень коэффициента покрытия зависит от отрасли производства, длительности производственного цикла, структуры запасов и затрат и ряда других факторов. Нормальным чаще всего считается ограничение:

Ктл ∆ 2

Ктл05 = 264320 / 383172 = 0,70 ∆ 2

Ктл06 = 243716 / 368781 = 0,67 ∆ 2

Но учитывая специфику отрасли - рекламную деятельность, где запасы могут иметь далеко не решающее значение в ходе выполнения работ и удовлетворения потребностей заказчиков, данные значения коэффициента текущей ликвидности в 2005 и 2006 годах удовлетворительны.

В целом же на основе анализов финансовой устойчивости и ликвидности предприятия можно сделать вывод, что предприятие ОАО «ТаГАЗ» находится в неустойчивом состоянии и платежеспособность его низка. Таким образом, к этому предприятию как к деловому партнеру и заемщику в деловом мире будут относится с осторожностью.

Похожие работы

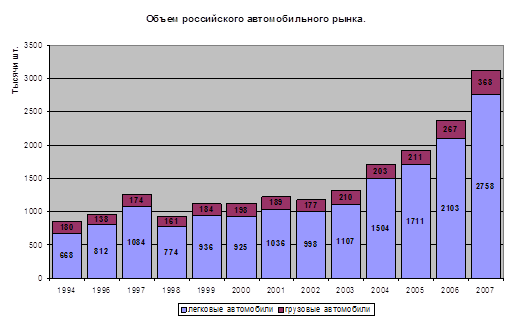

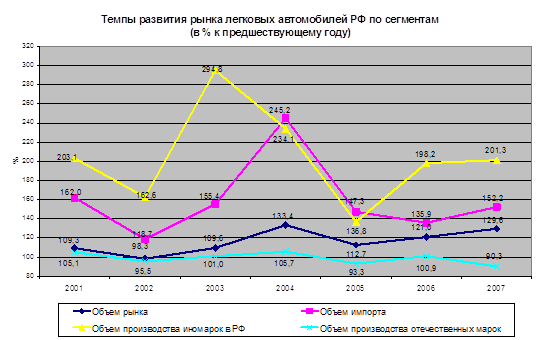

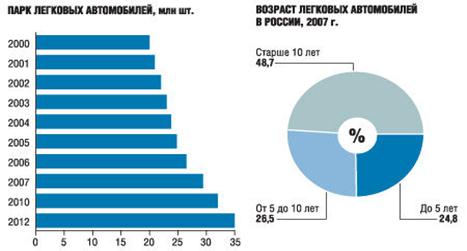

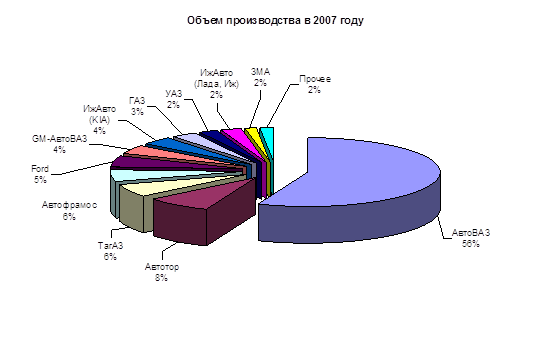

... завод Ford во Всеволожке. Выводы Объем автомобильного рынка России за 2007 год и составил более 50 млрд. долларов США. По объемам продаж российский рынок легковых автомобилей занимает шестое место в мире и третье в Европе. Рынок тяжелых грузовых автомобилей стал крупнейшим в Европе за 2007 год. Рост автомобильной промышленности страны обеспечивается всеми ее секторами, однако далеко не в ...

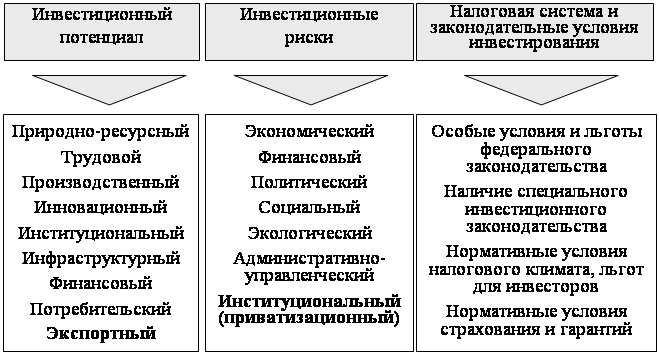

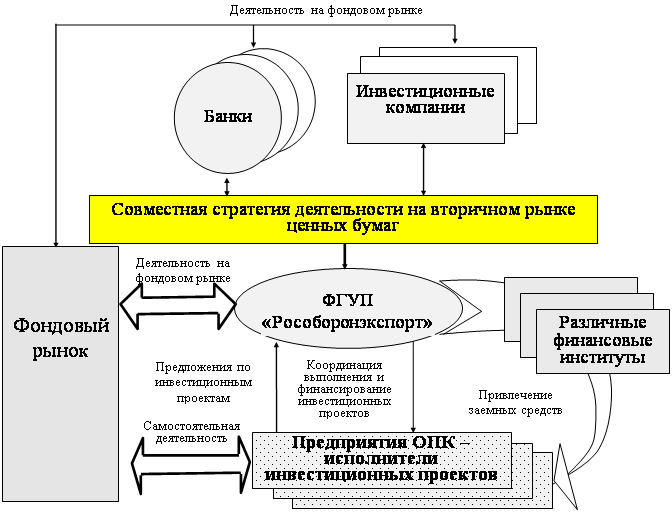

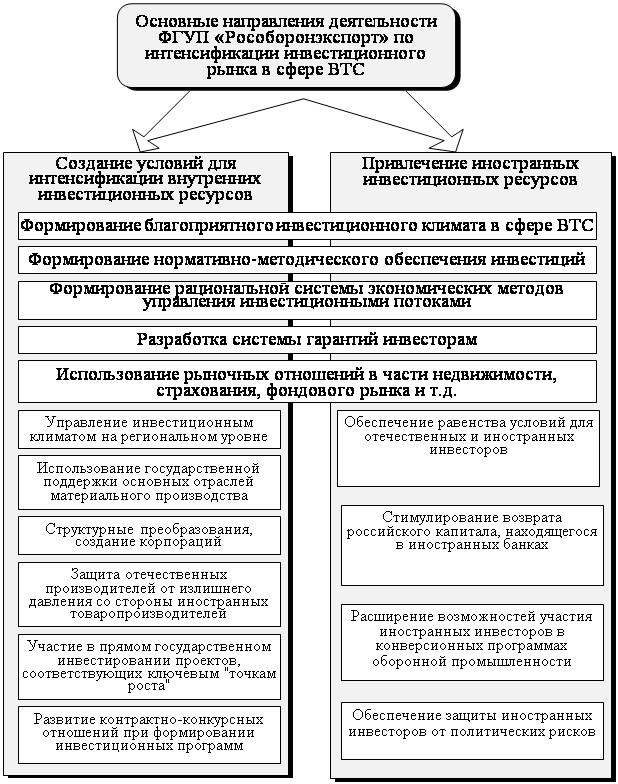

... посредника – ФГУП «Рособоронэкспорт». Все это предполагает необходимость проведения исследований и разработки методического обеспечения оценки государственным посредником инвестиционной привлекательности предприятий – исполнителей контрактов в сфере военно-технического сотрудничества. В результате решения поставленной в диссертационной работе научной задачи автором: 1. Проведен анализ ...

... имеет ряд недостатков, связанных с его неопределенностью. Тем не менее считается важным вспомогательным показателем. В данной работе инвестиционное обеспечение реализации вышеописанной стратегии развития предприятия будет осуществлено по одному из возможных направлений. Это обусловлено тем, что всестороннее обеспечение требует значительно большего объема исходной информации, полноту которого ...

... и другие товары являются конкурентными. Такая конкуренция называется функциональной. II глава. Формирование конкурентных преимуществ АВТОВАЗа, ГАЗа, УАЗа и ТАГАЗа автомобильной отрасли на современном Российском рынке Я хотела бы начать с самой крупной, ведущей и передовой Российской автомобилестроительной компании – с АВТОВАЗа. На данный момент АВТОВАЗ предлагает следующую продукцию: 13 ...

0 комментариев