Навигация

Финансовые риски и методы их расчета

6.1 Финансовые риски и методы их расчета

По определению «Экономической энциклопедии», риск (в экономике и предпринимательстве) — «неопределенность, связанная с принятием решений, реализация которых происходит только с течением времени»

Понятие риска используется в целом ряде наук. Исследования по анализу риска можно найти в литературе по правовым вопросам, психологии, медицине, философии. В каждой случае исследование риска основывается на предмете изучения данной науки и, естественно, опирается на собственные подходы и методы. Такое многообразие направлений исследования риска объясняется многоаспектностью этого явления.

-экономическая сущность финансовых рисков

Целью предпринимательства является получение максимальных доходов при минимальных затратах капитала в условиях конкурентной борьбы. Вместе с тем, при осуществлении любого вида хозяйственной деятельности объективно существует опасность (риск) потерь, объем которых обусловлен спецификой конкретного бизнеса. Риск - это вероятность возникновения потерь, убытков, недопоступлений планируемых доходов, прибыли. Потери, имеющие место в предпринимательской деятельности, можно разделить на материальные, трудовые, финансовые.

Конечно, риска можно избежать, т.е. просто уклониться от мероприятия, связанного с риском. Однако для предпринимателя избежание риска зачастую означает отказ от возможной прибыли. Финансовый риск является одной из наиболее сложных категорий, связанных с осуществлением хозяйственной деятельности, которой присущи следующие основные характеристики.

1) Экономическая природа. Финансовый риск в сфере экономической деятельности предприятия, прямо связан с формированием его доходов и характеризуется возможными экономическими его потерями в процессе осуществления финансовой деятельности.

2) Объективность проявления. Финансовый риск является объективным явлением в функционировании любого предприятия; он сопровождается практическим все виды финансовых операций и все направления его финансовой деятельности.

3) Вероятность реализации. Вероятность категории финансового риска проявляется в том, что рисковое событие может произойти, а может и не произойти в процессе осуществления финансовой деятельности предприятия.

4) Неопределенность последствий. Финансовый риск может сопровождаться как существенными финансовыми потерями для предприятия, так и формированием дополнительных его доходов.

5) Ожидаемая неблагоприятность последствий. Хотя, как было отмечено выше, последствия проявления финансового риска могут характеризоваться как негативными, так и позитивными показателями результативности финансовой деятельности, этот риск в хозяйственной практике характеризуется и измеряется уровнем возможных неблагоприятных последствий.

6) Вариабельность уровня. Уровень финансового риска, присущий той или иной финансовой операции или определенному виду финансовой деятельности предприятия, не является неизменным

7) Субъективность оценки. Несмотря на объективную природу финансового риска как экономического явления основной оценочный его показатель уровня риска носит субъективный характер.

- Классификация финансовых рисков, характерных для ЗАО «Тираспольский мясокомбинат»

Для ЗАО « Тираспольский мясокомбинат» характерны следующие финансовые риски, которые подразделяются по видам:

Риск снижения финансовой устойчивости предприятия. Этот риск генерируется несовершенством структуры капитала, порождающим несбалансированность положительного и отрицательного денежных потоков предприятия по объемам.

Риск неплатежеспособности предприятия. Этот риск генерируется снижением уровня ликвидности оборотных активов, порождающим разбалансированность положительного и отрицательного денежных потоков предприятия во времени.

Инфляционный риск - это риск того, что при росте инфляции, получаемые денежные доходы обесцениваются с точки зрения реальной покупательной способности быстрее, чем растут

Риски ликвидности - это риски, связанные с возможностью потерь при реализации ценных бумаг или других товаров из-за изменения оценки их качества и потребительной стоимости.

Структурный риск. Этот вид риска генерируется неэффективным финансированием текущих затрат предприятия, обуславливающим высокий удельный вес постоянных издержек в общей их сумме.

Инвестиционный риск характеризует возможность возникновения финансовых потерь в процессе осуществления инвестиционной деятельности предприятия.

Риск снижения доходности может возникнуть в результате уменьшения размера процентов и дивидендов по портфельным инвестициям, по вкладам и кредитам.

Селективные риски (от лат. selectio - выбор, отбор) - это риски неправильного выбора способа вложения капитала, вида ценных бумаг для инвестирования в сравнении с другими видами ценных бумаг при формировании инвестиционного портфеля.

Риск банкротства представляет собой опасность в результате неправильного выбора способа вложения капитала, полной потери предпринимателем собственного капитала и неспособности его рассчитываться по взятым на себя обязательствам. В результате предприниматель становится банкротом.

Налоговый риск. Этот вид финансового риска имеет ряд проявлений: вероятность введения новых видов налогов и сборов на осуществление отдельных аспектов хозяйственной деятельности; возможность увеличения уровня ставок действующих налогов и сборов; изменение сроков и условий осуществления отдельных налоговых платежей; вероятность отмены действующих налоговых льгот в сфере хозяйственной деятельности предприятия.

Криминогенный риск. В сфере финансовой деятельности предприятий он проявляется в форме объявления его партнерами фиктивного банкротства; подделки документов; хищения отдельных видов активов собственным персоналом и другие.

Прочие риски. Группа прочих финансовых рисков довольно обширная , но по вероятности возникновения или уровню финансовых потерь она не столь значима для предприятий, как рассмотренные выше. К ним относятся риски стихийных бедствий и другие аналогичные «форс-мажорные риски.

- Методы расчета финансовых рисков; Методический инструментарий оценки уровня финансового риска является наиболее обширным, так как включает в себя разнообразные экономико-статистические, экспертные, аналоговые методы осуществления такой оценки.

Существуют следующие методы расчета риска:

Экономико-статистические методы составляют основу проведения оценки уровня финансового риска. К числу основных расчетных показателей такой оценки относятся:

а) Уровень финансового риска. В практике использования этого алгоритма размер возможных финансовых потерь выражается обычно абсолютной суммой, а вероятность возникновения финансового риска — одним из коэффициентов измерения этой вероятности (коэффициентом вариации, бета-коэффициентом и др.)

б) Дисперсия. Она характеризует степень колеблемости изучаемого показателя (в данном случае — ожидаемого дохода от осуществления финансовой операции) по отношению к его средней величине

в) Среднеквадратическое (стандартное) отклонение. Этот показатель является одним из наиболее распространенных при оценке уровня индивидуального финансового риска, так же как и дисперсия определяющий степень колеблемости и построенный на ее основе.

г) Коэффициент вариации. Он позволяет определить уровень риска, если показатели среднего ожидаемого дохода от осуществления финансовых операций различаются между собой.

д) Бета-коэффициент (или бета). Он позволяет оценить индивидуальный или портфельный систематический финансовый риск по отношению к уровню риска финансового рынка в целом. Этот показатель используется обычно для оценки рисков инвестирования в отдельные ценные бумаги

Экспертные методы оценки уровня финансового риска применяются в том случае, если на предприятии отсутствуют необходимые информативные данные для осуществления расчетов экономико-статистическими методами. Эти методы базируются на опросе квалифицированных специалистов с последующей математической обработкой результатов этого опроса.

В процессе экспертной оценки каждому эксперту предлагается оценить уровень возможного риска, основываясь на определенной балльной шкале.

Аналоговые методы оценки уровня финансового риска позволяют определить уровень рисков по отдельным наиболее массовым финансовым операциям предприятия. При этом для сравнения может быть использован как собственный, так и внешний опыт осуществления таких финансовых операций.

- расчет показателей финансовых рисков Уровень финансового риска. Он характеризует общий алгоритм оценки этого уровня, представленный следующей формулой:

![]() (6.1)

(6.1)

где УР — уровень соответствующего финансового риска;

ВР — вероятность возникновения данного финансового риска; РП — размер возможных финансовых потерь при реализации данного риска.

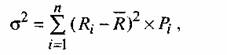

Дисперсия. Расчет дисперсии осуществляется по следующей формуле:

(6.2)

(6.2)

где ![]() — дисперсия; Ri— конкретное значение возможных вариантов ожидаемого дохода по рассматриваемой финансовой операции;

— дисперсия; Ri— конкретное значение возможных вариантов ожидаемого дохода по рассматриваемой финансовой операции; ![]() — среднее ожидаемое значение дохода по рассматриваемой финансовой операции; PI — возможная частота (вероятность) получения отдельных вариантов ожидаемого дохода по финансовой операции, п — число наблюдений.

— среднее ожидаемое значение дохода по рассматриваемой финансовой операции; PI — возможная частота (вероятность) получения отдельных вариантов ожидаемого дохода по финансовой операции, п — число наблюдений.

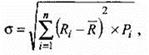

Среднеквадратическое (стандартное) отклонение рассчитывается по следующей формуле:

(6.3)

(6.3)

где ![]() — Среднеквадратическое (стандартное) отклонение; RI — конкретное значение возможных вариантов ожидаемого дохода по рассматриваемой финансовой операции;

— Среднеквадратическое (стандартное) отклонение; RI — конкретное значение возможных вариантов ожидаемого дохода по рассматриваемой финансовой операции;

![]() — среднее ожидаемое значение дохода по рассматриваемой финансовой операции; PI — возможная частота (вероятность) получения отдельных вариантов ожидаемого дохода по финансовой операции; п — число наблюдений.

— среднее ожидаемое значение дохода по рассматриваемой финансовой операции; PI — возможная частота (вероятность) получения отдельных вариантов ожидаемого дохода по финансовой операции; п — число наблюдений.

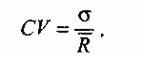

Коэффициент вариации. Расчет коэффициента вариации осуществляется по следующей формуле:

(6.4)

(6.4)

где CV— коэффициент вариации;

![]() — среднеквадратическое (стандартное) отклонение;

— среднеквадратическое (стандартное) отклонение;

![]() — среднее ожидаемое значение дохода по рассматриваемой финансовой операции.

— среднее ожидаемое значение дохода по рассматриваемой финансовой операции.

Бета-коэффициент (или бета). Расчет этого показателя осуществляется по формуле:

![]() (6.5)

(6.5)

где ![]() — бета-коэффициент; К — степень корреляции между уровнем доходности по индивидуальному виду ценных бумаг (или по их портфелю) и средним уровнем доходности данной группы фондовых инструментов по рынку в целом;

— бета-коэффициент; К — степень корреляции между уровнем доходности по индивидуальному виду ценных бумаг (или по их портфелю) и средним уровнем доходности данной группы фондовых инструментов по рынку в целом; ![]() — среднеквадратическое (стандартное) отклонение доходности по индивидуальному виду ценных бумаг (или по их портфелю в целом);

— среднеквадратическое (стандартное) отклонение доходности по индивидуальному виду ценных бумаг (или по их портфелю в целом); ![]() — среднеквадратическое (стандартное) отклонение доходности по фондовому рынку в целом.

— среднеквадратическое (стандартное) отклонение доходности по фондовому рынку в целом.

Уровень финансового риска отдельных ценных бумаг определяется на основе следующих значений бета-коэффициентов:

![]() =1 — средний уровень;

=1 — средний уровень;

![]() > 1 — высокий уровень;

> 1 — высокий уровень; ![]() < 1 — низкий уровень.

< 1 — низкий уровень.

0 комментариев