Навигация

Структура и цена капитала. Собственные финансовые ресурсы

3.1 Структура и цена капитала. Собственные финансовые ресурсы

Особое значение в современной экономике имеет определение цены предприятия. Цена капитала – это общая сумма средств, которую необходимо заплатить за использование (привлечение) определенного объема финансовых ресурсов. Вместе с тем, показатель взвешенной цены капитала может использоваться для оценки цены предприятия в целом.

Структура капитала оказывает влияние на цену авансированного в предприятие капитала и на его финансовую устойчивость. Соотношение между собственными и заемными источниками средств, служит одним из основных показателей, характеризующих степень риска инвестирования финансовых ресурсов в данное предприятие.

Правильная оценка цены капитала, оптимизация его структуры, грамотное управление капиталом предприятия на различных этапах его существования является одной из важнейших задач экономического анализа.

- Положительные и отрицательные особенности собственного и заемного капитала предприятия

Эффективность процесса оптимизации структуры капитала, в первую очередь, определяется с учетом положительных и отрицательных особенностей использования собственного и заемного капитала.

Собственный капитал характеризуется такими положительными характеристиками, как: простота привлечения; более высокая способность генерировать прибыль, так как при его использовании не требуется уплата ссудного процента; обеспечение финансовой устойчивости развития организации, ее платежеспособности в долгосрочном периоде, а соответственно, и снижение риска банкротства. Вместе с тем, собственному капиталу присущи и отрицательные особенности, а именно: ограниченность объема привлечения; высокая стоимость в сравнении с альтернативными заемными источниками формирования капитала; неиспользуемая возможность прироста коэффициента рентабельности собственного капитала за счет привлечения заемных финансовых ресурсов.

В целом организация, использующая только собственный капитал, имеет наивысшую финансовую устойчивость, но ограничивает темпы своего развития и не использует финансовые возможности прироста прибыли на вложенный капитал.

Заемный капитал характеризуется следующими положительными особенностями: достаточно широкие возможности привлечения; обеспечение роста финансового потенциала организации при необходимости существенного расширения ее активов и возрастания темпов роста объемов ее хозяйственной деятельности; более низкая стоимость в сравнении с собственным капиталом за счет обеспечения эффекта налогового щита; способность обеспечивать прирост финансовой рентабельности.

В то же время использование заемного капитала имеет следующие отрицательные особенности: использование этого капитала связано с наиболее опасными финансовыми рисками; активы, сформированные за счет заемного капитала, обеспечивают меньшую норму прибыли; высокая зависимость стоимости заемного капитала от колебаний конъюнктуры финансового рынка; сложность процедуры привлечения.

- Оценки стоимости капитала

Средневзвешенная стоимость капитала применяется в финансовой экономике для измерения стоимости капитала компании. Данный показатель широко используется многими предприятиями как ставка дисконтирования для финансируемых проектов, поскольку текущая стоимость капитала является логичным показателем «цены» капитала.

WACC - общая стоимость всего капитала, рассчитанная сумма относительной доходности собственного капитала и заемного капитала, умноженных на их удельные доли в структуре капитала.

Средневзвешенная стоимость капитала может быть рассчитана как:

![]() , (3.1)

, (3.1)

где ![]()

Это уравнение описывает ситуацию для однородного собственного и заемного капитала. Если в капитале присутствуют привилегированные акции со своей стоимостью, то формула будет включать дополнительные слагаемые для каждого источника капитала.

Оценка стоимости капитала должна завершатся выработкой критериального показателя эффективности, таким критериальным показателем является предельная эффективность капитала, характеризующая соотношение прироста уровня прибыльности дополнительно привлекаемого капитала и прироста средневзвешенной стоимости капитала.

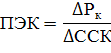

Расчет предельной эффективности капитала (ПЭК) осуществляется по следующей формуле:

(3.2)

(3.2)

где ПЭК— предельная эффективность капитала; ![]() — прирост уровня рентабельности капитала; Δ ССК— прирост средневзвешенной стоимости капитала

— прирост уровня рентабельности капитала; Δ ССК— прирост средневзвешенной стоимости капитала

Принцип предварительной поэлементной оценки стоимости капитала. Так как используемый капитал предприятия состоит из неоднородных элементов, в процессе оценки его необходимо разложить на отдельные составляющие элементы, каждый из которых должен быть объектом осуществления оценочных расчетов.

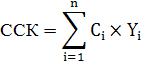

Принцип обобщающей оценки стоимости капитала. Поэлементная оценка стоимости капитала служит предпосылкой для обобщающего расчета этого показателя. Таким обобщающим показателем является средневзвешенная стоимость капитала (ССК), которая рассчитывается по формуле:

(3.3)

(3.3)

где ССК – средневзвешенная стоимость капитала; Сi — стоимость конкретного элемента капитала; Yi — удельный вес конкретного элемента капитала в общей сумме.

-Расчеты средневзвешенной цены капитала предприятия

Средняя цена всех источников - средневзвешенную цена капитала(Weighted Average Cost of Capital – WACC), данный показатель может быть определен как уровень доходности, который должен приносить инвестиционный проект, чтобы можно было обеспечить получение всеми категориями инвесторов дохода аналогичного тому, который им был бы обеспечен от вложений в другие проекты с тем же уровнем риска. Средневзвешенная цена капитала является относительной величиной, выраженной в процентах. Она рассчитывается как средняя величина из требуемой прибыльности по различным источникам финансирования; весами служит доля каждого источника в общей сумме инвестиций.

WACC = РЗК * dЗК + РСК * dСК,

РЗК — цена заемного капитала; dЗК — доля заемного капитала в структуре капитала; РСК — цена собственного капитала; dСК — доля собственного капитала в структуре капитала.

Управление собственным капиталом связано не только с обеспечением эффективного использования уже накопленной его части, но и с формированием собственных финансовых ресурсов, обеспечивающих предстоящее развитие предприятия.

- характеристика уставного фонда акционерного общества, резервного фонда, целевых финансовых фондов, нераспределенной прибыли и прочих форм собственного капитала

Финансовую основу предприятия представляет сформированный им собственный капитал. На действующем предприятии он представлен следующими основными формами.

1. Уставный фонд. Он характе6ризует первоначальную сумму собственного капитала предприятия, инвестированную в формирование его активов для начала осуществления хозяйственной деятельности. Его размер определяется (декларируется) уставом предприятия. Для предприятий отдельных сфер деятельности и организационно-правовых форм (АО, ООО) минимальный размер уставного фонда регулируется законодательством.

2. Резервный фонд (резервный капитал). Он представляет собой зарезервированную часть собственного капитала предприятия, предназначенного для внутреннего страхования его хозяйственной деятельности. Размер этой резервной части собственного капитала определяется учредительными документами. Формирование резервного фонда (капитала) осуществляется за счет прибыли предприятия (минимальный размер отчислений прибыли в резервный фонд регулируется законодательством).

3. Специальные (целевые) финансовые фонды. К ним относятся целенаправленно сформированные фонды собственных финансовых средств с целью их последующего целевого расходования. В составе этих финансовых фондов выделяют обычно амортизационный фонд, ремонтный фонд, фонд оплаты труда, фонд специальных программ, фонд развития производства и другие.

4. Нераспределенная прибыль. Она характеризует часть прибыли предприятия, полученную в предшествующем периоде и не использованную на потребление собственниками (акционерами, пайщиками) и персоналом. Эта часть прибыли предназначена для капитализации, т.е. для реинвестирования на развитие производства. По своему экономическому содержанию она является одной из форм резерва собственных финансовых средств предприятия, обеспечивающих его производственное развитие в предстоящем периоде.

5. Прочие формы собственного капитала. К ним относятся расчеты за имущество (при сдаче его в аренду), расчеты с участниками (по выплате им доходов в форме процентов или дивидендов) и некоторые другие, отражаемые в первом разделе пассива баланса.

- Освещение этапов политики формирования собственных финансовых ресурсов предприятия

Политика формирования собственных финансовых ресурсов представляет собой часть общей финансовой стратегии предприятия, заключающейся в обеспечении необходимого уровня самофинансирования его производственного развития. Разработка политики формирования собственных финансовых ресурсов осуществляется по следующим основным этапам.

1. Анализ формирования собственных финансовых ресурсов предприятия в предшествующем периоде. Целью такого анализа является выявление потенциала формирования собственных финансовых ресурсов и его соответствия темпам развития предприятия.

2. Определение общей потребности в собственных финансовых ресурсах. Эта потребность определяется по следующей формуле:

Псфр = Пк x Уск / 100 - СКн + Пр (3.4),

где Псфр - общая потребность в собственных финансовых ресурсах предприятия в планируемом периоде; Пк - общая потребность в капитале на конец планового периода; Уск - планируемый удельный вес собственного капитала в общей его сумме; СКн - сумма собственного капитала на начало планируемого периода; Пр - сумма прибыли, направляемой на потребление в плановом периоде.

3. Оценка стоимости привлечения собственного капитала из различных источников. Результаты такой оценки служат основой разработки управленческих решений относительно выбора альтернативных источников формирования собственных финансовых ресурсов, обеспечивающих прирост собственного капитала предприятия.

4. Обеспечение максимального объема привлечения собственных финансовых ресурсов за счет внутренних источников. Так как основными планируемыми внутренними источниками формирования собственных финансовых ресурсов предприятия является сумма чистой прибыли и амортизационных отчислений, то в первую очередь следует в процессе планирования этих показателей предусмотреть возможности их роста за счет различных резервов.

5. Обеспечение необходимого объема привлечения собственных финансовых ресурсов из внешних источников. Объем привлечения собственных финансовых ресурсов за счет внешних источников призван обеспечить ту их часть, которую не удалось сформировать за счет внутренних источников финансирования.

6. Оптимизация соотношения внутренних и внешних источников формирования собственных финансовых ресурсов. Процесс этой оптимизации основывается на следующих критериях:

1) обеспечение минимальной совокупной стоимости привлечения собственных финансовых ресурсов;

2) обеспечение сохранения управления предприятием первоначальными его учредителями.

0 комментариев