Навигация

Кредитная политика банка и пути повышения ее эффективности

3. Кредитная политика банка и пути повышения ее эффективности

Для рассмотрения путей улучшения кредитной политики Банка охарактеризуем понятие кредитного риска.

Кредитный риск (риск контрагента) представляет собой риск нарушения должником условий договора или иного способа невыполнения обязательств.[13] Такой риск возникает в тех областях деятельности, где успех зависит от результатов работы заемщика, контрагента или эмитента. Соответственно, управление кредитным риском основывается на выявлении причин невозможности или нежелания выполнять обязательства и определении методов снижения рисков. Последовательность управления кредитным риском та же, что и по другим видам риска:

1). Идентификация кредитного риска. Определение наличия кредитного риска в различных операциях. Создание портфелей риска.

2). Качественная и количественная оценка риска. Создание методик расчета уровня риска на основе выявления причин невозможности или нежелания возвращать заемные средства и определении методов снижения рисков.

3). Планирование риска как составная часть стратегии банка.

4). Лимитирование риска.

5). Создание системы процедур, направленных на поддержание запланированного уровня риска.

Итак, первый этап– идентификация кредитного риска.

Структура кредитного риска неоднородна. Выделяются 3 вида кредитного риска: кредитования контрагента или риск выплаты, риск расчетный, риск предрасчетный. Состав указанных рисков приведен в таблице:

Таблица 3.1. Характеристика различных видов кредитного риска

| Вид риска | Характеристика рисков |

| Риск кредитования контрагента или риск выплаты. | Заключается в возможности не возвращения контрагентом банку основной суммы долга по истечении срока кредита, векселя, поручительства. |

| Расчетный риск. | Возникает в случаях, когда осуществляется передача определенных инструментов (например, денежных средств или финансовых инстументов) на условиях предоплаты, либо предпоставки с нашей стороны. Риск заключается в том, что встречной поставки со стороны контрагента не происходит. |

| Предрасчетный риск | Риск того, что контрагент не выполнит своих обязательств по сделке до расчетов и банку придется заменить данный контракт сделкой с другим контрагентом по существующей (и возможно неблагоприятной) рыночной цене. |

Эти разновидности кредитного риска влияют на его количественную оценку. Первые два предполагают подверженность риску 100% активов, причем первый вид риска увеличивается в связи с длительным сроком операции. Предрасчетный риск соответствует размеру издержек на замещение сделки на рынке в случае невыполнения обязательств со стороны контрагента. В одной операции может быть несколько объектов и видов кредитного риска.

Второй этап – качественная и количественная оценка рисков. Оценка кредитного риска, в сложившейся практике, осуществляется двумя основными способами – качественным и количественным. Качественный способ представляет собой словесное описание уровня риска и обычно производится путем составления кредитного рейтинга. Цель качественной оценки рисков – принятие решения о возможности кредитования, приемлемости залогов и переход к определению качественных параметров. Опираясь на показатели по каждому ссудополучателю, можно определить средневзвешенный показатель риска по кредитному портфелю в целом.

Кредитные рейтинги определяются, как правило, следующим образом.

1. Составляется шкала оценки риска для заемщиков (или отдельных кредитов, или групп залогов), например, «минимальный риск», «умеренный риск», «предельный риск», «недопустимый риск» или группы под номерами по возрастанию или уменьшению. Показателям кредитного рейтинга присваивается количественная оценка, например количество баллов или процентов.

2. Выделяются существенные показатели деятельности заемщика, определяющие уровень риска, их удельные веса при формировании совокупного показателя.

3. Для существенных показателей из п. 2 определяются границы, определяющие их качество.

4. Формируется совокупный показатель риска (кредитный рейтинг) путем соединения оценок отдельных показателей, согласно их удельным весам.

По мнению автора [23], наиболее важные показатели, определяющие уровень риска следующие: стабильность финансовых потоков, обеспеченность собственными средствами и устойчивыми пассивами, ликвидность обеспечения и достаточность обеспечения. Качественные границы показателей могут быть следующими:

Стабильность финансовых потоков.

Низкая степень риска – бизнес более 2-х лет, стабильные финансовые потоки.

Умеренная степень риска – бизнес менее двух лет, значительные колебания финансовых потоков или бизнес менее года, стабильные финансовые потоки.

Высокая степень риска – бизнес менее года, нестабильные финансовые потоки.

Недопустимый риск – бизнес менее 6 месяцев, либо финансовые потоки неуклонно сокращаются.

Обеспеченность собственными оборотными средствами и устойчивыми пассивами.

Низкая степень риска – собственные средства и устойчивые пассивы покрывают не менее 70% потребности в оборотных средствах.

Умеренная степень риска – собственные средства и устойчивые пассивы покрывают не менее 50% потребности в оборотных средствах.

Высокая степень – собственные средства и устойчивые пассивы покрывают не менее 30% потребности в оборотных средствах.

Недопустимый риск – собственные средства и устойчивые пассивы покрывают менее 30% потребности в оборотных средствах.

Ликвидность обеспечения.

Низкая степень риска – залог может быть реализован на организационных торгах, либо может являться предметом массового спроса.

Умеренная степень риска – существует не менее двух потенциальных покупателей на предмет залога.

Высокая степень риска – залог труднореализуем.

Недопустимый риск – ликвидность залога не определена.

Достаточность обеспечения.

Низкая степень риска – обеспечения достаточно для покрытия суммы основного долга, процентов по ссуде за весь период действия кредитного договора, покрытия издержек, связанных с реализацией залоговых прав.

Умеренная степень риска – обеспечения достаточно для покрытия суммы основного долга.

Высокая степень риска – обеспечение покрывает 50% от суммы основного долга.

Недопустимый риск – сумма обеспечения меньше 50% суммы основного долга.

Каждому показателю присваивается определенный уровень риска, оцениваемый в процентах, согласно таблице:

Таблица 3.2. Значения различных уровней риска

| Уровень риска | Процент кредитного риска |

| Низкий | 1–5% |

| Умеренный | 5–10% |

| Высокий | 10 -50% |

| Недопустимый | 50–100% |

Поскольку эти показатели равнозначны, то уровнем кредитного риска будет их среднеарифметическое.

Количественная оценка – это присвоение количественного параметра качественному с целью определения предела потерь по операции и включения процесса управления рисками в бизнес-планирование. Количественный метод можно проиллюстрировать на примере инструкции Центрального Банка РФ №62а «О порядке формирования и использования резерва на возможные потери по ссудам». В этом документа увязаны группы кредитного риска с размерами возможных потерь. Такой метод имеет два преимущества:

Похожие работы

... и рекомендации Специальной финансовой комиссии по проблемам отмывания денежных средств о необходимости разработки в каждом финансовом учреждении программы обучения сотрудников по данной проблеме. 2. ОРГАНИЗАЦИЯ СИСТЕМЫ ПРОТИВОДЕЙСТВИЯ ЛЕГАЛИЗАЦИИ ДОХОДОВ НА ПРИМЕРЕ ФИЛИАЛА «РОСТОВСКИЙ» ОАО «АЛЬФА-БАНК» 2.1 Характеристика банка ОАО «Альфа-Банк» ОАО «Альфа-Банк» основан в 1990 году. Альфа ...

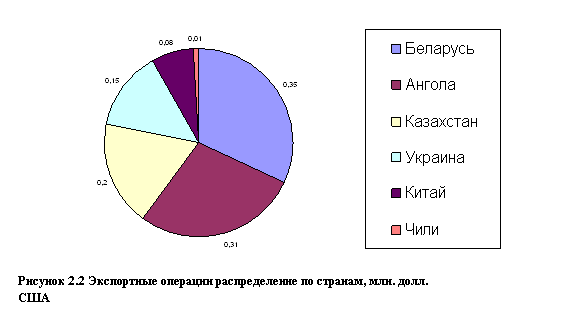

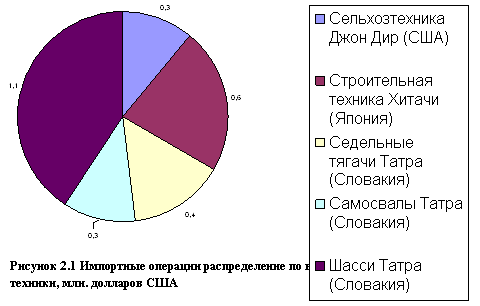

... предприятия существует тенденция «загружать» менеджеров работой, не имеющей никакого отношения к их должностным обязанностям. В таблице 2.10 представлены все трудовые показатели ЗАО «Траст» в 2003–2004 годах: Таблица 2.10 Анализ показателей по труду ЗАО «Траст» в 2003–2004 годах Наименование показателя 2003 2004 01 02 03 Отношение расходов на оплату труда к товарообороту, % 1,03 ...

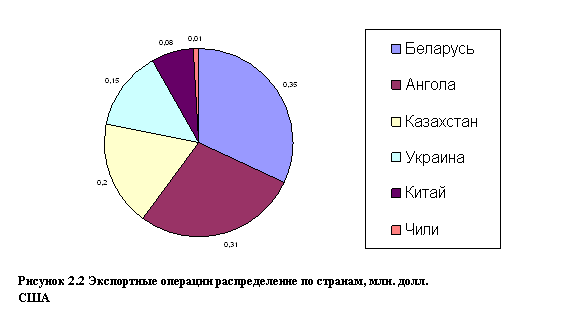

... ЛОГИСТИКИ ЗАО «ТРАСТ» 3.1 Пути совершенствования распределительной логистики предприятия На основании проблем, выявленных в параграфе 2.3, определим пути повышения эффективности распределительной логистики предприятия. ЗАО «Траст» необходимо привлекать посредников при организации своей деятельности на международных рынках. В результате, несмотря на расходы по оплате вознаграждения ...

... , подлежащих дополнительному контролю 14. положение о порядке открытия, переоформления и закрытия счетов и ведения юридических дел клиентов ОАО « Альфа-Банка», утвержденного правлением банка. Раздел 2. Содержание работы экономиста кредитного отдела Кредитованием клиентов в банке занимается отдел активно-пассивных операций. Экономист является сотрудником отдела активно-пассивных операций ...

0 комментариев