Навигация

Порівняльний аналіз форм забезпечення банківського кредиту

2.3 Порівняльний аналіз форм забезпечення банківського кредиту

Перед тим, як будувати відносини з позичальником з приводу застави, банк повинен враховували його форму власності. Тобто, якщо підприємство має одну з недержавних форм власності, то для надання свого майна під заставу йому необхідно лише підтвердити своє право власності на це майно. Наприклад, для нерухомості – витяг з Державного реєстру обтяжень нерухомого майна, документ про відвід землі (державний Акт на право землекористування), довідка з нотаріальної контори за місцем знаходження нерухомості про відсутність арештів та заборон на його відчуження; при заставі транспортних засобів – свідоцтво про реєстрацію транспортного засобу.

Коли ж йдеться про позичальника з державною формою власності, то для надання майна такого підприємства під заставу необхідно мати дозвіл вищестоящої організації (відповідного міністерства або Фонду Держмайна за місцем знаходження).

Для отримання дозволу на надання під заставу майна підприємство надає органу, уповноваженому управляти майном цього підприємства, наступні документи:

- лист-звернення від підприємства, яке укладає договір про заставу;

- протокол рішення комісії, уповноваженої управляти державним майном, про можливість забезпечення позики заставою;

- копії установчих документів;

- перелік майна, яке віддається під заставу, що містить: опис майна; звіт про експертну оцінку або письмове обґрунтування ринкової вартості майна, яке надається під заставу;

- довідку про те, що майно, яке надається під заставу, входить до Статутного фонду підприємства;

- виписку з книги застав про застави, що забезпечують непогашені кредитні договори;

- бухгалтерську звітність станом на останню звітну дату;

- перелік дебіторської та кредиторської заборгованості з зазначенням сум та строків виплати;

- фінансово-економічне обґрунтування (або бізнес-план, якщо він забезпечується кредитом, що отримується на термін, більший ніж півроку). Цей документ повинен містити такі обов’язкові розділи: обґрунтування необхідності отримання кредиту; цільове призначення кредиту та шляхи його використання; джерела погашення кредиту та заходи для його використання;

- договори, що забезпечуються заставою;

- проект договору застави, складений з урахуванням вимог органу, уповноваженого управляти майном позичальника.

На підставі отриманих документів органом, уповноваженим управляти майном позичальника, приймається рішення стосовно надання дозволу на заставу майна шляхом погодження проекту договору про заставу майна. Не пізніше ніж за тиждень підприємству – заставодавцю повинно бути повернено погоджений проект договору застави чи надано обґрунтовану відмову. Якщо для розгляду на засіданні кредитної комісії потенційного кредитора потрібен висновок органу, уповноваженого управляти майном підприємства щодо можливості забезпечення підприємством своїх зобов'язань майном під заставу, то такий висновок надається на підставі вищезазначених документів. У такому разі потенційний кредитор має бути повідомлений про те, що остаточне погодження проекту договору застави буде здійснено органом, уповноваженим управляти майном підприємства, після прийнятої позитивного рішення щодо кредитування.

Отже, цей договір необхідний банку для того, щоб, якщо позичальник не поверне основну суму кредиту і відсотки за нього, банк мав би повне право на стягнення з боржника заставленого майна і на подальшу його реалізацію.

Крім того, для банку бажано, щоб майно, яке надається під заставу в цьому випадку, було розписано детально, а не тільки в своїй загальній сумі. Це полегшить банку відстоювання в суді своїх інтересів в разі настання вищезазначеного випадку.

Отже, Державний комітет України з медичної та мікробіологічної промисловості (скор. Держкоммедбіопром) (це інстанція, якій підпорядкований Позичальник) на "фірмовому" бланку надає відповідний дозвіл.

У випадку непогашення заборгованості в передбачений кредитним договором строк не заперечує проти реалізації предмету застави банком для наступного погашення вищевказаної заборгованості".

За підписом Заступника Голови Комітету.

Таким чином, отримавши від Держкоммедбіопрому такі дозволи, банк забезпечує себе від неможливості реалізації заставленого майна в разі неповернення Позичальником кредиту і відсотків за нього.

Залишкова вартість майна визначається, виходячи з первісної вартості та нарахованого зносу. Ця вартість і вважається балансовою. Цей метод визначення вартості майна називається методом капіталізації. Його суть полягає в тому, що він вказує, скільки коштів потрібно, щоб повернути об'єкту первісний вигляд. Зрозуміло, що сума цих коштів дорівнює нарахованому зносу. Але цей метод має істотні недоліки. Як єдиний метод для оцінки, зокрема, транспортних засобів, він може нести суттєві помилки.

Тут вважається, що транспорт піддається лише фізичному зносу, що, крім цього, він використовується настільки обережно, що начебто знаходиться на "консервації". Тобто цей метод не відображає можливість аварій і, як наслідок, капітального ремонту, різного виду пошкоджень вузлів. Отже, за рідкісними випадками, він завищує реальну вартість транспортного засобу, яка називається ринковою.

Оцінювачі служби супроводження заставних зобов’язань ЗАТ КБ «ПриватБанк» проводили для банку оцінку майна, яке передається. Позичальником під заставу, саме виходячи з ринкових цін на ці об'єкти застави, що склалися в Дніпропетровській області. Вартість автотранспорту розраховувалась, виходячи з методу аналогових продажів, тобто по цінам, за якими продавалися такі ж самі транспортні засоби в області на даний момент. На думку оцінювачів банку, саме за такими цінами реально реалізувати це майно на момент його оцінювання, табл. 2.8.

Таблиця 2.8

Перелік майна, що передається Позичальником «Медіком»

ЗАТ КБ «ПриватБанк» під заставу

| № | Найменування обладнання | Од. виміру | Кількість | Вартість, грн.. | ||

| Балансова | ринкова | прийнято в заставу | ||||

| 1 | КАМАЗ-55102, 2001 р. в. | шт. | 1 | 22 800 | 10 000 | 7 000 |

| 2 | КАМА3-5410, 2001 р. в. | шт. | 1 | 17 900 | 12 000 | 9 000 |

| 3 | „Нива” ВАЗ-21213, 2004 р. в. | шт. | 1 | 17 200 | 15 000 | 11 000 |

| 4 | ГАЗ-3110, 2001 р. в. | шт. | 1 | 22 500 | 12 000 | 9 000 |

| 5 | ГАЗ-3110, 2000 р. в. | шт. | 1 | 21 500 | 12 000 | 9 000 |

| 6 | Брагоректифікаційна установка | Т | 51 | – | 112 200 | 81 000 |

| 7 | Контейнер ізотермічний з холодильною установкою | шт. | 1 | 8 700 | 10 000 | 7 000 |

| 8 | Лом міді | Т | 36 | 38 760 | 86 400 | 63 000 |

| 9 | Плити з/б ПТК 63-12, ПТК 60-12 | шт. | 192 | 32 964 | 32 640 | 24 000 |

| ВСЬОГО: | 182 324 | 302 240 | 220 000 | |||

Вартість майна, яке прийняте в заставу, складає 73% від його ринкової вартості. Як бачимо, по автотранспорту балансова (залишкова) вартість не нижча від ринкової, за якою це майно оцінили представники банку (бо вона не враховує можливі „нюанси” в процесі використання цих транспортних засобів).

Що ж стосується іншого майна, переданого Позичальником під заставу, то воно менш ліквідне, ніж автотранспорт. Лом міді та плити відносяться до виробничих запасів, брагоректифікаційна установка взагалі повністю списана (на балансі не обліковується), а контейнер ізотермічний з холодильною установкою ще далеко не вичерпав свого ресурсу.

Як відомо, майно, що передається під заставу, повинно мати офіційну експертну оцінку. Оскільки банк не має ліцензії на проведення офіційної експертної оцінки майна, то тут потрібна незалежна експертна організація, яка має таку ліцензію (наприклад, торгівельно-промислова палата).

Розглянемо механізм проведення оцінки транспортних засобів Позичальника «Медіком», які він надав під заставу ЗАТ КБ «ПриватБанк». Оцінка проводиться у відповідності з „Методичним посібником по оцінці транспортних засобів і матеріальної шкоди при їх пошкодженні” (РД). За результатом проведеної оцінки складається автотоварознавча експертиза, яка містить висновок про вартість автомобілю з урахуванням зносу. Спочатку вказуються такі відомості про автомобіль: марка, рік випуску, номер двигуна, кузова та шасі, колір, державний номер, свідоцтво про реєстрацію транспортного засобу, володар та його адреса, довірена особа та її адреса; що встановлено в результаті огляду, пробіг автомобіля за даними спідометру (км), розрахунковий пробіг (км) при експлуатації (років), відомості про капітальний ремонт, додаткове обладнання та комплектність автомобіля. Далі йде розрахунок вартості автомобіля з урахуванням зносу.

Залишкова вартість (ЗВ) дорівнює:

![]() (2.6)

(2.6)

де Ц – первісна ціна транспортного засобу, що оцінюється; (В автотоварознавчий експертизі вказується ціна автомобіля на день пред’явлення з посиланням на конкретне джерело інформації). Експерт, що здійснював оцінку транспортних засобів Позичальника, зробив напис: „Підстава: прайс-листи на серпень червень 2006 р;

Зтр – природний знос транспортного засобу.

Проведемо розрахунок по автомобілю КАМАЗ-55102, формула (2.6)

![]()

![]() (2.7)

(2.7)

де Зп – норматив природного зносу на 1000 км пробігу для автотранспорту даного класу, %. (Вказується в додатку 4 РД);

П – пробіг, тис. км. (В автотоварознавчий експертизі береться пробіг автомобіля за даними спідометру);

Зт – показник старіння за середньорічним пробігом і тимчасовому фактору (за 1 рік експлуатації транспортного засобу, що оцінується), %. (Вказується в додатку 10 РД);

Т – тривалість експлуатації, років. (Рекомендується встановлювати, виходячи із року випуску або дати видачі свідоцтва про реєстрацію транспортного засобу).

![]()

Добуток (Зп × П) є природним зносом за пробігом, а добуток (Зт × Т) є природним зносом за тимчасовим фактором (ці показники вносяться до автотоварознавчої експертизи).

Отже, проведемо розрахунок залишкової вартості автотранспортних засобів Позичальника, які передаються під заставу ЗАТ КБ «ПриватБанк», у відповідності з вищевказаною методикою, табл. 2.9.

Таблиця 2.9

Розрахунок незалежними експертами залишкової вартості транспорту,

що надається під заставу

| ГАЗ-3110, 2001 р. в. | ГАЗ-3110, 2000 р. в. | КАМА3-5410, 2001 р. в. | КАМАЗ-55102, 2001 р. в. | „Нива” ВАЗ-21213, 2004 р. в. | |

| Зп, % | 0,18 | 0,18 | 0,19 | 0,23 | 0,35 |

| П, тис. км | 112 | 61 | 98,6 | 54,5 | 2,1 |

| Зт, % (*) | 0,89 (1,0)** | 1,0 | 1,23 | 1,49 | 1,49 |

| Т, років | 6 | 5 | 6 | 9 | 1 |

| Зтр, % | 25,5 (26,16) | 15,98 | 26,11 (26,38) | 25,94 | 2,22 |

| ЗВ, грн. | 13 372 (13 262) | 15 081 (15 096) | 25 824 (25 758) | 34 393 (34 412) | 15 136 (15 139) |

* – щоб вибрати значення показника Зт для конкретного автомобіля, необхідно пробіг автомобіля за даними спідометру розділити на кількість років експлуатації ї з відповідного інтервалу вибрати середнє значення Зт.

** – в дужках наведені результати розрахунків незалежних експертів.

Отже, тут вважається, що мав місце лише природний знос. А додатковий знос завдяки неналежних умов зберігання, експлуатації, аварій вважається відсутнім, і тому додатково по вищепереліченим дефектам вартість автомобіля не зменшується (хоча по одному з автомобілів навіть проводився капітальний ремонт – ГАЗ- 3110, 2001 р. в.).

Експертна оцінка вартості брагоректифікаційної установки, яка на даний момент була повністю списаною, проводилася по ціні лому міді.

До переліку автомобілів, які надаються під заставу, мають бути додані їх свідоцтва про реєстрацію, результати оцінки незалежних експертів (автотоварознавчої експертизи на кожний з них), акт технічного огляду транспортних засобів, що належать заставодавцю, проведений ДАІ МВС України, а також документ, який засвідчує власника кожної транспортної одиниці, що надається під заставу.

Отже, загальна ринкова, вартість всього майна, наданого Позичальником під заставу ЗАТ КБ «ПриватБанк», оцінена на рівні 302 240 грн. Звідси і дозвіл Держкоммедбіопрому на отримання банківського кредиту Позичальником під заставу основних засобів в сумі 300 000 грн. в межах діючого законодавства.

ЗАТ КБ «ПриватБанк» прийняв це майно у заставу в сумі 220 000 грн., що складає 73 % від його загальної ринкової вартості. Прийняття майна у заставу за вартістю, нижчою за ринкову, необхідно дня того, щоб банк мав більшу вірогідність його реалізації завдяки продажу за ціною, величина якої знаходиться в проміжку між заставною та ринковою цінами; і щоб отриманої суми все одне вистачило для покриття як основної суми кредиту, так і процентів по ньому.

ЗАТ КБ «ПриватБанк» не проводив відчуження заставленого майна, тобто на протязі строку користування кредитом Позичальником воно знаходилось у останнього. Позичальник несе відповідальність за збереження цього майна до повного погашення своєї заборгованості. Оскільки із всього заставленого майна найбільший ризик втрати своєї вартості за період користування кредитом має автотранспорт, то Позичальник був зобов'язаний за вимогою банку за свій рахунок застрахувати його. Для цього він уклав з НАСК «Оранта» договір про добровільне страхування майна.

Згідно цьому договору «Оранта» приймає на страхування майно Позичальника (а саме автотранспорт, що наданий під заставу) в розмірі 100 % від його балансової вартості (101900 грн.) від загибелі або пошкодження внаслідок: таких страхових подій: ДТП (аварії). За це Позичальник повинен сплатити «Оранті» страховий платіж в розмірі 1019 грн., тобто за тарифною ставкою 1 % від страхової вартості майна.

Позичальник повинен дотримуватися правил зберігання майна, у певний строк повідомляти «Оранту» про свою реорганізацію та ліквідацію, про загибель та пошкодження майна. Страхова організація, в свою чергу, також несе зобов'язання перед страхувальником. Договір містить примітку, де перелічені випадки, внаслідок настання яких «Оранта» має право відмовити у виплаті страхового відшкодування. Зобов'язання страхової компанії перед Позичальником в разі настання страхового випадку зменшуються, якщо страхувальник не дотримується взятих на себе зобов’язань згідно договору. Якщо в зазначений в договорі строк на рахунок «Оранти» надійдуть страхові платежі в неповній сумі, то договір страхування анулюється, а 90 % суми, що надійшли як платежі, повертаються на рахунок Позичальника. Договір містить і такий пункт, де зазначено, що, якщо за викрадене майно підприємству виплачене страхове відшкодування, а потім це майно було повернене, то Позичальник на протязі двох місяців зобов'язаний повернути «Оранті» одержане відшкодування.

Договір містить також юридичні адреси та реквізити обох сторін.

Оскільки Позичальник на момент одержання кредиту має кредиторську заборгованість перед бюджетом в сумі 226,6 тис. грн., то, навіть враховуючи сталі надходження на розрахунковий рахунок, навряд чи йому вистачить їх на протязі строку користування кредитом, щоб покривати і бюджетну заборгованість (її покриття є першочерговим), і сам кредит. Звичайно, така ситуація не може влаштовувати банк. Щоб уникнути покриття кредиту з розрахункового рахунку Позичальника в разі наявності бюджетної заборгованості, треба застосувати або договір уступки вимоги (цесію), або доміцільований вексель.

В першому випадку "Первісний кредитор" (банк) передає "Новому кредитору" (як правило, ним є дебітор позичальника) права на обов'язки по кредитному договору, укладеному між ним та позичальником. "Новий кредитор" згідно договору цесії приймає на себе обов'язки по погашенню заборгованості Позичальника перед банком по основній суми кредиту і повинен перерахувати банку цю суму до закінчення строку дії кредитного договору. Банк же передає „Новому кредитору” документи, що засвідчують право вимоги до Позичальника.

ЗАТ КБ «ПриватБанк» в м. Кривий Ріг у випадку з Позичальником застосувала прості векселі, які були прийняті від ТОВ «Медсервіс» (воно виступає дебітором по відношенню до боржника позичальника – ДП «Медиком», продукцію якого реалізує. до цього слід додати, що ТОВ «Медсервіс» виступило також як поручитель погашення заборгованості Позичальником банку) до платежу і оплати цих векселів з рахунку доміцільованих векселів.

Щоб забезпечити своєчасне і повне повернення кредиту і відсотків по ньому від Позичальника, який на момент одержання кредиту все ще мав заборгованість перед бюджетом, банк змусив його знайти поручителя, який, виступаючи боржником по відношенню до Позичальника, зміг би забронювати кошти на рахунку № 911701 «Розрахунки банків по доміціліантним векселям» на суму виписаних векселів.

Так, ЗАТ КБ «ПриватБанк» уклав з ТОВ «Медсервіс» договір про виконання функцій доміціліата. Згідно цього договору банк зобов’язаний перерахувати кошти, раніше депоновані ТОВ «Медсервіс» – поручителем, з рахунку 911701 на рахунок векселедержателя для оплати векселів. Якщо векселі виписані Поручителем на користь банку, банк має право на дострокове списання коштів. Початок дії договору – момент перерахування коштів ТОВ «Медсервіс» на рахунок № 911701 на суму виписаних векселів. Кінець дії – повне виконання сторонами своїх обов’язків по договору.

Для депонування коштів на рахунку № 911701 ТОВ «Медсервіс» надає заяву на доміціляцію векселів на ім’я керівникао ЗАТ КБ «ПриватБанк»: Просимо прийняти на доміціляцію векселі згідно реєстру, що додається”.

З кредитного договору бачимо такий графік погашення заборгованості:

10000 – 31.07.2007 р.

60000 – 31.08.2007 р.

60000 – 30.09.2007 р.

70000 – 31.10.2007 р.

Першу частину кредиту в сумі 10 тис. грн.. Позичальник погасив за рахунок невідкладних потреб (це стаття, куди спрямовуються кошти (певний відсоток від виручки) у випадку наявності заборгованості перед бюджетом, наприклад, на заробітну плату. Підприємство має виключне право розпоряджатися коштами на цій статті). Другу частину кредиту та проценти Позичальник погасив за допомогою першого векселя, а третю і четверту – за допомогою другого векселя.

Отже, повернемось до реєстру доміцільованих векселів. Перший вексель, виписаний ТОВ «Медсервіс», містить номінальну суму 63607 грн. 40 коп., врахований банком за тією ж вартістю. Місце складання і платежу по векселю – ЗАТ КБ «ПриватБанк» в м. Кривий Ріг.

Підтвердженням того, що вексель прийнятий на доміціляцію банком, є напис на лицевій стороні векселя: "Як аваліст за".

На зворотній стороні вексель містить 2 накази платити. Перший наказ, виписаний ДП «Медиком», якому Позичальник поставляє свою продукцію, гласить: "Платити за наказом Позичальника". Цим написом: ДП «Медиком» переводить борг ТОВ «Медсервіс» на Позичальника. А останній своїм наказом "Платити за наказом ЗАТ КБ «ПриватБанк» в м. Кривий Ріг" гасить другу частину кредиту і відсотки за неї.

По кожному векселю складається акт прийому-передачі векселів. В акті прийому-передачі векселів від Позичальника ЗАТ КБ «ПриватБанк» вказано, що нижчезазначений вексель переданий в рахунок погашення заборгованості по кредиту та нарахованих процентів за користування кредитом. Зазначений в акті прийому-передачі вексель перевірено на:

- наявність на бланку векселя обов'язкових реквізитів;

- наявність його в реєстрі;

- індосація векселя та передаточний напис без помилок.

Цей акт повинно бути завірено підписом особи, яка проводила аналіз.

А завершується погашення другої частини кредиту оформленням платіжного доручення від 31.08.2007 р., де вказується платник – ТОВ «Медсервіс», одержувач коштів – ЗАТ КБ «ПриватБанк» в м. Кривий Ріг, сума – 63607 грн. 40 коп. Призначення платежу – перерахування коштів по договору-дорученню про виконання функції доміцілянта від 23.06.2007 р. Вексель № ___. Без ПДВ.

Другий вексель, виписаний ТОВ «Медсервіс», містить номінальну суму 132938 грн., банком врахований за тією ж вартістю. Дата складання векселя – 23.09.2007 р. Дата і місце платежу по векселю – 24.09.2007 р., ЗАТ КБ «ПриватБанк» в м. Кривий Ріг.

Зворотна сторона цього векселя містить три накази платити. Перший наказ виписаний ЗАТ «Таврія» (яке виступає ще одним кредитором по відношенню до ТОВ «Медсервіс». На лицевій стороні векселя міститься безумовне зобов'язання ТОВ «Медсервіс»: "24 вересня 2007 р. ми заплатимо проти цього векселя ЗАТ «Таврія» чи його наказу 132938 грн.). Він звучить: "Платити за наказом ДП «Медиком». Тобто останній став розпорядником депонованих коштів по цьому векселю. Далі ДП «Медиком» робить передаточний напис: "Платити за наказом Позичальника", передаючи останньому свої повноваження розпоряджуватися цими коштами. А вже після здійснення Позичальником напису: "Платити за наказом ЗАТ КБ «ПриватБанк» ТОВ «Медсервіс» гасить решту частини кредиту за Позичальника.

Отже, якщо співставити строк погашення кредиту за кредитним договором (31.10.2007 р.) і строк фактичного погашення (24.09.2007 р.), то бачимо, що Позичальник погасив кредит і проценти по ньому достроково.

2.4 Вплив забезпечення кредитування на результати доходності комерційного банку

Вплив факторів на результати доходності комерційного банку проводиться за допомогою факторного аналізу.

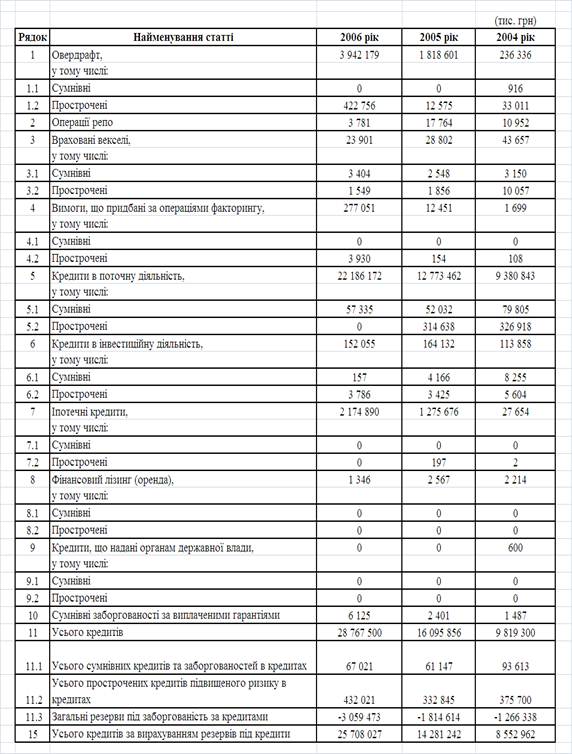

Для розрахунку впливу факторів на зміну чистого доходу банку використовують порівняльні дані відповідних форм звіту про фінансові результати, табл. 2.10.

Таблиця 2.10

Факторний аналіз чистого доходу ЗАТ КБ «ПриватБанк» за кредитами під заставу у 2006 році

| Показник | Базовий період | Фактично за базовими цінами та витратами | Фактичний період |

| 1. Доходи, тис. грн.. | До 61864,51 | Д’ 65721,34 | Дф 79665,83 |

| 2. Витрати, тис. грн.. | Во 30379,38 | В’ 49171,27 | Вф 77612,97 |

| 3. Чистий прибуток, тис. грн.. | По 30534,72 | П’ 16550,07 | Пф 2052,86 |

Загальне відхилення чистого доходу (ΔП) становить:

ΔП = ПФ – По(2.8)

що за даними умови дорівнюватиме:

ΔП = 2052,86 – 30534,72 = –28481,86 тис. грн.

Визначимо вплив вищеперелічених факторів на цю зміну.

Між зміною доходів і прибутком існує прямий зв'язок за умови незмінної рентабельності окремих операцій. Щоб розрахувати вплив обсягу доходів на відхилення прибутку, треба базове значення прибутку скоректувати на приріст доходів при незмінних відсоткових ставках:

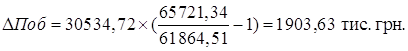

![]() (2.9)

(2.9)

що за даними умови дорівнюватиме:

Зміна структури доходів може призвести до зміни прибутку, якщо обсяг надання кредитних послуг не змінюється, внаслідок різної рентабельності окремих операцій. Щоб розрахувати вплив структурних зрушень, потрібно знайти відхилення між прибутком фактичної реалізації за базовими цінами і витратами та базовим прибутком, а отриманий результат скоректувати на вплив обсягу доходів:

![]() (2.10)

(2.10)

що за умовами табл. 2.10 дорівнюватиме:

ΔПстр = (16550,07 – 30534,72) – 1903,63 = –15888,28 тис. грн.

Між зміною витрат і прибутком існує зворотний зв'язок, за яким величина зниження (зростання) витрат є адекватною до відповідного приросту (зменшення) прибутку. Для того щоб розрахувати вплив витрат на зміну прибутку, треба від витрат фактично реалізованих кредитних послуг відняти витрати фактичної реалізації за базовими витратами і змінити значення одержаного результату:

![]() (2.11)

(2.11)

що за даними умовами становитиме:

ΔПстр= –(77612,97 – 49171,27) = – 28441,7 тис. грн.

Між зміною відсоткової ставки на кредитні послуги і прибутком від їх реалізації існує прямий зв'язок, за яким приріст прибутку при незмінних інших умовах пропорційний до індексу приросту відсоткової ставки. Щоб розрахувати вплив цін на кредит, потрібно від доходу фактично реалізованих послуг відняти фактичну реалізацію за базовими відсотками:

![]() (2.12)

(2.12)

що за даними умовами становитиме:

ΔПц = 79665,83 – 65721,34 = 13944,49 тис. грн.

Узагальнений результат розрахунку впливу факторів у 2006 році має вигляд.

- зміна доходів –1903,63 тис. грн.

- структурні зміни у доходах ––15888,28 тис. грн.;

- зміна витрат –– 28441,7 тис. грн.

- зміна відсоткової ставки ––28481,86 тис. грн.

- сума відхилень —70908,21 тис. грн.

Для розрахунку впливу факторів на прибуток ЗАТ КБ «ПриватБанк» за кредитами під заставу у 2007 році, складемо табл. 2.11.

Таблиця 2.11

Факторний аналіз чистого доходу ЗАТ КБ «ПриватБанк» за кредитами під заставу у 2007 році

| Показник | Базовий період | Фактично за базовими цінами та витратами | Фактичний період |

| 1. Доходи, тис. грн.. | До 79665,83 | Д’ 79856,77 | Дф 86100,38 |

| 2. Витрати, тис. грн.. | Во 77612,97 | В’ 78314,91 | Вф 75965,57 |

| 3. Чистий прибуток, тис. грн... | По 2052,86 | П’ 63525,84 | Пф 10134,81 |

Загальне відхилення чистого доходу (ΔП) становить, формула (2.8):

ΔП = 10134,81 – 2052,86 = 8081,95 тис. грн.

Визначимо вплив вищеперелічених факторів на цю зміну.

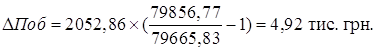

Розраховується вплив обсягу доходів на відхилення прибутку при незмінних відсоткових ставках, формула (2.9):

Розраховується вплив структурних зрушень, формула (2.10):

ΔПстр = (63525,84 – 2052,86) – 4,92 = 61468,06 тис. грн.

Розраховується вплив витрат на зміну прибутку, формула (2.11):

ΔПстр= –(75965,57 – 78314,91) = 2349,34 тис. грн.

Розраховується вплив відсоткової ставки на прибуток, формула (2.12):

ΔПц = 86100,38 – 79856,77 = 6243,61 тис. грн.

Узагальнений результат розрахунку впливу факторів у 2007 році має вигляд.

- зміна доходів –4,92 тис. грн.

- структурні зміни у доходах –61468,06 тис. грн.;

- зміна витрат –2349,34 тис. грн.

- зміна відсоткової ставки –6243,61 тис. грн.

- сума відхилень —63822,32 тис. грн.

Таким чином, розрахунки свідчать, що у 2006 році на зменшення прибутку ЗАТ КБ «ПриватБанк» вплинули – збільшення витрат, зміна структурних зрушень та зростання відсоткової ставки за кредит під заставу. У 2007 році всі фактори на зростання прибутку вплинули позитивно.

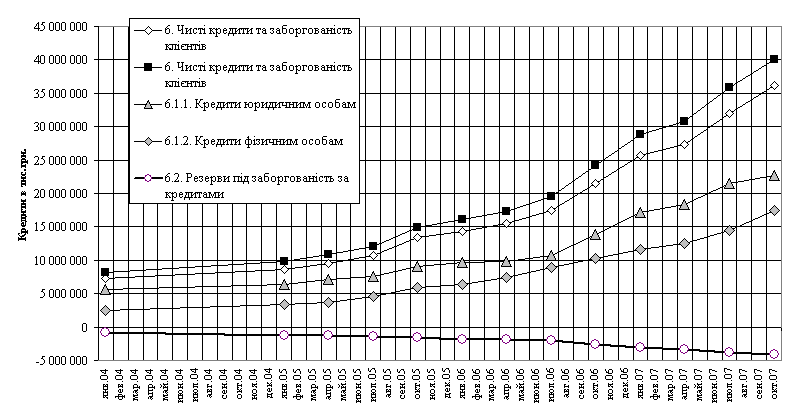

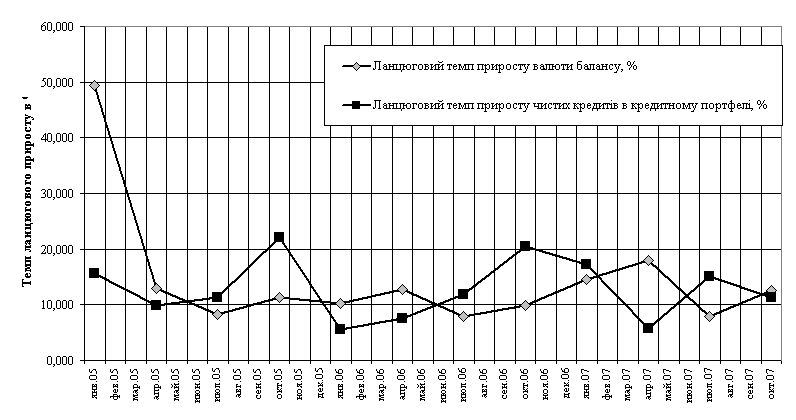

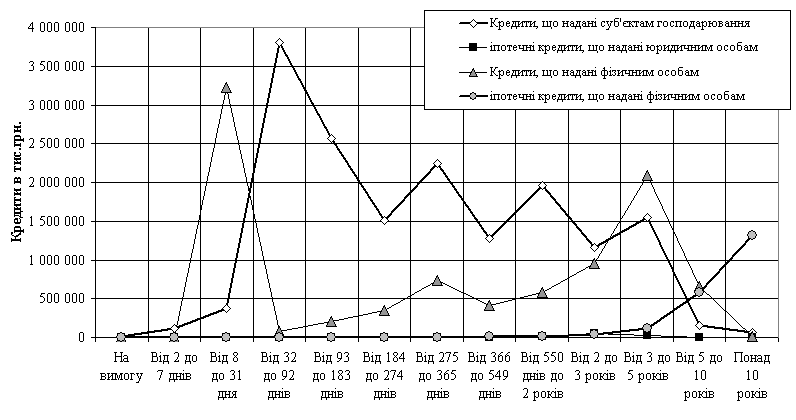

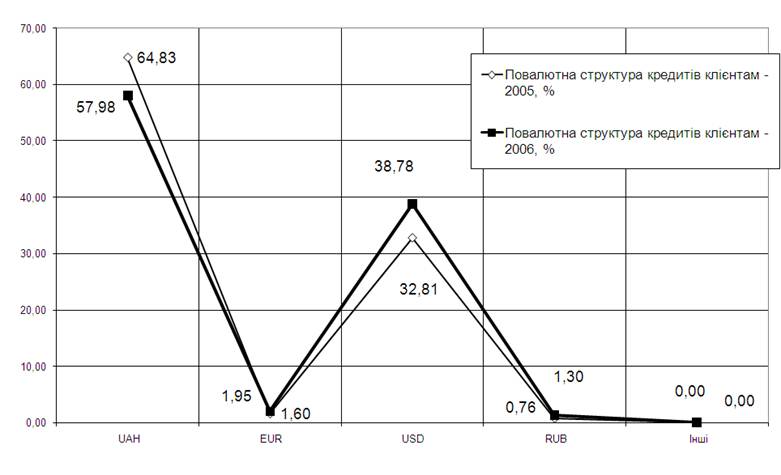

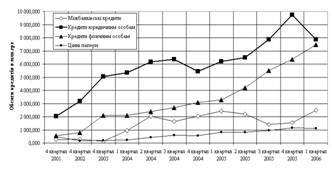

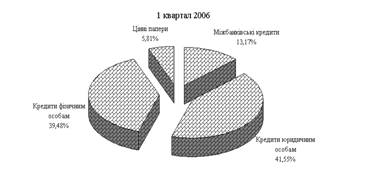

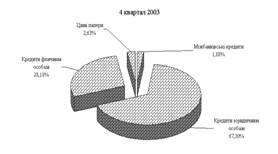

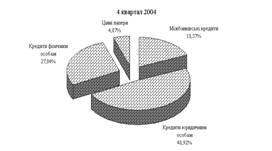

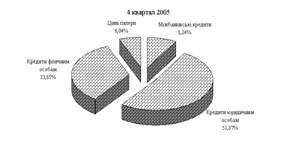

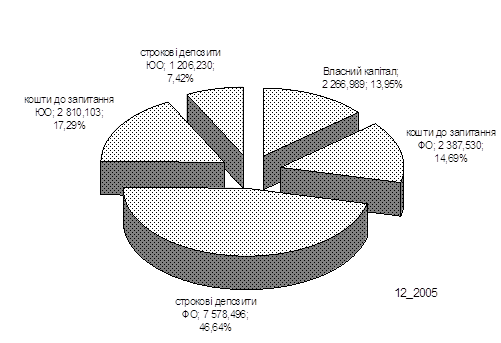

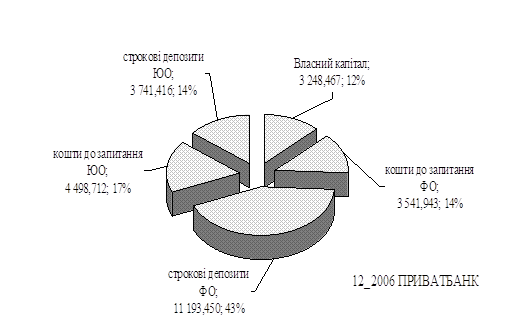

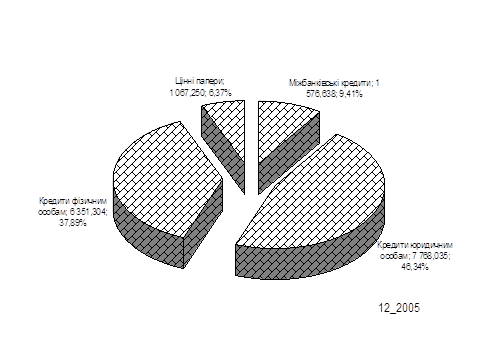

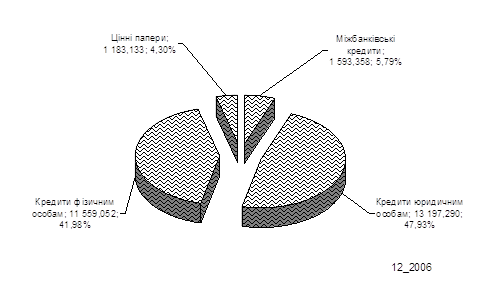

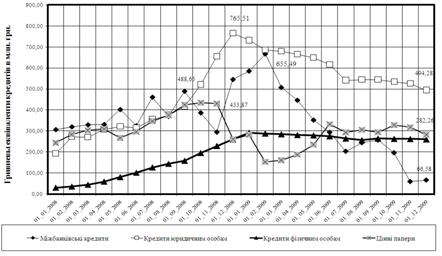

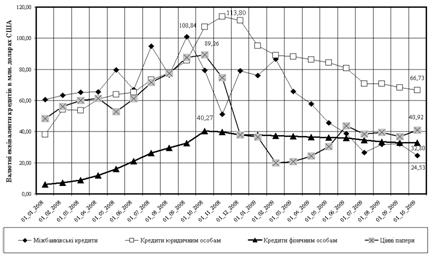

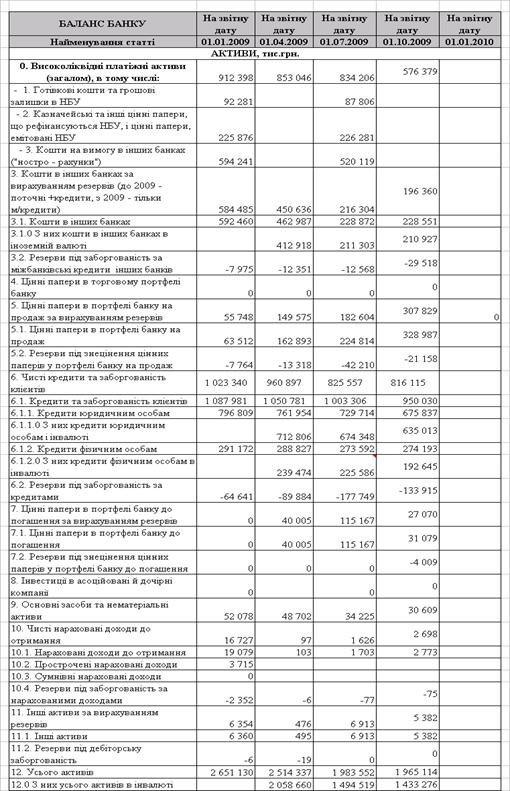

Отже, у другому розділі дипломної роботи проведено аналіз фінансового стану ЗАТ КБ «ПриватБанк». В результаті аналізу встановлено, що баланс ЗАТ КБ «ПриватБанк» є ліквідним, значна кількість коефіцієнтів має тенденцію до покращення. Аналіз кредитного портфеля за видами валют підтверджує тенденцію минулих років, де валютний кредитний портфель становить дві третини від загального кредитного портфеля.

Світова практика в економічно розвинутих країнах зі стабільною економікою припускає в банках проблемну заборгованість до 6% від загального кредитно-інвестиційного портфеля. Станом на 31 грудня 2007 р. у «ПриватБанку» вона становила 2,2% (з них 1,2% – кредити, видані до 1998 року). Це свідчить про високопрофесійний підхід до здійснення моніторингу при видачі кредитів, а також до здійснення постійного контролю за діючими кредитами. Фахівці кредитного департаменту продовжують роботу з розробки та впровадження нових програм кредитування, і у 2007 році до послуг клієнтів – юридичних і фізичних осіб – планується представити нові кредитні продукти.

У 2006 році на зменшення прибутку ЗАТ КБ «ПриватБанк» вплинули – збільшення витрат, зміна структурних зрушень та зростання відсоткової ставки за кредит під заставу. У 20076 році всі фактори на зростання прибутку вплинули позитивно.

Розділ 3 Оцінка ефективності забезпечення банківських кредитів в Україні

Похожие работы

... банку України від 02.08.2004 N 361- Комп’ютерна законодавчо-довідкова система законодавства України “Ліга-закон”, 2007 12. Про затвердження Положення про порядок формування та викорис-тання резерву для відшкодування можливих втрат за кредитними операціями банків // Постанова Правління Національного банку України від 6 липня 2000 року N 279 ( Із змінами і доповненнями, внесеними постановами Правл ...

... "Догмат Україна" починає з 2002 року. Саме тоді невелика команда активних молодих менеджерів ухвалила стратегічне рішення про входження на український ринок фінансових послуг для населення. Тоді ж були вивчені національні особливості споживчого кредитування, його специфіка і визначені ключові сегменти для подальшого розвитку компанії. Менше ніж через рік, в 2003, була створена торгова марка "Є ...

... ій ліквідності АКБ "Приватбанк". Впровадження пропозицій і рекомендацій щодо шляхів оптимізації стратегії застосування не тільки інтегрально-нормативних, а і поточних інструментів управління платоспроможністю та ліквідністю комерційного банку з застосуванням механізмів геп-менеджменту, наданих в дипломній роботі, дозволить: зосередити увагу банківських установ на доцільності комплексного ...

... гривень строком від 3 до 24 місяців. Річна відсоткова ставка по кредиту становить 5-8%, додаткова щомісячна комісія – 1,75 – 3,0%. Умови надання споживчих кредитів у 2007 році наведені у табл.Г.1 Додатку Г, умови надання кредитів станом на 01.12.2009 року після 1 року розвитку фінансової кризи в банківській системі наведені в табл.Г.2 Додатку Г [83]. ФКСК “VAB Express”(ТМ Швидкокредит) фінансово ...

0 комментариев